导 读

不同于疫情时,政策刺激带来的传统周期及高技术制造业投资回升,后疫情阶段,可选消费和出口带动低技术制造业投资发力,经济的内生动能持续增强。

摘 要

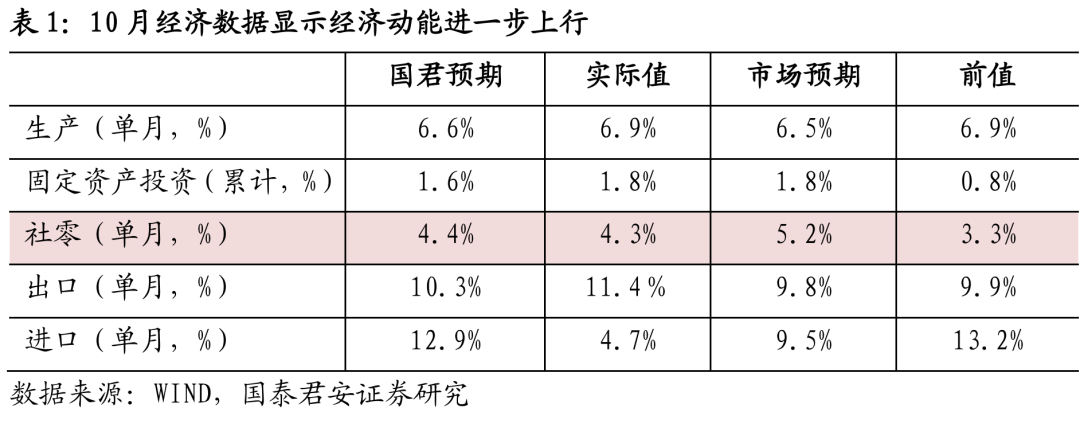

10月数据整体表现较好,显示经济内生动能增强:

1)社零:可选消费加速修复,地产后端消费也随竣工上行而修复。

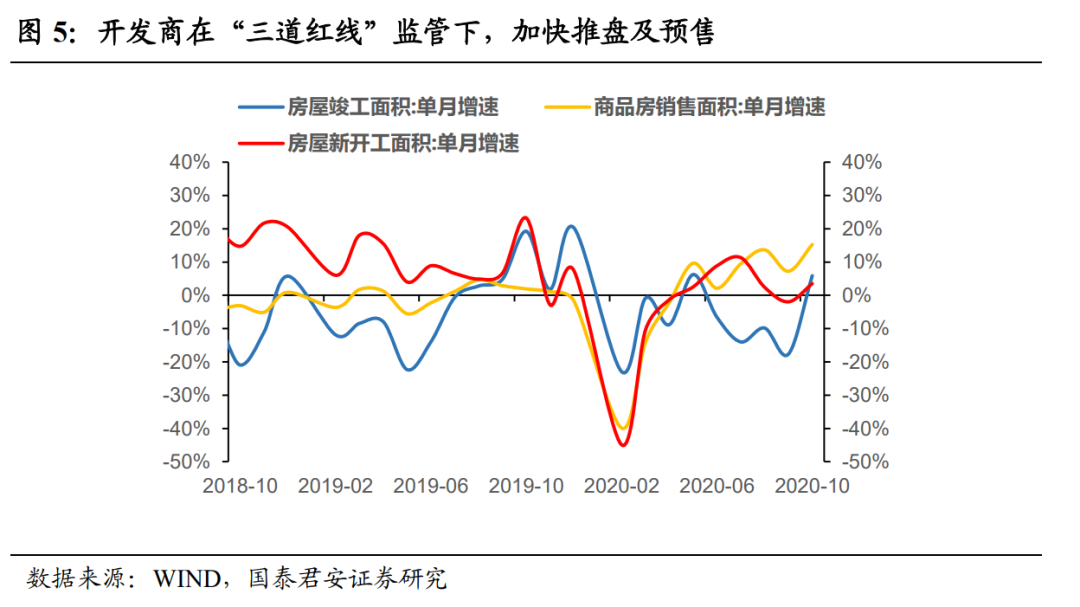

2)房地产:投资再次冲高,“三道红线”逼迫开发商短期加快开工及预售来回流现金,加快竣工以确认利润。

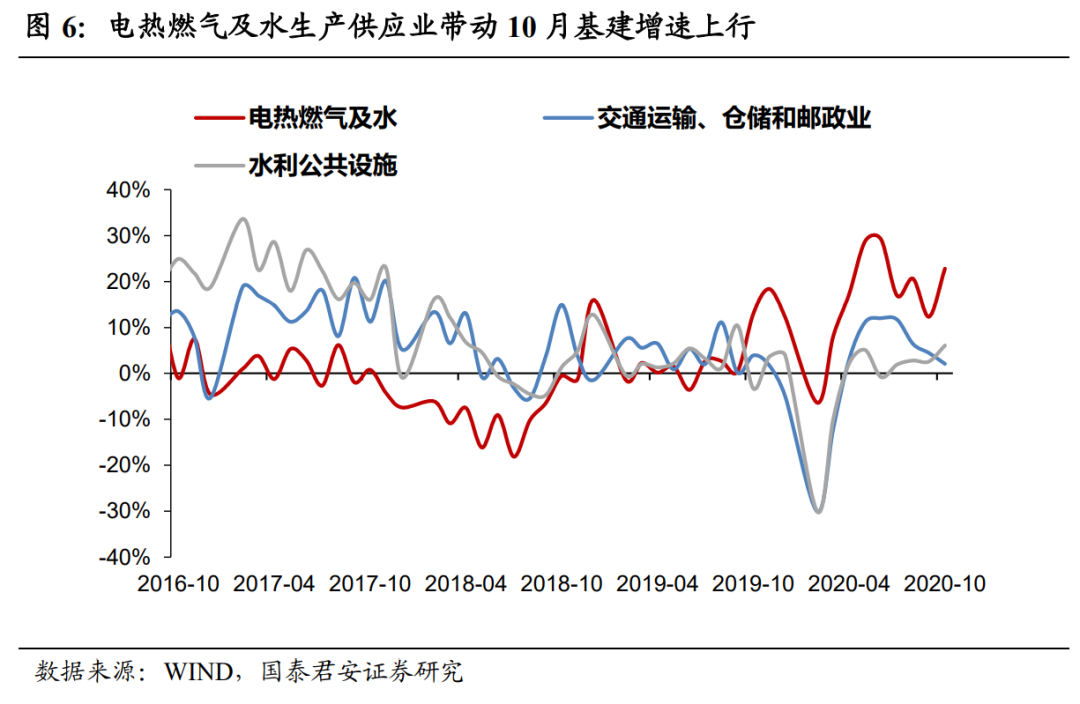

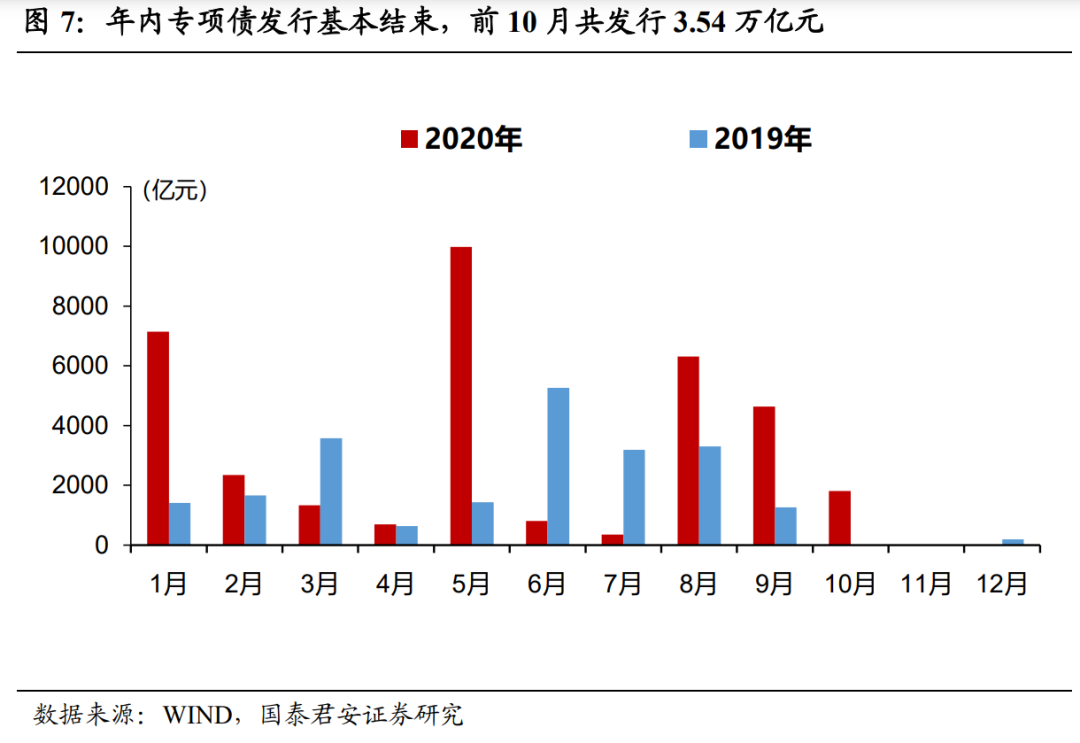

3)基建:低基数效应下出现反弹,专项债发行基本结束,基建增速年内继续冲高概率不大。

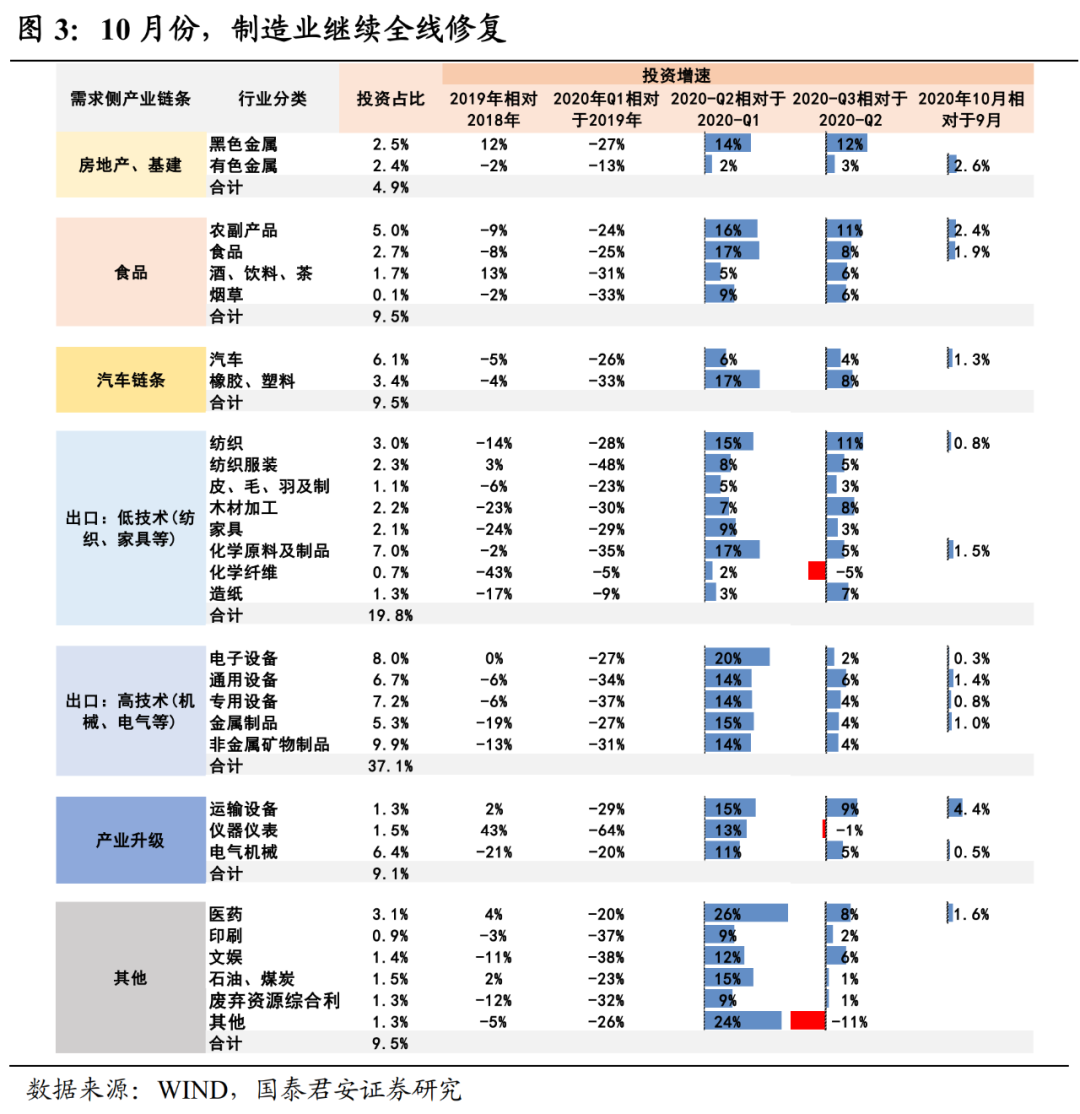

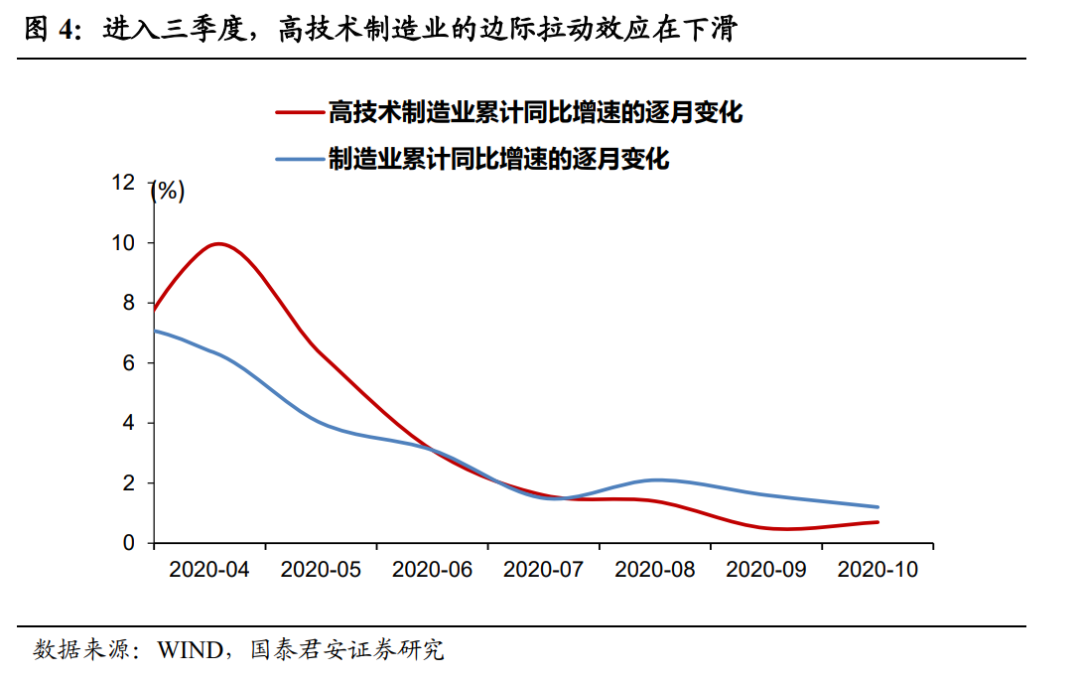

4)制造业:高技术制造业的边际拉动效应下滑,低技术制造业投资开始接力。领先指标显示制造业的修复尚未结束。

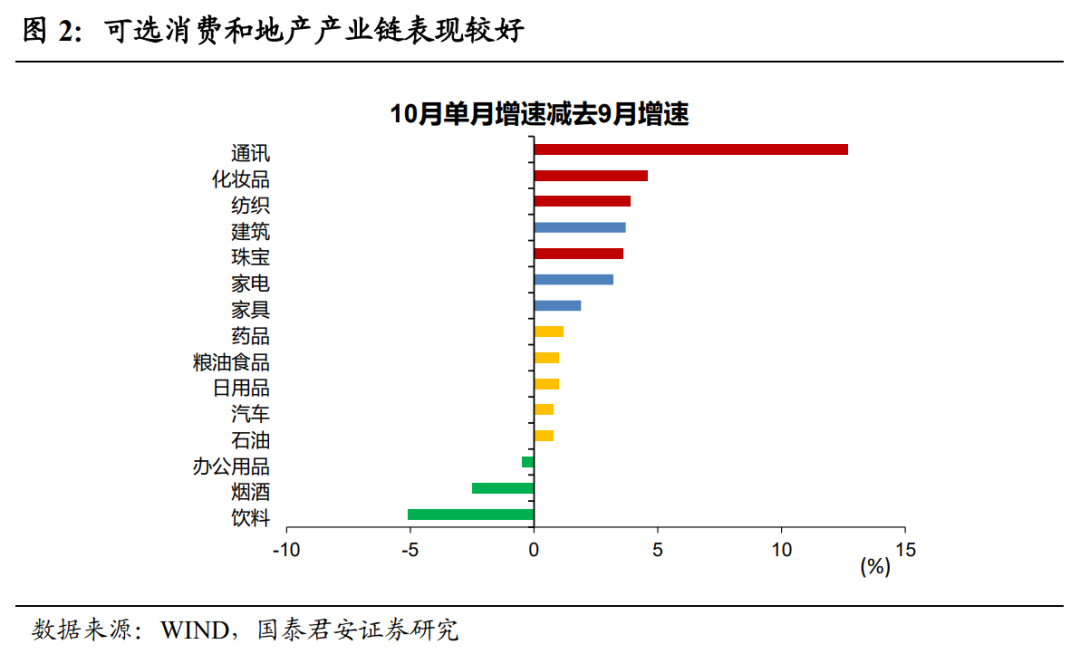

5)生产:低技术制造业的修复,与传统动能的再次发力,也推动生产维持高位。

6)贸易:10月出口上行、进口回落,四季度净出口对于经济的贡献可能会进一步上行。

10月经济数据验证出后疫情阶段,经济修复的三个特点:

1)居民消费信心增强:可选消费加速复苏,餐饮消费增速开始转正,竣工端的修复也带来地产后周期消费的复苏。

2)企业投资信心增强:不同于二季度依赖于政策刺激的高端技术制造业的修复,三季度以来,可选消费及出口带动低技术制造业加速复苏,实体企业对于未来的信心开始增强,经济内生动能增强。

3)逆周期刺激逐渐落幕:房地产进入“去库存、去杠杆”小周期,开发商加快新开工和竣工,推动房地产投资继续冲高;基建增速则在低基数下小幅上行,但后续大幅上行概率较低。

正 文

一、后疫情阶段,经济修复的三个特点

10月经济数据整体表现亮眼,在内生动能持续修复下,传统动能也再次发力。10月经济数据中,房地产和基建数据略超预期,社零和制造业则持续温和修复。但是,结构上我们看到了令人欣喜的地方,可选消费加速上行,低技术制造业接力高技术制造业开始复苏,这也体现了后疫情时代,经济修复的三个特点:

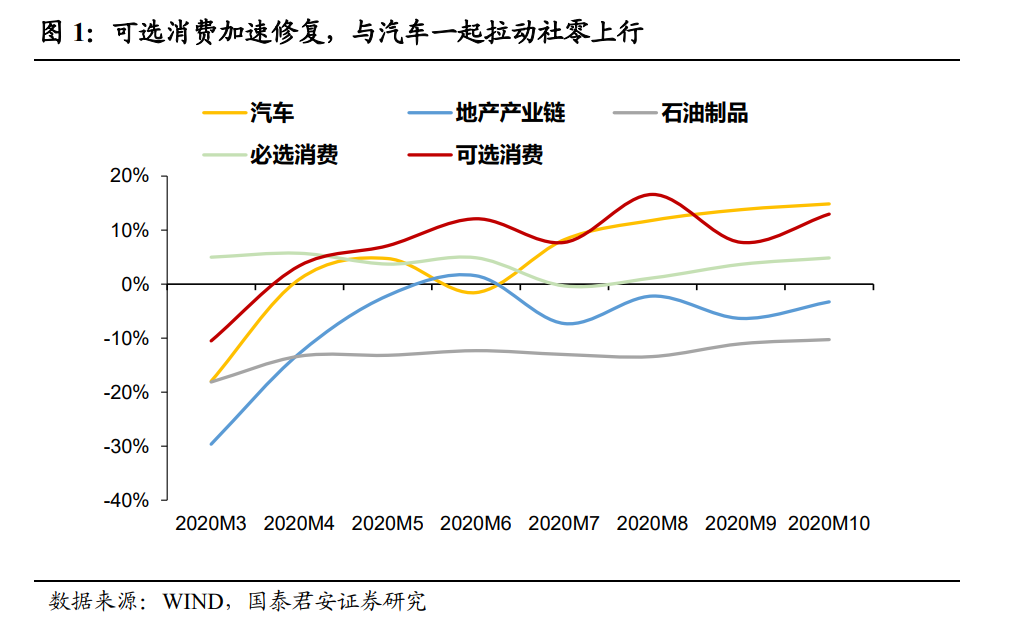

第一,居民消费信心增强,可选消费加速复苏,餐饮消费增速开始转正,竣工端的修复也带来地产后周期消费的复苏。

第二,企业投资信心增强,不同于二季度依赖于政策刺激的高端技术制造业的修复,三季度以来,可选消费及出口带动低技术制造业加速复苏,实体企业对于未来的信心开始增强,经济内生动能增强。

第三,逆周期刺激逐渐落幕,房地产进入“去库存、去杠杆”小周期,开发商加快新开工高和竣工,推动房地产投资继续冲高;基建增速则在低基数下小幅上行,但后续大幅上行概率较低。

接下来,我们对十月份经济数据做一个简要的概括:

1)社零:可选消费加速修复,地产后端消费也随竣工上行而修复。

2)房地产:投资再次冲高,“三道红线”逼迫开发商短期加快开工及预售来回流现金,加快竣工以确认利润。

3)基建:低基数效应下出现反弹,专项债发行基本结束,基建增速年内继续冲高概率不大。

4)制造业:高技术制造业的边际拉动效应下滑,低技术制造业投资开始接力。领先指标显示制造业的修复尚未结束。

5)生产:低技术制造业的修复,与传统动能的再次发力,也推动生产维持高位。

6)贸易:10月出口上行、进口回落,四季度净出口对于经济的贡献可能会进一步上行。

二、居民信心增强,可选消费加速修复

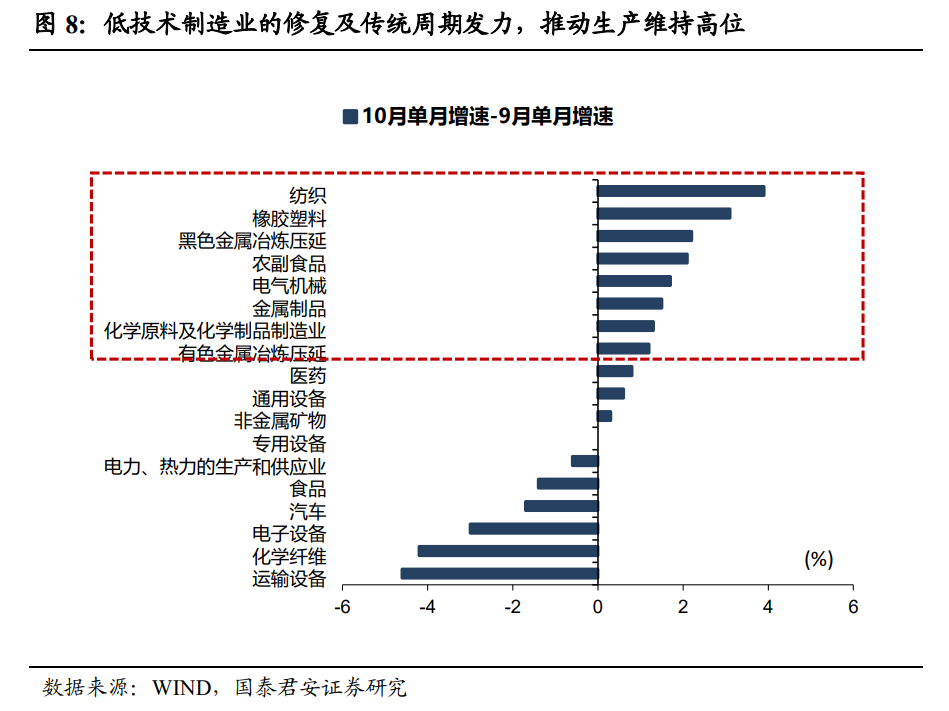

社零整体修复力度略低于市场预期,但结构向好,可选消费加速修复。10月社零增速4.3%,相对于9月加快了一个百分点,修复的幅度略低于市场的预期。但是,从细分数据来看,可选消费表现较好,加速修复,通讯、化妆品、纺织、珠宝等可选消费大幅回升,单月增速分别加快12.7、4.6、3.9、3.6个百分点。地产产业链相关消费也出现集体复苏,建材、家电、家具增速分别加快3.7、3.2及1.9个百分点。同时,餐饮消费也在年内首次转正,表现出随着疫情得到控制,居民户外、出行的动力增强。

三、企业信心增强,可选消费及出口带动新一轮制造业复苏

制造业全线修复,高技术投资边际拉动下滑,低技术制造业投资接力。二季度制造业中恢复最强劲的链条是产业升级和高技术出口链条。三季度,制造业修复向纵深推进,低技术链条的纺服化工、上游有色、食品产业链条的投资加快修复,而高技术链条和产业升级的复苏动能则相对放缓。从10月份数据来看,制造业继续全线修复,1-10月累计增速-5.3%,相比1-9月的降幅收窄了1.2个百分点。高技术产业投资同比增长9.7%,比1-9月份加快0.6个百分点,加快的幅度低于整体制造业。

海内外需求复苏有望共振,制造业复苏进程尚未结束。从领先的景气度指标来看,10月的新出口订单PMI和在手订单PMI继续上行,新订单PMI也维持在历史高位。随着国内可选消费修复,吃穿住行的需求在回升,预计食品、低技术消费链条的修复将持续。而传统周期也再次发力,上游黑色和有色链条仍有支撑。综合多个因素来看,制造业投资仍然有进一步上行的空间。

四、刺激政策逐步落幕,地产进入“去库存、去杠杆”小周期

房地产投资继续冲高,“三道红线”下开发商加快新开工及预售。1至10月房地产投资累计增速6.3%,10月单月增速12.7%,相对于9月份加快0.7个百分点,达到2018年7月以来的高点。二季度以来房地产调控边际收紧,投资还能继续冲高,原因在于两点,第一是今年上半年的土地成交滞后半年形成土地购置费,第二是行业在“三道红线”监管下,进入“去库存”周期,开发商短期加快新开工和推盘。

开发商在“加库存、加杠杆”的周期中不会积极竣工,竣工只有在“去库存、去杠杆”的小周期中才会开启。对于房地产开发商来说,拿地和开工预售可以帮助开发商迅速扩张规模,获取更大规模的融资支撑,从而在规模排位赛上获取先机。而竣工更像是一种受到合同约束的“义务”,并不能够帮助扩张规模,但确是开发商确认收益、降杠杆的关键一环。因此,过去两年竣工一直不及预期,是因为开发商将资源倾斜到前端的拿地和开工。而“三道红线”下,开发商要“降杠杆”,不得不开始加快竣工进度、将在建工程确认为收益。

预计竣工增速在明年将持续提升,对房地产投资带来较强支撑。10月竣工单月增速从9月的-17.7%快速反弹至5.9%,而且还是在去年10月份竣工的单月增速较强的基础上出现的反弹。随着房地产进入去杠杆的小周期内,预计明年开发商进行竣工结算的动力也较强。虽说明年新开工的动力可能会下滑,但是竣工端的修复也将对房地产投资带来较强的支撑。

五、刺激政策逐步落幕,基建后续上行动能不强

基建亦出现小幅反弹,基数原因贡献较强。1-10月广义基建累计增速3.01%,相对上月加0.59个百分点,单月增速从上月的4.8%反弹至7.3%。但是,去年10月广义基建增速的基数较低,单月增速从去年9月下滑了4.9%下滑至2%,因此基数效应为基建增速的反弹提供了一定的贡献。分细分项目来看,电热燃气及水本月增速较高,单月增速从上月的12%加快至23%,其他则表现一般。这也使得狭义基建(并不包含电热燃气及水生产供应业)的增速在本月上行的幅度低于广义基建,单月增速相对于9月份仅上行了1.2个百分点。

年内专项债发行基本结束,前10月共发行3.54万亿元,剩余2000亿元将用于补充中小银行资本金。7月29日,财政部要求今年专项债额度力争在10月底前发行完毕。据财政部数据,截至今年10月底,新增专项债券发行35466亿,完成今年全年下达额度35500亿元的99.9%。另外还有2000亿元新增专项债将用于补充中小银行资本金。

低技术制造业的修复,与传统动能的再次发力,也推动生产维持高位。10月生产单月增速6.9%,与上月持平,大幅超过市场预期。考虑到今年10月工作日较少,而且中秋与国庆连休,这次的生产反弹表现更是亮眼。从细分数据来看,纺服、塑料橡胶、农副食品、化工的继续上行,与低技术制造业链条的投资复苏的表现是一致。黑色和有色金属的修复,与房地产和基建增速上行是一致的。