1)券商行业年初以来跑输大盘

2016年下半年以来,金融政策趋严,围绕着金融去杠杆推出的一系列资管去通道、再融资新规等,都对券商业务开展形成较大压力。

同时,日均成交量维持低位,2017年全年券商行业股价较为弱势,已跑输沪深300近27%。

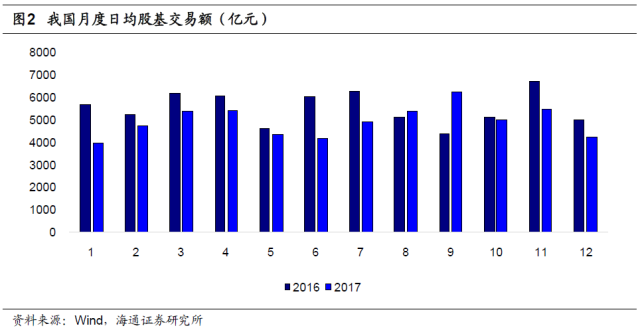

2)经纪业务交易量同比下滑11%

受监管政策趋严、金融去杠杆、境内外宏观政策变化等因素,市场交易热情较15/16年下滑。2017年全年日均股基交易额4950亿元,同比-11%。

3)IPO发行数量历史高位,审核力度加强

发行量创历史新高,单只发行规模减少。

2016年8月以来,IPO发行速度显著加快,每月发行数量约40家,2017年全年,共发行438家 IPO,募资规模达2301亿元,远超2015/16年全年发行总量。

发行加快的同时,单只发行规模明显减少。

2017年平均IPO发行规模5.25亿元/只,而近5年平均发行规模6.5亿元/只。

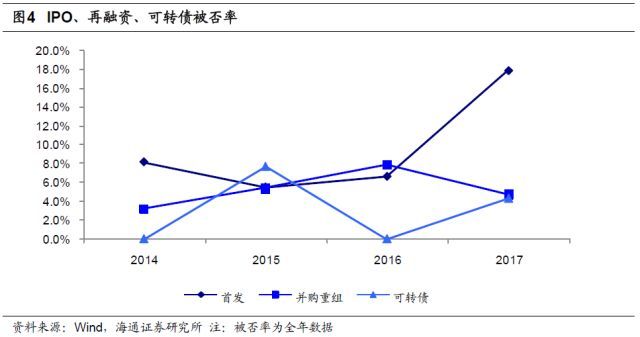

审核加速的背后,审核力度加强,IPO被否率大幅提升。

据Wind数据,2017年共有479家企业上会审核,其中86家未过会,被否率为17.95%,2016年为6.64%,显著提升。

自10月中旬,“大发审委”履职后,IPO被否率明显提高,我们统计四季度被否率为37.08%,而2017年前三季度仅为13.42%。

此外,11月证监会主席刘士余表示将对IPO、再融资、并购重组实行全方位监察。

我们认为长期来看,未来发审委审批将保持一个较高标准,未来被否率或将保持高位。

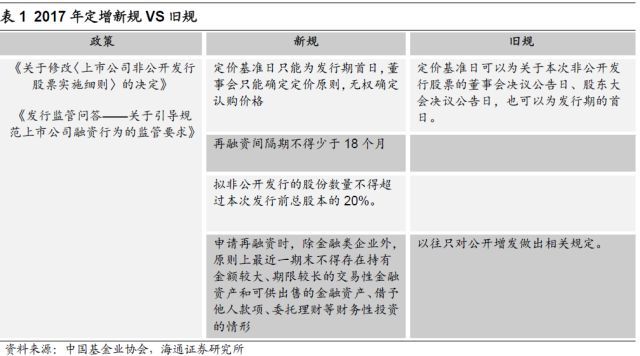

4)投行系列新政下,再融资规模收缩

2017年2月证监会修订《上市公司非公开发行股票细则》,从延长发行间隔期、修订定价基准日、控制发行规模等方面加强监管。

新规一方面限制资本金充裕的上市企业继续募资,鼓励企业脱虚回实,另一方面对定增杂草乱生的现象进一步规范。

2017年全年,增发募集资金12705亿元,同比减少近25%。

预计2018年,增发规模仍将受到较大压制,但与此同时,由于可转债和优先股享有绿色通道,预计可转债及优先股在定增难度加大的背景下将更为受欢迎。

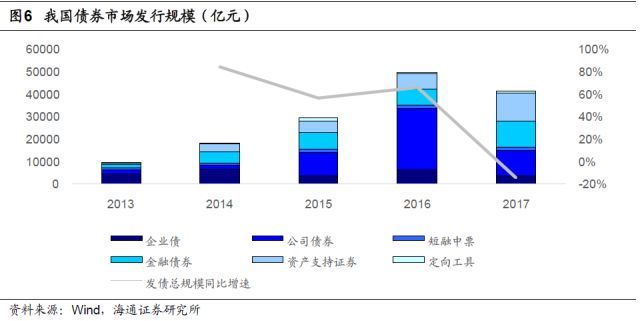

5)债券发行规模大幅下滑

17年债市延续16年四季度的弱势,叠加房企融资受监管从严及资金面相对较紧等因素的影响,部分企业主动取消发行或发行公司债后募集不满,甚至发行失败。

2017年全年,券商参与的债券发行规模为4.37万亿元,2016年为5.08万亿元。

公司债发行大幅缩水,ABS等品种规模相对稳定。

6)通道政策红利逐步消失,发展主动管理业务

通道业务目前仍占资管业务规模的大头,占比超70%,但监管层近期已多次就通道业务、资金池业务表明强监管态度。

通道业务制度红利已经消失,我们认为未来资管规模收缩短期阵痛不可避免,中长期倒逼通道业务向主动管理转型。

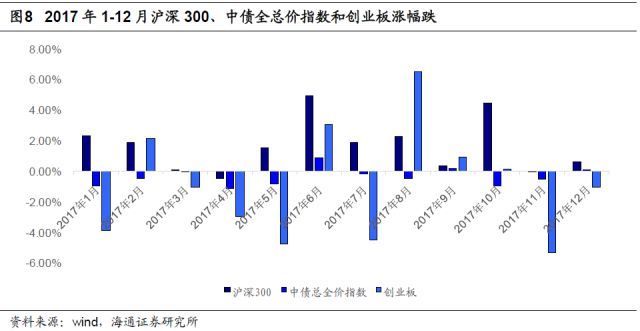

7)投资风格大切换,价值投资主导

年初以来,市场投资风格变化非常大,从15/16年偏好成长型股票,转为白马价值股。

此外,随着债券利率不断攀升,债市表现不佳,券商固收自营目前杠杆率较低,投资风格更为保守。

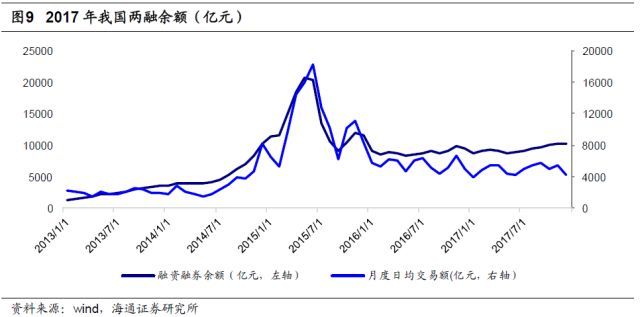

8)两融余额保持稳定,加杠杆意愿不强

截至2017年12月31日,融资融券余额为10263亿元,较年初增长9%,总体保持稳定增长;

2016年日均8982亿元,2017年日均9364亿元。

两融余额与市场交易量呈明显正向关系,目前个人加杠杆意愿并不强,预计未来在市场没有显著好转的情况下,两融将保持平稳缓慢增长。

9)股票质押快速增长,未来或受解禁新规影响

券商股票质押具有质押率灵活,操作简便等因素,在市场环境一般的情况下,上市公司股东需求仍十分强烈。

截至2017年12月末,券商股票质押未解押市值约4.02万亿元,较年初+49%。

考虑到解禁新规对股票质押标的券的流动性将产生一定影响,我们认为未来股票质押率或降低,而利息率有望重回6%以上。