《首席经济学家》杂志创刊了,现在订阅更享优惠,请点击文末

“阅读原文”

或

长按下文二维码

。

——2017年7月经济金融数据前瞻

诸建芳 王宇鹏 陶川 刘博阳

剔除“噪音”,工业增加值增速小幅回落

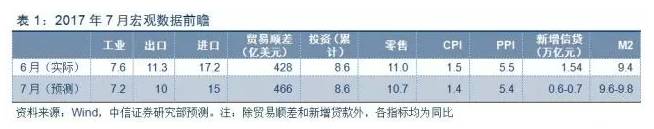

从PMI数据来看,7月份中采PMI为51.4%,比上月回落0.3个百分点;财新PMI为51.1%,比上月回升0.7个百分点。从高频数据来看,7月份六大集团耗煤量同比增长10.6%,比上月提高5.0个百分点;重点企业粗钢产量同比增长10.7%,比上月提高2.4个百分点。PMI和高频数据均说明7月份工业生产仍然延续了比较高的景气度。短期来讲,房地产和库存周期下行会给工业生产带来一定的下行压力,但是由于“朱格拉”周期仍然延续反弹态势和全球经济环境仍然在改善,下半年工业生产仍然具有很强的底部支撑。由于6月份工业增加值增速高达7.6%,数据偏高,数据中夹杂着更多的偶然信号,预计7月份工业增加值增长7.2%,比6月份回落0.4个百分点。

“朱格拉”周期反弹对冲房地产周期下行,固定资产投资运行平稳

7月份30大中城市商品房成交面积同比下降-40.5%,跌幅比6月份扩大7.0个百分点;100大中城市成交土地占地面积同比下降-3.5%,比上月回落5.1个百分点。房地产周期仍然处于下行周期。预计7月份房地产开发投资增长8.3%,比6月份回落0.2个百分点。工业行业产能的出清和全球经济的回暖共同促使“朱格拉”周期持续反弹,预计7月份制造业固定资产投资增长5.8%,比6月份回升0.3个百分点。虽然《50号文》、《87号文》对地方政府容易形成一定制约,但是由于之前积累了比较多的PPP项目,短期内基建投资仍然保持平稳。预计7月份基建投资增长16.5%,比6月份回落0.4个百分点。综上所述,制造业投资的上升对冲了房地产投资的下行,固定资产投资仍然保持平稳,预计7月份固定资产投资增长8.6%,与6月份持平。

“房地产”周期下行对相关行业消费制约显现,消费增速小幅回落

短期内“房地产”周期下行仍然是影响消费的核心变量,随着房地产销售的回落,家具、家电、建筑装潢材料等相关商品消费将受到制约。同时,由于7月份经济增速有所回落,这样制约消费增速。预计7月份社会消费品零售总额同比增长10.7%,比6月份回落0.3个百分点。

进出口:墙内墙外,花开两朵

得益于发达经济体的同步复苏,二季度进出口持续回升。我们预计这种趋势将在三季度延续。从出口来看,作为中国对主要发达经济体出口增长的领先指标,7月美欧日制造业PMI仍处于扩张区间,尤其是Markit美国制造业创下四个月来的新高;同时,上半年中国劳动密集型出口已经转正,也再度凸显出中国出口产品的竞争优势。从进口来看,7月中采PMI中的进口指数与6月基本持平,继续保持在近年来的高位;同时,由于去年7月大宗商品价格有所回落,因此进口价格上的基数效应有望对整体进口形成支撑。有鉴于此,我们预计以美元计价,7月出口同比回升10%,进口同比回升15%,贸易顺差466亿美元。

通胀温和但工业品价格坚挺

食品向上非食品向下的趋势或将延续,7月通胀继续温和。根据我们的预测,7月CPI同比较上月仅小幅下行0.1个百分点至1.4%。纵观上半年,CPI始终温和,通胀预期无明显变化。食品方面,由于天气炎热导致需求低迷,猪肉市场供需格局较上月无明显变化,猪价环比微幅下降,但预计由于低基数导致7月猪价同比回升2个百分点。蔬菜价格环比上涨,可能由于天气过于炎热,夏季储运成本升高,预计蔬菜分项同比上涨0.5个百分点。总的来说,食品价格在蔬菜和猪肉同比均上行的带动下继续上涨,成为本月拉动CPI的主要因素。非食品方面,由于7月国内成品油价格出现年内最大幅度下调,使得交通通信分项同比较上月料下降0.8个百分点至-0.7%。根据预测,房屋租赁价格同比有所回落,但我们认为,随着房地产长效机制的继续铺开,未来租赁市场将得到规范化发展,房租将存在上涨动力。总的来说,预计7月非食品同比较上月下降0.2个百分点至2.0%,继续延续下行趋势。

大宗商品价格全面上行,PPI下行动力不足。预计7月PPI同比较上月仅小幅回落0.1个百分点至5.4%,环比也出现0.1%的上行,PPI下行动力并未如此前市场预期的强劲。从主要产品价格来看,黑色和有色金属环比均为正,化工产品中仅液碱和石油苯价格有所回落,其余均出现上涨。由于国际油价的影响,能源产品价格继续同比下行趋势,但黑色、有色、化工产品环比上涨使得7月PPI在高基数的影响下难以明显回落。这也对应年中开始周期品行情的再度出现。我们认为7月周期品价格依旧坚挺的原因有以下三点。首先,国内经济基本面向好。2季度经济增长超预期,内需相对较为平稳,对7月份大宗商品价格上涨形成支撑。其次,外需继续走强。全球经济景气度依然较高,支持国内出口大幅增长。6月份中国对美国和欧盟出口分别当月同比增长19.85%和15.17%;最后,美元走弱支撑大宗价格上涨。

信贷额度压力有限,债券融资功能恢复

7月新增信贷或为6000-7000亿。前期市场有观点认为银行下半年的信贷额度紧张,导致投放规模有所下降。但从总体数据来看,我们认为这可能仅是个别现象,下半年银行系统的信贷额度压力并非很大。首先,今年上半年新增信贷仅比去年同期高出4000亿,对于全年10万亿以上的总规模来看,对下半年的影响并不大;其次,2季度新增票据融资一直处于下行收窄趋势,意味着银行用票据调节贷款额度的压力并不大。资金需求方面,6月份经济数据超预期,内外需向好态势明显。即使在资金利率有所上行的背景下,依旧没有看到企业贷款净增量有所下降,我们还是低估了经济增长的韧性。因此我们认为7月新增信贷环比下降到6000-7000亿,仅为季节性波动影响,并非因此额度或者监管的压力。

债券融资有所恢复,表外贷款或继续萎缩。高频数据显示,7月非金融企业债券净融资达1800亿元,较此前因监管导致的债券发行受阻产生明显好转,表内融资压力阶段性减小。但表外贷款规模仍将继续趋势性减弱,因此我们认为本月社融人民币表内贷款继续成为主要支撑,但债券融资占比将有所上升。总体社融或为10000亿左右。广义货币供给方面,虽然贷款规模环比有所下降,但7月为财政缴款时点,新增存款将有所改观,同时去年同期M2增速较低,因此今年7月M2或将环比有所上行,达到9.6%-9.8%。

本文节选自中信证券研究部已于2017年8月1日发布的报告《2017年7月经济金融数据前瞻:工业品价格坚挺,“朱格拉周期”反弹延续》,具体分析内容(包括相关风险提示等)请详见相关报告。

若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。

(诸建芳 中信证券首席经济学家 中国首席经济学家论坛副理事长)

——————