8月经济数据预测表格如下:

投资

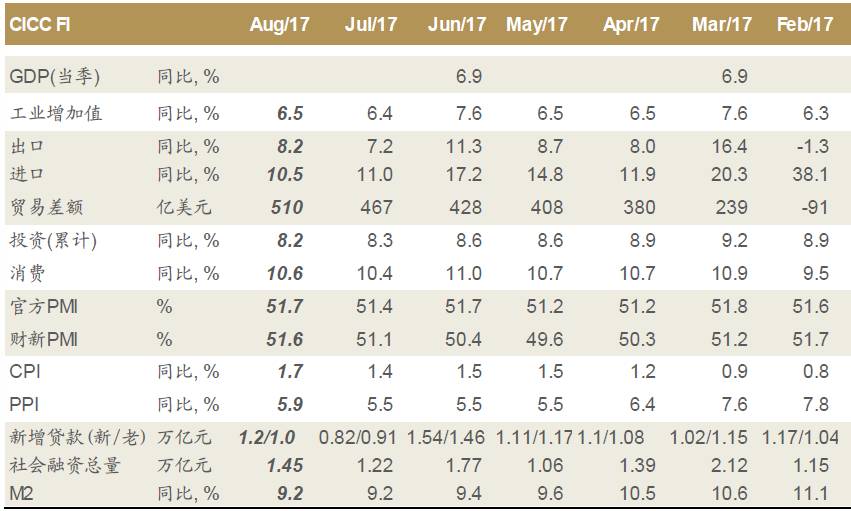

房地产方面,从百城土地成交数据上来看,本月成交只有

576

亿元,和上月的

727

亿元与去年同期的

669

亿元存在较大回落,当然百城土地成交与土地购置费向来存在较大差异,不足以判断房地产投资中其他费用这一科目(其他费用主要是购地费用(图

1

))出现回落,但是总体上,我们认为本月的拿地未必很强。

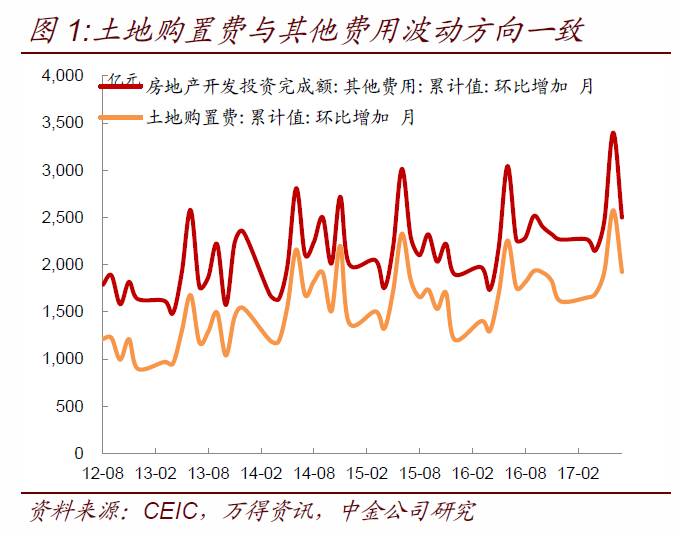

另一方面,我们认为本月的建设活动也不会很强,主要依据在于我们对钢铁行业的观察,由于当前螺纹以及其他长材价格偏高,用钢企业普遍不愿意累计库存,所以接货的情况直接反应终端需求。从我们了解的情况看,很多贸易商都反映当前企业接货意愿不强,工地停工的情况比较多,从期货盘面上也能看出来。板材(热卷)明显强于长材(螺纹)(图

2

),所以综合来看我们认为地产投资不会很强。

基建方面,我们仍坚持之

前

的观点,资金来源和地方政府资本开支意愿是基建投资下滑的主要动力,上个月单月的基建投资同比增速已经出现了下滑,我们认为这一趋势将延续,短期可能投资惯性犹在但随着时间的推移,基建同比增速的变化对于经济的下拉力量将越来越大。

制造业方面,上个月的数据略低于我们的预期,几乎所有分项都发生下滑,我们坚持的观点是本轮经济反弹“有库存周期无产能周期”,且从六大领域的划分方法看(我们将制造业投资分为六大行业领域,食品,轻工,石化有色,黑色,装备制造,电子机械),制造业投资也难以出现较大反弹,但是我们也不认为上月的“低数据”意味着投资的拐点,制造业投资可能仍存在反复。

综合上述几个方面,我们预测

7

月固定资产投资的累计同比增速为

8.2%

,对应当月同比增速为

7.5%

。当月增速和上月相比有所回升,但低于之前的平均水平。未来如果环保压力不减,投资有进一步下滑的可能。

消费

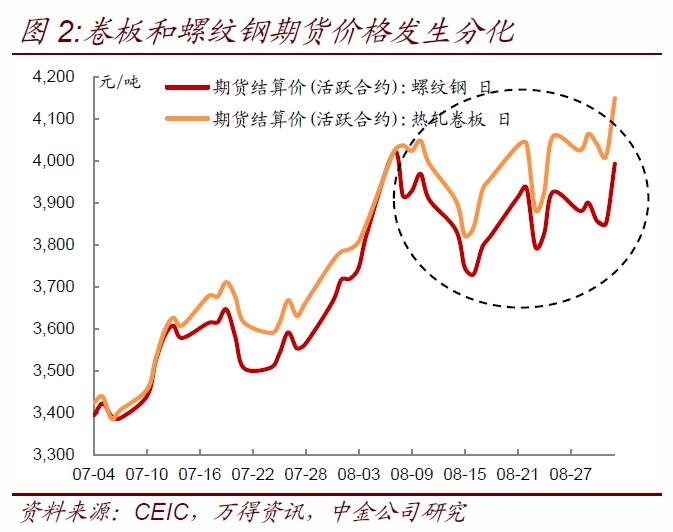

和投资和工业生产的数据类似,消费在今年以来也出现了季末冲高,季初回落的现象

(图

3

)

,但整体来看消费数据仍相对比较稳定。从乘联会披露的数据来看,

8

月零售同比增速为

4.5%

,周度来看呈现前高后低的走势,批发同比增速为

7%

。和上月相比基本持平。

消费品方面,从高频数据来看本月食品价格偏强,我们预计在

1%

左右,强于季节性。成品油价格也有所上行,一方面与环保有关(比如鸡,猪),另一方面也反应出需求不弱,我们估计本月消费增速为

10.6%

,相比上月同比回升

0.2

个百分点。

但从中长期来看,受收入的压制,消费增速很难大幅上行,其波动幅度越来越小,对于债券市场的影响也越来越低,但消费占

GDP

的比重却越来越高,这形成了一个“有趣的悖论”,同时,当前基础消费品的通胀水平较低,这造成名义消费与实际消费的裂口也很小,扣减之后实际消费增速仍在

10%

左右,这几乎成为近五年来唯一没有明显下台阶的变量,

而无论是纵向看还是横向看,下台阶可能终究要发生,当然,在短期预测时,可以暂时忽略这个因素。

工业

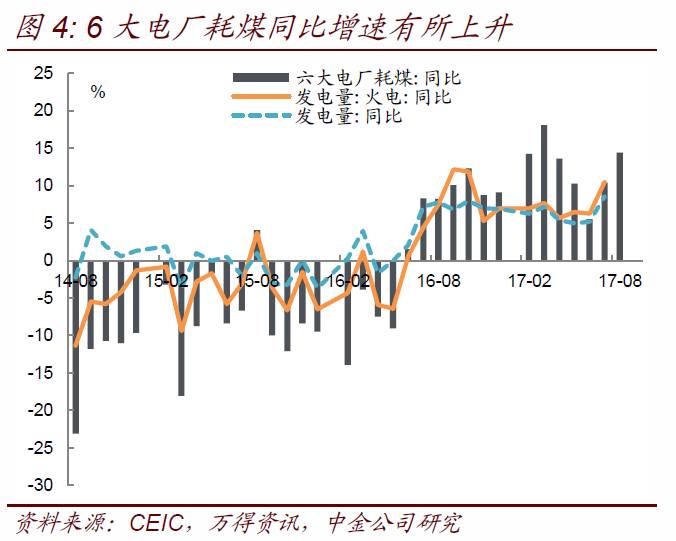

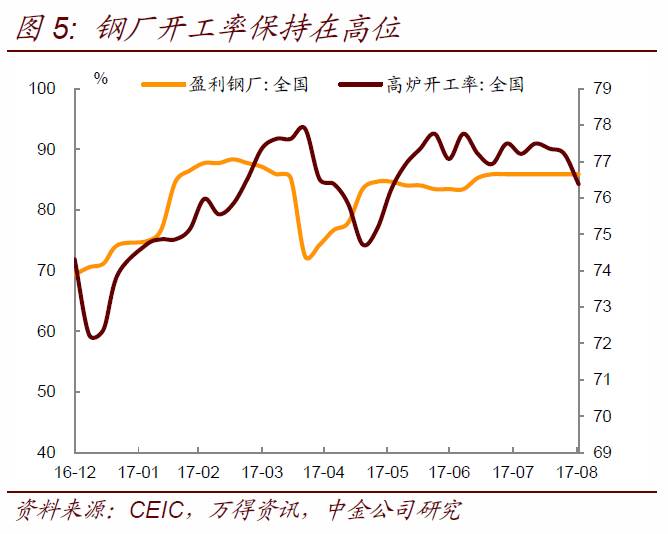

8月主要大宗商品价格上涨明显,虽然环保限产压制了供给端,但需求平稳与高盈利下,企业生产热情仍然较高,叠加环保限产即将来临,部分企业均将生产提前。从最新公布的中采PMI生产指数来看,本月PMI生产指数从53.5回升至54.1,显示环保限产并没有导致生产活动停止,反而在高利润刺激下企业提前生产。从高频数据来看,截至目前,8月六大电厂日均耗煤同比增速14.4%(图4),为4月以来高点;高炉开工率较前期有小幅下降,但仍保持在高位(图5)。库存方面,8月开始钢铁库存较前期有所累积,但仍处于低位,目前中上游盈利处于高位,企业生产仍然偏高,未来生产是否会回落需要等待进入供暖季验证。此外7月工业增加值超预期回落与高温天气有关,8月天气对工业生产的影响将会下降。

总体来看,我们认为短期内经济仍然保持韧性,8月工业增加值同比增速可能从7月的6.4%小幅升至6.5%,经济短期稳定。

外贸

之前披露的

7

月外贸数据大幅超出市场的预期,进口贸易和出口贸易同比分别由

17.1%

和

11.3%

回落至

11.0%

和

7.2%

,和工业增加值,投资的回落比较一致。从规律上看,本月的数据可能会出现一定的反弹,但需要注意的是,去年

8

月的进口同比增速上行很快,从

-12.5%

回升到

1.7%

,这可能对基数有一定影响。

以往我们预测进出口数据时往往同时考虑量价因素,比如进口价格指数我们往往用PPIRM或者CRB指数来代替,量的指标就简单根据国内的经济运行状况进行判断,但这种方法的问题是,模型无法刻画下游行业的价格变化,同时下游行业进口量同比增速的波动也非常剧烈。这些都容易造成模型预测的失效。

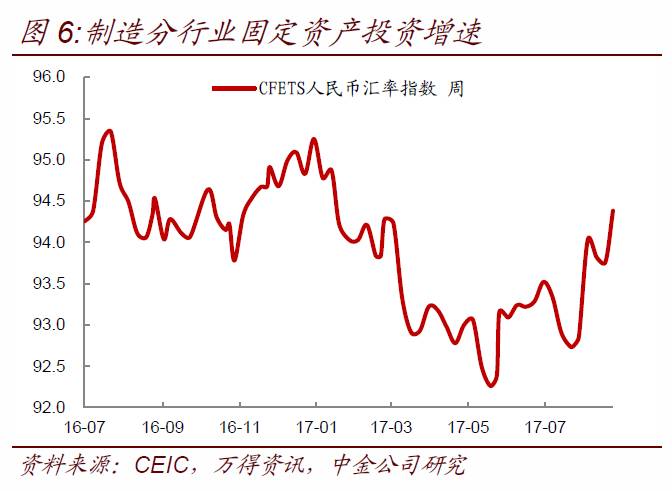

但从中期趋势上,我们认为进出口数据仍会相对稳健,海外经济稳定(欧洲复苏,美国略有下行但速度非常缓慢),国内方面,需求变化是慢变量,暂时对进口影响有限,汇率方面,虽然近期人民币对美元升值幅度较大,但对一篮子货币升值幅度不大(图6),整体上汇率因素对进出口的影响也不大,我们认为在中期,进出口将保持稳定。

通胀

本月我们预测以美元计价的出口同比增速为8.2%(较上月小幅回升),以美元计价的进口同比增速为10.5%(较上月有所回落)。

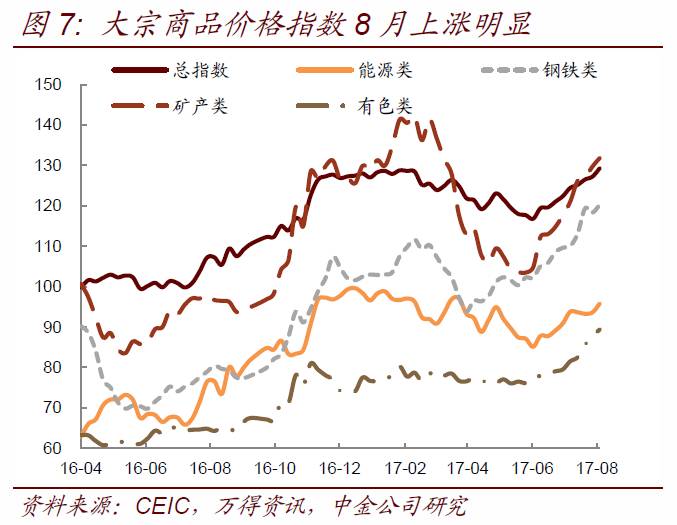

PPI方面,我们预计8月PPI环比上涨0.6%,对应到同比增速为5.9%。8月以来,在执行力度较强的环保限产影响下,市场对工业品供给端预期的转变带动大宗商品价格上涨明显,其中以黑色和有色表现最甚,根据统计局公布的大宗商品价格指数,钢铁、矿产和有色的上涨幅度均超过10%,能源上涨幅度略偏弱,为2%;大宗商品价格综合指数上涨4%(图7)。从PMI出厂价来看,8月企业购进价格和出厂价格指数也均有明显提升,其中购进价格指数从7月的57.9升至65.3,出厂价格指数从52.7回升至57.4,与我们微观感受一致。从BPI 100种重要工业品现货价格指数来看,8月以来环比增速也达到了4%。除了大宗商品价格指数以外,原油方面,国际原油价格6月下跌后在7月出现了明显反弹,考虑到国内原油价格可能滞后国际价格一个月左右,8月国内原油价格或也有明显上涨。往后看,环保限产导致供给受限的预期推动厂商、贸易商和下游企业积极补库存,四季度的需求前值,导致三季度价格可能仍会继续上涨,但一旦库存快速累积,到四季度,供需关系未必真的那么恶化,又可能会出现旺季不旺的局面。

我们预测PPI可能会在三季度冲高,四季度回落,年内形成M型走势。

CPI方面,我们预计8月CPI在低基数和食品价格环比上涨影响下,同比或升至1.7%附近。

7月CPI同比1.4%,略低于市场预期的1.5%,主因7月食品价格弱于预期。8月来看,一方面,去年8月食品与非食品均较弱,对应去年8月同比仅1.3%。另一方面,高频数据显示,8月以来,部分食品价格上涨显著:鸡蛋、蔬菜、肉禽、猪肉、面粉,仅水果在季节性供给回升下,价格有所下跌。

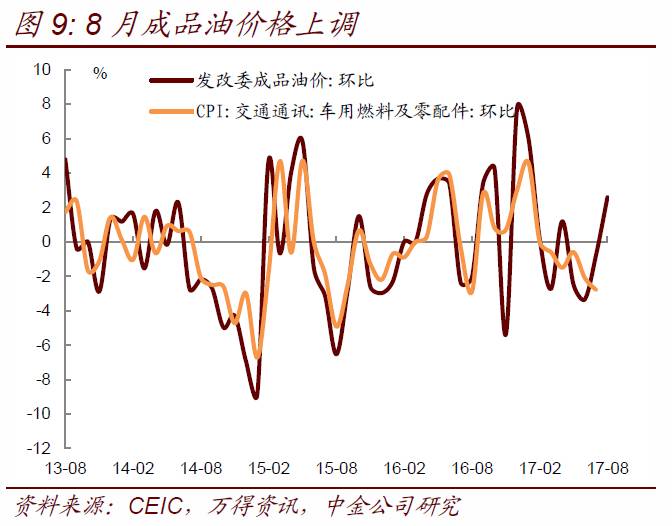

具体来看,食品方面,8月环比上涨相对显著:鸡蛋方面,近期鸡蛋现货价格在季节性效应和供给影响下,不断上行;但往后看,8月底9月初或为鸡蛋价格高点,因部分贸易商冷库库存可能在八月下旬逐步投放。猪肉方面,生猪存栏不高背景下,适重猪源偏紧,猪价小幅上涨;不过往后看,消费未见起色仍将掣肘猪价上行空间,全国猪价整体以稳为主,9、10月有小幅季节性上涨压力。蔬菜方面,8、9月一般蔬菜季节性上涨,不过下旬来看,高温天气消退,蔬菜供应回升,价格上涨趋缓。其他肉禽近期在牛肉、鸡肉带动下,8月也有所上行。近期毛鸡出栏减少,屠宰场新增库存同步下降,使得毛鸡价格反弹;不过从近期鸡苗价格上涨来看,补库存意愿回升,制约价格上涨空间。此外,8月面粉、大米、油脂、豆类也季节性上涨。不过,水果在供应回升下,价格小幅下跌。非食品方面,从产业链角度观察,本轮环保限产确实影响了企业的利润以及生产,尤其是中上游企业利润回升显著,但下游由于产品竞争、价格监测等因素,生产资料向生活资料的传导较为有限,7月生活资料环比持平。此外,受国际原油库存和产出等带动油价上涨,8月发改委上调成品油价格,预计交通通信分项环比有所上涨。预计8月非食品价格基本符合或略强于季节性。

综合来看,食品环比上涨,非食品符合季节性偏弱,在低基数影响下,8月CPI同比升至1.7%附近。三季度食品或因季节性上涨,带动CPI同比均值从二季度的1.4%升至1.7%~1.8%附近。

货币信贷