1. 本周回顾和投资观点

本周市场综述:

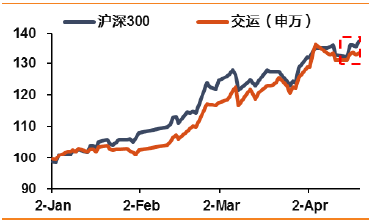

本周A股触底回升,上证综指报收于3270.8,环比涨2.6%;

深证综指报收于10418.2,涨2.8%;

沪深300指报收于4120.6,涨3.3%;

创业板指报收于1715.8,涨1.18%;

申万交运指数报收于2707.5,涨1.7%。

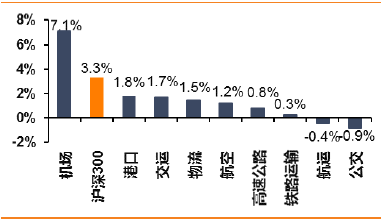

交运行业子板块涨跌互现,其中涨幅最大的是机场(7.1%),其次为港口板块(1.8%)。

本周交运板块涨幅前三为

飞马国际(

31.6%

)、盐田港(

12.4%

)、德新交运(

10.6%

)

;

跌幅前三为富临运业(-14.9%)、新宁物流(-9.3%)、畅联股份(-8.6%)

主题机会:

继续建议重点布局上海相关股票,

我们认为上海板块将迎来西向大虹桥规划(科创)和东向自贸区政策升级利好

。【大虹桥串联长三角】:长三角一体化上升至国家级战略,大虹桥是上海西大门,淀山湖是上海大都市圈飓风眼,周围环绕着上海青浦、苏州的昆山

&

吴江、浙江的嘉善,定位于高新技术产业,致力于打造科创硅谷。【自贸区政策有望升级】:上海东向的自贸区以洋山临港作为核心区域,致力打造为国际标准化自贸区。近期,上海自贸区政策东风不断,在税收、货币兑换等方面或有超预期的新政颁布。

东线临港区域:

推荐物流:上港集团、华贸物流;

建议关注地产—上海临港、光明地产;西线青浦苏州区域:

物流:推荐圆通、申通、韵达快递;建议关注保税科技、新宁物流、万林物流、飞力达;

建议关注地产-上实发展、苏州高新。

快递板块:

上市公司层面披露3月经营数据:业务量增速上通达系公司增长均较快,圆通/申通/韵达增速分别为34.8%/34.5%/35.1%,非常接近,单价方面基本符合预期,圆通表观单价跌幅11.3%,但其中部分因素为单价口径调整所致;顺丰方面开始对速运物流与供应链业务进行营收拆分,速运物流方面,3月业务量增速7.34%,单票收入同比涨6.5%,3月供应链收入达到3.93亿

。

2019

年的主逻辑为一线快递持续领跑行业,行业集中将快速提升,

A

股公司受益于规模的快速提升,成本与毛利均存改善空间,快递板块估值继续提升

。临近快递一季报,推荐圆通、阿里入股的申通、板块估值提升下的韵达和顺丰

。

航空板块:

春秋航空披露年报,全年收益品质提升,成本有效控制,补贴金额提高,业绩实现正增长,超市场预期。

一季度民航旅客量增速接近10%,客座率提高0.2pct,需求持续中高速增长。

目前B737MAX全面停飞及延迟交付,硬件层面的供给刚性缺口不断扩大,价格向上弹性持续酝酿。

在2017年底时刻收紧政策落地,软件层面的供给收紧的预期刺激下,市场对后续运价表现预期非常高,而在硬件层面供给缺口中期确定性持续扩大的当下,市场预期反正相对谨慎,因此我们认为后续运价表现有望持续超市场预期,继续推荐三大航,春秋,吉祥

。

航运板块:

本

周航运指数(申万Ⅱ)宽幅震荡,下跌0.42%,相对沪深300超额涨跌-3.73%。集运涨价季即将到来叠加IMO环保公约的临近,部分运力退出以抢装脱硫塔,淡季运价弹性有望进一步兑现。此外,中美贸易和谈进展良好,上海自贸区扩区有望带来航运货量的提升,板块有望迎来预期差机会,维持我们在年度策略中的判断,看好航运板块淡季运价表现优于往年!

-

集运市场:

本周运价总体表现优异,所有权重航线同比较去年改善,淡季运价弹性逐步兑现

。

4月19日SCFI环比下跌2.6%、同比上涨12.9%至761.4点,连续七周呈现同比上涨的格局。

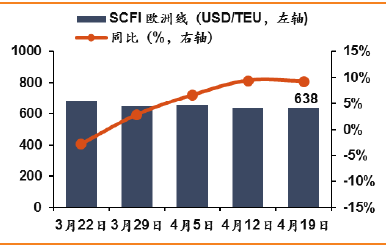

权重航线方面,欧洲线运价环比下跌0.3%,同比上涨9.2%至638美元/TEU;

地中海线环比涨0.3%,同比涨 19.3%至717美元/TEU。

欧洲航线上海港平均舱位利用率稳定在95%左右,景气度回升显著。

美线因中美贸易和谈的乐观预期以及部分航商的停航表现更为强劲,美西线运价环比跌4.2%、同比涨33.5%至1538美元/FEU,美东线环比跌0.2%、同比涨20.1%至2634美元/FEU,上海港至美国舱位利用率维持至95%左右。

集运涨价季到来,马士基宣布从5月1日起上调上海-北欧的FAK费率:

上海-鹿特丹/弗利克斯托运费为$1050/TEU、$1900/FEU、$1950/40HC,此价格一直沿用至5月19日。

赫伯罗特和达飞5月份会加收美西航线综合费率附加费,赫伯罗特GRI费率为$700/FEU;

达飞GRI费率为$1000/FEU。

叠加IMO环保公约临近,行业有望在淡季抢装脱硫塔,供需格局改善的背景下提价的成功率或较往年有所提升。

此外,中美贸易战的和谈有望加速上海自贸区的扩区升级,带来集运的货量提升,行业有望迎来量价齐升的预期差机会,推荐中远海控、安通控股

。

-

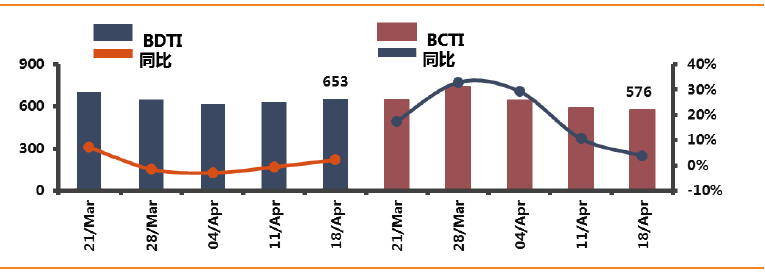

油运市场:

本周BDTI环比涨3.0%、同比涨2.2%至653点;

BCTI环比下跌2.7%、同比涨3.8%至576点,CTFI较上期涨10.0%报716.2点,同比大涨30.63%。

TD3C航线运价延续回升,TCE由低点7800美元/天反弹至13700美元/天附近,周环比大涨约45%以上,年同比大涨125.2%。

国际油运方面,二季度为炼厂检修旺季,年内行业需求有望在二季度触底,供给侧来看,2019年上半年运力交付仍然较高,市场对行业改善的预期压制拆解量,随着二季度惨淡运价的出现,拆解量有望再度提升,行业格局有望逐步改善

。

此外,

20年起IMO环保公约的执行要求所有的运输船改用低硫油,但是低硫油的产能尚无保证,部分港口可能缺乏低硫油的供应

,因此内贸低硫油运输需求有望提升。

建议关注OPEC减产情况以及中美贸易战关于能源进口谈判的情况,标的关注招商南油(原长航油运)、中远海能、招商轮船

。

-

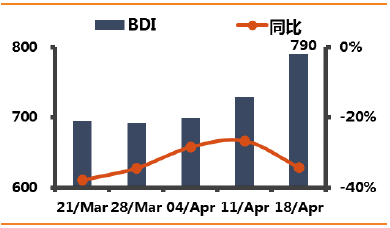

散货市场:

BDI本周环比上涨8.5%、同比下跌34.2%至790点。

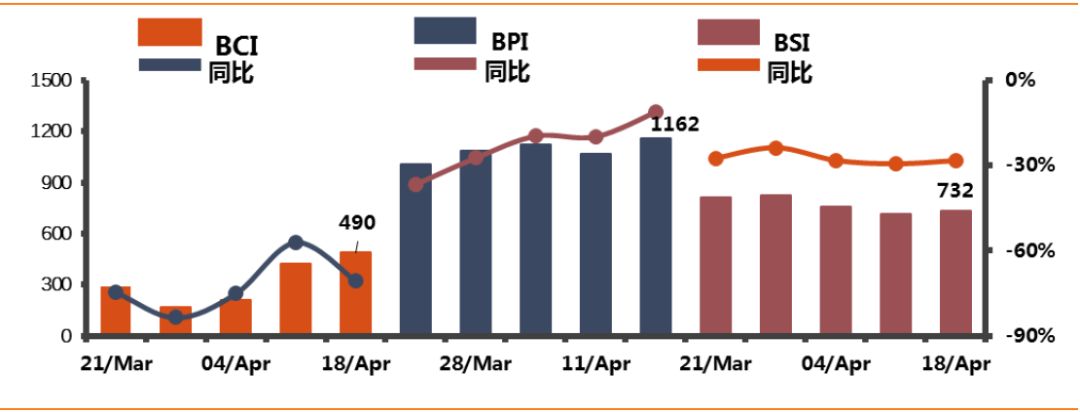

权重指数纷纷上涨,BCI本周延续超跌反弹,环比大涨15.8%至490点,BPI环比涨8.5%至1162点,BSI环比涨2.4%至732点,同比行情仍较为惨淡。

4月16日(里约时间),VALE官方宣布米纳斯吉拉斯州法院已同意暂停施行关于Brucutu矿区关停决定。

法院将同意Brucutu矿区于文件发布后72小时后完全重新运营,对散运行业的情绪有所提振。

且长期来看,IMO环保公约的执行、行业的持续低迷有望带来产能逐渐出清,新船订单逐渐缩小的趋势有望得以延续,维持2020年或为行业长期拐点判断不变

。

机场板块:

我们持续看好枢纽机场的商业模式及居民消费升级浪潮下机场免税的发展前景。中免广撒网大手笔获取枢纽机场免税店经营权,将带来更大的渠道优势及免税品价格优势,形成正向循环。机场作为地主方,未来租金收入将持续攀升。枢纽机场估值体系已从过去的公用事业属性逐步向消费属性过渡,且现金流健康的长期价值品种可能更受市场青睐,继续推荐上海机场、白云机场、首都机场股份,关注深圳机场

。

物流板块:

化工物流股密尔克卫,上周盐城爆炸事件预计将带来行业监管从严,利于优秀公司跑赢,公司跟随大客户以销定产确保成长性,继续推荐!

港口板块:

港口(申万Ⅱ)本周上涨1.79%,相对沪深300超额收益-1.52%,2019国际经济增速放缓,进出口需求存在一定压力,叠加国家降低物流成本的政策导向,我们认为板块投资机会更多将来自主题性的大幅增长以及长期受益于环保压力下“公转铁”新增货量的低估值标的

。

我们在3月28日的报告《自贸专题:

从开放向更开放,看好上海再迎黄金期!

》中推荐的上港集团已经逐步兑现,重申上海拥有极佳的软硬件实力和串联整个长三角与海上丝绸之路的区位,对比国际港口城市的经济地位,上海仍有非常大的地位提升空间,未来在税收、货币等方面都存在超预期的可能!

关注核心标的上港集团的预期差机会!

铁路板块:

投资上,19年铁路以改革为主线,中央经济工作会议自2016年开始连续第三年点名铁路改革,强调要以股份制改造为牵引,铁路板块的估值预计将随整个混改预期再起而提升。标的上,广深铁路上周受业绩影响股价调整,PB估值跌至0.88x,公司弹性在于土地价值与客运业务;铁龙物流:今年继续受益于公转铁、沙鲅线有望量价齐升释放业绩弹性,另外公司运营铁路特种集装箱业务,业务拓展空间较大;大秦铁路为高股息率品种,业绩稳健,战略地位重要

。

高速板块:

高速公里板块具备低贝塔、类债券属性,2018年股息率较高的标的股价表现更优,因此拉长时间轴,我们继续看好具备区域优势的高股息标的,推荐深高速,关注粤高速A,宁沪高速

。

投资建议:

推荐上港集团、华贸物流、申通快递、圆通速递、中国国航、南方航空、东方航空、中远海控、安通控股、密尔克卫、上海机场、白云机场,关注广深铁路、中远海能、招商南油、招商轮船

。

风险提示:

宏观经济超预期下滑;

国企改革不及预期;

航空票价不及预期;

快递行业竞争格局恶化

图1:交运板块表现(

2019年以来可比表现

)

数据来源:WIND,天风证券研究所

图2:

交运各子板块表现(2019.4.15-4.21)

数据来源:WIND,天风证券研究所

表1:

交运板块领涨公司

|

本周收盘价(元)

|

周涨幅

|

月涨幅

|

年涨幅

|

|

本周交运板块领涨个股

|

|

飞马国际

|

8.1

|

31.6%

|

133.2%

|

119.9%

|

|

盐田港

|

7.4

|

12.4%

|

10.4%

|

48.8%

|

|

德新交运

|

38.1

|

10.6%

|

12.9%

|

32.4%

|

|

欧浦智网

|

5.3

|

10.0%

|

24.3%

|

35.2%

|

|

上海机场

|

66.6

|

9.5%

|

7.1%

|

31.1%

|

|

4

月交运板块领涨股

|

|

飞马国际

|

8.1

|

31.6%

|

133.2%

|

119.9%

|

|

保税科技

|

5.4

|

3.1%

|

52.5%

|

108.5%

|

|

上海雅仕

|

24.6

|

-5.9%

|

44.1%

|

54.9%

|

|

ST长油

|

4.3

|

-0.7%

|

34.0%

|

28.7%

|

|

华贸物流

|

10.2

|

0.9%

|

31.6%

|

91.0%

|

|

19

年交运板块领涨股

|

|

飞马国际

|

8.1

|

31.6%

|

133.2%

|

119.9%

|

|

保税科技

|

5.4

|

3.1%

|

52.5%

|

108.5%

|

|

连云港

|

6.3

|

-4.4%

|

10.3%

|

107.2%

|

|

华贸物流

|

10.2

|

0.9%

|

31.6%

|

91.0%

|

|

南京港

|

13.4

|

-5.5%

|

15.8%

|

71.6%

|

数据来源:WIND,天风证券研究所

2.

本周报告和重大事件

2.1. 本周公司报告

2.1.1.

春秋航空(601021):

多因素协同发力,4Q盈利业绩超预期

事件:

春秋航空披露2018年年报,实现营业收入131.1亿,同比增长19.5%,实现归母净利润15.03亿,同比增长19.1%,EPS1.67元

。

强化收益管理,获益价格改革,运价再度实现大幅提升

公司全年ASK增速16.6%,RPK增速14.7%,客座率89.0%,同比下降1.55pct。

公司持续完善收益管理政策,提升精细化管理水平,且得益于民航价格改革,公司全年客公里收益在2017年已有大幅提升的基础上再度提高7.06%,达到0.370元,其中国内、国际、地区航线分别提高7.76%、5.73%、3.35%。

成本管控有力,全年单位非油成本有所下降

因全年国际油价同比明显提升及业务量增长,公司航油成本40.06亿,同比增长41.56%;

非油成本方面,公司贯彻低成本理念,严格成本控制,叠加全年飞机日利用小时数提高2.03%至11.06小时摊薄固定成本,单位ASK非油成本同比下降1.3%。

费用水平持续优化,补贴收入显著提高,业绩超预期

费用方面,因广告费显著下降,2018年公司销售费用率仅1.98%,同比明显下降0.74pct,管理(含研发)费用率2.34%,同比微升0.05pct,财务费用方面,因2017年增发资金到到账、公司2018年引进飞机数量偏少,利息收入显著增加,公司财务成本显著下降,财务费用率仅0.64%,同比下降1.11pct。

补贴方面,公司全年其他收益13.03亿,同比提高2.85亿。

四季度公司收益品质基本持平,单位非油成本提高3.0%,但受益于补贴大幅提高,实现盈利,拉动全年业绩超预期。

投资建议

受益于B737MAX停飞及全面延迟交付,我们认为随着时间推移,行业供需差将持续扩大,运价逐步提升。

公司运营全空客机队,成本端不受此次事件影响。

公司是我国唯一一家低成本航空上市公司,未来将持续提升航班服务品质,贯彻低成本理念,提高效率,强化收益管理并提高辅收业务,在油价65美金、汇率6.7的基础假设上,我们认为其业绩将持续走高。

相比前次报告,考虑到油价下跌,上调2019-2020年盈利预测,自17.4亿、22.7亿分别上调14.8%、4.3%至20.0亿、23.6亿。

维持“买入”评级,考虑到市场估值中枢整体提升,及未来两年公司引进机队速度加快导致业务量增长加速修复成长性逻辑,按照2020年20倍PE估值,自38.3元上调目标价34.7%至51.6元。

风险提示:

宏观经济下滑,油价大幅上涨,汇率剧烈波动,安全事故

2.2. 本周行业报告

2.2.1.

东西两线多位一体,自贸创新独领风骚

放眼全球,凡大国必有大城,美国有纽约-纽瓦克都市圈,日本则是一都三县(东京+神奈川&千叶&琦玉),均是经济中心团结了周边区域,实现人口、资本等各方面的自由流动,共生发展。

中国在过去有较为明显的区域保护特色,但近来关于区域发展的政策频出,长三角一体化更是上升至国家级战略,今后资源向大都市持续集聚的效应或将更加明显

。

开埠以来,上海经历过两次空间拓展:

一次是在19世纪中叶,跨越苏州河,上海由此步入了“沪北沪东时代”,并在20世纪的30年代初,迎来了当时的“大上海建设计划”;

二次是跨越黄浦江,黄浦江东西两岸连为一体,黄浦江也成为了上海的“内河”,上海再次成为亚太地区排名前列的大城市。

未来随着长三角一体化提升至国家级战略,我们认为上海有望将迎来再一次的空间变迁,核心在于:

其东,自贸区面向国际;

其西,大虹桥串联长三角。

大虹桥串联长三角:

长三角一体化上升至国家级战略,大虹桥是上海的西大门,北连苏州,南衔杭州,区位十分重要,而上海的青浦、苏州的昆山&吴江、浙江的嘉善四区共同环绕的淀山湖或成为上海与周边城市形成大都市圈的那个“眼”,天生区位优良,便于承接上海高新技术与科创产业,当前看,已有华为与其供应商落地正在推进,我们看好大虹桥领衔的长三角一体化战略蓬勃发展。

自贸区面向国际

:

临港洋山位置优越,税收汇率政策有望逐步放开。

就上海自身而言,如果持续开放进一步强调“港口”与“贸易”,我们认为上海深水港洋山港将会是核心区域,考虑配套和交通问题,洋山周边的临港区域也可能是重点区域。

此外,参考新加坡香港成熟的自由贸易港管理,多为免除流转税(关税、增值税、消费税)和降低所得税(企业+个人)方案,同时进一步对货币进出开放,考虑国务院《全面深化中国(上海)自由贸易试验区改革开放方案》中的指导:

“到2020年,率先建立同国际投资和贸易通行规则相衔接的制度体系”,我们期待上海未来持续开放的政策能进一步向国际靠拢。

投资建议与标的

:

我们认为上海东向的自贸区或将出台新政,该区域承接了二次开放的功能转换,或将在税收、货币兑换等政策上有超预期的可能,关键字在于制度创新;

而西向的科技走廊(媒体提法科创硅谷)是以上海为龙头、辐射长三角的突破试点,包括行政审批、科技引入等等,关键字在于科技创新;

两者以“对外开放,对内联动”的方式完成互动,继而拉动经济增长、产业升级;

相对而言,我们更为关注东线洋山临港区域,该区域或将出台的新政不仅代表上海,更是代表中国在全球贸易摩擦的纷争下的大国胸怀,也会和一带一路、中美贸易谈判、长三角一体化等其它国策形成多位一体的联动;

基于上述逻辑演绎以及过去区域主题的投资特点,受益标的包括地产、港口物流以及该区域的其他上市公司(西线包括江苏部分标的),具体来看:

东线关注临港区域:

地产—上海临港、光明地产;

物流:

上港集团、华贸物流、密尔克卫、上海雅仕、安通控股、中远海控;

其他:

翔港科技;

西线关注青浦苏州区域:地产

-

上实发展、苏州高新;物流:圆通、申通、韵达快递;保税科技、新宁物流、万林物流、飞力达;其它:巴安水务、康力电梯

。

风

险提示:

长三

角一体化建设低于预期;

自由贸易区建设政策低于预期;

宏观经济大幅波动

2.2.2.

航空:

错期及停飞致增速下降,三大航Q1客座率历史新高

事件

:

六家A股上市航空公司披露3月运营数据,我们根据航空公司数据测算,全民航3月ASK同比增长7.0%,RPK同比增长5.0%,旅客运输量同比增长4.1%,客座率83.2%,同比下降1.2pct;

一季度ASK累计同比增长10.9%,RPK累计同比增长11.2%,旅客运输量累计同比增长9.9%,客座率83.6%,累计同比增长0.2pct。

错期及停飞导致增速下降,三大航

Q1

客座率创历史

新高

2018年春运最后一天落于3月12日,2019年为3月1日,因此3月客座率下降主要由春运错期导致,此外,自3月11日起B737MAX全面停场,即便是在淡季也对民航供给产生一定影响。

与此同时,需求端依旧保持良好增长势头,旅客量增长接近10%,且不同于2018年底同比下滑超1个百分点的客座率表现,我们测算一季度全民航客座率实现提升,其中三大航整体客座率达到82.3%,创一季度历史新高。

小航空公司方面,春秋航空表现优异,客座率逆转2018年上半年颓势,单月客座率大幅提升2.8pct,一季度累计提升3.0pct。

一季度国际线旅客量增速

16.7%

,表现明显优于国内线

一季度我国民航国际线表现明显优于国内线,其中国内、国际线旅客量增速分别为

9.0%

、

16.7%

。客座率方面,除海航和吉祥国际线客座率有所下滑外,其余各航司一季度国际线客座率表现均显著优于国内,其中三大航国际线客座率平均提高

1.4

个百分点,春秋航空则大幅提高

5.3

个百分点;而国内线方面,除春秋航空客座率明显提高

1.8

个百分点外,其余各航司国内线客座率整体基本与去年同期持平

。

波音

B737MAX

飞机全面停飞及适航认证暂停,价格酝酿向上弹性

3月10日埃航ET302航班失事,涉事机型B737MAX8目前遭全球停飞,并遭我国暂停适航审批。

我国目前共运营B737MAX8机型飞机共96架,占2018年底客机机队总量的2.8%,3月ASK增速大幅下降在一定程度上说明短期供给已经受到一定影响。

随着后续订单交付全面推迟,旺季的临近及到来将导致供需缺口持续扩大,配合票价改革政策推进,运价向上弹性积累。

B737MAX

停飞时间跨度或超

预期

民航局4月新闻发布会提及B737MAX机型复飞需同时满足三个条件,第一是要查明飞机设计的适航符合性;

第二是要确保有关安全措施得到贯彻落实;

第三是要与事故调查结论密切关联。

考虑到事故调查最终结论尚需进一步调查、美国各大型航司推迟B737运营最早到七月初,最迟已到八月中下旬、民航局对运行安全的绝对要求带来的严苛飞行员培训以及潜在的大国博弈,我们认为B737MAX停飞带来的影响在时间上可能持续超市场预期。

投资建议——市场或低估B737MAX停飞带来的价格弹性,继续推荐

在2017年底时刻收紧,民航供给在软件层面受到约束时,市场预期亢奋,而在B737MAX机队全面停飞及推迟交付,硬件层面出现确定性供给缺口的当下,市场对运价的预期反而尚不算高,存在预期差。

我们认为随着时间推移,价格弹性终将释放,继续推荐三大航,春秋、吉祥。

风险提示:

宏观经济下滑超预期,油价上涨,汇率贬值,安全事故

2.3. 本周重大事件

表2:

重大事件回顾

(2019年4月15日-2019年4月21日)

|

细分行业

|

重大事件

|

|

港口

|

唐山港(

601000.SH

)披露

18

年年报,营业收入

101.38

亿元,同比增

33.18%

;

归母净利润

16.10

亿元,同比增

10.02%

。

锦州港(

600190.SH

)披露

18

年年报,营业收入

59.22

亿元,同比增

30.68%

;

归母净利润

2.42

亿元,同比增

69.03%

。

|

|

航空

|

春秋航空(

603885.SH

)披露

18

年年报,营业收入

131.14

亿元,同比增

19.54%

;

归母净利润

15.02

亿元,同比增

19.12%

。

|

|

物流

|

怡亚通(

002352.SZ

)披露

18

年年报,营业收入

696.92

亿元,同比增

2.40%

;

归母净利润

2.00

亿元,同比增

-66.38

。

圆通速递(

600233.SH

)披露

18

年年报,营业收入

27.47

亿元,同比增

37.45%

;

归母净利润

1.90

亿元,同比增

31.97%

。

华贸物流(

603128.SH

)公告原副总经理苗月冬先生、陈卫星先生将于公告

15

个工作日后的六个月内减持

36.875

万股,占总股本的

0.037%

。

嘉友国际(

603871.SH

)披露

18

年年报,营业收入

41.01

亿元,同比增

26.40%

;

归母净利润

2.70

亿元,同比增

30.94%

;

全资子公司于近期同山西高义钢铁有限公司签订了《货物运输代理合同》,合同金额

2.14

亿元。

飞力达(

300240.SZ

)披露

19

年一季报,营业收入

7.73

亿元,同比增

-5.66%

;

归母净利润

5.28

百万元,同比增

-62.96%

。

欧浦智网(

002711.SZ

)公告将延迟披露

2018

年年报。

|

|

高速公路

|

龙江交通(

601188.SH

)披露

18

年年报

,

营业收入

6.99

亿元

,

同比增长

-60.89%;

归母净利润

3.02

亿元

,

同比增长

-10.39%

;

披露一季报

,

营业收入

1.69

亿元

,

同比增长

19.55%;

归母净利润

0.98

亿元

,

同比增长

18.27%

。

福建高速

(600033.SH)

披露

18

年年报

,

营业收入

26.63

亿元

,

同比增长

7.61%;

归母净利润

7.34

亿元

,

同比增长

11.78%

。

.

东莞控股

(000828.SZ)

披露

18

年年报

,

营业收入

16.24

亿元

,

同比增长

11.79%;

归母净利润

10.39

亿元

,

同比增长

18.27%

。

楚天高速

(600035.SH)

公告

2019

年公开发行公司债券(第一期)已于

2019

年

04

月

15

日结束,实际发行规模为人民币

6

亿元,最终票面利率为

4.34%

。

|

|

航运

|

中远海控(

601919.SH

)拟向激励对象授予股票期权

2.18

亿份,涉及的标的股票为人民币

A

股普通股,约占本激励计划草案修订稿公告时公司股本总额的

1.78%

招商轮船(

601872.SH

)公告非公开发行

12.13

亿

A

股股份、募资金额不超过

41

亿元,同意招商轮船以不超过

20

亿现金参与认购。

|

|

铁路

|

板块本周暂无重大公告

|

|

公交

|

强生控股(

600662.SH

)披露

18

年年报

,

营业收入

40.94

亿元

,

同比增长

0.40%;

归母净利润

0.65

亿元

,

同比增长

-35.86%

。

江西长运(

600561.SH

)公告

4

月

18

日收到国资委批复公司通过证券市场非公开发行

A

股股票,发行股票数量不超过

4741.28

万股,募集资金总额(含发行费用)不超过

4.5

亿元人民币。

|

|

机场

|

上海机场(

600009.SH

)披露

3

月生产经营数据,起降

4.31

万架次,同比增

0.88%

;

旅客吞吐量

636.68

万人,同比增长

1.18%

;

货邮吞吐量

31.42

万吨,同比增

-4.09%

。

厦门空港(

600897.SH

)披露

3

月生产经营数据,起降

1.64

万架次,同比增

-0.31%

;

旅客吞吐量

231.21

万人,同比增长

2.49%

;

货邮吞吐量

2.76

万吨,同比增

-6.44%

。

|

数据来源:WIND,天风证券研究所

3. 本周行业数据追踪

图3:BDI指数及同比(%)

数据来源:WIND,天风证券研究所

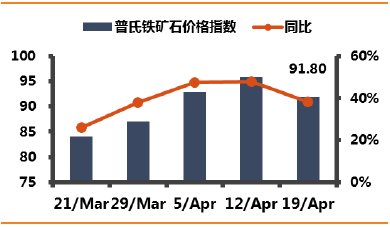

图4:普氏铁矿石价格指数及同比(%)

数据来源:WIND,天风证券研究所

图5:BCI、BPI、BSI指数及同比(%)

数据来源:WIND,天风证券研究所

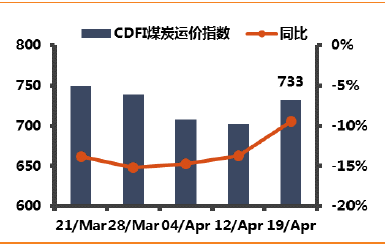

图6:中国进口散货煤炭运价指数及同比(%)

数据来源:WIND,天风证券研究所

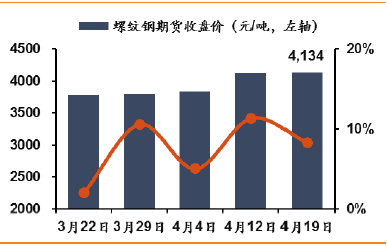

图7:螺纹钢期货收盘价(元/吨)

数据来源:WIND,天风证券研究所

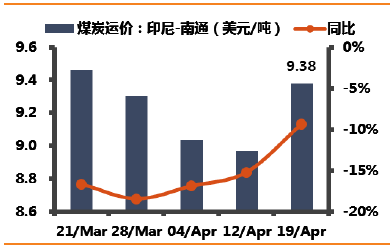

图8:印尼-南通动力煤运价指数及同比(%

)

数据来源:WIND,天风证券研究所

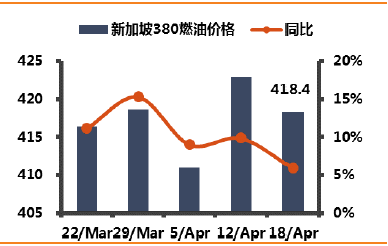

图9:新加坡燃料油价格(美元/吨)及同比(%)

数据来源:WIND,天风证券研究所

图10:油轮运价指数及同比(%)

数据来源:WIND,天风证券研究所

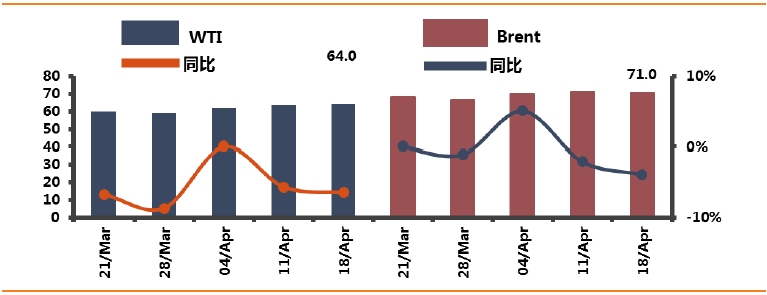

图11:国际原油价格(美元/桶)及同比(%)

数据来源:WIND,天风证券研究所

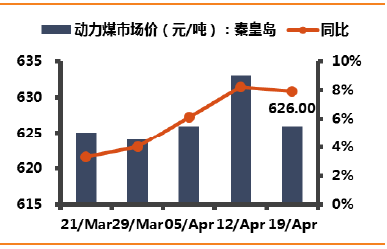

图12:动力煤市场价格(元/吨,秦皇岛)及同比(%)

数据来源:WIND,天风证券研究所

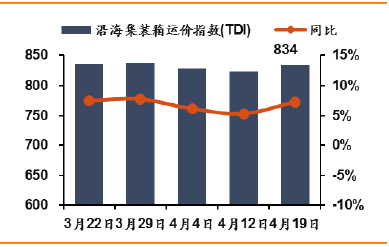

图13:

沿海集装箱运价指数及同比(%)

数据来源:WIND,天风证券研究所

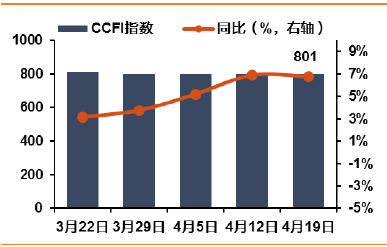

图14:中国出口集装箱运价指数及同比(%)

数据来源:WIND,天风证券研究所

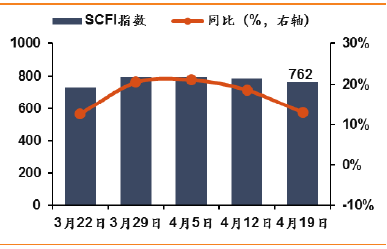

图15:上海出口集装箱运价指数及同比(%)

数据来源:WIND,天风证券研究所

图16:SCFI欧洲航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

图17:SCFI地中海航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

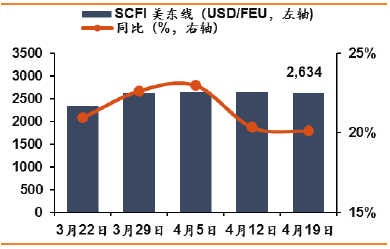

图18:SCFI美东航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

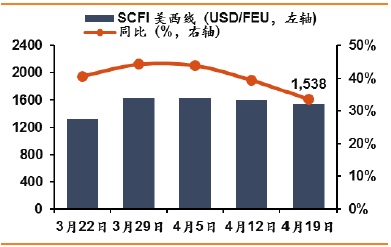

图19:SCFI美西航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

4. 近期交运个股解禁情况