签约客户可长按扫码阅读报告:

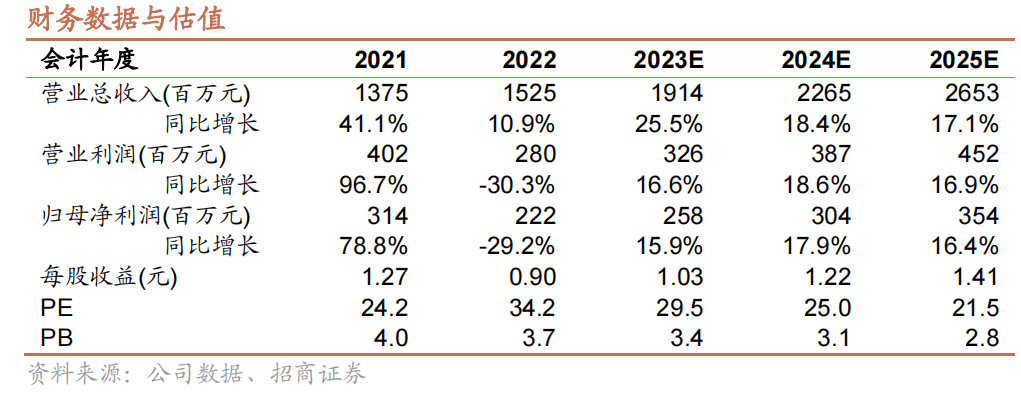

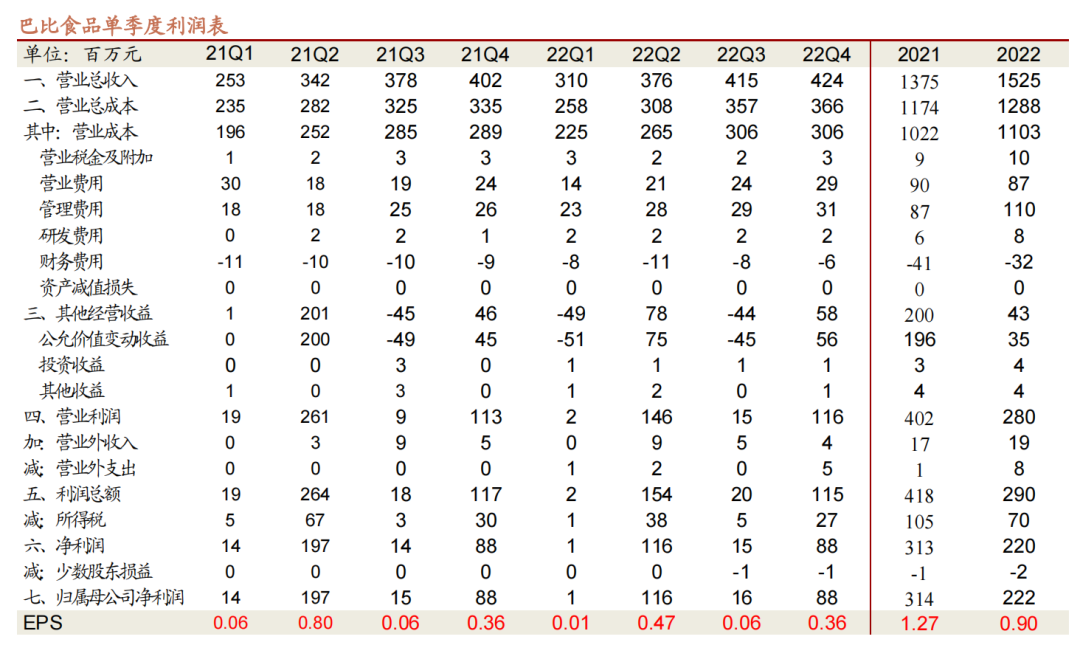

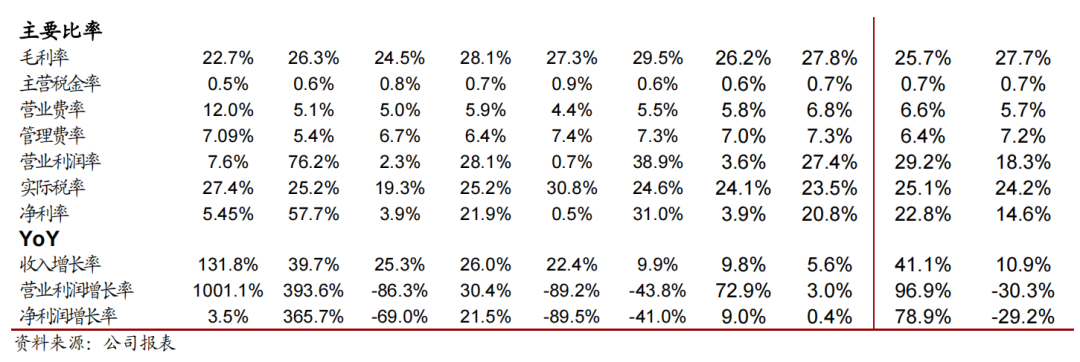

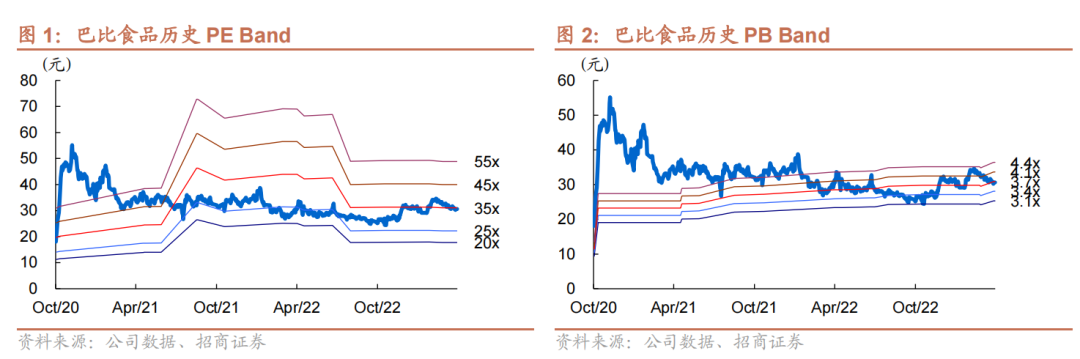

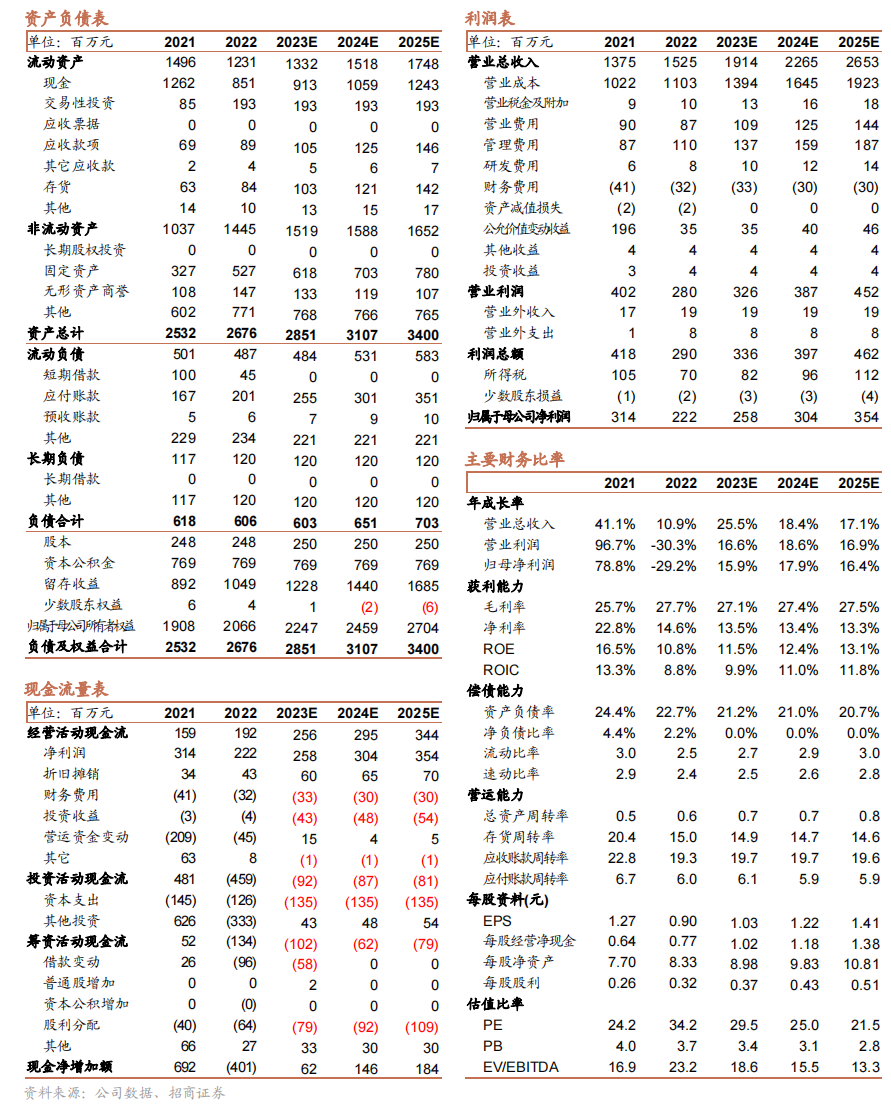

22年疫情对公司加盟业务影响较大,但年初制定的开店目标接近达成,围绕单店提升的各项工作也有序推进。团餐方面,公司经营思路转变,部分区域团餐先行,华北区域团餐销售接近翻倍增长。展望23年,公司开店进一步加速,开店目标1000家以上,同时推进第四代门店升级,低基数下单店收入随客流恢复弹性较大。利润端,由于猪肉成本同比增加以及新工厂投产折旧增加,预计毛利率同比承压。我们给予23-24年EPS预测为1.03、1.22元,当前股价对应23年30倍PE,维持“强烈推荐”评级。22Q4收入增长5.56%,扣非后归母净利润下降8.44%。公司2022年实现营业总收入15.25亿元,同比增长10.88%,实现归母净利润2.22亿元,同比下降29.19%,实现扣非归母净利润1.85亿元,同比增长21.31%。其中,22Q4实现收入4.24亿元,同比增长5.56%,实现归母净利润0.88亿元,同比增长0.37%,实现扣非归母净利润0.47亿元,同比下滑8.44%。22Q4现金回款5.25亿元,同比增长11.89%,高于收入增速,经营性净现金流上升55.34%,主要系去年同期存货增加,经营性净现金流基数较低。门店扩张计划基本达成,单店受疫情影响下滑较多。2022是公司连锁门店加速扩张的一年,全年新增门店1556家(巴比品牌新开店930家),关闭门店544家,净增门店1012家。分区域看,华东收入增长5.16%,门店净增179家,单店收入估计双位数以上下滑,主要系二季度后受疫情影响;华南收入增长9.74%,门店净增93家,单店收入估计双位数以上下滑;华北收入增长44.9%,门店净增29家。华中全年贡献收入6033万元,年底门店711家,其中巴比门店348家。22年疫情虽然对门店客流影响较大,公司提振单店销售的各项举措不断落地,约七成门店已经开通外卖业务,第三代门店升级也已经进入尾声,第四代门店应运而生且进入落地优化阶段,试点门店销售额提升初见成效。经营思路转变,团餐业务高速增长。2022年公司团餐收入3.32亿元,同比增长54.47%,销售占比提高到22%,其中Q2华东地区疫情,巴比作为保供企业团餐翻倍以上增长。在团餐业务方面,公司转变经营思路,由门店先行转换为团餐先行,利用现有产能发力华东以外区域团餐业务,华北团餐业务报告期同比增速高达97%。此外公司发力拓展便利连锁、餐饮连锁和新零售平台客户,这三大新渠道在公司团餐业务营收的比重快速提升。受益猪肉成本下行,全年毛利率改善。2022年公司实现毛利率27.7%,同比上升2.0pcts,主要系猪肉成本下降。单Q4看,公司实现毛利率27.8%,同比下降0.3pct,环比提高1.6pcts,主要系Q3南京工厂投产后确认一次性摊销费用。Q4销售费用率6.8%,同比上升0.9pcts,管理费用率7.3%,同比增加0.8pcts,实现归母扣非净利率11.1%,同比下降1.6pcts此外,Q4公司持有东鹏饮料股权,确认公允价值变动收益5551万元,实现归母净利率20.8%,同比下降1.1pcts。23年展望:巴比品牌继续加速开店,低基数下单店恢复弹性大。23年公司计划开店1000家以上,相比22年继续提速,其中华东占比50%,华南华中各占20%,华北占比10%。今年除低基数下单店随客流的恢复,公司也在推进第四代门店升级,增加适用于中晚餐消费场景的产品品类。团餐方面,公司将继续推进团餐先行策略,增加团餐大客户部业务人员,希望23年团餐占比进一步提高至25%。成本端,由于去年猪肉成本锁在较低价格,预计今年成本同比上涨,叠加南京新工厂投产后的折旧影响,预计23年毛利率略微承压。投资建议:22年疫情受损,23年加速开店,维持“强烈推荐”评级。22年疫情对公司加盟业务影响较大,但年初制定的开店目标接近达成,围绕单店提升的各项工作也有序推进。团餐方面,公司经营思路转变,部分区域团餐先行,华北区域团餐销售接近翻倍增长。展望23年,公司开店进一步加速,开店目标1000家以上,同时推进第四代门店升级,低基数下单店收入随客流恢复弹性较大。利润端,由于猪肉成本同比增加以及新工厂投产折旧增加,预计毛利率同比承压。我们给予23-24年EPS预测为1.03、1.22元,当前股价对应23年30倍PE,维持“强烈推荐”评级。

1、《巴比食品(605338)—毛利率低于预期,新工厂投入运营》2022-10-30

2、《巴比食品(605338)—Q2华东单店受损,全年开店目标不变》2022-08-12

3、《巴比食品(605338)—扣非净利高弹性,疫情影响有限》2022-04-28

于佳琦:食品饮料首席分析师,南开大学本科,上海交通大学硕士,CPA,16年就职安信证券,17年加入招商证券食品饮料团队,6年消费品研究经验。田地:复旦大学本科,复旦大学硕士,20年加入招商证券。陈书慧:美国加州大学圣地亚哥分校本科,美国哥伦比亚大学硕士,20年加入招商证券。任龙:美国伊利诺伊理工斯图尔特商学院硕士,20年加入招商证券,5年消费品公司工作经验。刘成:上海交通大学本科,上海交通大学硕士,21年加入招商证券。胡思蓓:复旦大学本科,复旦大学硕士,22年加入招商证券。招商证券食品饮料研究团队传承十八年研究精髓,以产业分析见长,逻辑框架独特、数据翔实。曾连续15年上榜《新财富》食品饮料行业最佳分析师排名,2021年获得wind金牌分析师第一名。

附录:

特别提示

本公众号不是招商证券股份有限公司(下称“招商证券”)研究报告的发布平台。本公众号只是转发招商证券已发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义。

本公众号所载信息、意见不构成所述证券或金融工具买卖的出价或征价,评级、目标价、估值、盈利预测等分析判断亦不构成对具体证券或金融工具在具体价位、具体时点、具体市场表现的投资建议。该等信息、意见在任何时候均不构成对任何人的具有针对性、指导具体投资的操作意见,订阅者应当对本公众号中的信息和意见进行评估,根据自身情况自主做出投资决策并自行承担投资风险。

招商证券对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。对依据或者使用本公众号所载资料所造成的任何后果,招商证券均不承担任何形式的责任。

本公众号所载内容仅供招商证券股份客户中的专业投资者参考,其他的任何读者在订阅本公众号前,请自行评估接收相关内容的适当性,招商证券不会因订阅本公众号的行为或者收到、阅读本公众号所载资料而视相关人员为专业投资者客户。

一般声明

本公众号仅是转发招商证券已发布报告的部分观点,所载盈利预测、目标价格、评级、估值等观点的给予是基于一系列的假设和前提条件,订阅者只有在了解相关报告中的全部信息基础上,才可能对相关观点形成比较全面的认识。如欲了解完整观点,应参见招商证券网站(http://www.cmschina.com/yf.html)所载完整报告。

本公众号所载资料较之招商证券正式发布的报告存在延时转发的情况,并有可能因报告发布日之后的情势或其他因素的变更而不再准确或失效。本资料所载意见、评估及预测仅为报告出具日的观点和判断。该等意见、评估及预测无需通知即可随时更改。

本公众号所载资料涉及的证券或金融工具的价格走势可能受各种因素影响,过往的表现不应作为日后表现的预示和担保。在不同时期,招商证券可能会发出与本资料所载意见、评估及预测不一致的研究报告。招商证券的销售人员、交易人员以及其他专业人士可能会依据不同的假设和标准,采用不同的分析方法而口头或书面发表与本资料意见不一致的市场评论或交易观点。

本公众号及其推送内容的版权归招商证券所有,招商证券对本公众号及其推送内容保留一切法律权利。未经招商证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。