1

月通胀超预期回升,从回升原因来看,主要由于春节错位与油价上涨。我们通过经验数据估算,今年春节错位推升

1

月

CPI

同比增速约

0.6

个百分点,而油价上涨推升

CPI

月

0.2

个百分点,两者合计贡献了

0.8

个百分点,

1

月

CPI

同比增速共计较上月提升

0.9

个百分点至

5.4%

。而疫情对通胀冲击在

1

月数据中体现并不明显,但并不排除未来冲击加大可能。

1

月通胀超预期上升,但并不意味着将对货币政策宽松形成制约。一方面,

1

月通胀回升主要由于春节错位、油价上涨等短期因素,不具有可持续性,

2

月开始通胀将趋势性下滑;另一方面,货币政策将继续以应对疫情对经济冲击为主,继续通过再贷款等定向工具向实体投放资金,同时通过调降

LPR

、

MLF

利率等引导实体经济融资成本下行。而对于工业品价格来说,

1

月基本维持平稳,但春节后复工延迟,导致的需求放缓将压低未来工业品价格。

1月通胀超预期回升,拆分回升原因是重点。

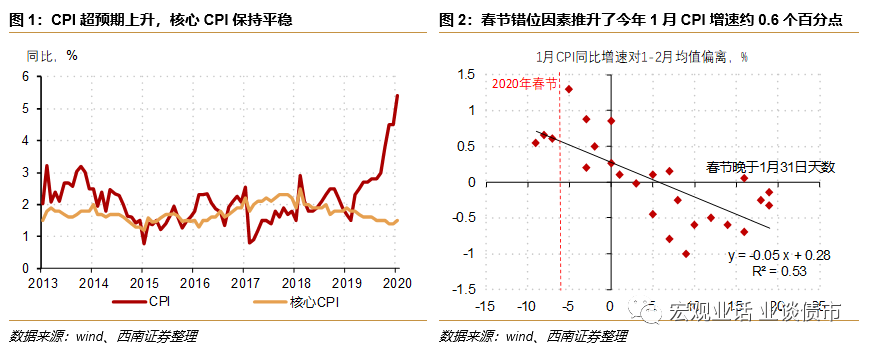

1月CPI同比上涨5.4%,同比增速较上月提升0.9个百分点,超出我们与市场的预期(图1、表1)。CPI同比增速回升主要受食品价格推动,1月食品CPI同比上涨20.6%,增速较上月提升3.2个百分点。而核心CPI在1月同比上涨1.5%,增速较上月微幅上升0.1个百分点,继续维持平稳。1月通胀超预期回升,普遍认为春节错位和疫情冲击是主要原因,但具体是哪些原因?每个因素又贡献了多少?却需要进一步分析。

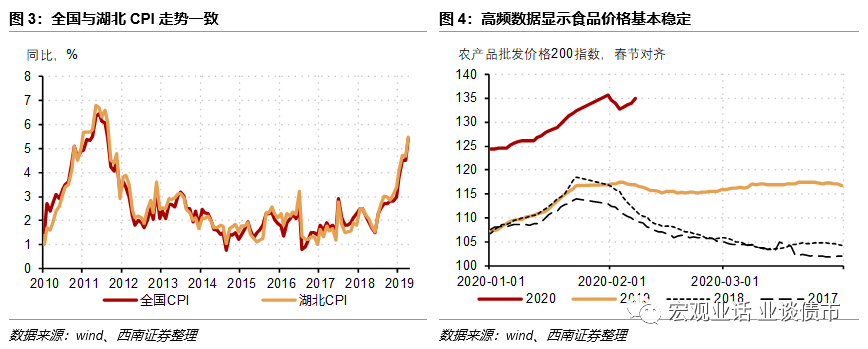

我们估算结果显示,春节错位因素推高了1月CPI同比增速0.6个百分点,剔除春季因素后的CPI同比增速为4.8%。

我们试图用经验数据来剔除春节因素影响,主要思路是通过经验数据回归得到春节位置与对1月CPI影响的相关关系。我们用1995年以来历年春节晚于1月31日天数,对1月CPI同比增速相对于1-2月均值的偏离值进行回归。结果显示,今年春节早于1月31日6天,这将推高1月CPI约0.6个百分点。因而春节因素推高了1月CPI同比增速0.6个百分点,剔除春季因素后的CPI同比增速为4.8%。

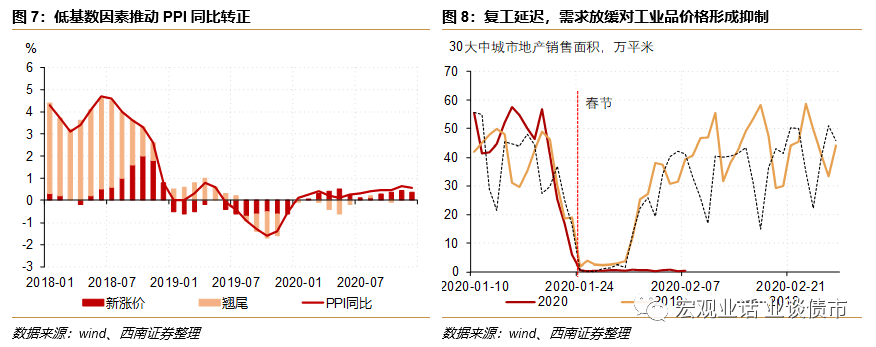

疫情目前对通胀冲击有限,但不排除未来冲击加大可能。

从1月通胀数据来看,疫情对通胀冲击有限。一方面,湖北等重点疫区通胀并未出现相对于全国其它地区更大幅度的上行,1月湖北CPI同比增长5.5%,与全国CPI同比5.4%的增速基本一致;另一方面,从高频监测数据来看,食品价格在春节之后基本保持平稳。农产品批发价格200指数保持平稳,尚未出现明显回升。但疫情对未来物价冲击风险不能完全排除,需要继续观察。

油价也是推升通胀的因素之一。

CPI中油价分项对国际原油价格存在一定滞后性,虽然1月油价涨幅有限,但前期油价上涨也一定程度上推升了通胀,1月CPI交通工具用燃料同比增长7.2%,推高CPI同比增速约0.2个百分点。

1月或是通胀高点,未来将持续回落。

虽然1月通胀出现超预期回升,但无需过度担忧,1月通胀或是年内高点。一方面春节错位因素将带动2月通胀回落;另一方面,基数因素的抬升也将在未来几个月对通胀形成抑制,因而无需过度担忧通胀。CPI将在未来呈现趋势性下行态势。

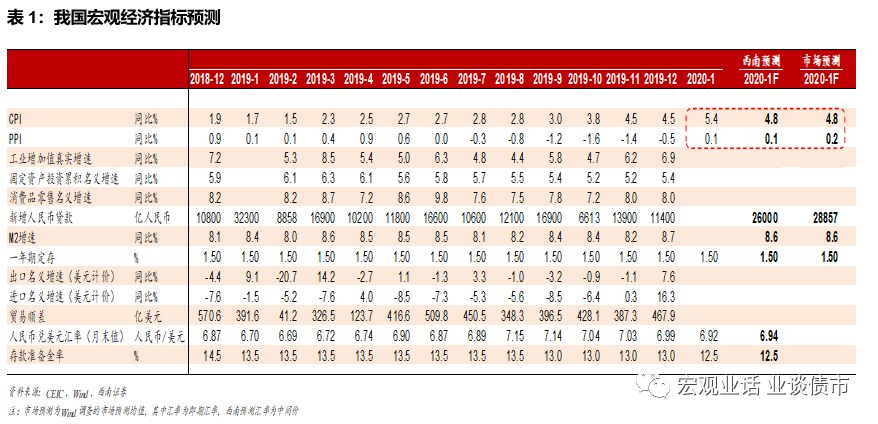

工业品价格环比持平,低基数推动同比转正。

1月PPI同比增长0.1%,增速较上月提升0.6个百分点,这是去年6月以来CPI同比首次转正。1月PPI环比0%,环比继续持平,略低于市场预期。分行业来看,石油行业PPI环比回升明显,而化工、钢铁PPI环比回落明显。前期需求企稳回升对PPI同比增速形成支撑,1月上中旬整体工业品价格保持平稳。但1月下行随着疫情在全国爆发,工业品价格开始小幅走弱。

出于管控疫情需要,春节后复工进展缓慢,需求下降对工业品价格带来下行压力。

目前来看,复工在春节后至少会延迟两周甚至更多,这导致房地产、基建等终端需求放缓,需求放缓也将对工业品价格形成抑制。从部分工业品价格高频数据来看,春节之后螺纹钢、水泥等价格均有所走弱,显示疫情带来的需求减弱已经开始对工业品价格产生影响。

通胀随超预期回升,但高点已现,无碍货币政策宽松。

虽然1月通胀超预期回升,但由于未来回升难以持续,1月CPI或是年内高点,未来增速将逐步下行。

因而通胀对货币政策掣肘有限,央行货币政策将保持宽松以发挥逆周期调节作用助力稳增长,特别是在疫情冲击之下,央行会更多的使用再贷款等定向资金投放方式,来对冲经济下行压力。

同时,央行会继续调降LPR、MLF等利率,引导实体经济融资成本下行。

而对于工业品价格来说,短期复工延迟导致的需求放缓将压低未来工业品价格。

往期报告回顾