安抚市场明确温和去杠杆,用时间换空间,但货币偏紧监管压力仍存——点评2017年1季度央行货币政策执行报告

文:方正宏观固收任泽平 杨为敩

1、在新一期货币政策执行报告中,央行构筑了一个政策走廊,上限是去杠杆抑泡沫,下限是信贷合理增长。

2、根据报告中“调节好货币闸门”这个定性,后期具体的政策执行靠近走廊上沿的可能性更大,为了平稳市场情绪,当前央行明显加大了预期管理的力度。1)该报告以专栏的方式来解释央行的缩表;2)该报告特意强调了加强金融监管协调,有机衔接监管政策出台的时机和节奏。

3、近期政策逐步明确温和去杠杆基调,用时间换空间,防止2015年重演,继4月雷霆万钧的监管风暴之后,近期一行三会开始加强协调:央行5月12日央行进行4590亿MLF操作,去杠杆的过程中流动性紧张时给口水喝;央行表示,“缩表”并不一定意味着收紧银根,4月份央行资产负债表已重新转为“扩表”;银监会12日通报会提出,自查和整改之间安排4到6个月缓冲期,新老划段;证监会明确资金池监管并非新增要求。

政策在寻找金融风险和市场风险的平衡点,实行阶段性有保有压,进行监管协调,因此当银监会管制加码时,流动性会适当放松去稳定市场。

4、货币政策仍然在收缩的阶段,值得关注的是:超储率明显下降至1.3%(2011年二季度以来的低位),显示出当前银行体系的流动性处于偏紧的状态。

5、随着流动性的收紧及债券市场收益率的上升,1季度贷款加权平均利率上行26bp至5.53%。其中,票据利率上行幅度最大(上行87bp至4.77%),短端利率一般对流动性变化更为敏感,加之紧信用的执行把诸多融资需求挤到非标融资,也可以解释一部分票据利率的快速上升。

6、货币政策继续收紧的核心矛盾是短期经济名义增速一季度高企、二季度不会太差,加之当前的政策对金融风险的敏感性很强,根据基础流动性对名义增速存在5-7个月的先行时滞,我们预计货币政策收紧的情况可能要到今年三季度附近(经济名义增速确认明确边际向下)才可能转为真正的稳健。

7、专栏解释:央行缩表的确并非一定说明货币政策的从紧,但是这次可以说明。

1)多年来,央行的资产负债表的扩张和收缩的确是和外汇占款情况是息息相关的,资产负债表的规模和流动性的规模并没有直接关联,相反,二者经常出现背离。其原因在于央行多年来对冲外汇占款的方式并非主动缩表(注销货币),而是上调准备金率(把货币冻结起来);相应地,当2014年后外汇占款转为常态流出时,央行通过积极下调存准率的形式把过去封存的货币解冻(这个操作只发生于资产负债表的负债端,对总规模没有影响),于是出现了央行缩表和流动性充裕并存的现象。

2)2016年以来,央行的资产负债表的扩张路径出现了明显变化。因为稳汇率的压力,央行很难从降存准的方式来对冲外汇占款(央行缩表+流动性稳定的情况难以维继),于是只得通过主动性扩表的方式(MLF和逆回购投放)来稳定流动性,因此,在外汇占款下降的情况下,央行表内的“对其他存款性公司债权”一项从2.6万亿暴增至8.5万亿,在新的投放方式下,资产负债表规模出现了明显扩张。

3)观测政策意图的方式除了看资产负债表的收缩外,还要看导致资产负债表收缩的主因是什么。今年以来,“对其他存款性公司债权”的收缩(从8.5万亿降至8万亿)是带动资产负债表收缩的主因(主要是逆回购的净回笼),央行是在明显修复去年短端货币大量发行带来的流动性隐患,货币政策已经在边际从紧。

4)相对于央行的资产负债表,“货币发行”一项更能体现央行政策操作的结果,从该项来看,其增速从去年末的7.2%附近落至当前的5.5%,显示出这次的缩表的确伴随着基础流动性的收紧。

5)财政存款的上缴和投放往往是过去发行的货币在央行体系内外的短期吞吐,其仅仅影响资产负债表负债端的“货币发行”及“政府存款”两项,不会引致资产负债表规模的变化。

8、温和去杠杆环境下用时间换空间。债券市场的风险仍然没有出清,中长久期品种仍需规避,缩短久期是一个相对安全的策略。股票市场震荡市,结构性机会在龙头和改革。

非标收缩贷款增加,金融去杠杆融资回表——点评4月金融数据

文:方正宏观任泽平 联系人:甘源

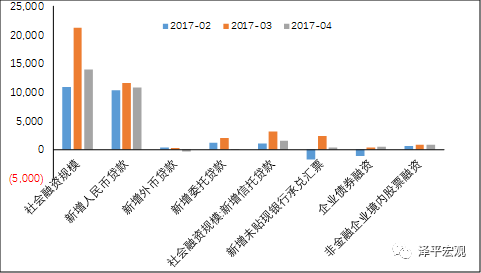

事件:中国4月新增贷款11000亿元,预期8150亿元,前值10200亿元;4月社会融资规模13900亿元,预期11500亿元,前值由21200亿元修正为21189亿元;M2同比增长10.5%,预期10.8%,前值10.6%;M1同比增长18.5%,预期17.3%,前值18.8%;M0同比增长6.2%,预期6.8%,前值6.1%。

点评:

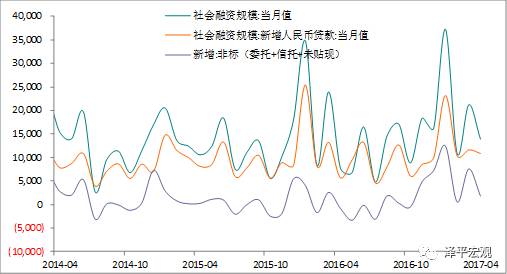

1、核心观点:4月信贷超前值和预期,源于中长期贷款9667亿元,远超去年同期值3850亿元。社融高位回落但仍超预期,主因是监管发力非标收缩,结构调整,表内贷款同比增多5164亿元。委托+信托+未贴现银行承兑汇票较3月大幅缩减至1770亿元(前值7541亿元)。央行缩表商业银行承压,信贷派生能力持续下降,M1M2增速均回落。近期由于市场波动较为剧烈,为防去杠杆过快或过度,央行进行MLF操作稳定流动性、监管密集发文稳定预期。未来货币政策将在施压去杠杆、呵护流动性和稳增长之间走钢丝。

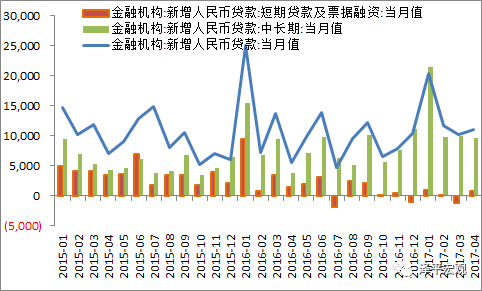

2、中长期贷款远高于去年同期,4月新增人民币贷款大超上月和市场预期。4月新增贷款11000亿元,预期8150亿元,前值10200亿元,上年同期5556亿元。4月金融去杠杆不断发力,市场情绪波动较大,银行资金投向金融资产受限,转而流向实体。4月新增人民币贷款1.1万亿,其中,中长期贷款9667亿(前值9985亿),高于上年同期的3850亿。居民中长期贷款4441亿(前值4503亿),高于上年同期的4280亿。非金融公司中长期贷款5226亿(前值5482亿),高于去年同期的-430亿。票据融资减少1983亿元,而企业短期贷款、居民短期贷款增加1269亿元(前值3443亿元),同期上年-64亿元。新增企业贷款稳定,企业短期贷款新增1554亿元(前值1920亿元),同期上年-925亿元。

3、监管发力非标受限收缩,融资结构调整,社融高位回落但仍超预期。4月社会融资规模增量增长达13900亿元,高于预期11500亿元,前值修正为21189亿元。三月起,“三不当”、“四违反”等监管文件连续出台,直击表外非标,机构调整表内外业务结构以应对监管要求,这次大规模腾挪调整将持续至二季度末及三季度初。

表内贷款得以成为社融主力。表内新增人民币贷款10800亿元(前值11550亿元),同比增多5164亿元。新增外币贷款减少283亿元(前值288亿元),同比减少424亿元。人民币汇率趋稳。

委托+信托+未贴现银行承兑汇票受三月末起一系列监管事件出台影响,较3月大幅缩减至1770亿元(前值7541亿元)。其中,受银监会重点管控的委外业务收缩表现明显,新增委托贷款大幅下降为-48亿元(前值2039亿元)。受监管环境和银行应对监管要求调整表内外业务配置,信托和票据融资也大幅下降。新增信托贷款增加1473亿元(前值3113亿元),新增未贴现的银行承兑汇票增加345亿元(前值2389亿元)。

企业债券净融资增加435亿元(前值316亿元),非金融企业境内股票融资769亿元(前值800亿元)。

4、央行缩表商业银行承压,信贷派生能力持续下降,M1M2增速均回落,但M1增速超预期M2增速低预期,剪刀差略微缩小。未来M1、M2增速仍有回落的风险。

M2本月不及预期,较上月略有下降。本月M2降幅较大主要因素为居民和企业存款大幅减少,包含季节性因素。4月份前三周,证券交易结算资金都是大幅净流入,分别为1624亿元、2730亿元和7814亿元,后两周虽然有小幅净流出,全月仍净流入8888亿元。政府存款以及非银行金融业存款有所增加。新增人民币存款2631亿元(前值12700亿元)。住户存款减少1.22万亿元(前值7287亿元);新增非金融公司存款452亿元(前值12922亿元);新增财政存款6425亿元(前值7670亿元)。

5、以防温和去杠杆变成激进去杠杆,央行出手维稳市场流动性,银监会密集发文稳定投资者对去杠杆预期。5月12日央行暂停逆回购操作,进行了4590亿MLF操作,其中6个月1280亿元,1年期3675亿元,利率分别为3.05%、3.20%,与上期持平。同时,银监会指出监管政策实行新老划断,新增部分按照新监管标准进行;对存量业务,允许其存续到期实现自然消化;对高风险业务,要求银行业金融机构制定应对预案。监管部门还将根据不同银行的实际情况,灵活确定整改自查时限要求。

财政收支增速高点回落,积极财政仍将保持力度——点评4月份财政数据

文:方正宏观任泽平 联系人:冯明

事件:4月,全国一般公共预算收入16784亿元,同比增长7.8%;支出13636亿元,同比增长3.8%。1-4月累计,全国一般公共预算收入同比增长11.8%,支出同比增长16.3%。

点评:

1)核心观点:整体看4月份财政数据,传递出两点信息:一是4月当月财政收支同比增速(7.8%和3.8)相比今年第一季度(14.1%和21%)均出现较大幅度回落;二是相比过去两年而言,财政收入的压力是在减轻的,财政政策逆周期调控的力度是在加强的。

收入方面:“营改增”翘尾和基期效应是导致4月税收收入增幅回落的主因,扣除这一因素影响,税收收入增速13.5%、仍处于高位。PPI增速尽管在回落,但工业品通胀再因素中期内仍支撑税收增长;剩者为王企业盈利改善、进口量价齐升的逻辑仍继续存在。不过,地产销售和土地出让火爆正在降温,这对与房地产相关的税收不利。综合经济回调 + 税收征缴的基数效应(去年5月营改增之后各地普遍加强了税收征缴力度) + 全球竞争性“减税潮”下的减税降费政策(今年全年再减少企业税负3500亿元左右、涉企收费约2000亿元),一季度是今年财政收入增速的高点,接下来会呈现放缓走势。

支出方面:年初中央强调加快财政支出进度,第一季度财政支出增速(21%)明显高于往年同期;受此提前量的影响,4月份财政支出增幅较低,同比增长3.8%。但“积极的财政政策要更有力度”的定调没有变。中国经济中期L型,短期W型。去年以来的小周期复苏在今年二三季度将衰减式微,客观上也将对财政逆周期调控提出了更高的要求。财政收支增速缺口相对在收窄,2015-17年分别为7.4%、2.9%、1.5%;而且除了一般公共预算多出的2000亿赤字之外,预算外准财政也将加码。

2)4月份财政收入增速相比一季度回落,但税收压力相比过去两年仍有所减轻。4月份,全国一般公共预算收入同比增长7.8%,相比前值(12.2%)和前三月累计增速(14.1%)均大幅下滑。其中,中央一般公共预算收入8213亿元,同比增长6.9%;地方一般公共预算本级收入8571亿元,同比增长8.6%。4月份税收收入14458亿元,同比增长4.9%。1-4月累计财政收入同比增长11.8%(2015和2016年分别为和5.1%和8.6%)。

3)“营改增”的制度翘尾和基期效应是导致税收增速下降的主因——受全面推开营改增试点翘尾减收以及去年同期各地清缴营业税导致高基数(去年同月营业税大幅增长74.8%)的影响,改征增值税下降33.1%,同比减少1191亿元,拉低本月税收收入增幅8.6个百分点。其他主要税种中:1.企业所得税4515亿元,同比增长17.9%,与前值(18.8%)相当,表明企业盈利状况好转的态势在持续。2.个人所得税928亿元,同比增长8.4%,相比一季度大幅回落。主要受房地产转让所得税锐减的影响。3. 进口货物增值税、消费税1248亿元,同比增长26.3%;关税237亿元,同比增长8.4%。4. 资源税占比不大(112亿元),但增速异常快(87%)。一方面是因为部分矿产品价格同比上涨,产量增加;另一方面得益于2016年7月1日起全面推开的资源税改革(由从量计征转向从价计征),产生翘尾因素。

4)在一季度加快支出进度后,4月份支出增幅降低。4月份,全国一般公共预算支出13636亿元,同比增长3.8%。今年年初中央强调加快财政支出进度,特别是3月份支出达到2.1万亿,一季度支出累计增速21%。受此提前量的影响,4月份财政支出增幅较低。其中,中央本级支出2674亿元,同比增长3%;地方一般公共预算支出10962亿元,同比增长3.9%。1-4月累计同比16.3%,仍高于2013年以来的历史平均。分项目来看,增速较快的有:住房保障支出1723亿元,增长35.4%;交通运输支出3177亿元,增长20%;社会保障和就业支出9922亿元,增长21.9%;科学技术支出1620亿元,增长27.9%。农林水支出4098亿元,增长3.2%,增速下滑较大。另外,债务付息支出1789亿元,增速也较快,34.5%。

5)土地财政收支维持高增长,增速继续加快。1-4月累计,全国政府性基金收入15382亿元,同比增长32.7%(前值27.5%)。其中国有土地使用权出让收入12767亿元,同比增长36.4%(前值29.9%)。1-4月累计,全国政府性基金支出10888亿元,同比增长23.7%(前值18.6%)。其中国有土地使用权出让收入相关支出9555亿元,同比增长25.3%(前值18.7%)。