作者:康纳吴

来源:公众号“顾问云”

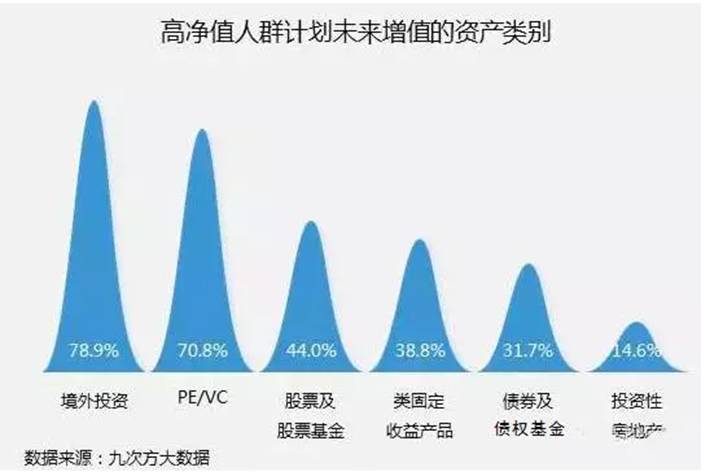

根据兴业银行、波士顿咨询联合发布的报告显示,2016年中国高净值家庭数量超过210万,拥有的可投资金融资产总量占中国总体个人可投资金融资产总量的43%。到2021年,中国将形成一个规模达110万亿的高净值财富管理市场。不过高净值人群崛起却迎面撞上宏观经济增速放缓、资产端收益率承压带来的“资产荒”,财富管理亟需更多元的“出口”。近年来,随着中国经济转型及“互联网+”、智能制造、消费升级、医疗健康等为代表的新经济的发展,大大提升了私募股权投资的吸引力。具体到2017年及未来几年的配置计划,

高净值人士最青睐配置私募股权资产和海外资产,

对股票及基金产品、固定收益类资产的需求也在显著提高,对房地产类资产的态度由悲观开始走向中性。

私募股权的

优势

以全球私募股权基金指数为例,十年期和二十年期平均指数回报达到12%和15%,是传统固收投资的3到4倍。

(数据来自:Cambridge Associates)

作为非上市股权的投资,私募股权和传统股债相关性小,在市场发生极端波动时受到的冲击相对更小、价值损失更少。

私募股权的投资逻辑是选择那些处于成长期、未来具备较大发展空间的行业或项目,提前以“便宜”的价格购入,赚取未来的“爆发性”回报,是一种放长线钓大鱼的投资。

私募股权千般好,却不是想买就能买

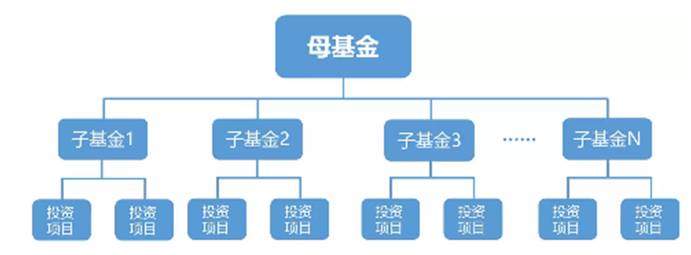

2017年7月19日,投中研究院发布《2017年中国GP调研报告》专题,其中数据显示,在GP的首选募资对象中,前三名依次为:上市公司、政府引导基金和母基金。而富有个人仅排在第七位(占比5.4%),已不再成为新募基金的主要选择。也就是说,母基金已经化身个人投资者布局私募股权的主要渠道。

多管理

人的分散与配置

根据需要在稳健的白马基金和冲击力更强(回报更高而风险也相对更高)的黑马基金间进行分配。

基于机会在TMT、人工智能、VR/AR等新兴高成长行业,和旧行业改造升级等领域进行分配,不同管理人、不同基金擅长领域有差异,而母基金能在各领域选出其中的佼佼者。