如何搭建量化风控体系?风控策略设计应把控哪些关键点?在风险集成的应对策略上,要考虑哪几个环节?信贷业务的客户生命周期管理应注意哪些风险点?

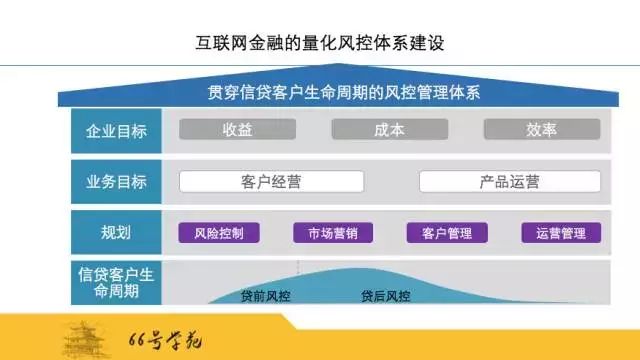

从互联网金融的风控体系建设中的最底层来看,虽然企业卖的是产品,最终目的是赚取利益,但是实际上企业需要维护的是客户,客户来申请贷款,就进入信贷业务的客户生命周期阶段,这一阶段可以分为两部分,一段叫贷前风控,另外一段叫贷后风控。

真正的贷后风控不是等到客户发生逾期了,去作催收才叫贷后风控。真正的贷后风控是从把贷款放给这个客户开始,客戶跟我们建立关系之后,就有必要开始监测。

监测设计环节的几个重点:

第一是监测他的还款用途是否与当初申请的时候一致。

第二是监测他的还款能力是否持续。

第三部分比较困难,就是监测客户贷后的还款意愿是否还是与申请的时候一致。

贷后风控可拆分成两部分:贷后监控和贷后催收。

先做监控是需要提前预知可能产生的风险,帮助企业减少一些风险上的损失。

那么贷前风控和贷后风控要涉及到整个企业里面的哪些环节?无论是贷前风控还是贷后风控,它都不是风险部门全部承担的问题,而是企业所有的部门都要参与风控体系的建设。

在整个风控体系建设,业务目标要考虑给每个部门设置基于风控的KPI,

例如你的不良率是多少,你的审批率要有多少。要注意的一点是,在制定这些目标的时候除了要看企业有没有营收、有没有耗费无谓的成本之外,还要看是否对当前的产品运营有帮助,通过这样的把控之后,产品是否赚钱,有没有办法通过一定的机制去测算出来。

在产品与客户的运营方面,要提醒使用我们产品,与我们产生关系的客户在所有的客户里面风险区分是怎样的。如果是高风险度的客户,之后来申请复贷,核不核、是否有条件核贷,这将考验风险团队的技术能力。

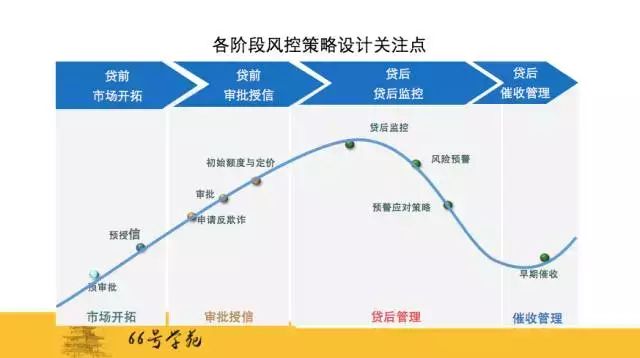

在各阶段风控策略设计环节中,有哪些是需要注意的?

1. 贷前阶段

贷前市场开拓:通常,在国内最常听到的是预授信,但其实可以再细分两大块,一块叫预审批,一块叫预授信。

假设你是银行的,今天有10万个名单进来,若是有拥有自建的黑名单系统,那么在经过系统筛选之后,剩下的部分才去跑人行的征信报告,那么这个部分就相对地减少了一些风险成本。

所以预审批是把差的渠道里差的客户排除在外,可以有效地降低企业的审批成本。

贷前审批环节设计时, 最重要是注意审批流程,另外额度会分成初始额度和最终额度,配合市场开拓,可以先做预审批,先有个初始额度,再根据最终审批结果有个最终额度。

2. 贷后阶段

贷后监控:首先最重要是监控客户是否能按期还款;

其次是去监控客户有没有其他资产品质或者负债品质的变化;最后是监控是否出现异常。

这个监控是通过什么样的方式来做?

如果还没有开发模型、评分卡,至少要有规则。如果能做到行为评分卡,再加上规则的辅助以及外部数据不断地实时更新,那么你的监控就会有相当的稳定性。

监控的结果是什么?

如果发现异常的客户,那么就要发布风险预警。风险预警是感觉客户可能有风险了,那就要启动公司的应对策略。我们可以把预警列入的客户再去做分析及分级,不同级别的客户用不同的策略来应对。

贷后监控如何做?

一是需要人力,有好的分析型人才和策略型人才;二是需要系统和工具的辅助。因为监测客户或监测产品,这些能够帮助快速甚至实时更新信贷数据。三是在应对策略,根据策略必须决定继续缩或放的手段或政策,可以有效地提升企业的信贷业务品质。

最后一部分是催收。一般来说,我们所讲的客户催收是在客户产生逾期之后,可能在M1、M2、M3等如何催收的管理。但这里特別要强调的是早期催收的概念。

根据研究,客户一旦发生逾期,催收的最佳黄金时间一般是3-7天。

具体天数主要是看企业现有的贷款产品。所以不要等到M1了,因为此时逾期已经是一个月之后,可能已经找不到欠款人了。

所以在逾期的第一天,就可以跑出欠款人的逾期名单、逾期报表,开始执行催收手段。

所有的风控策略, 是必须基于业务运营需要, 作出集成化的、流程化的风险集成策略:

消费金融公司的风险管理贯穿贷款生命周期的所有阶段,需要根据业务特征从政策、产品设计、营销、评分卡工具、审批、账户管理、催收、IT系统等各个方面构建相应的风险管理能力。将客户细分、门店风险防范等一系列风控措施嵌入在营销环节,并实现系统自动化审批和动态化跟踪,形成更为成熟的风险管理系统。

分析认为,消费金融公司的风险管理能力具体内容至少包括:

1.严格执行的标准化信贷政策

在产品设计上,明确产品的额度、期限、目标客户特征等要素,有效控制风险,在批量营销和客户获取端进行风险筛选。

2.合作商户准入审批和持续评估体系

制定合作商户准入标准,

对合作商自身和其客户群进行业务和风险监控,扩大业务合作规模,同时降低不良贷款。

3.评分卡和自动化审批体系

建立评分卡体系,对申请进行风险评分,一致快速的进行自动化审批,

不同风险分客户采取不同的审批流程。

4.

基于风险的审批策略制定

基于风险评分以及客户收入和贷款用途等因素,制定相应的额度策略,

对耐用消费品贷款和现金贷款等不同信贷执行差异化的策略,具备准确的风险定价能力。

5.账户管理和贷款回收