智通财经网新版上线,更多港股及海外理财资讯 www.zhitongcaijing.com (百度搜索“智通财经”)

文 | 杨扬

节后的港股市场可谓是高歌猛进,在A股不温不火的情况下,不少内地资金看准了港股通这一宣泄口,疯狂涌入港股市场,再加上本身就蠢蠢欲动的外资,大有将港股市场重新捧向牛市的节奏。

在这种各路机构布局港股的行情下,什么股票最吃香呢?那就是绩优股,如果还是拥有高股息率的绩优股那就更好了。

市场对乐视仍心有余悸

然而就有这么一只股票,虽然同时具备上述两点,但却在2月15日逆势倒跌3.17%,要知道,当天香港的成交量可是久违的破了1000亿,市场热情可见一斑——这只在当日被市场抛弃的股票就是信利国际(00732)。

该股票近期发布的营业数据颇为华丽,引得众多研究机构上调目标价,同时常年保持较高的股息率,按理说这样的标的应是机构配置的首选。但就因为公司2月14日盘后发布了一则收购公告——信利国际旗下子公司信利电子将以7.2亿人民币收购乐视旗下的乐视致新2.3438%股权,导致信利15日股价倒跌。

那么信利究竟是出何考虑会去收购市场闻风而逃的乐视呢,这笔收购会对信利产生多大的影响?

从债主变为股东

信利与乐视的纠葛并不是从这起收购开始,早在去年乐视被曝出资金链出现问题,拖欠多家供应商货款时,就有传闻作为乐视手机摄像头模组的供应商,信利也被乐视拖欠10亿货款。

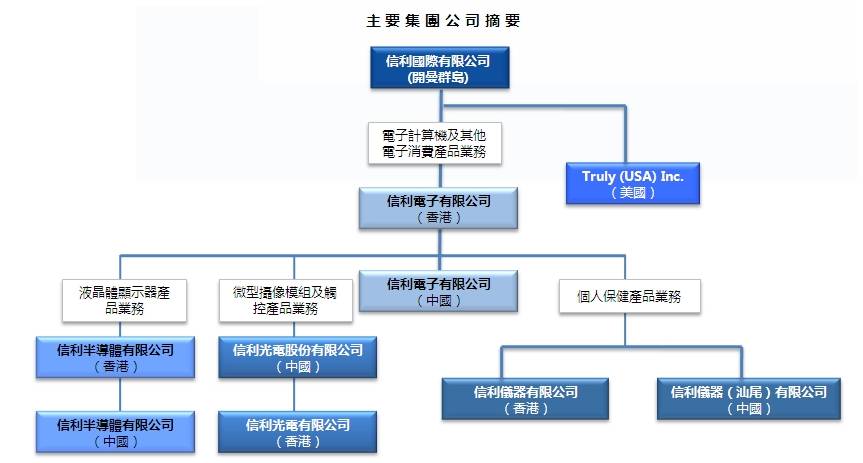

从信利国际的股权架构上来看,供货给乐视手机的应该是旗下的信利光电,虽与此次收购的信利电子是两家不同公司,但也都属上市公司资产,因此对信利来说现在不仅是乐视的债主,更是乐视的股东。

那么,市场该如何看待这笔交易呢?虽然市场当天对信利的这笔收购反应不佳,但实则这笔买卖相当明智。原因有以下两点:

其一,信利此次瓜分的是乐视旗下最优质的资产。其二,乐视资金链问题最坏的时期已经过去了,此时入股乐视致新风险较小。

参考融创,乐视身上也有好肉

在乐视旗下中有这么七块资产,分别是影视、手机、体育、互联网金融、汽车、云和超级电视,而装在乐视致新中的就属于电视这块资产,也是目前外界认为的乐视旗下为数不多的优质资产。而信利国际瞄准了这块资产多多少少也是参考了前辈融创中国(01918)的做法。

回到一个月前,就在乐视资金链最为危机的时候,融创中国却出人意料以150.41亿巨额资金入股乐视,在当时外界也普遍不看好融创这次“莽撞”的收购,但过后不少研究机构对此次交易的看法有所改观,认为短期内虽然收购乐视会对融创的资产负债表产生压力,但参与的都是乐视旗下资产价值最优、最具有市场竞争力的业务,而最“烧钱”的汽车业务和手机业务则不在此次的融资范围内。

在那次交易中,贾跃亭通过转让乐视网股份融资60.41亿元,乐视致新通过股份转让和增资扩股的方式融资79.5亿,乐视控股转让乐视影业股权10.5亿。值得注意的是在这79.5亿中有49.5亿是通过受让老股融得的,因此将不会在乐视致新公司的账上,而150.41亿中绝大部分也是投入到乐视的生态体系中,其实也就是为了解决手机业务端和汽车业务端的资金问题,相反乐视致新所需要的资金并没有想象中的那么大。

回过头来看,乐视致新所经营的超级电视业务,其利润大多来源于配件、会员、广告收入还有一些像大屏购物和大屏游戏之类的创新业务收入,而电视本身采取的是低于成本价的销售模式,虽然从2014和2015两年来看虽然还都仍处于亏损状态,并且2015年的亏损比2014年放大了一倍,但其原因是销量也比2014年多了一倍,亏损是跟随着随着销量增多而扩大。

然而,从乐视今年会员数量大幅增加和广告收入激增可以看出,电视业务中会员的捆绑销售效果非常不错,随着乐视电视逐步打开的市场,其他收入随之增多将弥补硬件亏损的空缺。电视业务确实是现在乐视体系中十分核心的一块。

一石三鸟

融创既然出手拯救乐视,那么自然要从乐视身上找几块最肥的肥肉下手,信利的想法也是如此。

一方面,据相关人士透露乐视手机现在已经按照分期还款的方式还了信利三分之一的货款,可见对于已经拿到巨资的乐视来说,资金链问题确实已经得到了很大程度的缓解。另一方面,被拖欠巨款的信利和乐视早已是一条绳上的蚂蚱,一荣俱荣,一损俱损。信利最不愿意看到的其实就是乐视垮塌,与其在乐视垮塌后陷入遥遥无期的清算,还不如趁着乐视资金最是充足的时候一起伸出“援手”。

面对相对安全的乐视,信利借此机会跟随融创的脚步对乐视伸出“援手”,瓜分旗下优质资产。这笔生意可谓是一石三鸟,救了乐视的同时,也是救了自己,同时还分到一块肥肉。

前人栽树,后人乘凉

此外还有一点需要注意的就是,信利国际这次7.2亿拿下乐视致新2.3438%股权,在价格上比融创当时高了22.7%。

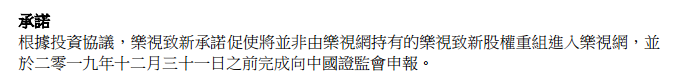

但高有高的道理,在信利的公告中有这么一条——乐视致新承诺在2019年12月31日之前会将并非由乐视网持有的乐视致新股权重组进入乐视网。

实则这项条款早在当时融创收购乐视致新时就已谈妥,除了该条款外,融创当时还与乐视达成诸多协议,例如,贾跃亭承诺将其持有的乐视股份的质押比例下降到50%以下等。

这些条款一方面打通了入股乐视致新后的退出方案,另一方面乐视致新得以被重组,在A股上的反应可想而知,比现在肯定也会有所溢价。这同时也避免了贾跃亭因持股比例过低在实际控制权上产生的风险,可以说融创已经为信利国际扫除了前方的障碍。信利虽然收购的价格比较高,但只需要跟在融创的脚步后面踏踏实实的走就行了。

从投资上来看,与融创的道理相同,短期来看,收购乐视致新对信利的财务影响是负面的,但与融创不同的是,信利收购的比例比融创小的多,同时信利的负债也没融创来的大,其实对信利的资产负债表影响十分有限。

再看看融创收购完乐视之后的走势,信利还有什么可担心的呢?