如果您认为我们的研究成果对您有帮助,请酌情在佣金派点上支持东吴机械团队(周尔双、朱贝贝、黄瑞连、罗悦、严佳、刘晓旭),感谢万分。

【东吴机械】周尔双13915521100/朱贝贝/黄瑞连/严佳/罗悦/刘晓旭

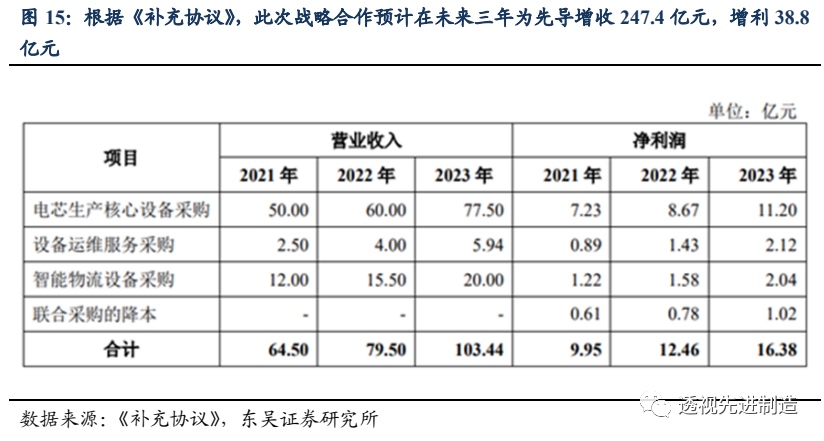

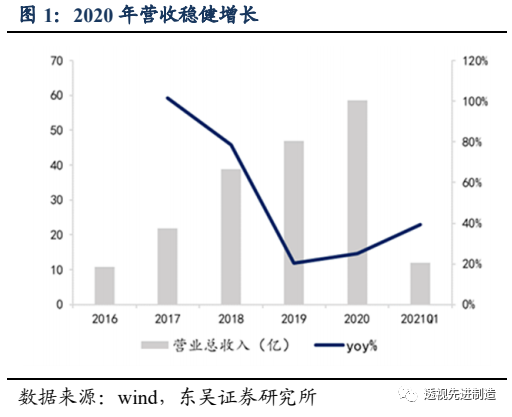

公司2020年年营业收入为58.6亿,同比+25%;归母净利润7.7亿元,同比+0.25%,低于市场预期;扣非净利润7.0亿,同比-8.4%。公司2021Q1实现营业收入12.1亿元,同比+39%;实现归母净利润2.0亿元,同比+113%。

2021年4月21日,先导智能在微信公众平台发布信息,公司将为尚德电力提供2GW的TOPCon电池制造整体解决方案;公司将为印度Waaree提供3GW高效光伏组件智能产线中的全部核心高速串焊设备。

1

2020年业绩同比基本持平,2021Q1利润高速增长

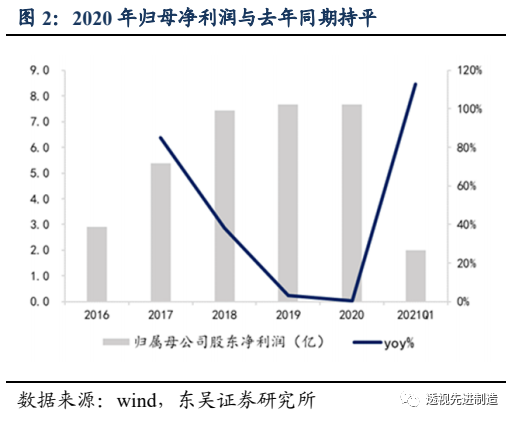

分业务来看,

(1)锂电设备:

2020年锂电池设备业务实现营收32.38亿,同比-15.05%,营收占比为55.27%,营收绝对值及营收占比均同比大幅下降;

(2)光伏设备:

2020年光伏设备营收10.8亿,同比+119%,营收占比18.5%;

(3)3C智能设备:

2020年3C设备营收5.6亿,同比+653%,营收占比9.6%。光伏设备、3C智能设备等非锂电业务快速增长,成为公司业绩保持稳定的主要原因。

(4)薄膜电容器设备:

2020年营收0.3亿元,同比基本持平;

(5)其他主营业务(预计为物流线、燃料电池等业务):

2020年营收9.5亿元,同比+247%,营收占比16%。公司目前已有8大事业部,成长为专用设备平台型企业,业务拓展推动公司业绩体量长期增长。

2021Q1公司实现归母净利润2.0亿元,同比+113%,业绩高速增长,主要系自2020Q3起新签订单快速增长,同时疫情后订单加速确认所致。

2

子公司泰坦2020年净亏损,拖累母公司业绩表现

2020年,先导子公司泰坦实现收入5.85亿元(2019年为11.52亿元,同比-49%),净利润-0.78亿元(2019年为+2.61亿元),根据母公司和合并报表的拆分,我们估算泰坦自身的毛利率为7.43%,故拖累公司整体业绩以及盈利能力表现。泰坦业绩大幅下滑主要系疫情影响收入确定、主要客户扩产延期等。

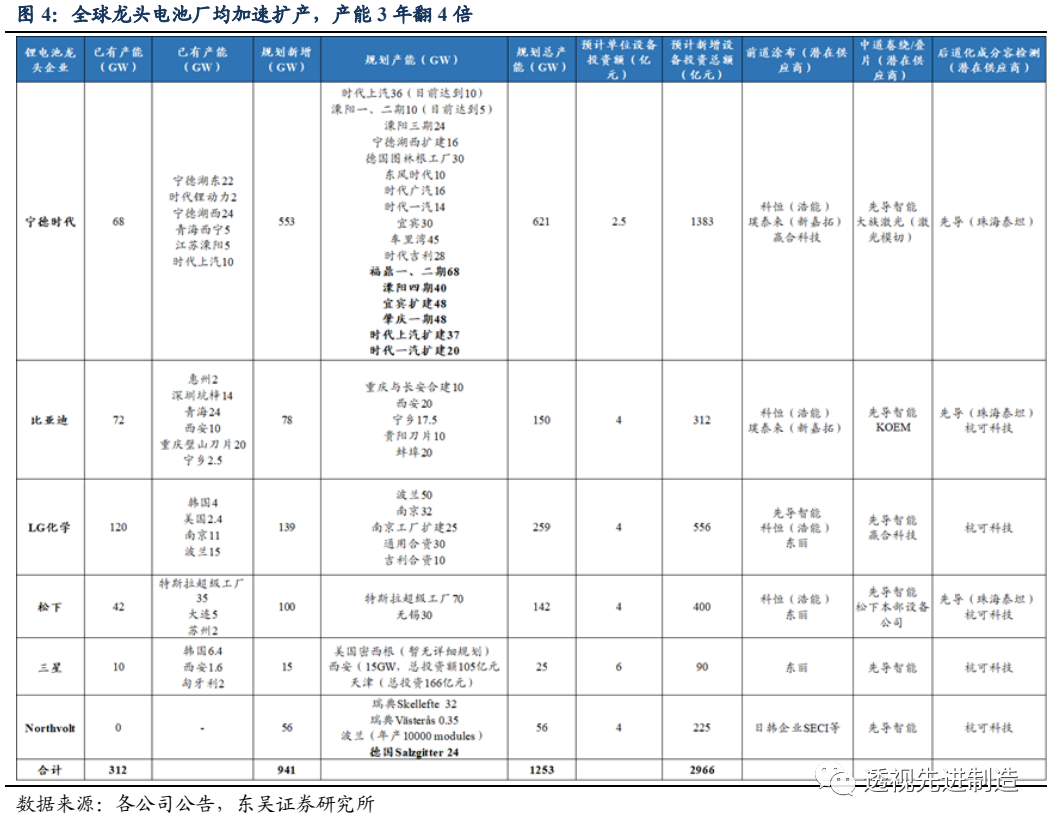

锂电设备行业在2020H2迎来行业高景气,2020年公司新签订单110.63亿元(不含税),2021Q1公司新签订单为38.5亿元(不含税)。根据我们统计,全球前6大龙头电池厂未来3年将由310GW扩产至1250GW,产能3年翻4倍,全球龙头电池厂均加速扩产,锂电设备行业景气度持续,利好龙头设备商先导。

我们预计公司2021-2023年的净利润分别为12.11(原值11.1,上调9%)/14.75(原值13.2,上调12%)/17.97亿,对应当前股价PE 66/54/44倍,维持“买入”评级。

新能源车销量低于预期,下游投资扩产情况低于预期;盈利能力改善低于预期。

1

2020年业绩同比基本持平,2021Q1利润高速增长

公司2020年年营业收入为58.6亿,同比+25%,归母净利润7.7亿元,同比基本持平。分业务来看,

(1)锂电设备:

2020年锂电池设备业务实现营收32.38亿,同比-15.05%,营收占比为55.27%,营收绝对值及营收占比均同比大幅下降;

(2)光伏设备:

2020年光伏设备营收10.8亿,同比+119%,营收占比18.5%;

(3)3C智能设备:

2020年3C设备营收5.6亿,同比+653%,营收占比9.6%。光伏设备、3C智能设备等非锂电业务快速增长,成为公司业绩保持稳定的主要原因。

(4)薄膜电容器设备:

2020年营收0.3亿元,同比基本持平;

(5)其他主营业务(预计为物流线、燃料电池等业务):

2020年营收9.5亿元,同比+247%,营收占比16%。公司目前已有8大事业部,成长为专用设备平台型企业,在各大专用设备业务上的延展性较强,业务拓展推动公司业绩体量长期增长。

2021Q1公司实现归母净利润2.0亿元,同比+113%,业绩高速增长,主要系自2020Q3开始,公司新签订单快速增长,同时疫情后订单加速确认所致。

2

子公司泰坦2020年净亏损,拖累母公司业绩表现

2020年,先导子公司泰坦实现收入5.85亿元(2019年为11.52亿元,同比-49%),净利润-0.78亿元(2019年为+2.61亿元),根据母公司和合并报表的拆分,我们估算泰坦自身的毛利率为7.43%,故拖累公司整体业绩以及盈利能力表现。

泰坦2020年利润低于预期的原因可参照公司2021年2月26日公告的向特定对象发行股票的募集说明书(修订稿)的第15页:2017-2019年和2020年1-9月,泰坦实现营业收入分别为4.8亿元、12.9亿元、11.5亿元和3.0亿元,实现净利润分别为1.2亿元、4.0亿元、2.6亿元和-0.4亿元。2020年1-9 月,泰坦新动力营业收入和净利润均大幅下滑,

主要原因为:1、受国内外新冠疫情影响,已发往客户处的设备的调试验收被迫延迟,收入确认有所延后,对收入确认影响较大;2、受泰坦新动力主要客户扩产计划延期、泰坦新动力内部调整、新能源装备制造行业内部竞争加剧等因素的影响,新增订单数量、金额低于往年;3、2020年1-9月确认收入的订单毛利率低于2019年同期;4、泰坦新动力的费用未随着收入的减少而呈现同比例减少。

后PERC时代,HJT、TOPCon成下一代光伏电池技术路线。

先导战略性地布局这两种先进技术路线,作为设备厂商将充分受益于光伏电池行业技术迭代,未来公司光伏设备营收体量有望持续扩大。

HJT电池片方面:

HJT是未来10年电池环节的平台型技术,预计5年后钙钛矿和HJT做的双结叠层电池的效率可提高到30%+,我们判断未来电池片厂将加速扩产HJT电池片。

公司已成功开发CAT-CVD、RPD等异质结电池关键设备,将充分受益于技术迭代&下游扩产。

TOPCon电池片方面:

2021年4月21日,公司与尚德电力就2GW TOPCon电池智能工厂合作签约,该产线将采用均由先导智能自主研发的TOPCon产线清洗制绒主设备、碱抛刻蚀主设备、多晶硅清洗主设备、丝印整线主设备、测试分选主设备、及整线自动化产线上下料设备,产线兼容182mm及210硅片电池工艺。该产线通过搭配工业互联网数字化解决方案及智能物流系统,提高电池良率,并可实现对光伏电池的全生命周期追溯,是行业内落地的首条数字化Topcon整线方案。

锂电设备行业在经历了2019年的行业调整和2020H1的疫情影响后,2020H2迎来行业高景气,2020年公司新签订单110.63亿元(不含税),2021Q1公司新签订单为38.5亿元(不含税)。根据我们统计,全球前6大龙头电池厂未来3年将由310GW扩产至1250GW,产能3年翻4倍,全球龙头电池厂均加速扩产,锂电设备行业景气度持续,利好龙头设备商先导。

5

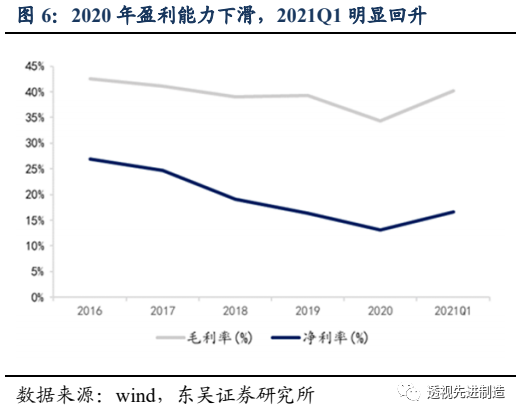

综合毛利率受锂电设备业务影响下滑,2021盈利能力有望企稳回升

2020年公司综合毛利率34.3%,同比-5.0pct;净利率13.1%,同比-3.2pct,毛利率和净利率均有所下滑。

综合毛利率的下降主要系先导主业锂电设备业务毛利率较大幅度降低所致。

分业务来看,(1)锂电设备:毛利率33.5%,同比-5.9pct,

我们预计泰坦的毛利率低于先导本部,影响了先导锂电业务的综合毛利率(我们根据合并报表估算,先导本部毛利率为约36%,泰坦毛利率为约7%)。

(2)光伏设备:毛利率32.1%,同比+2.5pct。

单季度来看,

公司2020四个季度毛利率分别为36.5%/43.5%/33.3%/29.2%,2021Q1回升至40.2%,主要系2019H2至2020H1为锂电池行业调整期的低毛利率设备订单集中于2020H2确认收入所致。

我们判断,随着锂电行业高景气到来,公司的毛利率有望企稳回升。

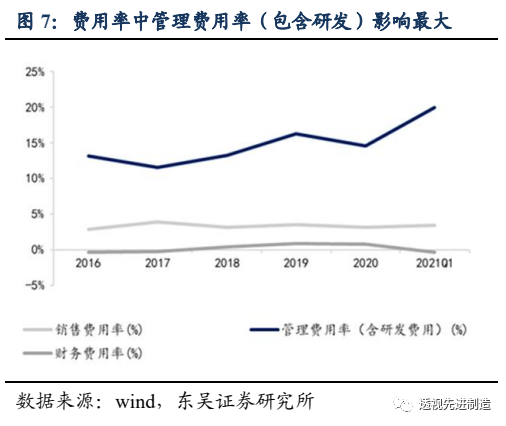

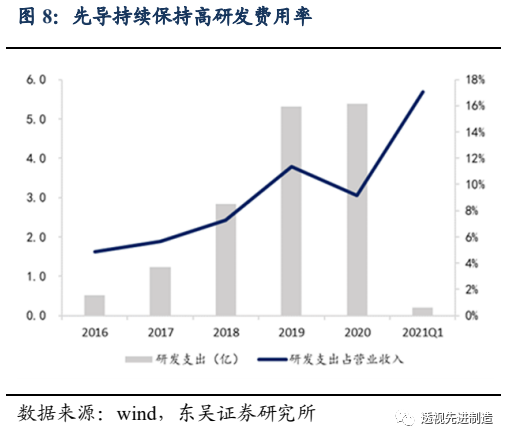

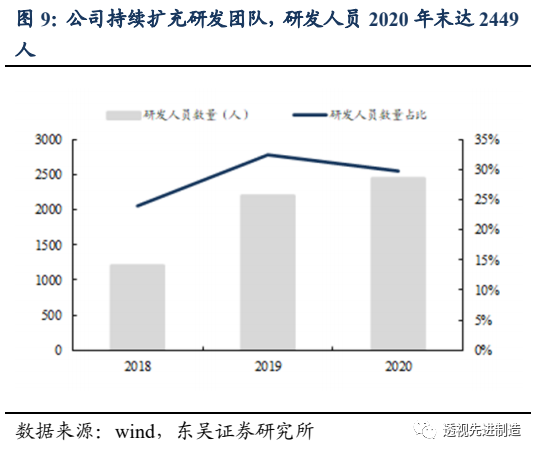

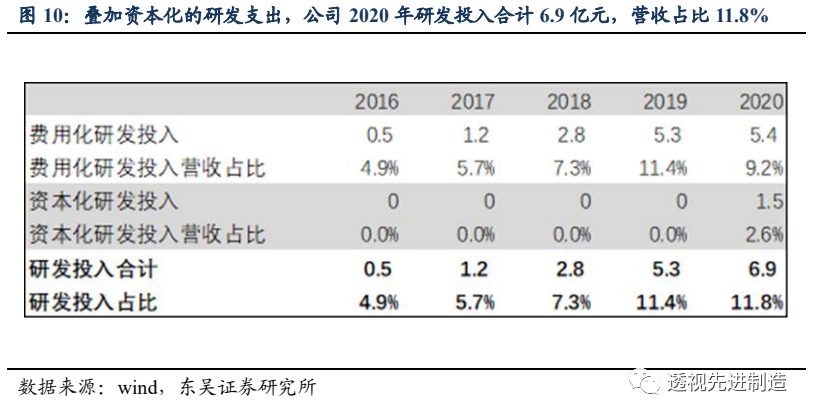

公司2020年期间费用率为18.4%,同比-2.2pct。其中,销售费用率3.1%,同比-0.4pct;财务费用率0.7%,同比-0.1pct;管理费用率(含研发)为14.57%,同比-1.7pct。公司保持高研发费用率,2020年研发费用5.4亿元,营收占比9.2%,同比-2.2pct,叠加资本化的研发支出1.5亿元,公司2020年研发投入合计6.9亿元,营收占比11.8%。公司继续扩充研发团队,研发人员2020年末达2449人,同比+12%,占公司总人数的29.8%。

2021Q1公司盈利能力明显回升,公司综合毛利率40.2%,同比+3.7pct;净利率16.6%,同比+5.8pct。公司控费能力同比好转,2021Q1期间费用率22.9%,同比-1.3pct。其中销售费用率3.4%,同比+1.1pct;管理费用率(含研发)为19.9%,同比-1.6pct;财务费用率-0.4%,同比-0.8pct。

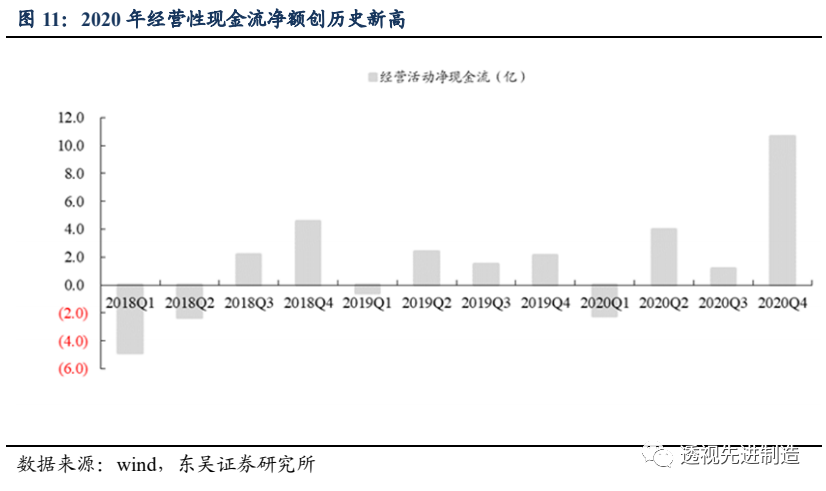

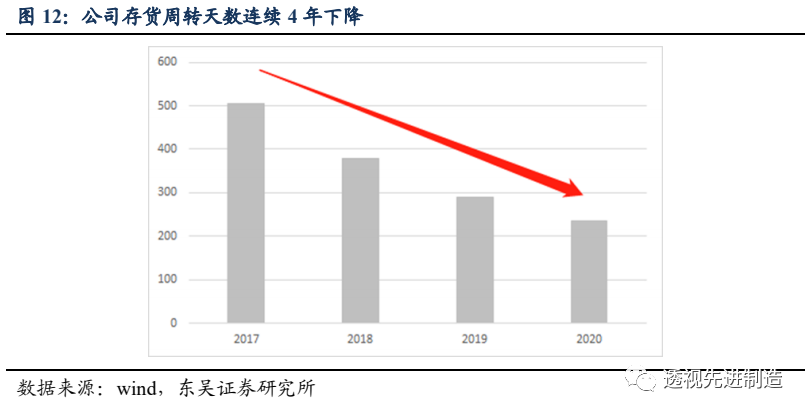

公司2020年经营性净现金流13.5亿元,同比+150%,并创历史新高,直接原因系2020年收到较多销售回款所致。2020年公司收到销售回款54.2亿元,相比2019年增长20亿元。间接原因系公司营运能力显著提升,存货周转天数连续4年下降,2020年存货周转天数235天,相比2019年的289天下降54天。

7

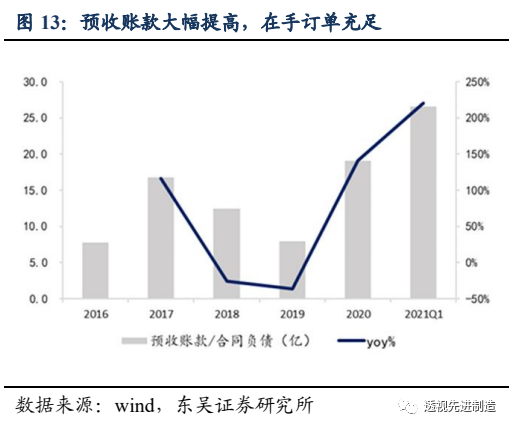

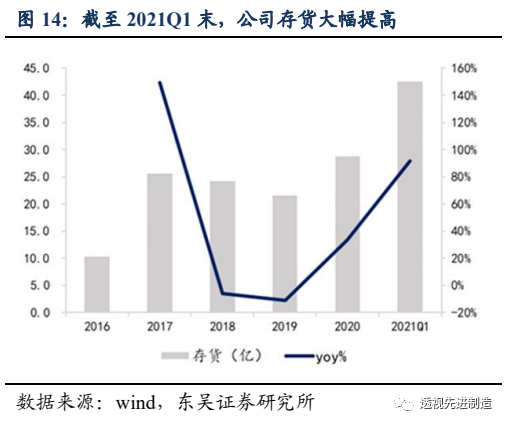

预收账款&存货上升预示在手订单充足,支撑短期业绩增长

截至2020年末,公司的合同负债(预收账款)为19.0亿元,同比+141%;存货为28.7亿元,同比34%。截至2021Q1末,公司预收款26.6亿元,同比+221%,环比Q4增长40%;存货42.5%,同比+92%,环比Q4增长48%。我们判断公司正在执行中的订单明显,与上文2020年新签订单达111亿元情况相符,大量在手订单支撑短期业绩增长。

8

CATL深度锁定先导产能,长期稳固锂电设备龙头地位

2020年9月,先导智能公告定增预案,拟募资25亿元,宁德时代将认购此次发行的全部股份,成为先导长期的战略投资者。CATL是先导的第一大客户,先导是CATL最大的设备供应商,通过本次战略投资,双方业务绑定将会进一步加深。

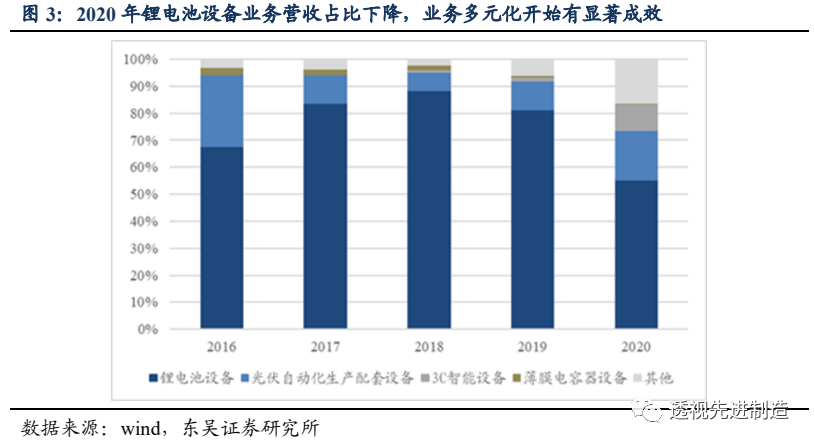

根据21年2月26日的《补充协议》,未来三年内,宁德时代按不低于电芯段核心设备(包括涂布、卷绕、化成等)新投资额50%的额度给予先导优先权。

先导4月1日公告,宁德时代出具承诺函承诺,宁德时代目前没有进行且将不会在获得先导智能本次发行股份之日起三年内作为战略投资者以本次类似方式参与其他锂电池设备上市公司的定增。

我们认为,根据《补充协议》及《承诺函》,宁德时代未来电芯核心设备将有一半的份额优先采购先导智能的设备,该条款从业务角度以协议的方式确保了未来三年内先导智能在核心电芯设备上的订单份额将优于其他企业。

根据宁德时代公告的扩产规划统计,我们预计宁德时代未来五年将扩产超550GW,先导预计宁德时代2021-2023年核心锂电设备(包括涂布、卷绕、化成等)总采购额分别约100亿元、120亿元和155亿元,因此先导智能2021-2023年获宁德时代的订单金额预计不低于50亿元、60亿元和77.5亿元,假设毛利率为35%,净利率为14.5%,对应新增净利润为7.2亿元、8.7亿元和11.2亿元。

叠加宁德时代向先导采购设备运维服务、智能物流设备以及联合采购降本

(二者集采扩大采购规模降本,同时共同锁定供应商产能,确保交付时间)

的影响,先导预计此次战略合作在未来三年为公司增收247.4亿元,增利38.8亿元。