敢问目前全球市盈率最高的公司是谁?答案是:亚马逊!!!

6月16日(上周五),亚马逊宣布以137亿美金的价格(每股42美金)收购线下零售超市—全食超市(Whole Foods Market)。预计这笔交易将于今年下半年完成。

这是亚马逊迄今为止最大的一笔并购

。交易完成后,全食超市的创始人John Mackey将继续运营公司。

此消息一出,亚马逊的股价立刻大涨3%,受这一消息的刺激,美国各大实体连锁店股价大跌。沃尔玛股价下跌4.7%,塔吉特下跌5.1%,天然食品公司下跌11%。

那么全食超市(Whole Foods)究竟是一家什么样的公司?为什么这家业务正在衰退的公司会得到亚马逊的垂青?亚马逊又为何可以频频绞杀竞争对手?

✦

一、全食超市的前世今生

全食超市于1980年成立于美国奥斯汀。

国内的投资者最近经常谈到消费升级。所谓的消费升级就是大家开始追求有品质,有质量的东西。而全食超市就是一个在美国消费升级阶段崛起的一家零售公司。

全食超市这家公司专注于提供天然的有机绿色食品,定位中高端群体。

美国有机市场兴起于1980年,这个时期正好是里根跟沃尔克消灭掉了持续多年的高通胀,引起了所谓了的黄金消费10年。

除此之外,

全食

超市的存在也与美国的肥胖问题有很大联系

。

根据well being 统计,美国过去20年,肥胖率一直维持在25%左右,而美国的中产阶级比较注意自己的健康管理,因此中上层阶级每周对水果,低脂食物的摄入量都非常高。

在这种背景下,全食超市的创始人John Mackey成立了美国第一家以有机食物为主的大型超市。

既然主打的是有机食品,那么对食品的原产地,饲养环节都要有着极其严格的条件。为了让消费者有真实的知情权,全食超市有着一套完整的内部认证和外部评级,并且会在包装袋上对食品进行简短而有必要的阐述。

因此,全食超市对食品的要求可以说是苛刻的:所有食品里不含人工调味剂,人工色素,人工防腐剂,氢化脂肪;肉类食品不允许来自使用过抗生素的动物,鸡蛋必须全部来自散养的鸡等等。全食超市要求供应商对农作物的土地状况,种植状况,动物的喂养状况全部进行详细的说明。

另外,全食超市的一个竞争优势在于它出色的供应链体系。

对于蔬菜水果和牛奶面包类的时效性强的产品,全食超市采用的是Local Green策略,在一定半径范围内建立完善的供应链。

目前全食超市在北美有11个区域配送中心,由于这些配送中心的存在,食品的新鲜度才得到了很好的保证。

毫无疑问,亚马逊看上的不仅仅只是全食超市450家店面,还有这个11个完善的配送中心,以及能保证蔬菜是新鲜的配送能力。

如此严格的筛选食物,保证食物是新鲜,代价就是价格必然是昂贵的。

而全食超市的价格也确实是贵的离谱。

全食超市的定价策略是:高品质,高毛利。这也是它最近几年衰退的原因。

全食超市的特级初榨橄榄油价格是33.8盎司9.99美元,另外一家中高端超市Trader Joe’s的同类橄榄油价格仅仅是6.99美金。

全食超市的火鸡馅的价格是每磅7.99美金,而Trader Joe’s的仅仅只有3.99美金。

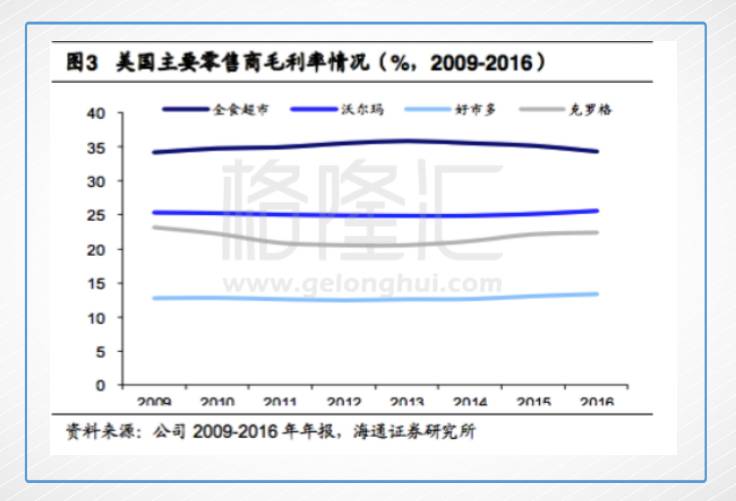

整体上来看,全食超市的各类品种的价格基本上普遍比一般超市高40%-100%。如此高的加价,自然带来了不错的毛利润率。

全食超市过去7年的毛利润率一直都维持在35%左右,远远超过沃尔玛和克罗格。

虽然价格高,但是它是有机的啊,所以追求健康的消费者还是对全食超市有一定的依赖性。

然而从2014年开始,全食超市就出问题了。

出问题的原因是:沃尔玛,好事多,克罗格等传统的零售商,终于盯上了全食超市这个小不点的“有机生意”。

全食超市的困境产生的重要原因之一即为日益严峻的竞争形式。2012年,克罗格(Kroger)宣布简单真理(Simple Truth)系列有机产品的上市。

2014年,沃尔玛宣布扩大其所销售的有机产品的范围。与全食超市不同,沃尔玛等零售商原本的商品定价就比全食超市低,在进入有机产品市场的时候,这些零售商选择了

低价策略,旨在为消费者提供低价高质的有机产品

。

这种策略直接就让全食超市无力招架。

在亚马逊收购之前,全食超市的股价已经从2014年的高点下跌超过50%了。

✦

二、亚马逊为何要收购全食超市?

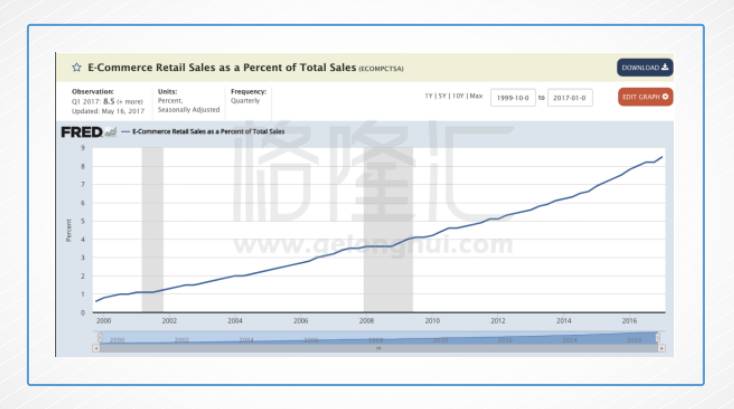

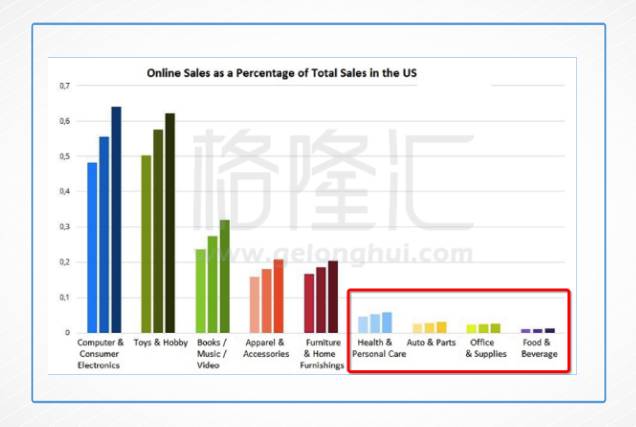

先问大家一个问题,你觉得美国线上销售占总零售的占比有多少?

我估计很多人可能会把这个数字估计到20%,30%。事实呢,这个数字只有9%,即使在今天,绝大多数销售行为还是发生在线下。

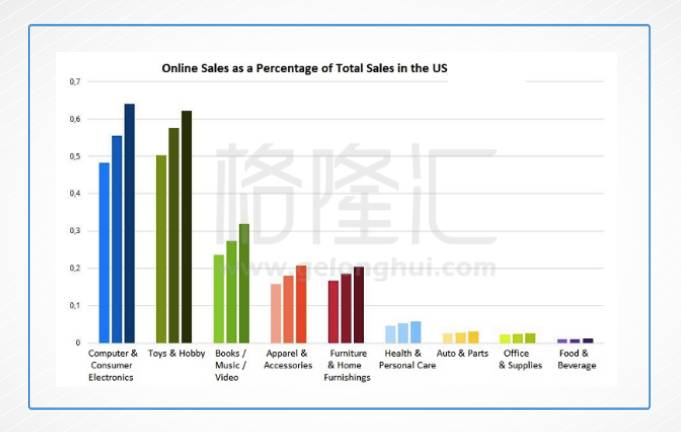

下图是各个线上销售的科目占美国总零售额:

目前,在美国线上卖的最好的是3C产品,书籍和玩具,其次是服装,家具和家居用品。

而最差的是食品和饮料。

与此同时,上面这张图几乎是亚马逊的领土扩张图。

零售方面,亚马逊的版图扩张可以分为几个阶段:

1、卖书(1994年-1997年)

凡是要了解亚马逊这个公司的投资者,都应该去仔细看看1997年的股东信。亚马逊的CEO杰夫贝索斯,在1997年时,就知道,亚马逊要做最大的线上零售商,但是一个小企业不可能上来就做这么大的事情,他要找到一个细分领域作为切入口。

因此他选择了标准化高,最常见,规模巨大的商品—书。

在这个时期,亚马逊干掉了美国的图书巨头Borders,同时把Barnes & Noble搞残废了。

于是乎,亚马逊成为了地球上最大的书店。

2、卖电子产品(1997年-2010年)

从1997开始,亚马逊逐渐往自己的网站上增加新的消费品种类。

这个期间,亚马逊上增加种类繁多的消费品。

其中最主要的包括:音像制品、电子产品和玩具。

由于亚马逊要卖电子产品,分分钟灭掉了传统的Radio Shack和Circuit City。把行业老大best buy搞得死去活来,直到最近几年才知道了“制敌法宝”。

3、卖衣服(2010年至今)

在解决了书籍,音像制品,电子产品,玩具之后,亚马逊在其网站上开始卖服装了!

从传统的思维来看,服装是最不可能在网上卖的,因为要试衣服啊,尺寸不合适会非常麻烦。

而亚马逊开创了一个新的服装销售模式,它允许顾客一次买3条不同尺码的牛仔裤,然后选择一个合适的尺码,随后免费退掉另外2条。

这个退货策略直接让亚马逊成为了美国最大的服装销售商。

由于亚马逊要卖衣服,分分把梅西百货,诺德斯特隆,J Crew等百货零售商搞得死去活来。

这两年来,华尔街最不看好的行业就是传统百货公司,谁搞的?

就是亚马逊。

在攻克了书籍,电子产品,音像制品,玩具,家居用品等类目之后,杰夫贝索斯会干什么?

当然是给剩下的几个类目全部灭掉啊!

剩下还有的科目有:

医疗保健品、汽车零配件、办公用品、食物和蔬菜等生鲜类。

而就在今年1个月前,市场还传出亚马逊想要90亿美金收购Slack,来进军办公用品。

结果就是亚马逊一说要卖办公用品,结果办公用品的各个老大staples,office depot,office max吓得瑟瑟发抖,但是估计早晚也是一个一个的死。

看到这里,应该就很容易可以理解为什么亚马逊要收购全食超市了吧!

而且亚马逊的Prime和全食超市的目标客户群体是大致一样的:中高端群体。

✦

三、从亚马逊的零售哲学来看他会如何整改全食超市

在解决这个问题之前,我们要先弄明白亚马逊的企业文化,以及亚马逊自己对零售行业的理解。

亚马逊的企业文化,可以用两个词来形容:

1、只关注长期利益

2、顾客至上

这两点你都可以从亚马逊1997年的股东信里看到,这是理解亚马逊这家公司最好的起点。

你可以从媒体中,无数次听到创业者,或者CEO说自己的公司关注长期利益,顾客至上。

顾客至上和关注长期利益,就像是葵花宝典一样,人人都知道是绝世神功,但是真要动刀时,大部分还是犹豫了。

先来说下很容易理解的顾客至上。

这句话你几乎在任何企业都会听到,但是在大多数企业里,这句话又是如此的苍白。

所谓的顾客至上指的是思考问题时永远从顾客的角度倒推出发。

大多数企业,嘴上说着顾客至上,但是管理层一旦做决定,很多时候又变成了“竞争至上”“利润至上”“商业模式至上”等等了。

绝大多数企业,本质上都是竞争至上。企业在思考问题时,其实主要考虑的是如何打败竞争对手。

这样的问题在于,一旦你成为行业老大,没有竞争对手时,官僚化和臃肿化就开始发生在企业内部,很多企业就是这样失去方向,最后被淘汰掉。

而顾客至上的好处在于,顾客的口味拥有都在变,而且是越来越刁钻,所以这给企业持续进步的动力。

另外,顾客至上,可不意味着员工至上。亚马逊也确实没做到员工至上。

下面说下什么是亚马逊式的“只关注长期利益”。

只关注长期利益意味着你的投资决定,你的思考,都必须是长期的。你要忽视华尔街对你的盈利指引,你要试图筛选出和你一样关注长期利润的投资者。

先来解释下不赚钱和烧钱的区别。

很多人认为亚马逊一直在亏钱,但股票上涨,这完全是泡沫。

这个其实是个误区,不赚钱和烧钱其实还是有很大区别的。

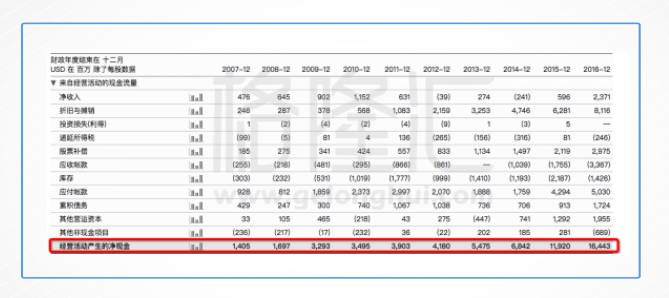

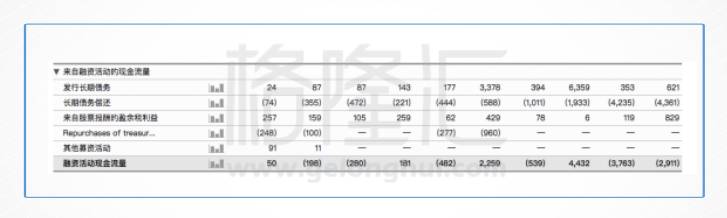

亚马逊虽然不赚钱,但是它很早很早就有很健康的经营性现金流了。虽然它不赚钱,但是它并不是一个烧钱的无底洞。

因此,亚马逊在过去10年,也并没有融多少资。

这就是贝索斯天才的地方。

杰夫贝索斯从1997年,就明确告诉外界:我亚马逊不关心华尔街是怎么想的,我不关心盈利(即使盈利了,我也要把钱花了,投资长期业务),我只管把档案做大。因此,甚至有些季度,亚马逊赚钱了,但是为了不破坏不赚钱的“和谐性”,它立刻拿赚来的钱投到它认为可能巩固竞争力的科技上去了。

为什么亚马逊要如此做?

因为杰夫贝索斯有个好朋友,名叫巴菲特。在2000年的一个早上,杰夫贝索斯给巴菲特打电话,问巴菲特:“你的投资体系这么简单,为什么你是全世界第二富有的人,别人不做和你一样的事情?”

巴菲特回答说:“因为没人愿意慢慢的变富。”

贝索斯突然明白,关注长期的人,比关注短期的人有巨大的竞争优势,因此更加坚定了关注长期,忽视短期的想法。