背景

这项调查分析了31家美国独角兽公司的融资情况,它们都获创投基金支持,并且在2016年融过资。调查还包括2014年和2015年的独角兽公司融资数据对比。此外我们也提供季度融资分析,但是季度样本规模必然较小,因此更容易受到外部融资的影响。

结论概览

1. 独角兽公司的估值标准削弱。包括:

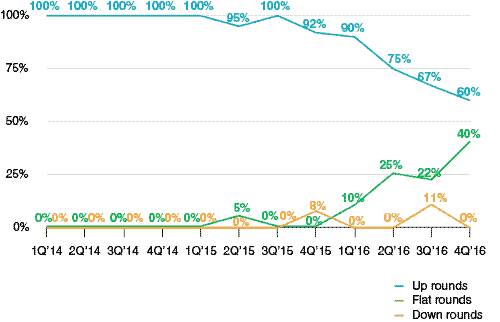

在2014年和2015年,几乎所有独角兽都是溢价融资(up-rounds);而2016年,溢价融资的比例有较大下滑,在第四季度只有60%。不过几乎所有非溢价融资,都属于“平面融资(flat-rounds)”,估值调减的融资(down-rounds)数量极少。

尽管融资过程中估值调减很少见,但是2016年上市或者被收购的独角兽中,40%的估值都比上一轮融资低。

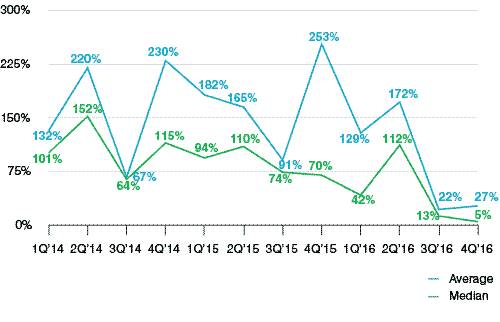

最后,独角兽们在2016年下半年的估值增长的平均数和中位数,相较前一轮融资都大幅下降。

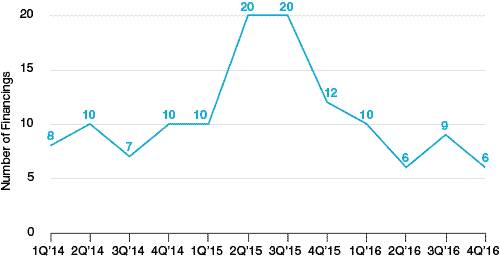

2. 除了估值标准削弱,创立于美国的、接受创投基金支持的独角兽融资活动数目,自2015年中期就开始下降,2016年这一数字比2015年和2014年都少。

2015年一共有62起融资,2016年这个数字减少一半到31。2015年融过资的独角兽,有12家在2016年进行了新一轮融资,还有4家上市或者被收购。而剩余的公司们,在接下来12到18个月中,如果不能进行下一轮融资(上市属于公开融资)或被收购,那就必须大幅降低烧钱速度——这就给独角兽公司的融资带来压力,对其估值也有不利影响。

另一方面,风险基金的2016年则极为成功——市场总体表现良好,纳斯达克上涨近10%,潜在收购者拥有健康的股票价格和富余的现金储备。所以只要投资机构认可独角兽公司的价值,他们就有能力持续投资。

3. 2016年独角兽融资中,我们没有发现非估值条款(non-valuation terms)有明显变化。

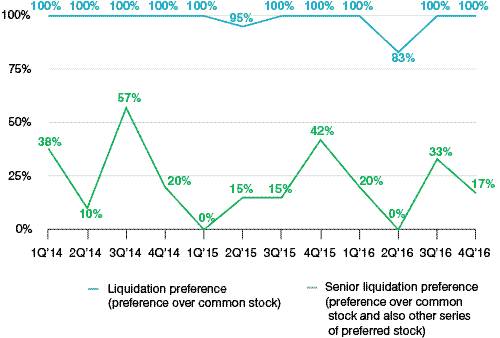

2016年,几乎所有独角兽在融资时,都为投资者提供了优先清算权。基于CBInsights的数据,所有独角兽的估值大约是这类独角兽的优先清算权价值的5.5倍。所以一般来说,哪怕独角兽公司低于融资价格被收购,投资者的利益仍旧得到了很好的保护。

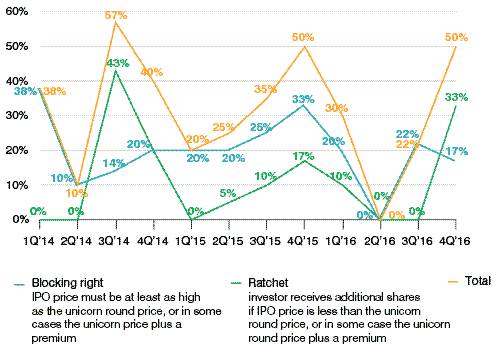

2016年,IPO保护条款的出现和使用频率降低。收购保护比IPO保护更常见。因为2014年到2016年这一时间框架内,获得创投基金支持并被收购的美国独角兽公司中,有54%的收购价低于最后一轮融资的估值;而把“收购”换成“上市”的话,这一比例就降到21%。

调查结果

调查的具体结果如下:

融资数目:

|

年份

|

2014

|

2015

|

2016

|

|

融资活动数目

|

35

|

62

|

31

|

相较前一轮融资,新一轮融资的价格变化趋势:

|

年份

|

2014

|

2015

|

2016

|

|

溢价融资

|

100%

|

96%

|

75%

|

|

平面融资

|

0%

|

2%

|

21%

|

|

估值缩减的融资

|

0%

|

2%

|

4%

|

相较前一轮融资,新一轮融资中估值变化的平均数和中位数:

|

年份

|

2014

|

2015

|

2016

|

|

增长比例平均数

|

167%

|

162%

|

83%

|

|

增长比例中位数

|

109%

|

92%

|

30%

|

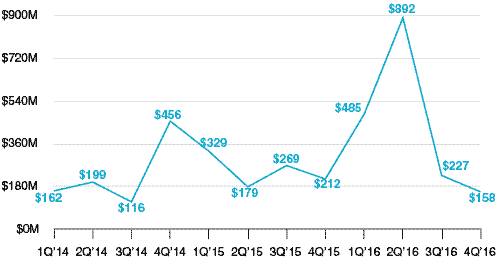

平均融资数额:

|

年份

|

2014

|

2015

|

2016

|

|

平均融资额

|

$247M

|

$239M

|

$425M

|

收购下行保护:

|

年份

|

2014

|

2015

|

2016

|

|

优先清算权

|

100%

|

98%

|

97%

|

|

高级优先清算权

|

29%

|

18%

|

19%

|

IPO下行保护:

|

年份

|

2014

|

2015

|

2016

|

|

封锁权(Blocking Right)

|

20%

|

24%

|

16%

|

|

对赌(Ratchet)

|

14%

|

8%

|

10%

|

|

总和

|

34%

|

32%

|

26%

|

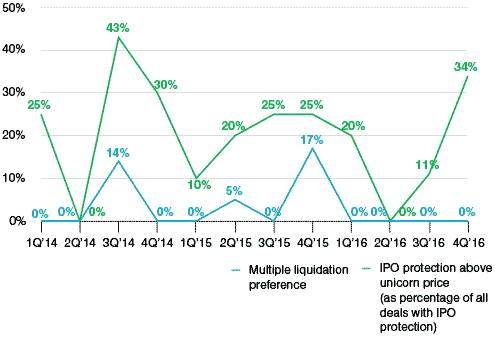

上行收益(Upside Benefits):

|

年份

|

2014

|

2015

|

2016

|

|

多倍清算优先权

(Multiple Liquidation Preference)

|

3%

|

6%

|

0%

|

|

独角兽IPO保护价格

(IPO Protection Above Unicorn Price)

|

23%

|

21%

|

16%

|

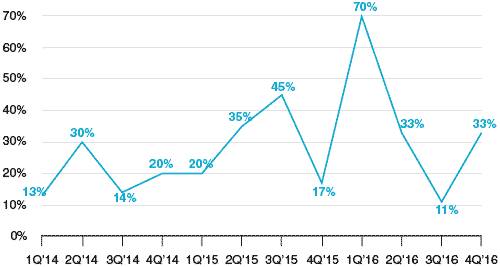

超级投票权股票(所占融资和双重普通股的比例):

|

年份

|

2014

|

2015

|

2016

|

|

超级投票权股票

|

20%

|

32%

|

39%

|

超级投票权股票持有人占比:

|

年份

|

2014

|

2015

|

2016

|

|

创始人和/或管理人

|

43%

|

35%

|

27%

|

|

创始人和/或管理人和早期投资人

|

14%

|

15%

|

36%

|

|

所有公开上市前持股人

|

43%

|

50%

|

36%

|

独角兽退出估值 VS. 上一轮融资估值

|

年份

|

2014

|

2015

|

2016

|

|

收购

|

|

(估值)增加

|

2

|