一直以来,我都不大喜欢控股型公司,香港有太多的控股型家族公司了,经过这些年的投资者教育,已经形成一套成熟的定价体系,由于大股东普遍缺乏激活价值的动力,呈现来的结果就是多元折价,不能直接算控股权益,如果一头扎在控股权益的价值里,很容易就掉进价值陷阱里面去了。

财报季刷财报的过程中,

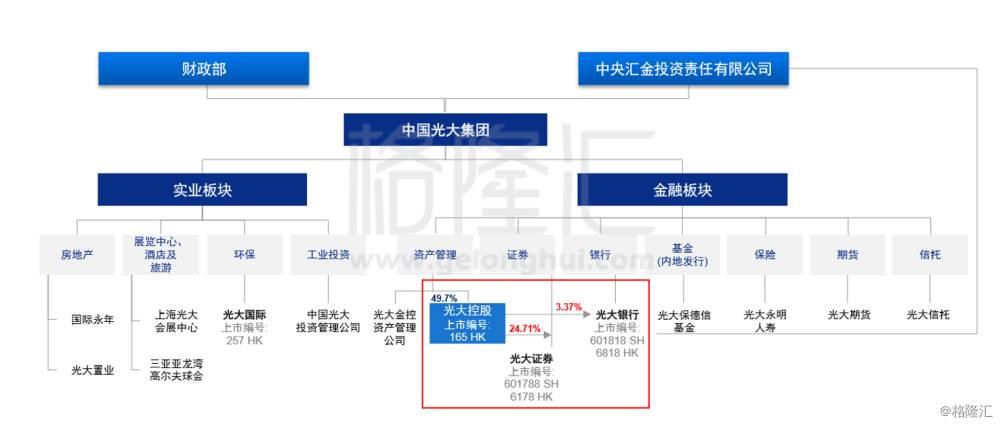

不经意多看了中国光大控股(00165.HK)一眼,发现这哥们有几个神奇的地方:

1)虽说是光大集团旗下,但是国企命名不是随便改的,这么个二级专业公司,怎么叫了老爸级的名字(控股);

2)这么个二级公司旗下居然持有:24.71%的A股光大证券股权(市值176.88亿),3.37%的A股光大银行股权(市值63.98亿),平级公司却大比例交叉持股;

3)2016年公司获批公开发行熊猫债人民币128亿元,年内成功发行两期共计人民币80亿元债券(票面利率介于2.92%-3.37%),这个利率实在是有点过分...

这几个点过于神奇,这公司值得挖掘下去。

一、光大控股往事

要理清楚公司名字和股权这两个不协调的地方,还是要回到光大集团的发展历史中去。

1981年2月12日,王光英向时任国务院副总理万里送呈“港澳见闻和八点建议”,建议“用香港的经营方式成立一个高效能的综合性公司做些零星生意”,”国务院批复“在港设一完全打破官商一套的综合公司,委托光英同志负责筹办。干部也由他选人,由中国银行贷款支持”。

1983年5月中国光大集团在香港创办。1983年8月18日正式开业。当时注册名为紫光实业有限公司。国家给了资本金20亿人民币,还给了2亿美元作为进口国外先进技术和二手设备的周转资金。1984年7月更名为中国光大集团有限公司,总部继续在香港。光大集团为四大驻港央企之一:中国港中旅集团公司、招商局集团有限公司、华润集团有限公司和中国光大集团公司。

1990年,央行副行长邱晴接任光大集团董事长。公司业务发展向中国国内倾斜,并将重点放在金融业。1990年11月,中国光大集团总公司在北京成立。至此,光大集团拥有两个总部;一个在北京,另一个在香港。

形成了持续20多年的光大横跨境内、外两个市场,两个独立法人;一套领导班子,两个管理总部;资金往来密切但财务上又无法打通,无法真正并表;同一集团,相同岗位但又实行多种分配体系。中国光大控股(00165.HK)就是香港系统的旗舰。

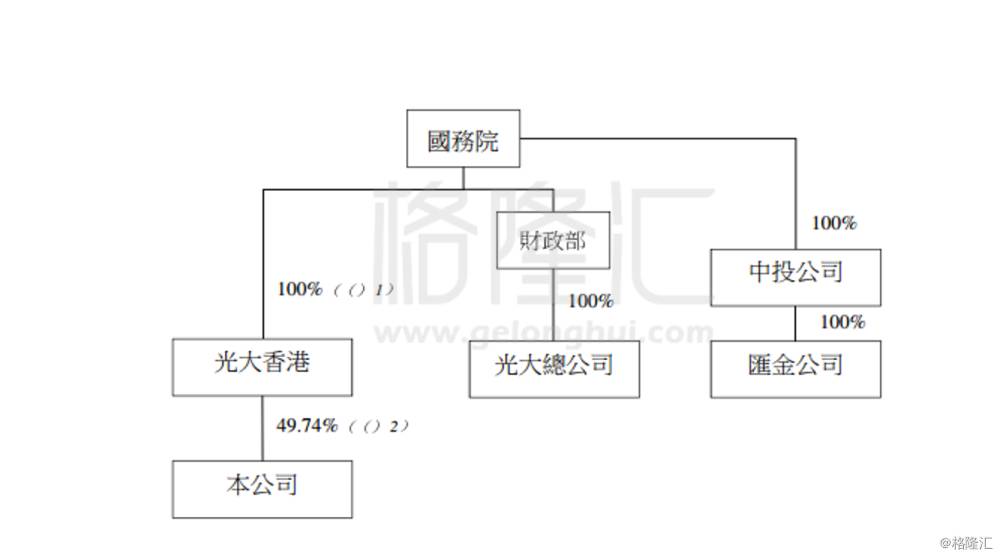

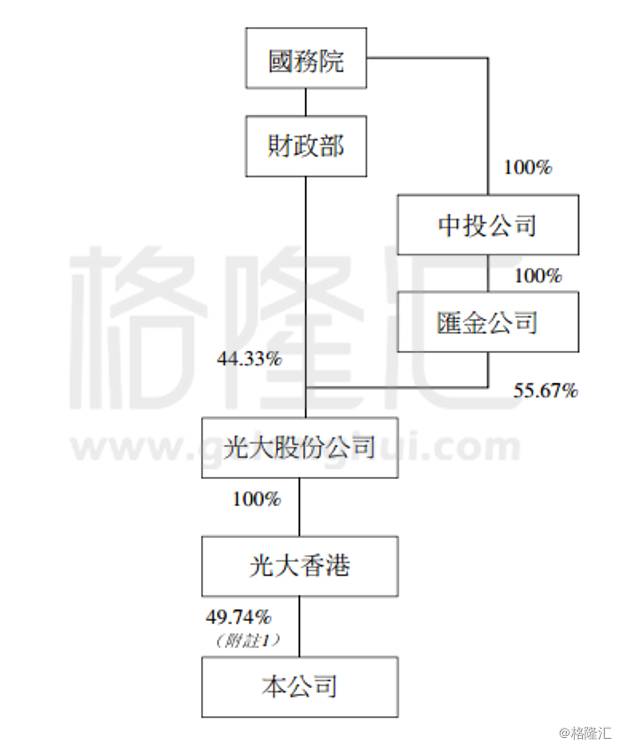

2007年8月8日,国务院批准光大集团改革重组方案,光大集团实业和金融资产分离,整合金融资产成立光大金控;光大银行亦需重组,由汇金注资200亿美元,挽救实际上濒临破产的光大银行,同时也取得了光大银行控股权。注资后,光大集团及子公司光大控股在光大银行的股权比例从45.55%被摊薄到13.25%,汇金成为第一大股东,控股超70.88%。

2014年11月11日,中国光大集团筹备多时的重组大计终于尘埃落定,光大集团由国有独资企业改制为股份制公司后,中央汇金公司将取代财政部,成为光大集团大股东,持有该集团55.67%股权,财政部持有余下44.33%权益,成为第二大股东。光大集团最终的重组方案是:

财政部以光大集团的股权、中国光大集团有限公司(光大香港)的股权、财政部对光大集团享有的债权本息作为出资。

汇金公司则以持有的90亿股光大银行股份、中国光大实业(集团)有限责任公司的股权及承接的中国人民银行再贷款本息作为出资。

重组前:本公司是中国光大控股(00165.HK)。

重组后:本公司是中国光大控股(00165.HK)。

至此,中国光大控股(165.HK)的故事脉络就清晰了,中国光大控股原来就是香港系统的旗舰,这个平台带的是港资的基因,随后光大银行注资后,公司持有的光大银行的股权大幅摊薄,随后跟随着集团的超级重组后,变成二级公司,但是持有的银行、证券的股权扔未处理,加上传统的资产管理业务,就形成现在的:被动权益(银行+证券)+资产管理业务。

从集团的整合路径来看,目前这样的架构即不体现光大资产管理这个平台的平台价值,亦不方便集团公司理顺证券、银行的股权关系,这时历史遗留问题,处理是迟早的事情。

二、光大控股价值几何?

1、被动权益的价值?

从历史路径来看,在集团层面,是有激活公司控股权益的动力,把中国光大控股还原成专业化的资管管理二级公司,历史上也陆续的推进股权重组:

2013年12月,公司向集团转让了3600万股光大银行A股;

2014年2月,公司向集团转让了1.12亿股光大银行A股;

2016年6月,公司以港币9.3亿元出售光大证券(国际)有限公司49%股本给光大证券金融控股有限公司。

目前光大集团持股中国光大控股(165.HK)49.74%股权,在集团层面,通过发债收购,再派特别股息回笼资金,在资金上压力不是太大,但是问题来了,这么大的股权转让,受市场变化和监管政策的影响都太大了,2015年的股灾,2016年的熔断,这么一整,计划赶不上变化,都得放放。

从逻辑上讲,虽然能判断集团的意图,但是这个兑现的时间节点完全不可预测,只能作为一个潜在的催化因素来对待。

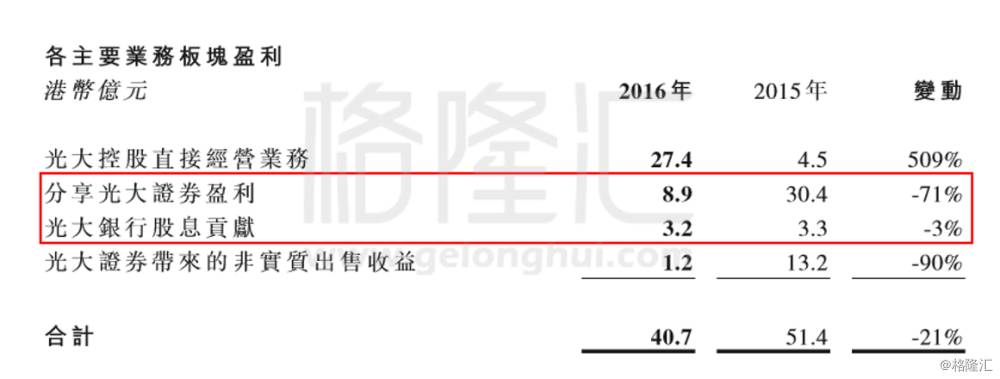

目前公司持有的24.71%的A股光大证券股权(市值176.88亿),3.37%的A股光大银行股权(市值63.98亿),两者合计240.86亿人民币(267.62亿港币),公司最近市值是288.85亿港币,虽说这个被动持股的权益价值和公司市值接近,但是一天没发生这个股权处理,这个账面价值都是镜花水月,能指望的也就是光大证券(联营公司)每年非现金性的盈利入账及光大银行(可供出售金融资产)现金性的股息。

由于有着银行、证券的存在,对光控报表的影响非常大,单纯看光控的财报可能会失真,还是要具体来看,目前银行、证券都处在低位,熊市的时候处理股权总好过牛市的时候处理,从历史路径、市场时机来看,这个被动权益都是必然要处理的,是个历史性的机会,作为一个彩蛋等着就好了。

2、资产管理业务价值?

仅仅有个待催化的大彩蛋还是不够的,目前中国光大控股(165.HK)的真正价值在于旗下的资产管理业务:

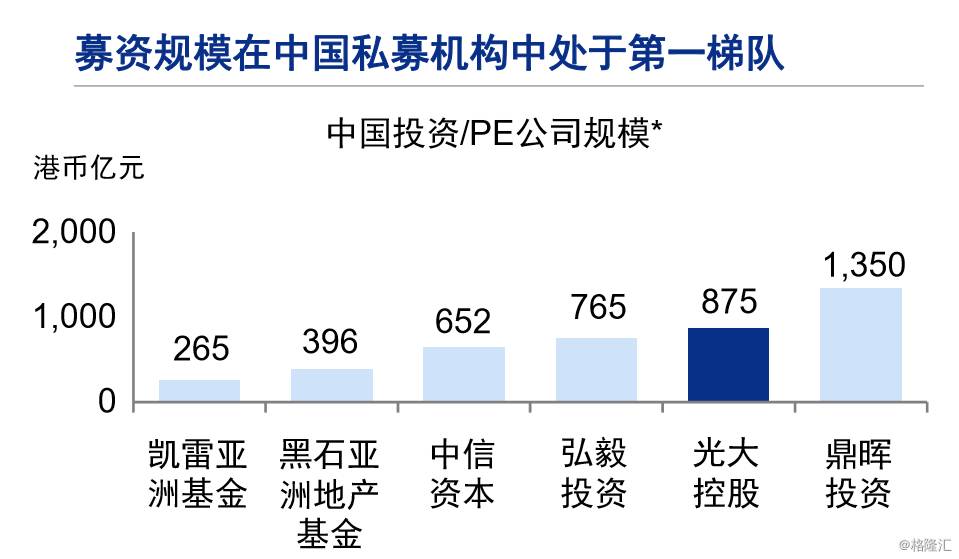

光大系是源于香港的大型央企,特别是香港系统是有着深深的国际化的血统,在集团重组后,资管凭借着牌照和通道的优势,加上集团的资金、销售渠道方面的优势,光大资管管理的资产规模突飞猛进:

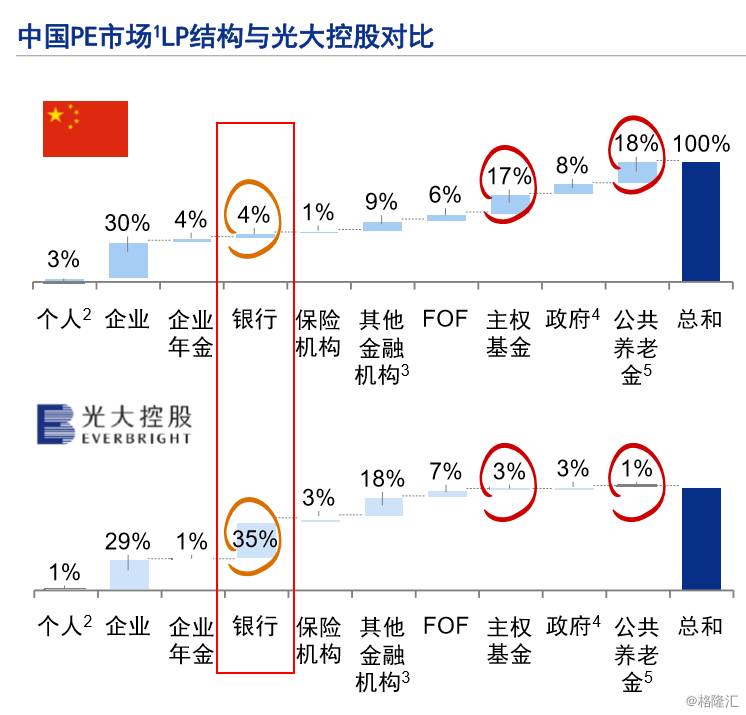

光控在银行渠道的资金优势极强:

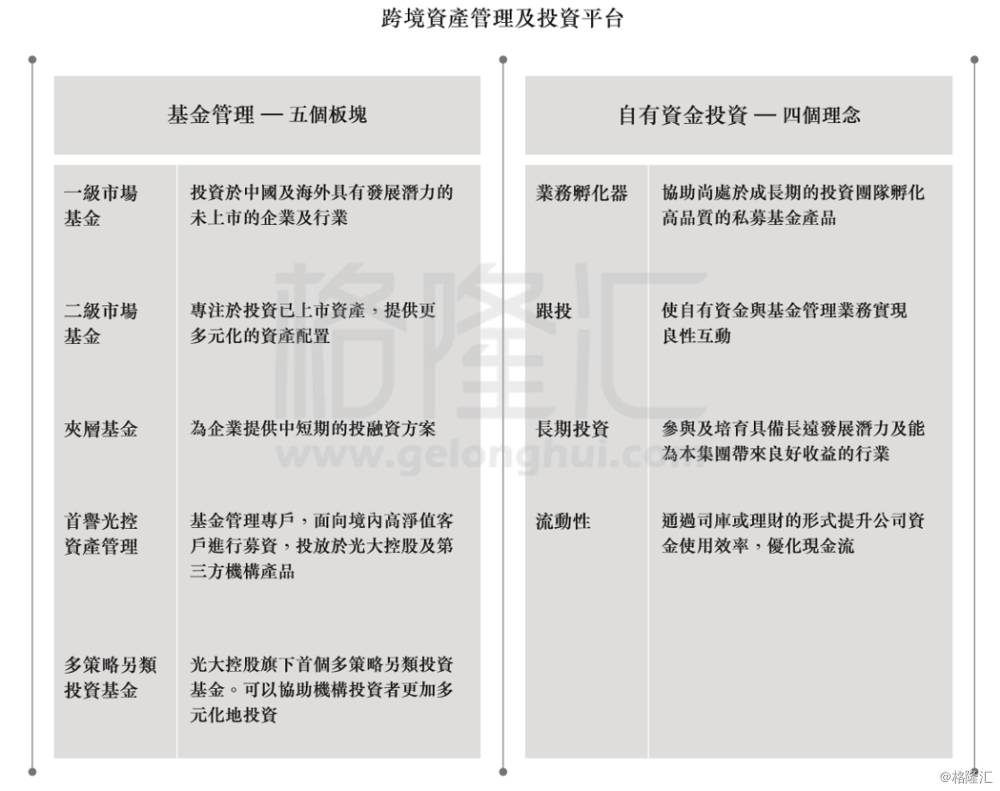

加上集团的增信,公司在债权融资方面有绝大的成本优势,2016年发的两笔熊猫债成本仅为2.92%-3.37%。因此公司的资产管理业务形成了独特的:基金管理+自有资金投资的双轮驱动的架构。

1)基金管理业务

截至2016年底,公司基金管理业务共管理36只基金,持有105个一级市场投后管理项目及15个二级市场投资组合,其中13个一级市场项目已经在全球范围内不同证券交易市场上市。基金管理业务总募资规模增加至港币875亿元,较2015年末上升79%,其中外部资金占约79%。持有项目及投资组合的公允价值为港币630亿元。

所有产品中,一级市场基金体量最大,截至2016年底,公司一级市场基金总募资规模达到港币646亿元,同比上升119%。目前持有99个投后管理项目,对应公允价值为港币497亿元。

A股市场IPO发行自2016年起一直稳步提速,2017年一季度共有133家企业实现IPO,环比上升31.68%,同比增长454.17%。短短一个季度的IPO发行数量却已超越2016年前三个季度的发行数量;在募资规模方面,A股合计IPO融资668.13亿元,与上季度相比稍有回落,环比下降8.42%,但同比增长显着,增幅为491.62%,呈现出“小规模多发行”的特点。

现在整个政策导向非常明显,明面上虽说不搞注册制的,但是事实上却在压再融资,放IPO,过会的速度根本停不下来,少量多次,对于光大控股这种一级为主的资管公司,这是最好的时代,99个投后管理项目(对应公允价值为港币497亿元),虽然不同产品的种子资金和分成比例都不一样,很难算出一个确切的价值区间来,但在定性上,公司毫无疑问的是新IPO制度下的最大受益者。

2)自有资金投资业务

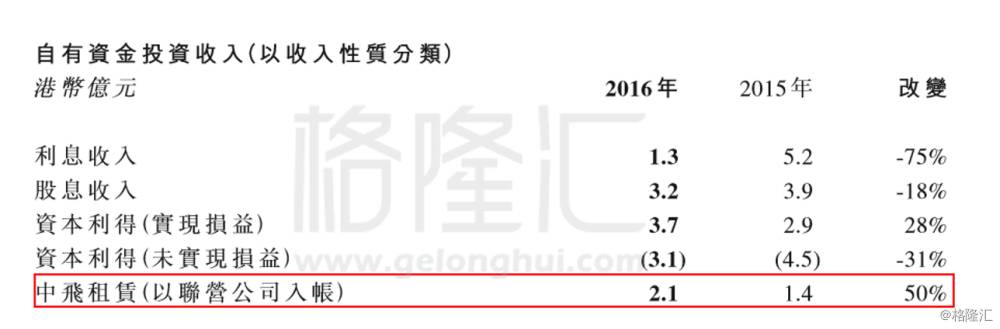

截至2016年底,自有资金投资业务总规模为港币122亿元,年内录得税前盈利港币3.0亿元,与去年持平。具体的收益结构如下,这里就有持股32.32%联营公司入账的中国飞机租赁(1848.HK)。

对于自有资金投资这块,逻辑就更简单了,公司都能借到2.92%-3.37%的熊猫债了,只要管钱的人的水平比余额宝的水平高,业绩这都是随便刷的...这资金成本,随便玩...

其实资产管理这个业务,说穿了就是,人、钱、项目的组合,钱、项目已经说完了,接下来掰扯掰扯人的问题,2016年年报披露公司拥有274名雇员,回顾期内总员工成本约为港币4.62亿元,人均168.61万...重赏之下必有勇夫,问你服不服...

总的来讲,公司的资产管理业务在当下的IPO加速的背景下进入快车道,还附送了超大的被动持股(光大证券+光大银行)兑现红包,一旦兑现就必然是一波50%以上的行情。

即使红包不兑现,稳步发展,按现价17.14元/股来看,0.78倍PB,0.75的分红,4.37%的股息率,不过分。

结语:

下有资管项目稳步发展,上有被动持股红包兑现,这个剧本可以有。

这些天行情也不见得有多好,但这个一步一脚印的放量,在香港这个满布“春江鸭”的市场,又是意味着什么?

利益声明:

本文内容和意见仅代表作者个人观点,作者未持有该公司股票,作者提供的信息和分析仅供投资者参考,据此入市,风险自担!

【作者简介】

田品 | 格隆汇·专栏作者

投行出身,重组小达人