文 方正宏观固收任泽平、杨为敩、甘源

事件:7月社会融资规模增量 12200亿元人民币,预期 10000亿元人民币,前值17762亿元人民币。新增人民币贷款 8255亿元人民币,预期 8000亿元人民币,前值 15400亿元人民币。M2同比 9.2%,再创历史新低,预期 9.5%,前值 9.4%。M1同比 15.3%,预期 14%,前值 15%。

点评:

1、核心观点:7月融资表现出明显的韧性,中长期企业贷款和债券融资加速明显,与产能出清带来的ROA及毛利率的回升息息相关,验证供给出清新周期。流动性及预期出现了边际好转,新增贷款的期限明显拉长,债券融资出现了明显改善。7月贷款增速加快,剔除基数效应干扰,实际规模增速偏稳,而社融加快与信贷和直接融资加快有关。受银行对“两高一剩”行业限贷以及货币条件偏紧影响,未来社融和贷款难以显著回升,这将进一步压制新增产能,并放大供求缺口,拉长企业盈利改善和资产负债表修复的时间。M2的下降与去杠杆政策和地方政府债天量发行有关,M1加速显示风险偏好短时回升。但受货币条件紧张和去杠杆的影响,预计后期M2仍会稳中趋降,货币政策可能会进入稳健观望阶段,不会很快降准。

当前宏观形势最关键的问题是供求缺口扩大,在需求侧基本平稳的情况下,2012年以来市场自发出清,叠加2016年以来的供给侧改革和环保压力,以及2017年2-3季度第四批中央环保督查和供给侧改革加码扩围,供求缺口扩大,这是导致周期品价格大涨、企业盈利持续改善、资产负债表修复时间超预期的根本原因。近期有一些前期对经济乐观的观点开始转空,但我们维持经济多头判断。如果说2季度是检验经济多空的关键时点,最终以繁荣顶点和可怕时滞完败、商品和周期股在新周期论战升级中大涨结束,那么3季度是检验前期经济多头是基于供给侧出清还是基于需求侧波动的关键时点。

我们在2月首提新周期(《新常态新周期新牛市》),4月系统论证(《站在新周期的起点上——来自产能周期的多维证据》),6月以来加码推荐(《新周期宣言》)。我们再次强调,供给出清新周期是产能周期的第三个阶段,描述的是供给出清进入尾声、行业集中度提升、剩者为王、企业盈利改善、资产负债表修复、为新一轮产能扩张蓄积能量的状况。经过长达六年的去产能、通缩和资产负债表调整,我们正站在新周期的起点上。股市关注的是供给出清带来的企业盈利改善,债市关注的是需求波动带来的交易性和配置性机会。A股市场推荐两个方向:供给出清新周期,无论是消费、周期、金融还是成长,估值和业绩能够匹配;三季度主题投资活跃,比如一带一路、京津冀、雄安、国企混改、军工、新能源汽车等领域。

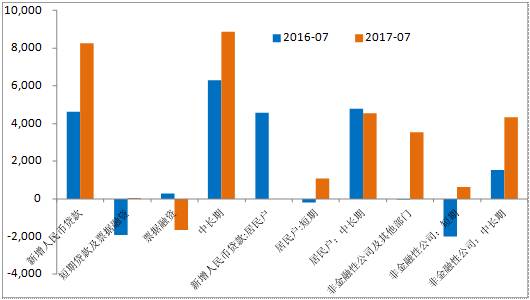

2、7月新增贷款为8255亿元,贷款余额同比增速为13.2%,比前值加快0.3%。贷款增速加快大部分为基数作用所致,去年7月新增贷款仅为4636亿元,较低的基数对贷款余额同比增速影响为0.5%;此外,7月对非银金融机构贷款净偿还851亿元,对狭义贷款的拉动为0.15%,此二者的影响基本可解释贷款余额增速的加快幅度。

3、7月贷款存在两个结构变化,其一是新增贷款期限明显拉长,短期贷款及票据融资增长较弱,尤其是票据融资净增量为-1662亿元,增速继续放缓1.4%;相应地,中长期贷款净增量为8876亿元,比前期有0.1%的加速;其二是居民户贷款在放缓,企业户贷款在加速。尤其值得重视的是中长期企业贷款新增4332亿元,比前期加速1.1%,而居民按揭贷款新增4544亿元,比前值减速0.8%。

贷款期限拉长源自于流动性及其预期自7月以来出现了好转,流动性出现了超越季节性的宽松,从而致使实体经济维持流动性稳定的资金需求出现下降;居民户按揭贷款放缓来自于房地产销售的减速,相应地,在经济韧性面前,中长期企业贷款继续保持高增态势。

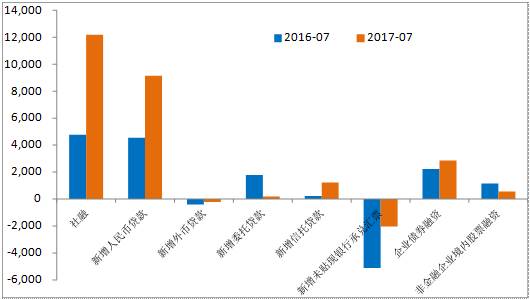

4、7月社融新增规模为12200亿元,存量同比增速为12.8%,增速比前月回升0.4%,社融加快更多来自于企业中长期贷款和直接融资的超预期。其一是企业债7月净发行2840亿元,是去年11月以来的最高值,在流动性改善及二级市场交投更加活跃的环境下,二级市场正在带动一级市场回暖;其二是信托新增规模仍在高位,在更大程度上和房地产投资资金来源今年的整体缩水有关。

5、在资金利率的高企下,融资的韧性与产能出清带来的ROA及毛利率的回升息息相关。随着大宗商品价格上涨及产能出清,实体ROA达到4.9%,毛利率达到19.1%,均为2011年以来最高;资金回报率的好转引致企业对资金成本的敏感性在变弱。但是,当前偏低的超储率仍然不容忽视,银行的流动性存量不足,导致融资从间接融资向直接融资的外溢比较明显。

但受货币条件紧张的影响,未来社融和贷款仍难以显著回升。银行仍然对“两高一剩”行业限贷,同时当前资金利率相对经济名义增长率和资金回报率来说明显偏高,在很大程度上限制了融资加快的空间。

6、7月M2增速为9.2%,比前值继续回落0.2%,主要原因有三。其一,去杠杆政策继续导致存款派生继续放缓;其二,M2并不包括财政存款,财政存款在7月明显上升11600亿元(与7月地方政府债巨量发行7538亿元有关),对M2存在明显负面影响;其三,贷款及派生存款的加速是基数导致的数字幻觉,并没有给M2带来增量。对于M1来说,其增速则加快0.3%,在更大程度上与直接融资活跃以及实体层面的风险偏好有所上升有关。

M1、M2可能延续稳中趋降。下半年去杠杆政策延续,继续对M2产生压制作用;M1的回升可能属暂时性回升,在融资继续加快的空间有限的情况下,实体层面的流动性和风险偏好很难明显改观。

7、货币政策可能会进入稳健观望阶段,不会很快出台降准等宽松政策。一则实体层面和融资层面的韧性不足以很快导致宽松政策的出台;二则在当前经济名义增长率偏高的情况下,去杠杆政策和房地产调控仍然延续,宽松的货币政策和扩张的期限利差明显与去杠杆政策的初衷相悖。