原油暴跌30%,美股连跌10%,最恐慌的时候,黄金都跟着暴跌。全球市场闻到了久违的危机的味道,甚至有些味道比2008年还浓。比如,10Y美债史无前例的破1%,最低甚至跌破了0.5%,2008年最低也才2%。大家不用去想复杂的理论,直观理解,这意味着借给美国政府十年的钱,你只能收到不到0.5%的利息,这说明两件事:

第一,全球经济预期真是差的可以,差到大家觉得0.5%的利息就可以抵御实体增长带来的通胀,就可以放弃其他资产的投资机会。

第二,全球投资者真是恐慌的可以,其他的资产并不是没有0.5%的收益,但是大家觉得风险太大,宁愿几乎“赔钱”(考虑通胀的话实际上是负利率的)的持有国债,毕竟它保险,不违约。

所有近期市场的乱象,其实总结起来就是这两个基本现状。那么问题来了,这背后的逻辑是什么?全球金融危机会不会重演?对中国经济和市场有什么影响?国内的个人投资者应该如何应对?我们今天将在会员社群做一次专题直播,大家可以来跟我们一起交流,这篇文章先把几个会员最关心的问题做个简要回答。

1、市场信息多到爆炸,恐怖言论满天飞,能不能简单的梳理一条主线?

投资中最简单的是获取信息,最难的是拒绝信息。任何时刻看多和看空都能找到很多信息支持,但关键是在多如牛毛的信息中找到主要矛盾,尤其是在当下这种无比混乱的市场环境下,这也是我们一直以来研究所追求的目标。对于目前内外市场的乱象,大家可以记住两句话:

(1)全球市场不乐观:长期问题叠加短期问题,长期问题看不到头,而且短期问题还在恶化。

(2)中国市场不悲观:长期看好遇上短期问题,长期前景相对确定,短期有问题,但是可以解决,需要等待。

2、具体讲讲全球市场?长期和短期问题各是什么?前景怎么看?

长期问题:核心问题是全球经济乏力,除了放水没有好办法,利率一眼看不到头,等着不断见证历史吧。全球利率下行不是今天才有的,美债也不是今天才倒挂的,早在十年前欧洲就有负利率,美债也早在2019年3月就倒挂了。全球在2008年后其实都主要依靠放水拉动经济,激素一停就浑身无力,美国是身体最好的,率先加息,但两年也撑不住了,重启放水。其他国家压根就没停过,欧洲最坚挺的德国都早已负利率了。

几个核心问题没有随着放水解决:一是人口老龄化:全球主要经济体都人口老龄化,不只是中国,而且毫无办法,政府花钱鼓励生育都没用。二是技术革命缺乏突破。技术一直在进步,但像工业革命、互联网革命那么颠覆性的还没有,更多的是在原有技术上微创新;三是逆全球化:经济差的时候都希望先保自己、以邻为壑,特朗普、英国退欧都不是孤立主义的个案。

短期问题:核心问题不只是全球疫情扩散,这只是雪上加霜,根本的症结是近几年放水导致各类资产估值高估,高处不胜寒,很容易剧烈波动。在近乎极致的管控之下,国内仍用了1个多月才初步遏制疫情,国外这种防护环境目前是看不到头的,大概率继续恶化。而疫情给了这些年拥挤的多头一个集中释放的契机,各类高估的资产势必会动荡,包括美股。想想,五年前国内创业板的估值几乎是纳斯达克估值加个零,现在差距已经没那么大了,美股也出现高估。

总的来说,全球市场会呈现几个趋势:

第一,短期动荡还会持续,避险模式开启。

第二,主要是市场的交易性危机,暂时不会转成全面的经济危机,和2008不同。

第三,市场需等待疫情拐点,目前看会远远滞后于国内。

第四,风险资产相对受损,比如高估的美股,避险资产相对受益,比如负利率推动下的黄金。

第五,全球货币宽松会加速,甚至可能重启QE,利率继续下行,更多国家负利率。

第六,动荡初期美国受冲击最早,但动荡后期美国和美元资产恢复最快,2008年那次就是如此。

3、全球动荡对中国市场有何影响?

中国市场不悲观,全球风雨飘摇,更要抱紧中国资产。长期看好遇上短期问题,长期前景相对确定,短期有问题,但是可以解决,需要等待。

长期前景:基本面不用悲观,未来十年中国资产依然是全球最好的资产选择,没有之一,尤其是标准化的股票资产,全球疫情不会改变,甚至会增加中国资产的吸引力。先厘清两个误区:第一,投资不是宏观,是微观,所以经济总量(GDP)虽然还会放缓,但会有更好的结构性机会;第二,投资不是绝对,而是相对,一个资产可能不是最好,但它比别人跑的快,它就是好的投资选择。

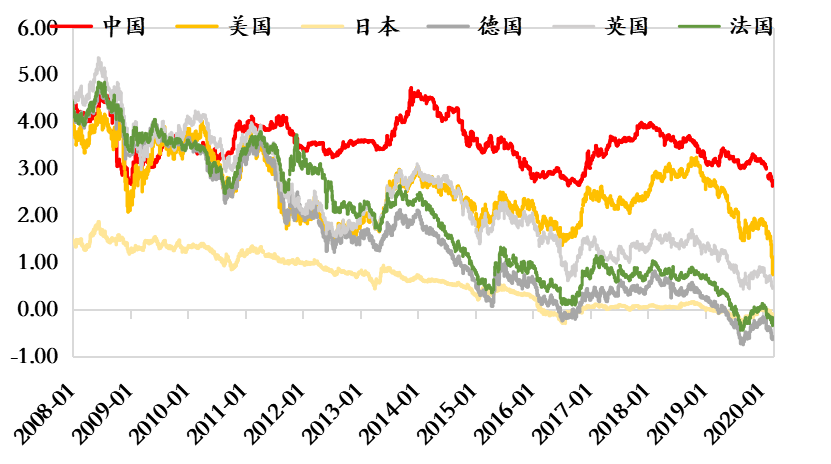

图:我们的利率在下行,但别人利率下的更快

理解了这两点,你再去分析中国资产的基本面:

第一,中国经济增长换挡下行是确定的,总量上赚大钱快钱不容易了,但不影响头部公司获得更好的机会,在消费升级和科技创新的大潮下,强者更强,而且可能成为全球最强,因为我们有最大的市场。

第二,中国资产的基本面也不如我们最辉煌的那几年,但横向来看,依然是全球最好。看看上面这个各国的国债利率,我们高的越来越孤独。财政部前年去海外发国债吸引了4.3倍认购,这会要是再去国外发债会更疯抢。

全球疫情呈现出一个意想不到的方向,中国反而成了相对安全的避风港。对中国资产来说,吸引力不仅没下降,可能还会提升。这里说的中国资产包括股票,也包括债券(中国国债相比其他国家的利差会更大),甚至是一些实体资产。比如,过去很多人不理解为什么特斯拉还来中国设厂,毕竟中国的劳动力成本现在不低,但这次疫情之后就明白了,中国生产环境的稳定性、劳动力的韧性是全球最好的。

4、对A股市场的影响?会终结A股牛市吗?

回到股票市场,长期来看,中国资产是全球最好的,而A股又是中国资产中最好的选择。核心逻辑我们讲过多次,无风险利率下行+全民资产重配+科技创新+消费升级+资本市场改革。如果你问对A股的影响,其实你只需要思考一下,这些因为疫情发生变化了吗?结论很明显,几乎没有一个因素发生变化,甚至有些还因为疫情强化了,所以A股慢牛的格局没有变。

但是短期来看,市场的决定因素不是基本面,投资者要更多的从交易层面去思考。短期问题:第一,估值高估;第二,货币宽松低于预期;第三,全球疫情引发恐慌传染。我们逐个来分析一下:

第一,估值问题,相比之前有明显提升,但还不是终点。短期看,资金面的增量透支的差不多,融资和交易都过万亿,需要缓缓。长期看,资产重配和利率下行带来的估值提升还没有结束,从历史对比来看,现在更像是中途的技术性调整。

第二,货币宽松问题,目前明显不如2015那么激烈,也低于市场预期,后面大概率还是这种风格,不会大幅放水,但会继续小步跑。

第三,全球疫情问题,短期显然还会恶化,拐点还不清楚,但肯定需要比国内更长的时间去消化,对国内市场还会有情绪冲击,但投资者适应后,会逐步弱化。

综合来看,虽然市场中长期慢牛格局未变,但短期还有休整压力,风格会短暂切换,注意避险,尤其是一些估值明显高估、故事远大于业绩的公司,基建、科技里面都有很多冒牌货,后期必然会被打回原形。

对投资者来说,没有一成不变的策略。如果你资金稳定充裕,大可以像巴菲特那样承受一点短期风险,追求长期投资价值,最近巴菲特逆势加仓航空股,大概率又会复制2008年的神话,但短期航空股可是还在跌,这个风险你如果承受不了,日后就不要羡慕巴菲特的收益。对大部分普通投资者来说,还是要谨慎玩火。