美国市场以为3月加息要买一赠一(6月加息预期),结果没有,所以股债双涨;中国市场看到美国+25bp都能股债双涨,那中国只+10bp就更应该涨,所以股债汇三涨。

美国加了25bp,不跟,就是把资产泡沫的雷传给汇率;跟,经济就要主动减速,信贷严格紧缩,长期利率上抬以抑制投资的冲动,特别是地方政府的融资需求。反观历史,信贷扩张之后的房地产泡沫和09-10年似曾相识,不排除基准利率加息的可能,甚至在2季度。

文 | 天风宏观团队 雪涛宏观笔记

编辑 | 对冲研投 经授权发布

加息还大涨,这个不难理解

简单的说,美国市场以为3月加息要买一赠一(6月加息预期),结果没有,所以股债双涨;中国市场看到美国+25bp都能股债双涨,那中国只+10bp就更应该涨,所以股债汇三涨。

3月加息的靴子终于落地,但美联储既没有给6月连续加息的预期,也没有暗示缩表。本来市场情绪还比较纠结,堆积了大量看空头寸,就像是穿好了护具等着大棒重重落下,结果发现只是皮鞭轻抽一下,立马止盈止损脱下护具狂欢,结果是美股美债双涨,美元指数回落,金价微涨。

这种buy the rumor, sell the facts的操作态度,在前两天2月非农数据公布后也出现过,10年期美债突破2.6后迅速回落,美元突破102后回落。不过以往加息之后都有过多空双杀,所以美国市场的后续表现存在很多不确定性,有很多因素要看。

中国的股债汇同涨主要是外部因素太强了,靴子落地还不及预期不仅安慰了美国市场,还缓解了中国市场的紧张情绪,上周国债期货涨不动一利空就跌,这周国债期货跌不动一利好就涨,虽然中国央行OMO和MLF上调10bp,国债期货还是整理一下继续上涨,市场情绪上有点憋久了之后大喘口气然后继续憋的感觉。

别小看假加息

过去两个月SLF连续加息55bp,你还相信宽松吗?

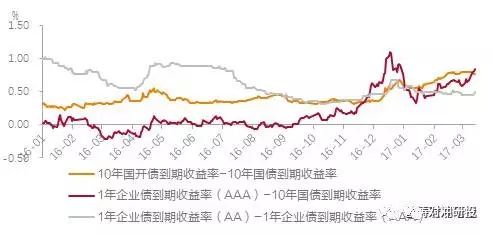

加息辩真假,那是咬文嚼字,没啥意义。看看现在的10年国开债-国债利差、信用利差、等级利差,就知道没有什么加息是假的了。

图1:10年国开债-国债利差、信用利差、等级利差

资料来源:WIND,天风证券研究所

3月16日凌晨美联储加息的决定出来,3月16日上午中国央行就上调OMO和MLF+10bp。现在央行的反应这么快这么坚决,说明不仅有准备,而且这只是个开始,对市场而言此时博弈央行宽松肯定会输。

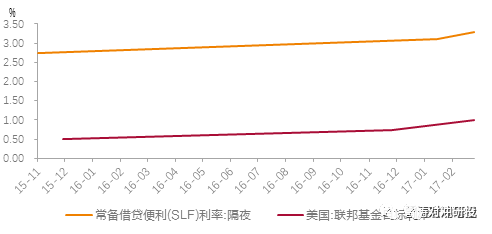

央行到底加息了多少,其实看SLF更好,因为SLF是利率走廊的上限,对应着美联储的联邦基金目标利率,当前央行货币政策框架正转向利率传导机制调控,SLF就是未来最重要的基准利率。2月3日隔夜SLF+35bp,3月16日+20bp。先别说SLF操作量小、市场分割、和R007倒挂等问题,哪天货币市场利率飚了,救不救不是MLF/OMO说了算,而是SLF说了算,SLF就代表了央行的态度。现在的交易情绪,上周涨不动一弄就跌,这周跌不动一弄就涨,说白了不就是看央行的态度吗。所以,市场利率加了多少息,那要看各种市场利率,但在央行心里,春节后至今已经加了55bp的息。

图2:隔夜SLF-FFR

资料来源:WIND,天风证券研究所

跟还是不跟:不跟=毁汇率,跟=紧货币

先不说美国6月还加不加,这是另一篇文章要讲的。美国加了25bp,中国跟,还是不跟。

不跟,就是把资产泡沫的雷传给汇率。身边越来越多的朋友说看着北京的学区房一天一个价,已经想着卖房子,送老婆孩子出国了。

跟,经济就要主动减速,信贷严格紧缩,长期利率上抬以抑制投资的冲动,特别是地方政府的融资需求。

房价越高,刺激的效果越弱,资本形成和固定资产投资完成额之比越来越低,滞胀的现实越来越明显。与其如此,不如割掉尾巴,抱着闯关的决心去挤泡沫。

如果下定决心跟随美国加息,就是集中力量挤泡沫了,那没有什么是不可以动的,包括存贷款基准利率。虽然过去两年,同业业务强大的信用创造功能已经削弱了存贷款基准利率的宏观调控有效性,对央行来说现在有了MPA+LCR考核,对流动性和银行信贷调控掌控自如,但如果要真刀真枪地处理资产泡沫这样的宏观问题,仅靠微观上管理信贷而放任资金成本过低,终究不是办法。必要的时候上调存贷款基准利率这种重器该搬出来还是会搬出来的,虽然舞不好会伤到腰。

上次加存贷款基准利率的息还是在2010年10月,那次加息共105bp。反观历史,信贷扩张之后的房地产泡沫和09-10年似曾相识,不排除基准利率加息的可能,甚至在2季度。

两会最重要的信息是6.5左右的“左”

我们认为现在应该逆着1-2月的基建地产投资数据做投资,因为数据本来滞后,基建增速反映了去年下半年基建项目计划和开工的惯性,地产增速反映了继续施工面积的惯性和原材料价格的上涨,等我们3月看到1-2月数据的时候,就已经是PPP全年的落地高点和基建的开工高点了。看未来1-2个季度,最重要的还是看货币信用,因为基建投资增速和房地产新开工面积都是货币信用的镜像。

目前这样抱着闯关的决心去挤泡沫的环境下,经济要主动减速,信贷紧缩利率上抬,基建投资就可能会下来。两会的政府工作报告提了很多重要信息,比如对基建明显偏谨慎、偏收敛,但我们认为最重要的还是那个让大家猜了很久的经济增速目标——6.5左右。“右”不重要,基建稍微托托底就能做到,“左”最重要,这经济增速向后退出来的一步,就是紧信用挤泡沫向前all-in的决心。

所以对于周期,我们认为从补库存来看,这一轮周期复苏已经将近有10个月了,货币信用收紧,周期在4月大概率是要接近尾声了。货币可能会在2季度连续收紧,真假加息不重要,结果都是一样的,哪怕基准利率上调也不意外。我们可能会渐渐发现,2季度开始,货币政策也在“长牙齿”。

— END —