一、何为白马股?

1、白马股,意味着公司过往的“好”已为市场所公认和熟知。有价值型白马和成长型白马之分,前者指高分红、高股息、高市值的金融、地产、食品饮料等泛消费、泛蓝筹股,它们的特点是:

(1)业绩增速稳定、很少存在变脸和地雷;

(2)行业地位公开透明,战略和经营清晰;

(3)股价波动较小、市值弹性偏稳;

(4)前十大股东中长期配置,这两年IPO加速后为打新股喜好。

2、 而

成长型白马

(本文讨论重点),集中于一些新兴行业或细分冷门行业的龙头公司:

(1)数年业绩靓丽;

(2)有一段非常明显的快速成长期,在行业拼杀中确立了靠前的位;

(3)竞争格局稳定后,它们的业绩能够保持“惯性”的增长(增速相较于高速成长时期有所放缓)。

二、成长型白马股技术形态

1. 成长型白马股的经典技术形态:

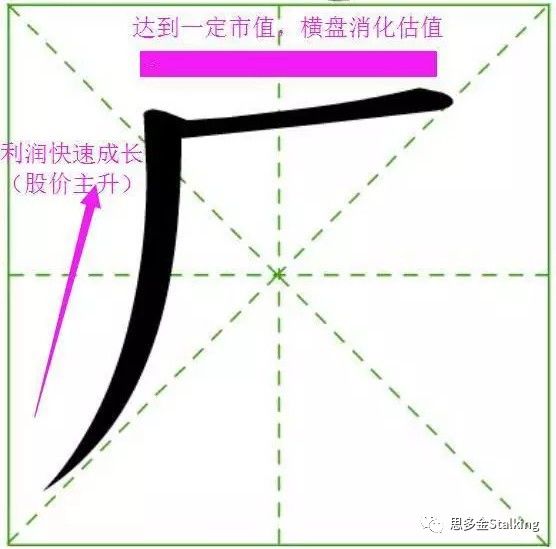

周K线“厂”字形。

利润高速成长期,股价快速上拉的主升(配合牛市更陡峭),之后横盘以年计(按日k,呈锯齿状,始终不跌破重心),等待消化估值。

2. 怎么从技术形态来识别成长白马的业绩,可能出现了再次超预期或降速问题?(或由增长变脸为下滑)

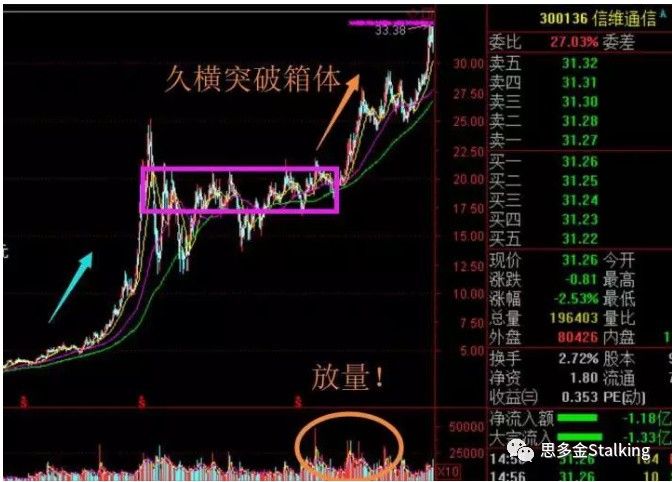

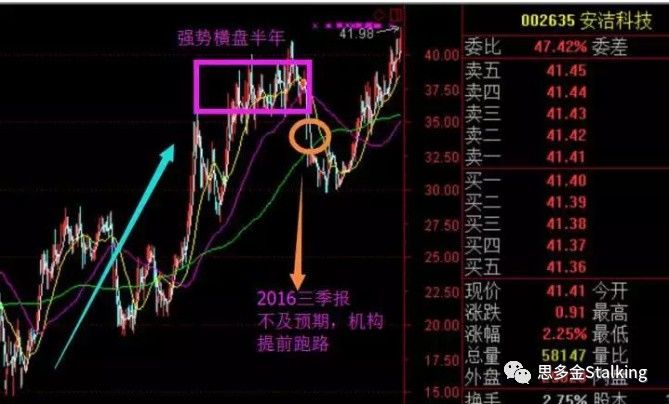

(1)再次超预期

横盘长达几月、半年或上年后,股价跳空突破久横的箱体,放量上涨。

近期案例:信维通信(2016.09.28股权激励草案,透露2017年净利润不低于7.5亿、2018年将达到12亿,给了市场良好的增长预期)。

还有好些迭创新高的:索菲亚、三聚环保、亨通光电、安琪酵母、老板电器、伟星新材等等。

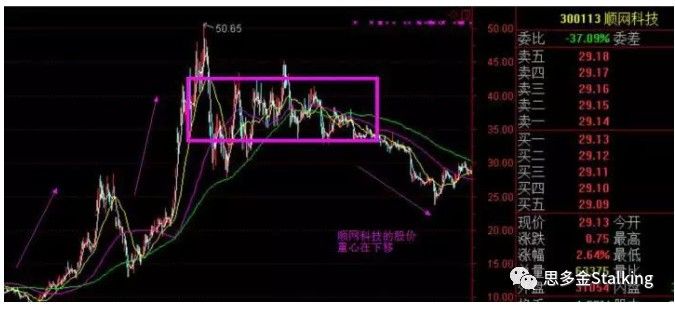

(2)可能降速或市场担忧关键预期生变

典型案例:顺网科技(横盘1年后,股价的重心下移),2016年报增速尚可,2017年一旦像网宿科技一样降速,很可能再次下杀。同样有所苗头但目前尚能盘整的尔康制药、爱尔眼科等。

3、 “厂”字形的那一“横”被强势破坏,即如果某日跳空大阴,或持续阴跌破重心,下一个财季的业绩不及预期或突发黑天鹅的可能性很大。

三、识别、应对之法?

1、传统的价值投资者,不轻易长期持有护城河不稳固的新兴公司,因新兴行业市场容量大,同时技术创新多、竞争频繁,很难有持续突破成长天花板的公司。

2、成长股最大的麻烦是“不再成长”,业绩和市值在达到抛物线顶端后,股价也会随成长周期的终结而掉头向下。趋势短期难逆,不要相信行业关键竞争要素生变的问题,会在短时间恢复好,如行业内营业成本的突增导致毛利和ROE的趋势性下滑。

3、发布业绩变脸,只是“厂”字一横平衡破坏的开始。

(一)如何识别?

1、

减持

减持资金用途的解释牵强、大股东罕见减持、减持方式较隐蔽(如员工持股/股权激励等获利不大即告出售)。

2、

高送转、增减持并用、配合定增做利好等烟雾弹

在成长为白马股的路上,高速成长必然伴随股本的盘子做大,高送转是正向的。而一贯低调务实,来个高送转,或配合无限售定增股推出高送转或其他利好消息,本身也是一种异常行为(游资也不喜这种机构扎堆的封板)。

3、

并购陷阱

对于白马股而言,并购并不全然是好事,很可能是增长的天花板到了。

(1)市占率、毛利率等关键指标很难在此前高基数上,继续维系,需要借助并购增厚来加强净利增速,尤其此前甚少有并购经历的公司(单主业、市场地位独占鳌头的白马,网宿科技属于此列)。

(2)尤其警惕换一个火车头,从一个赛道跳到另一个赛道的并购(跨行业),这比较明确告诉投资者,主业遇到增长难题了。而跨主业,容易被质疑业务之间的协同难题(券商报告的盲目乐观不可信)。

4、

数据的环比/同比异常

连续两个季报的预告和最终数据,营收及净利增速降低(幅度较大),我们就要检视是根本性的下滑,还是短期放缓?

可行的方法,是听听公司的业绩发布会、机构的电话会议、调研纪要,成长白马为机构重仓居多,他们会比散户着急,因为股价就是他们合力做起来的。如果市场不买单,股价的杀跌会有所体现。