文 | 银行螺丝钉 (转载请注明出处)

关注公众号:定投十年赚十倍

微信号:auto10bagger

同名微博:@银行螺丝钉

每个交易日估值都是更新的哦~每个交易日的晚上我会把当天的估值更新好,点击公众号菜单栏左下角的“指数估值”,即可查看。

大家节日快乐,假期都去哪里玩了哈哈~

写个假期随笔。最近有不少朋友问,我们当前处于股市的什么阶段。今天就来分析一下。

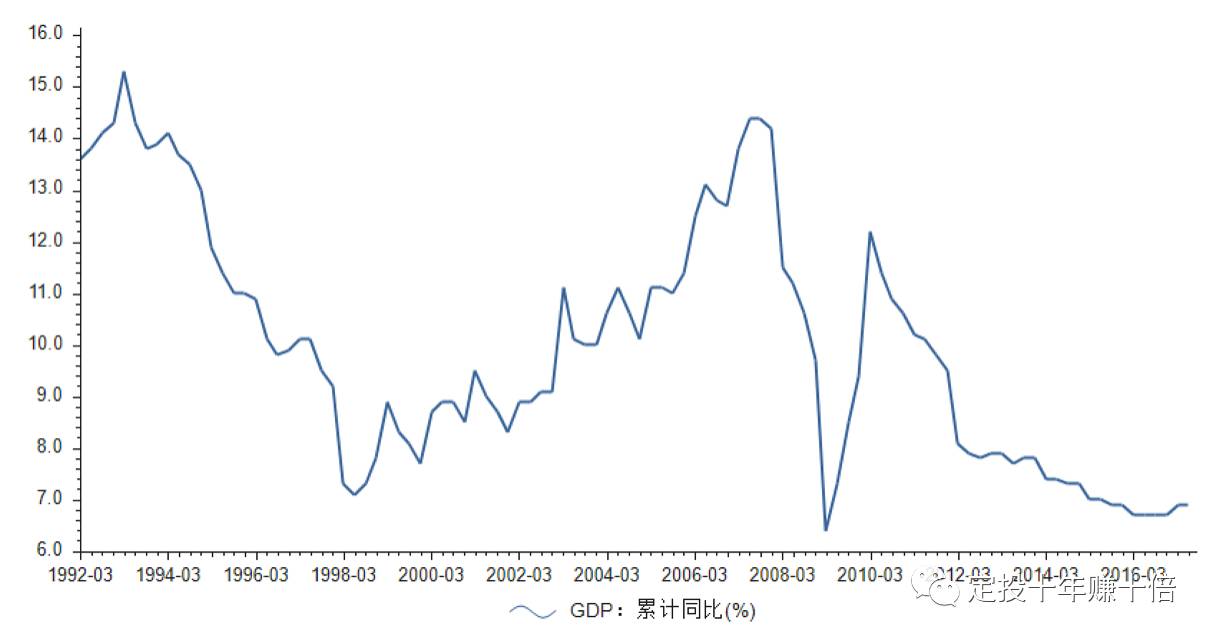

我们先来看一张图:

这张图是国内GDP增速的历史走势图。

从90年代初到今天,国内经济走了三个阶段:

-

从90年代初到90年代末国内经济的

下行周期

;

-

从千禧年到2008年国内经济的

上行周期

;

-

从2009年到现在国内经济的

下行周期

。

经济的下行周期,国内的公司普遍盈利会比较差、居民收入增速也比较慢。

90年代的时候国内发生过比较严重的通货膨胀、发生过下岗潮、甚至还有银行破产。当时国内上市银行的坏账非常多。

不过

到了经济的上行周期,我们会发现上市公司整体的盈利会非常不错。

从加入WTO后,国内经济增速一路上行,到2007年达到高峰。绝大多数企业在这段时间里都获得了很好的收益。山西煤老板、温州小商品、开发油田的、开发货运的,基本干啥都赚钱。

这个经济周期跟我们投资指数基金是息息相关的。每一轮经济周期底部,都会出现大量的投资机会。能不能把握住这些投资机会,决定了我们在投资上能获得多少的收益。

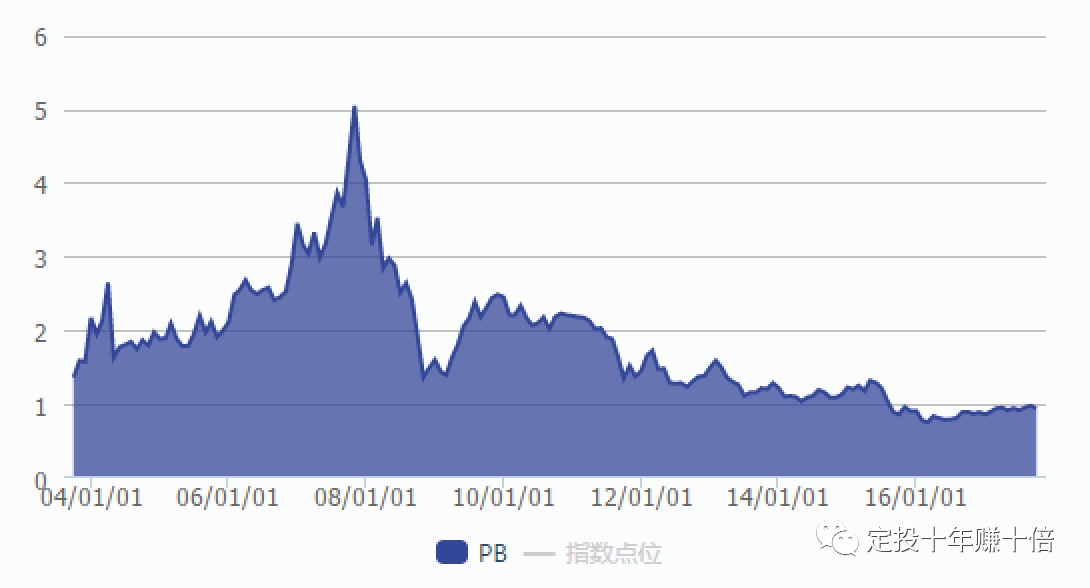

以H股指数为例,我们可以看一下H股指数的市净率历史走势图:

跟同期的GDP增速是高度相关的。

上一轮经济周期的最底部,也就是2000-2002年的时候,H股指数估值也进入了历史底部。当时H股指数的市盈率只有6倍左右,股息率也高达6%以上。

从2002-2007年,国内GDP增速持续上升,到2007年GDP增速达到14%。得益于国内经济的高速发展,H股指数背后企业的盈利、指数的估值也一路水涨船高。

指数点数=市盈率*盈利。

盈利上涨,市盈率上涨,指数的收益自然也不错了。从2002-2007年,H股指数从约2000点涨到了两万多点,实现了十倍的上涨。

在周期底部,以较低的估值买入资产,等待资产盈利和估值双双上涨,获得较高的收益。

这种投资方式也有一个名称,“

戴维斯双击

”。是美国著名投资家族戴维斯家族惯用的一种投资方法。特别适合周期性比较强的品种。

我们现在投资的这些低估指数基金,很多都是处于自身

盈利低谷、估值低谷

的品种。

最幸运的就是在低迷周期,以较低的估值买入资产,等待资产恢复健康。当然,最惨的就是在景气周期,以较高的估值买入资产,之后资产盈利、估值双下滑,例如2007年高位买入银行、中石油等当时估值非常高的品种。

之前有朋友问过一个挺有意思的问题:

有的指数估值,已经到最近5年的高位了,为何你没有把它列为高估呢?

看完这篇文章就能明白了。

5年甚至10年,对于一个指数来说都太短了。根本没有覆盖它完整的一轮周期。如果只统计下行周期或者只统计上行周期的估值,都会产生很大的误差。

例如,对H股指数,统计2005-2010年这5年,会得出“

10PE是非常便宜的估值区域

”;而只统计2011-2016这5年,则会得出“

10PE是非常贵的估值区域

”。

然而,实际上对于一个寿命长达百年的指数来说,这10年仅仅是弹指一挥间。

在统计历史数据的时候,一定要知道,自己所统计的历史估值区域,是否“

充分覆盖了可能发生的估值区间

”。这是运用历史数据进行估值的前提,而不是统计某一段固定时间的数据。

10年的时间都不一定覆盖指数背后公司的基本面周期。最好是自己详细分析一下指数背后的周期究竟是多长。

像估值表里的很多品种,3-4%的股息率,净资产附近的市净率,无论跟谁比都是便宜的过分。如果认为这个估值水平就进入高估,实际上是在“看空中国经济的未来”,认为中国经济再也不会进入上行周期了。

而我是相信中国经济还会再次进入上行周期,虽然不一定有2000-2007年那么高。相信中国经济会好转,那当前这些低估的品种,就是非常好的投资对象。

看好中国未来的经济,投资当前低估的品种,这就是我们要做的事情。

作者:银行螺丝钉(转载请获本人授权,并注明作者与出处)

-

银行螺丝钉定投福利

:

投资指数基金,如何赢在起跑线上?

十分钟学会保险规划

:

让基金做理财,让保险做保险

A股

:回复公众号“降低成本”,查看如何将基金的交易成本降低98%?

美股:

怎么买美股指数基金最省钱?

-

最近开设了螺丝钉学院。学院主要是周一到周五晚上会发送增强版估值,会不定期分享优质学习资料、

深度学习文章

。为保证学习环境,名额有限,先到先得。

1. 扫描下方二维码,或者长按2秒识别图中二维码

加入

2. 保存二维码到相册,打开微信扫一扫,选择相册中对应二维码图片

3. 加入后,下载“知识星球”app,打开进入“螺丝钉学院”,功能更丰富