今天在央行的官网上挂出了一条重要利好信息:央行宣布开展MLF操作4980亿,品种为1年期MLF,利率和上一次持平,仍然保持在3.2%。此举可谓“加量不加价”。利好突袭,央行就这么放水了!

一、危险的六月来临,资金面紧是大概率事件

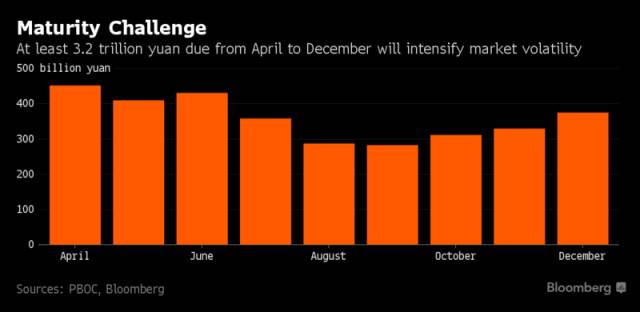

1,6月份是继4、5月之后,又一个MLF到期高峰期

所谓MLF,中文名称是“中期借贷便利”,是央行以招标方式向大银行提供资金,大银行则以优质债券为抵押物。MLF的期限,一般是3个月、6个月和1年。

据彭博统计,6月份MLF的到期规模仅此于4月份,是今年第二高峰的月份。前三个月曾出现过季节性自然"缩表",造成市场一定的紧张气氛。

月度MLF到期规模

实际到6月来说,有3笔共4313亿元的MLF到期,其中6月6日、7日、16日分别有1510亿元、733亿元和2070亿元。

2,6月份又面临到银行体系MPA大考

考虑到近期银行体系的监管强度较大,6月的MPA对银行体系的严峻性不同以往。2017年3月末超储率从2016年的2%左右,迅速下滑至1.3%,为2011年三季度以来最低水平。

超储率在流动性紧张的时候往往会用到,通俗理解为,在商业银行没有借出的存款中,刨去央行规定的必须存在央行的那部分外,商业银行可以相对自主动用的“救命钱”。

超储率降至6年来最低水平,说明商业银行在最大限度释放可动用的流动性。在其“努力”下,货币乘数(货币派生效应)从3月末的5.29上升到4月份的5.33,几乎已快到极限值。

3、年中大考即将来临!破7银行理财重现江湖!

年中大考即将来临,银行揽储工作又到了一个关键时点。

由于市场预期MPA的考核指标将更趋严格,在流动性收紧的情况下,银行的揽储压力逐渐增大。为了“抢存款”,无论是国有大型银行还是股份制中小银行,都提高了理财产品的收益率。

银行理财产品收益率不断刷新年内新高,年化收益率超过7%的产品再现江湖;而多家银行大额存单利率亦上浮40%以上。

二、6月中旬美联储可能加息

2017年的6月,对于投资者来说值得高度警惕,因为这个月份极度危险。

美联储将在6月13日到14日召开议息会议,会后极有可能宣布加息(北京时间6月15日凌晨2点左右)。在新闻发布会上,美联储很有可能更加清晰地谈到“缩表”。对于全球经济来说,这是一个非常重要的时刻。

随着6月份,加息的预期进一步升温,人民币可能又会面临较大压力。为了减轻外汇占款对基础货币及其衍生的广义货币带来的负面作用,有必要通过央行的货币政策工具进行对冲。

三、利好突袭,央妈远超预期放水!

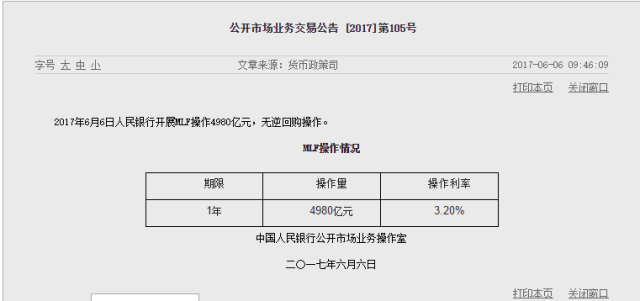

央行放水了!今天(6月6日)上午9点46分,央行通过官方网站宣布:通过中期借贷便利(MLF)方式放水4980亿元,全部为1年期;利率为3.2%,与上次持平。

6月共有4313亿元MLF到期,其中6月6日1510亿元到期,6月7日733亿元到期,以及6月16日2070亿元MLF到期。

不难发现,此次央行一次性就投放了4980亿的MLF,不但完全覆盖4313亿的到期规模,还有600多亿的剩余。

联讯证券认为,央行开展4980亿MLF目的有二:一是6月共有4313亿的MLF到期,现在放量有对冲到期的意味;二是现在银行体系超储仍处于低位,超额放量是给银行体系补水,补充跨季资金,稳定年中资金面。

在这样高度敏感的时刻,保证市场流动性是非常重要的,目前仅股市里,就有5万亿的股权质押,其中数千亿面临“补充抵押物”或“强制平仓”的危险。

早在5月末,针对近期资金面的扰动,央行表示已关注到市场对半年末资金面存在担忧情绪,考虑到6月份影响流动性的因素较多,拟在6月上旬开展MLF操作,并择机启动28天逆回购操作,搭配好跨季资金供给,保持流动性基本稳定,稳定市场预期。

当时有分析认为,央行表态透露出已经做好平抑资金缺口的准备,稳定了市场情绪,“6月大考”预计将平稳度过,但也有分析认为,央行准备6月上旬开展MLF操作符合市场预期,央行此番表态并没有太多增量信息,在金融去杠杆背景之下,6月份资金面不可过于乐观。

上海银行间同业拆借利率(Shibor)近日持续走高,昨日一个月Shibor大涨逾9个基点,报4.2830%,是2015年6月25日以来最大单日涨幅;连涨14个交易日后创4月1日以来新高。

不断上升的市场利率已经开始推高企业债券融资成本。上周,“17金一03”3年期债券发行利率9.30%,这也是继1月份“汇通9次”、2月份“16太保1B”后,今年第三只发行利率超过9%的信用债。

据Wind资讯统计数据显示,今年前五个月,信用债发行利率在6%以上的债券数量共计471只,发行规模2968.07亿元。其中,四、五月份相关债券数量达208只,占比44.16%,发行规模1417.11亿元,占比47.7%。

最近两年来,MLF事实上成为央行发行货币的最主要方式,今年以来,MLF余额越来越大,1月末为35728亿元,2月末达到37613亿元,3月末突破4万亿元至40643亿元,4月末为41083亿元,5月份又增加935亿元至41578亿元的历史新高。

央行第二大发钞渠道是抵押补充贷款(PSL),主要针对三大政策性银行(国家开发银行、中国进出口银行、中国农业发展银行)发放,近期主要是针对棚改、三农等项目。截至5月末,PSL余额达到23473亿元。

简单计算一下我们就知道:央行通过MLF和PSL共发放了6.5万亿的基础货币,如果乘以5.33的货币乘数,相当于增加了34.6万亿的M2。在外汇占款不断降低的情况下,央行通过这种方式,避免了降低存款准备金率。

央行放水,说明高层对于随时可能重演的“钱荒”充满了警惕。但愿今年这个非同寻常的6月,可以安然度过。

文章观点仅代表作者观点,不代表本公众号立场;文中投资建议仅供参考。

来源:金融行业网综合整理自华尔街见闻、财经韬略(tttmoney8)、中金在线(cnfol-com)、暴财经(icaijing123)、证券日报、刘晓博(liuxb929)、联讯证券、央行官网

我们其它小伙伴

| 21早新闻 ID:News-21

| 长按并识别关注

|

| 21早新闻:专注财经领域,为您提供兼具速度、深度和广度,同时有热度、态度和锐度的财经资讯,致力于提升您的财富价值。 |

| 21金融圈 ID:jrquan21

| 长按并识别关注

|

| 21金融圈:在这里,让你深入了解本源,助你理解金融本质,拥有金融化思维,并成为金融圈成员。 |