股权投资动辄几十倍的高回报吸引投资者跃跃欲试,市场上的股权投资基金也呈“泛滥”之势。那么面对亮点众多的股权基金,投资者该如何挑选才能不犯“原则性”的错误呢?格上理财今天就为大家来分析其中重要的六点。

经济转型始发期,股权投资黄金十年

伴随经济转型,传统产业逐渐被淘汰,新兴产业正成为推动我国经济发展的重要引擎。比如移动互联网、医疗健康等行业正处于发展初期,投资潜力比2003年(中国房地产黄金十年的起点)的房地产要大很多。

新经济股权基金通过投资于国家战略新兴产业的企业股权,来获取经济高速增长后的巨额回报。

股权投资行业分化极其严重,选机构需擦亮眼睛

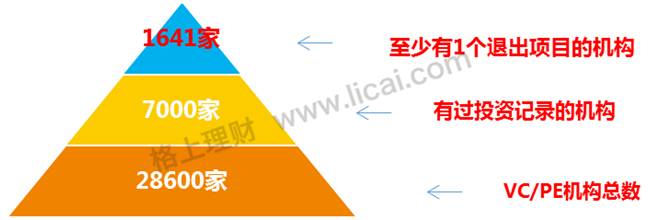

中国股权投资市场的VC/PE机构超过28600家,管理资本量达7万亿人民币。其中,至少有1个退出项目的机构只有1641家。这些机构的投资管理能力、过往投资业绩、团队稳定性、管理资产规模等参差不齐,前10%的顶尖机构赚取了整个行业超过90%的利润。投资者在选择股权投资机构时,需擦亮眼睛,从多个维度判断机构的真实能力。

我国私募股权机构数量

来源:格上理财研究中心

过往业绩不代表未来收益,押宝投资很危险

格上理财在股权投资行业有很深厚的人脉资源和丰富的投资经验,据我们了解,国内一些顶级的股权基金投资回报一直不错,有很多明星投资案例,业内评价也较高。但是,近几年,伴随机构内部灵魂人物逐步隐退,或投资经理另立门户,而新的投资团队还未完全培养起来,投资业绩有明显的下降趋势。所以,投资者在选择私募股权投资基金时,除关注过往业绩外,还应注重业绩实际来源、核心投研团队情况等。

表1 某股权机构发行基金的投资业绩

来源:格上理财研究中心

再优质的机构也有其特定擅长的领域,规避擅长“天使投资”机构的“成长基金”

依据企业发展阶段的不同,股权投资可分为四大类:天使投资、VC投资、PE投资、PIPE投资。不同阶段的投资所需视角不同,比如,企业若处于初创期,需要天使投资机构判断创业概念是否可行、寻找具体盈利模式、甚至于帮助提供办公场地寻找合适人才等。而对处于成长期的企业,则需VC投资机构帮助深入梳理发展战略、对接更多行业资源、寻求并购整合可能性等。

不同投资类型所需能力面不同,格上理财建议投资者在选择股权投资基金时,一定要特别关注机构具体擅长的投资阶段,切莫理所当然的认为“好机构”能力面就是全覆盖的。

大牌机构不好进?FOF帮你一网打尽

像险峰长青、金沙江创投等一线天使VC募集机构化非常明显,配额制成为趋势,个人投资者很难获取稀缺的投资机会。优秀母基金管理机构都在VC圈拥有广泛人脉,并且配备多人组成的专业研究团队。通过资深的业内资源及深入的专业研究,在良莠不齐的众多VC机构中精选出优质VC进行投资。

VC母基金的筛选标准

来源:格上理财研究中心

股权母基金在两个层面分散风险,个人股权投资的正确姿势

股权母基金分散投资于优秀的股权基金,股权基金则分散投资于优质的企业股权。在两个层次进行充分的风险分散,降低投资者股权投资的不确定性。有数据显示,通过母基金的方式投资股权基金出现亏损的概率接近0,母基金其实是低风险投资品类。

格上理财:中国私募基金FOF管理专家

想要进一步了解股权基金的投资机会,可通过以下方式进行咨询:

1、拨打咨询热线400-080-5828(推荐)

2、点击左下方“阅读原文”即可预约,获得资深理财师免费咨询服务。

格上财富:在基金业协会登记的私募基金管理人,十年深度研究,甄选阳光私募、PE/VC、海外基金等高端理财产品,为您的资产增值保驾护航!