请添加小哈图官方ID:xiaohatu666,我们是对冲领域嗅觉灵敏的小哈斯奇,邀请您和我们一起不断修正和完善策略,共享优秀策略的成果。

一、每日观点

美联储6月加息落地,“缩表”纳入声明。今日凌晨,美联储发布了6月FOMC会议声明,与此前市场预期一致,在此次会议上美联储进一步上调联邦基金目标利率25bp至1.00%~1.25%。声明公布后,美元指数快速拉升,回补今日早些时候的跌幅(因通胀数据低于预期及共和党党鞭遇刺);美债收益率小幅上行2bp左右;黄金价格下跌;美股续创新高。

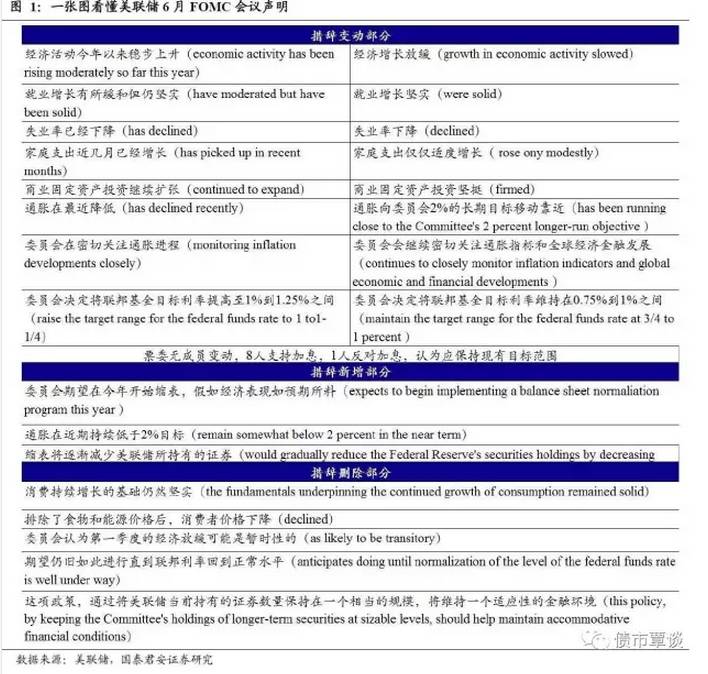

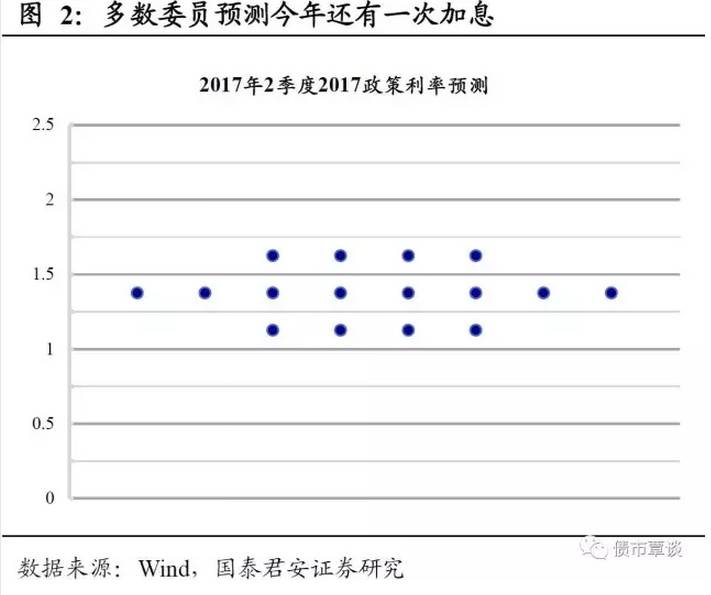

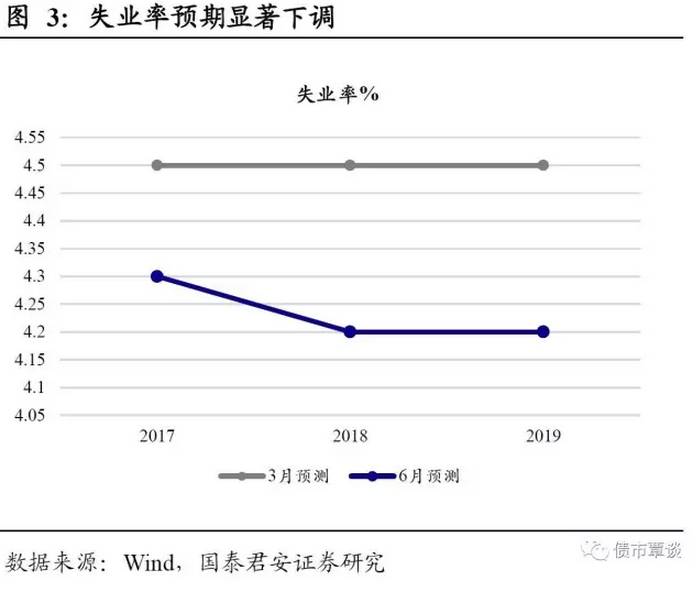

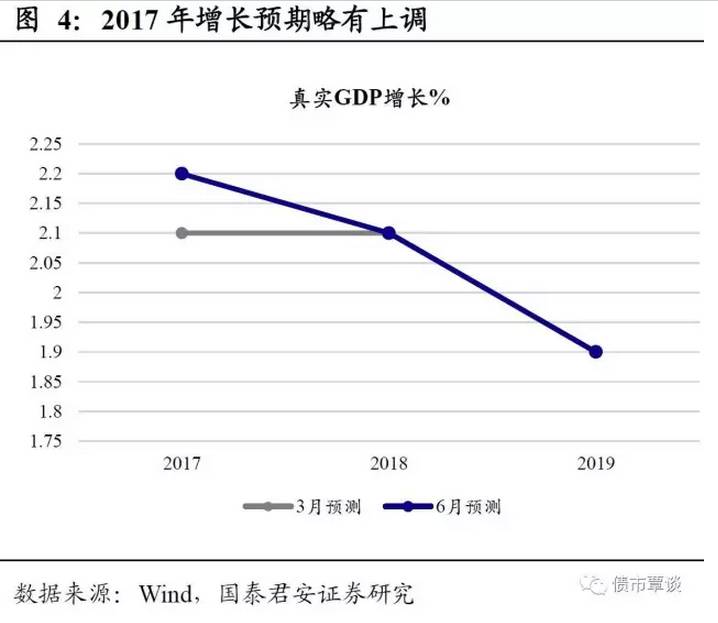

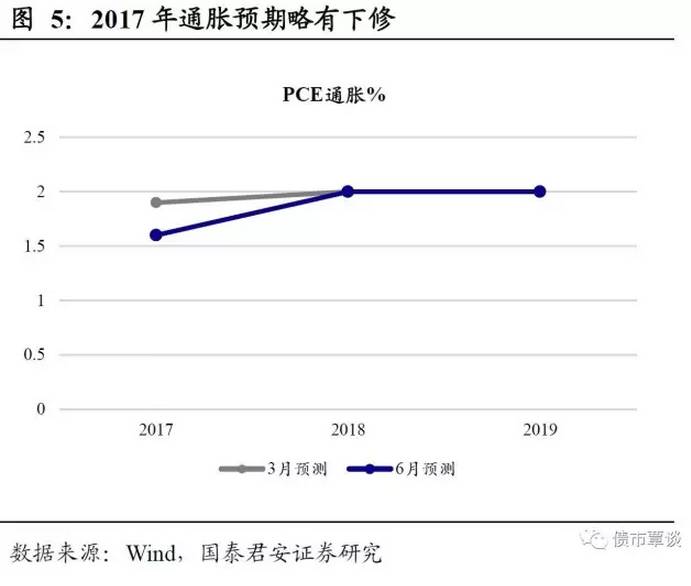

逐字逐句看声明中的“增量信息”。结合声明全文以及耶伦新闻发布会的内容,我们认为有以下几点“增量信息”值得关注:①最重要的变化是加入了关于缩表问题的措辞,声明称“如果经济发展大致符合预期,将在今年启动缩表”,这算得上对年内缩表“正式”的前瞻指引。②在新闻发布会中,耶伦在答复记者关于缩时间点的提问时称“put this into effect relatively soon”,“relatively soon”的提法在2016年回答加息时点时也曾用过,意味着最晚12月启动缩表确定程度较高。③6月是季度会议,美联储发布了对利率和经济的预测,2017年末政策利率预期与3月持平,仍是1.25%~2.50%,意味着年内还可能有一次加息。考虑到12月“缩表”与加息不太会并行,9月加息风险还是值得关注。④6月声明中关于经济的措辞较上次会议偏“冷”,反应了近期美国数据阶段性回落;但从历史上看,这类措辞更多是回顾性质的,前瞻意义不大。此外,与3月相比,委员还是上调了2017年经济增长预期,但通胀预期略有下调。

缩表对长债影响更大。数轮量化宽松之后,美联储持有的国债及MBS规模快速增长。在危机期间,这种操作直接压低了收益率曲线,对经济形成了提振,但同时也带来了国债流动性下降、质押品减少、利率定价扭曲等负面效应。美联储货币政策正常化的最终目标是减持所有的MBS和机构债券并将国债持有量降低至能够维持公开市场操作的规模。同是货币政策正常化举措,但加息和缩表对美国债券市场的冲击,特别是中长期国债的影响可能有所差异。与加息直接挂钩的是短端利率,加息过程中期限利差一般会收窄,对中长端的传导存在障碍;但缩表直接影响中长期债券需求(扭曲操作后,美联储基本只持有中长期债券),可能会对长端利率形成更直接的推动。2018年将是美联储持有国债的到期高峰,如果今年年内美联储启动缩表,美债在明年将面临较大的压力。

债市“海外风险”短期无忧。目前中美利差(10Y国债)超过140bp,按照经验规律已处于“安全区间”,海外利率向国内的传导可以认为是有足够“缓冲”的。不过,历史上看,美国加息周期中长端收益率调整的幅度与短端目标利率的调整的基本是“匹配”的,长端收益率变化的幅度与政策利率调整的幅度大致接近,部分时候前者甚至更大。短期美国长债对加息的“钝化”只是暂时现象,加息还有“下半场”,美债调整可能也远未结束,美债长端调整压力在实质性“缩表”前后可能会更加明显地体现出来,来自外部的长期压力并未就此消除。

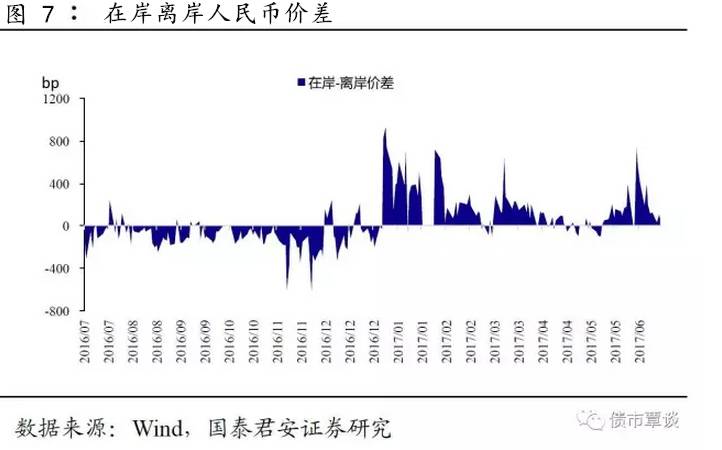

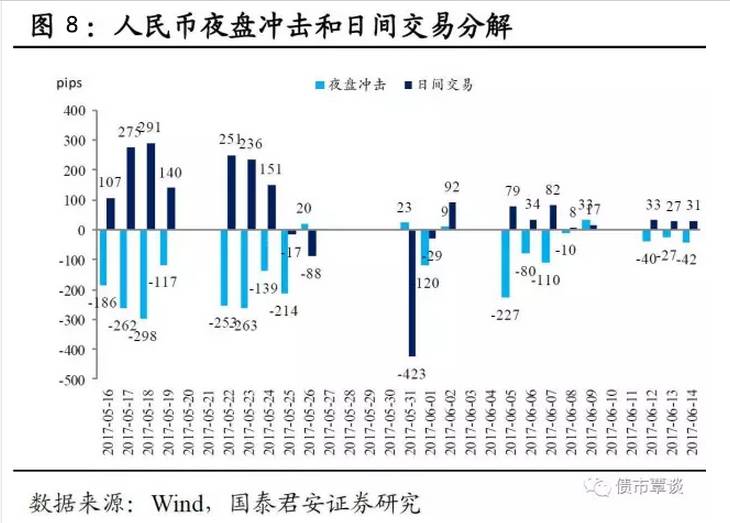

中国央行这次跟不跟?当然,除了长端利率的联动性外,还需要考虑短端资金成本央行是否会跟随加息的问题。由于6月到期的MLF已经在此前的操作中全部续作,6月应该不会再有MLF操作的时间窗口出现,此番央行“跟随加息”似乎只能通过逆回购利率来体现。央行货币市场“跟随加息”的逻辑在于:汇率对于货币利率是“敏感”的,而经济对于货币利率是“钝化”的(由于信贷仍是主要的融资方式,货币市场利率对宏观融资成本的传导需要经过债券市场融资需求向信贷市场的挤出,因此是非常缓慢的),因此货币市场加息是消化汇率压力一个不错的折衷办法。短期看汇率的压力出现了明显的缓解(当然,只是阶段性的),此次跟随加息的“确定性”较3月降低,留出一段“观察期”待7月MLF操作时再行跟随也是政策选项之一。不过需要提醒投资者的是,货币政策保持同步收紧频率是“稳汇率”的因,近期汇率企稳是“稳汇率”的果,如果因为观察到近期人民币汇率企稳而推测中美货币政策可以不用保持联动,未免显得有些本末倒置。

央行发布5月金融数据。央行周三(6月14日)下午公布了5月金融数据,可以看到:①信贷仍然强势。5月新增信贷1.1万亿,与4月持平,但高于市场预期的1万亿,也略高于去年同期水平(9855亿)。②社融边际回落。5月新增社会融资规模1.06万亿,较前值(1.39万亿)明显回落,也低于市场预期值(1.2万亿),但较去年同期(6770亿元)仍显扩张。③M2创历史新低。5月M2仅同比增长9.6%,较前值再度回落0.9个百分点,创出历史新低。M1回落至17%,M1、M2“剪刀差”小幅回落至7.4个百分点(前值8个百分点)。我们认为,从5月金融数据中可以读出以下几点关键信息:

(1)“信贷高烧”仍未退。从总量上看,5月新增贷款继续超预期,年初以来信贷总投放量达6.43万亿,比去年同期累计多增约2800亿。5月票据融资继续负增长(连续第7个月),反映政策对信贷的“压力”仍然存在,实际信贷需求或许比数据显示得更加旺盛。从结构上看,5月信贷也比较“健康”,非金融企业中长期贷款新增4396亿,比去年同期多增2571亿,反应实体需求依然强劲;居民户中长期贷款新增4326亿,较前值仅小幅回落,地产调控政策的负面效应似乎还未产生实质性的冲击。

(2)“高烧”部分源于融资渠道替代。当然,5月社融数据表现明显弱于信贷数据,新增1.06万亿,较4月边际回落。社融规模与信贷规模之差在收敛,主要是表外融资渠道受阻以及债券融资成本高企的结果。5月新增委托贷款、未贴现票据、债券融资分别减少278亿、1245亿和2462亿元,是拖累社融的主要因素。换言之,“信贷高烧”之中的确有部分“虚火”是来自于其他融资渠道转移的需求。不过,即使是考虑融资渠道之间替代后,5月社融余额增速还是出现小幅回升(上升0.1个百分点至12.9%),说明实体的融资需求目前来看并不弱。

(3)M2增速创新低,实质“去杠杆”启动。在基础货币相对稳定而实体“信贷派生”充裕(信贷数据一直超预期)的情况下,M2增速创出新低,反映出金融体系内的货币派生出现收缩。从央行给出的“官方解读”看,也认为M2下行是“金融体系降低内部杠杆的反映”。总的来说,“去杠杆”已经进入实质化阶段或者说下半场,但持续时间可能才仅有2个月,应当说还远远未到终点。

融资撑得住,经济有韧性。结合早先公布的经济数据看,有忧虑但是也有亮点,民间固定资产投资单月同比6.7%(前值5.3%),而制造业单月同比5.9%(前值3.2%),相比基建地产,这可能是一个更加积极的信号,代表了经济内生动力的回暖。我们认为,融资需求在政策的压力下仍能“撑得住”,说明未来经济数据即使有“阴跌”可能,也没有“暴跌”的风险。数据阴跌未必会带来货币政策重新走向宽松的结果,况且目前的政策利率已经是历史地位,宽松空间其实已经相当狭小了。

二、每日市场回顾

债市延续“反弹模式”。昨日,国债期货小幅低开后震荡走高,午盘后快速拉升,主力合约T1709、TF1709分别收涨0.14%和0.12%。一级市场方面2Y、5Y国债招标,中标利率较估值小幅上行,但认购倍数较高,显示需求较为旺盛。二级市场现券收益率明显回落,10Y国债、国开活跃券收益率均下行4bp左右。股票市场表现疲弱,上证综指、创业板指分别下跌0.73%和0.28%。商品市场表现强势,黑色系品种大幅反弹,焦炭、螺纹钢分别大涨4.8%和3%,仅有铝、铜等少数品种下跌。

【货币市场:资金较为宽松】

货币市场资金面持稳。昨日,央行开展300亿7天逆回购和500亿28天逆回购,并重启100亿14天逆回购,逆回购到期700亿,资金净投放200亿。隔夜利率较上一交易日下跌1bp至2.86%,7D下行1bp至3.27%,14D利率大幅下行14bp至3.79%。长端Shibor1M上行3bp至4.68%,Shibor3M维持在4.78%。交易量较上个交易日有所增加,其中隔夜较上个交易日增加531.56亿,7D增加781.56亿,14D增加190.79亿。交易所资金GC001加权平均利率大幅上行33bp至3.6847%,GC007加权平均利率大幅上行25bp至3.7709%。

在岸人民币升值。截至昨日20:00,美元兑人民币在岸即期汇率下行11bp至6.7970;美元兑人民币离岸即期上行25bp,低于在岸63bp为6.7907;离岸人民币12个月远期汇率为6.9806。

【利率债市场:收益率下行】

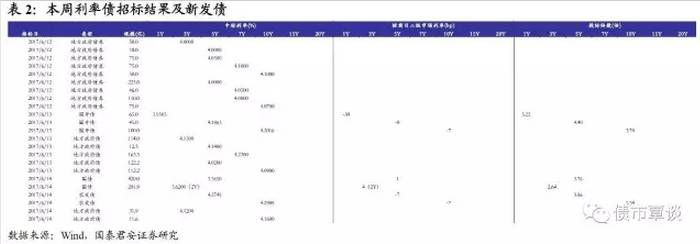

一级利率债发行活跃。昨日发行国债701.9亿,2Y、5Y中标利率分别为3.6200%、3.5650%。其中2Y、5Y国债中标利率分别高于前日二级市场利率4bp、1bp。2Y、5Y国债投标倍数分别为2.64、3.76倍。发行农发债,5Y、10Y加权中标利率分别为4.2749%、4.2909%。其中5Y、10Y国开债中标利率均低于前日二级市场利率7bp。5Y、10Y国开债投标倍数分别为3.86、5.54倍。海南省发行债券43.48亿,其中3Y、10Y中标利率分别为4.12%、4.16%。

二级利率债全面下行。国债1Y下行1bp至3.60%、5Y下行2bp至3.54%、10Y下行4bp至3.54%。进出口债1Y、5Y、10Y均下行1bp,分别为4.24%、4.33%、4.35%。国开债1Y下行1bp至4.19%、5Y下行4bp至4.21%、10Y下行4bp至4.22%。

国债期货温和上涨。国债期货小幅收红。5年期国债期货主力合约TF1709收于97.940,相对前一交易日结算价上涨0.12%;TF1712收于97.920元,上涨0.14%;10年期国债期货主力合约T1709报收95.525元,上涨0.14%;T1712收于95.450,上涨0.16%。

【信用债市场:收益率下行】

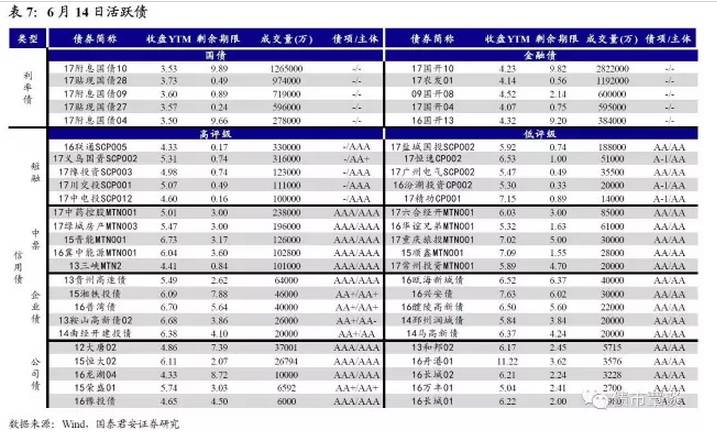

收益率全面下跌。昨日短融交投清淡,主要参与机构类型为基金和银行,成交主要集中在2个月左右和6个月左右的AAA的短融产品。中票交投较为活跃,各类型机构均有参与。企业债交投较为活跃,基金,券商,保险和券商资管均有参与。中债中短期票据收益率曲线(AAA)1Y下行2bp至4.61%,3Y维持在4.73%,5Y下行3bp至4.78%。成交活跃的公司债中,AAA级的12大唐02收益率下行25bp;AA级的16万丰01收益率下行4bp。

短端信用利差收窄。1Y各评级信用利差均收窄1bp, 3YAAA和AA-级信用利差均收窄2bp,3YAA+和AA级信用利差均收窄7bp,5Y各评级信用利差均收窄2bp。其中,1年期各评级品种信用利差均处于09年至今35%-55%分位数水平,3年期各评级品种信用利差均处于35%-50%分位数水平,5年期各评级品种信用利差均处于30%-45%分位数水平。

【转债及交换债市场:中证转债指数小幅下跌】

昨日,中证转债指数轻跌0.28%。在涨跌幅排行榜中,顺昌转债和歌尔转债跌幅居前,分别下跌1.39%和1.25%;永东转债和骆驼转债涨幅居前,分别上涨1.20%和0.68%。

【股票及商品市场:沪深全面下跌,大宗商品多数上涨】

沪深全面下跌。上证综指跌0.73%,深成指跌0.72%,创业板指跌0.28%。家用电器、银行、房地产跌幅居前,分别下跌2.06%、1.52%和1.29%。概念板块中,白马股和雄安新区概念跌幅居前,分别下跌1.71%、1.69%,中日韩自贸区概念表现最好,上涨2.14%。

大宗商品多数上涨。黑色系和农产品全面上涨。黑色系中,焦炭、螺纹钢、焦煤、铁矿石、动力煤分别上涨4.76%、2.97%、2.55%、1.17%、0.93%。农产品中,豆粕、玉米、鸡蛋、棉花分别上涨0.90%、0.54%、0.08%、0.07%。有色板块中,白银和黄金分别上涨0.25%和0.23%,铝和铜则分别下跌0.44%和0.24%。化工板块中,除甲醇上涨0.43%,PVC和PTA分别下跌0.83%和0.12%。

关注小哈图微信公众号

进入小哈图微信公众号菜单

点击左一“小哈图”菜单 ---“智能图表”

请关注小哈图官网:xiaohatu.com

欢迎转载,请注明小哈图原创作品,并附带小哈图二维码,如未按照要求转载,一经发现,小哈图将保留追究法律责任的权利。