【经济逻辑】:解读当前经济现象,剖析背后经济本源,寻找宏观与微观的必然逻辑,只做大宗商品衍生品领域内的深度阅读,为用户提供最有价值的宏观研究,产业链调研,产业链基本面深度研投,致力于大商品衍生品领域内最具价值自媒体研投平台

作者:

陈健恒分析员,SAC执业证书编号: S0080511030011 SFC CE Ref: BBM220

东 旭联系人,SAC执业证书编号: S0080117080019

韦璐璐联系人,SAC执业证书编号:S0080118070031

牛佳敏联系人,SAC执业证书编号:S0080118090073

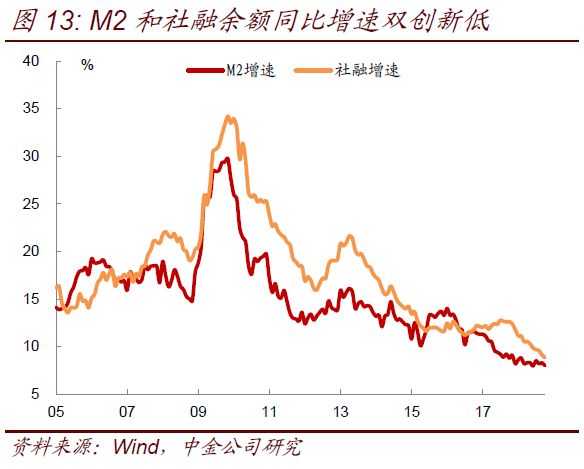

融资需求和风险偏好减弱带动社融和

M2

增速创历史新低,经济下行预期推动长期国债和国开债收益率创年内新低。

本周公布了

10

月份金融数据和经济数据。其中金融数据明显低于市场预期,

10

月份旧口径社融增量只有

5000

多亿,是近几年的低位,也明显低于贷款增量。社融增量的走低导致旧口径社融余额增速降至

8.9%

,

M2

增速降至

8.0%

,双双创历史新低(图

13

)。从历史数据来看,货币增长很大程度上领先于经济增长,货币增速走低意味着经济存在下行压力。数据公布当天,长期国债和国开债收益率下行

5bp

。

10

月份贷款和社融增量的下滑,主要源于两方面的因素,一个是融资需求下滑,一个是风险偏好下降。前者我们在

11

月

3

日的周报《融资需求回落带动广谱利率下行》中有所分析,主要是房地产销量和开发商土地购置回落会带动房贷、开发贷和非标等房地产相关的融资需求萎缩,从而带动广谱利率下行。后者来看,也一直是今年宽信用的最大障碍,即在金融监管调控下,理财和非标等影子银行受到更加严格的限制,而融资驱动回到银行的表内信贷,但表内信贷的各种监管和约束比影子银行更为严格,导致金融机构的风险偏好整体下降,信用投放和创造能力明显减弱。

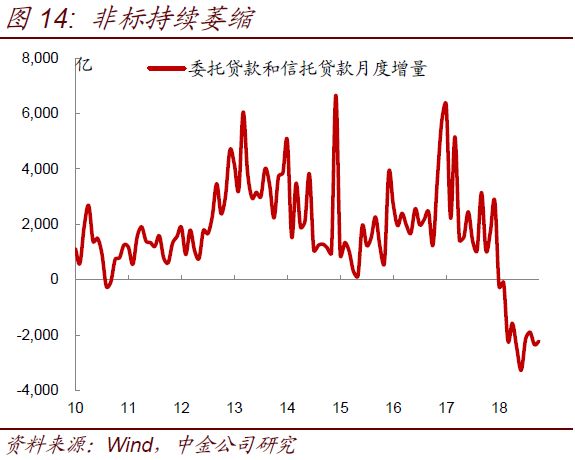

最为典型的是非标的持续萎缩。今年年初开始,随着金融监管政策明显收紧对非标的限制,委托贷款和信托贷款等非标分项开始出现持续的萎缩。前

10

个月,委托贷款和信托贷款合计萎缩

18500

亿(图

14

),而过去

5

年每年的平均增量是

3

万亿,从正的

3

万亿到负的近

2

万亿,非标的萎缩是今年整体社融收缩的最大拖累。虽然监管政策并没有绝对禁止银行投资非标,但总体态度是不鼓励。目前银行理财仍可以通过发行老的资金池产品来配置新的非标资产,但新增非标资产的期限不能超过

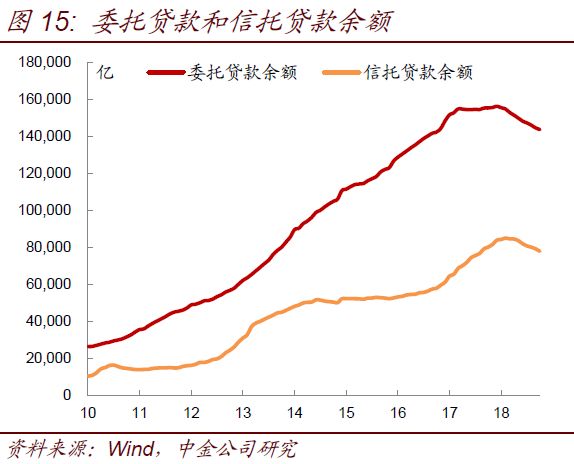

2020

年。如果银行理财希望避免非标资产的期限错配问题,需要发行长期限的理财产品来对接,但长期限理财产品的市场需求较弱。加上各种合规监管措施,银行理财对于配置非标资产的态度也是越来越谨慎。因此,即使银行理财仍在配置一些增量的非标资产,但远远比不上到期量,导致存量持续下跌。值得关注的是,目前委托贷款和信托贷款合计的余额仍超过

22

万亿,尤其是监管最不鼓励的委托贷款(委托贷款出资方不能是金融机构),目前仍有高达

14.3

万亿的余额(图

15

)。这意味着只要监管政策不出现大的变动,明年非标资产依然会出现较大规模的下滑,依然会拖累社融的增长。

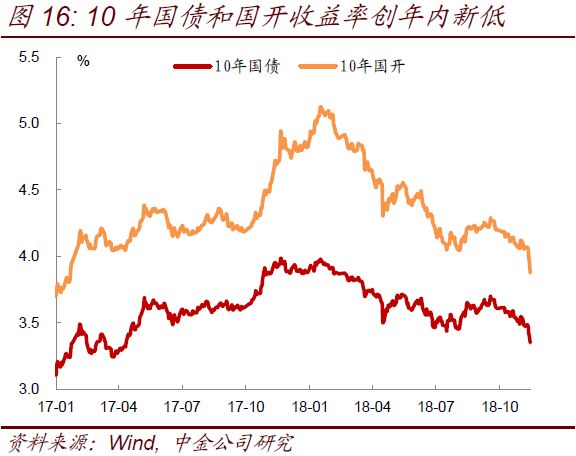

在高收益资产逐步减少,社融增速走低的情况下,金融机构的资产配置也逐步转移到债券等标准化资产上。尤其是银行以及非银机构近期都在增加债券的配置。但

10

月份之后,地方债发行接近尾声,地方债供给减少使得债券的供需矛盾更加突出。债券收益率近期也出现了持续的下行。

10

年国债收益率从月初的

3.5%

左右降至目前的

3.35%

,

10

年国开债收益率从月初

4.06%

降至目前的

3.87%

,降幅分别为

15bp

和

19bp

(图

16

)。目前长期债券收益率已经创年内新低,甚至比今年

8

月初的低位要更低。在地方债抢不到的情况下,周五的

50

年国债遭遇疯抢,

50

年国债招标利率降至

3.82%

,认购倍数超过

3

倍,不仅招标利率大幅低于市场预期,认购倍数也是

50

国债认购倍数的次高位,

50

年国债的发行结果也直接带动二级市场其他期限债券收益率下行。历史上来看,

50

年国债的招标利率只有在

2015

年和

2016

年低于

4%

,而

2015

年和

2016

年都是低利率环境。这显示目前债券利率开始重新进入低利率通道。

一旦房地产相关融资需求放缓,资产荒时代将再次到来,广谱利率将下行,银行资产配置需求将进一步转向中长期债券。

近期债券市场的火爆并不是偶然的,而是存在着必然的因素。我们在过去的报告中一直强调一个核心逻辑:中国的融资需求超过

70%

都是与房地产相关的(今年居民房贷增量超过

5

万亿,地产开发贷

2-3

万亿,保障房开发贷

1-2

万亿,非标增量的绝大部分是地产开发商融资),一旦房地产走弱,相关的融资需求萎缩必然导致金融机构缺资产,出现所谓的资产荒。比如

2014

年房地产库存压力最高峰的年份,居民房贷增长乏力,而开放商的融资需求大幅萎缩,导致信托贷款增量也明显放缓。虽然

2014

年也因为银监

27

号文打击表内非标而存款派生减弱,但

2014

年的融资需求明显收缩导致资金供需矛盾缓解,利率从

2013

年的钱荒时代明显回落。

目前来看,房地产已经开始进入下行周期。在经历的过去几年的高速扩张之后,目前房地产销量和房价都已经出现回落。开发商为了降低杠杆和尽快回笼资金,下半年已经减少拿地并加速存量项目的开发,开发商的融资需求也程度上出现放缓,表现在

10

月份以来房地产信托的增量明显放缓。

房地产下行周期的开启,我们认为有两点特别值得关注:

(

1

)企业层面的流动性压力将逐步向居民部门传导

今年经济的压力绝大部分是集中在企业层面的。源于非标大幅萎缩之后,企业部门的流动性萎缩最为明显。之前提到,今年非标增量大约是负

2

万亿,而往年是正的

3

万亿,这前后相差

5

万亿,主要都是收缩的企业流动性。从今年企业的存款增量也可以看的很清楚。今年前

10

个月,企业存款增量几乎是

0

增长,是历史上企业存款增量最低的年份(图

17

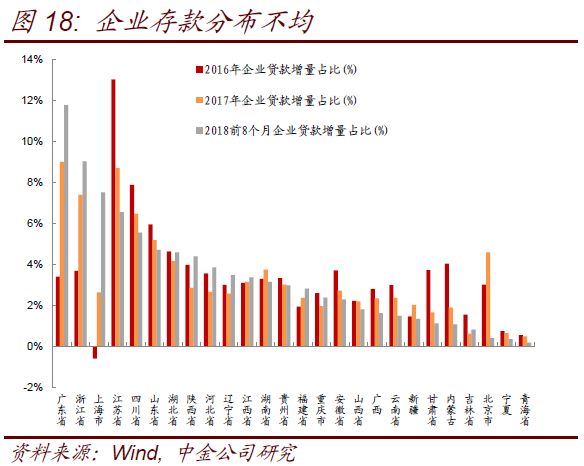

)。企业流动性收缩的情况下,企业存款的增长也极度分布不均。从区域分布来看,今年企业贷款的增量主要集中在经济发达地区,比如长三角和珠三角(图

18

),这导致这些经济发达地区的企业存款增量也明显好于经济落后地区。从产业链的上中下游来看,去年以来的供给侧改革也导致上游企业利润丰厚,但中下游企业的利润持续被压缩。流动性蛋糕在缩小,但切蛋糕更加不均衡导致经济落后地区、中下游企业、民营企业和小微企业的流动性更加困难,而利润也受到侵蚀。

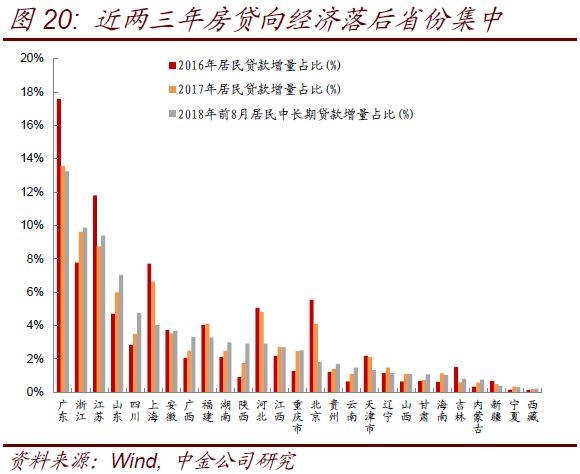

反观居民部门,今年的流动性状况并不差。表内贷款大量投放给居民,包括房贷和消费贷。从居民的存款增量来看,今年居民存款的增量也高于往年(图

19

),并不像企业那样出现大幅的压缩。但问题在于,一旦企业的流动性大幅萎缩,企业最终也会通过裁员降薪等渠道将流动性压力转移到居民部门,表现为失业、降薪或者工资增长放缓。尤其是从地区分布来看,银行的企业贷款大量向长三角和珠三角等经济发达地区集中,这导致这些地区无论是企业还是居民存款都增长不错,但经济落后地区的企业存款和居民存款增长都偏弱。但这几年房地产销量的上升主要集中在三四线城市,即居民贷款的流向完全是向经济落后地区倾斜的(图

20

)。这自然就导致了一种背离,即经济发达地区和存款增长较快的地区,这几年在房贷资源上的配置上是减少的,反而是经济落后以及存款增长偏弱的地区,这几年房贷增长较快。这意味着一旦棚改货币化这种源头资金注入减少,三四线的房贷需求会打回原形,毕竟这些经济落后地区并没有人口流入以及存款等流动性的支撑。三四线城市未来的房地产销量回落幅度可能是很大的。这也会导致银行在三四线城市的房贷投放减少。而银行可能重新增加一二线城市和经济发达地区房贷的投放。从我们的观察来看,银行在三季度已经重新增加北京和上海的房贷投放。但即便如此,在三四线城市销量逐步放缓的局面下,明年的房贷增量和需求也应该是萎缩的。从观察到的房贷利率来看,三季度以来房贷利率的上升已经放缓,局部地区甚至开始出现房贷利率下行。从开发商角度看,一旦开发商减少在三四线城市的拿地,那么房地产企业相关的融资需求也将持续萎缩,并带动开发贷和非标等利率下行。

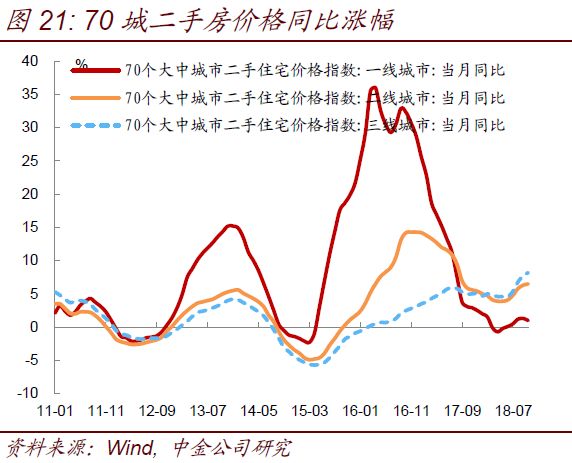

(

2

)房价上涨预期减弱以及房价的实质性停涨或者回落会压缩开发利润,开发商实际可以承受的融资利率也会大幅回落

实体经济中,房地产企业的融资利率一般是明显高于其他行业的。地产融资利率高的原因一方面是政策打压和限制导致开发商在融资方面天然处于弱势地位。但更主要的原因是房地产开发本来就是利润偏高的行业。而利润就来自于房价的持续上涨。比如开发商从拿地到开发都有一个

1-2

年的时间周期。在拿地的时候,如果周边房价是

1

万

/

平,而开发商的楼面地价是

6

千

/

平,那么静态来看,加上建安成本等,开发商还有

20%-30%

的利润。那么随着时间的推移,如果开发商在

1-2

年之后盖完房子,开始预售的时候房价上涨到

1.3

万

/

平,那么开发商按照市场价格预售房子,那真实的利润就会大幅上升,可能高达

50%

或者更高。如果房子一直保持上涨态势,那么这种开发模式可以一直维持比较高的利润率,从而可以承受较高的融资成本。但一旦房价不涨,甚至房价开始跌,比如如果预售的时候,房价跌到

8

千

/

平,那么开发商几乎是没有利润可图的。这种情况下,过高的融资成本可能会导致开发商的开发项目亏损。这也是为何从三季度开始,开发商的拿地更加谨慎了,土地溢价率也开始放缓。从目前全国的房价走势来看,局部已经开始出现价格下行,一二线城市其实已经回落了一些幅度,虽然一些三四线城市的房价还在涨,但趋势来看也会开始降(图

21

)。当房价不涨甚至开始下行,居民的投机性投放需求会消退,而开发商也无法支撑那么高的融资利率。近期恒大在离岸市场以超过

13%

的利率发行美元债,意味着对于其他中小开发商而言,融资成本可能要高达

15%

甚至

20%

以上才容易获得资金。开发商必须权衡未来的市场排名和融资利率过高导致的项目亏损风险。总体来看,开发商会趋于谨慎并降低融资需求。未来房地产开发商的融资利率也会明显下行。

基于以上两点的判断,一旦居民和开发商减弱房地产的融资需求,明年银行将进入缺资产状态。毕竟居民的房贷和开发商的开发贷以及非标都是银行偏好的配置资产。少掉这部分资产后,银行必然需要增加其他有效资产的配置,尤其是风险相对偏低资产的配置,而国债、地方债和政策性银行债等利率债就会成为配置的首选。因此,即使明年财政赤字扩大,国债和地方债供给增加,我们认为银行在有效资产减少的情况下,对债券需求的上升是足以消化这些增量供给的。

在银行风险偏好走低局面下,随着银行前期配置的票据和同业存单大量到期,低利率资产需要置换为收益率更高的中长久期安全资产,将会驱动中长期利率债和高等级信用债收益率持续下行,收益率曲线将进一步平坦化。

在非标大幅萎缩、经济下行以及影子银行受限的情况下,银行的风险偏好持续下降。因此今年银行表内增加了票据和同业存单等资产的配置。

观察表内外票据的增量,今年是明显恢复的(图

22

),这意味着银行承兑汇票的开票量呈现上升趋势。一方面,前两年票据案件频发后,票据市场一度萎缩,但票交所的发展降低了票据业务的风险,票据市场重新扩张;另一方,银行在风险偏好下降后,也偏好于票据业务,毕竟票据业务有银行承兑,风险较低。尤其是

6

月份央行放松了贷款额度限制后,银行也亟需用表内票据来填充贷款规模。

而同业存单市场来看,由于去年央行持续收紧流动性推高了同业存单的利率,年初同业存单的利率高达

5%

,性价比极高。因此一二季度的时候,银行自营资金以及银行理财资金都增加了同业存单的配置(图

23

)。

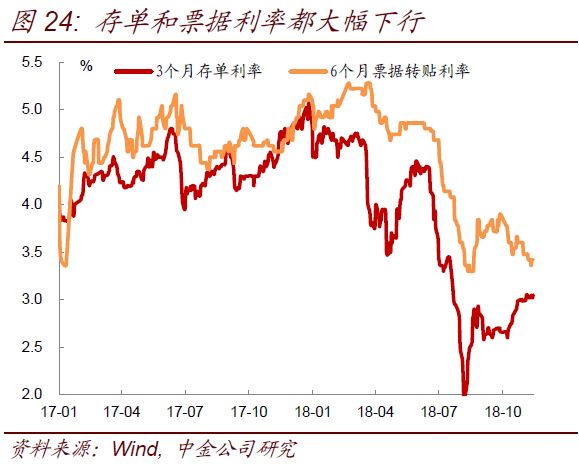

但随着央行在二季度逐步放松货币政策,货币市场收益率在二三季度有较大幅度的回落,尤其是三季度的下行幅度较大(图

24

)。货币市场利率的下行导致票据资产和同业存单资产的收益率下行较多。而且银行在一二季度配置的票据和同业存单,有相当大的比例在三四季度以及明年年初到期。这些资产利率下行之后,如果银行持续滚动配置这些货币市场产品,那么资产的收益率会面临大幅下行,因此银行在这些资产到期后,希望转向配置收益率更高但风险可控的产品。在这种情况下,中长期限的债券成为了最好的选择。尤其是在

8-10

月份,地方债密集发行阶段,鉴于地方债的性价比比较高,银行主要在增加地方债的配置。以至于地方债成为了抢手货,动辄几十倍的认购倍数。但

11

月份以来,随着地方债发行进入尾声,债券供给量下降,银行从票据和同业存单转移过来的配置需求依然十分旺盛,这驱动了银行进一步抢购除了地方债以外的国债和政策性银行债,加速了近期国债和政策性银行债收益率的下行。