财政部、税务总局《关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(财政部、税务总局公告2020年第8号)第五条规定,对纳税人提供

公共交通运输服务、生活服务,以及为居民提供必需生活物资快递收派服务取得的收入

,免征增值税。

实务中,不少纳税人对于自己企业的经营项目是否属于可免税范围有疑义,如:

因此,本文采取反常的表述方式,第一部分先将部分容易与生活服务业混淆的的经营(应税服务)项目进行列举;第二部分列示8号公告免征增值税的生活服务业等应税服务的具体范围;第三部分简述实务中判断适用税目的简便方法。

第一部分 易与生活服务业混淆的项目

产

生的原因,基于对“生活服务是指为满足城乡居民日常生活需求提供的各类服务活动

”

这个定义的误解,误认为凡是与居民能挂上钩的服务就是生活服务。

第二部分

免征增值税的应税服务范围

一、公共交通运输服务的具体范围

《营业税改征增值税试点有关事项的规定》

公共交通运输服务,包括轮客渡、公交客运、地铁、城市轻轨、出租车、长途客运、班车。

班车,是指按固定路线、固定时间运营并在固定站点停靠的运送旅客的陆路运输服务。

二、生活服务的具体范围

《销售服务、无形资产、不动产注释》

生活服务,是指为满足城乡居民日常生活需求提供的各类服务活动。包括文化体育服务、教育医疗服务、旅游娱乐服务、餐饮住宿服务、居民日常服务和其他生活服务。

(1)

文化服务

,是指为满足社会公众文化生活需求提供的各种服务。包括:文艺创作、文艺表演、文化比赛,图书馆的图书和资料借阅,档案馆的档案管理,文物及非物质遗产保护,组织举办宗教活动、科技活动、文化活动,提供游览场所。

(2)

体育服务

,是指组织举办体育比赛、体育表演、体育活动,以及提供体育训练、体育指导、体育管理的业务活动。

纳税人在游览场所经营索道、摆渡车、电瓶车、游船等取得的收入,按照文化体育服务缴纳增值税。

(1)

教育服务

,是指提供学历教育服务、非学历教育服务、教育辅助服务的业务活动。

学历教育服务,是指根据教育行政管理部门确定或者认可的招生和教学计划组织教学,并颁发相应学历证书的业务活动。包括初等教育、初级中等教育、高级中等教育、高等教育等。

非学历教育服务,包括学前教育、各类培训、演讲、讲座、报告会等。

(2)

医疗服务

,是指提供医学检查、诊断、治疗、康复、预防、保健、接生、计划生育、防疫服务等方面的服务,以及与这些服务有关的提供药品、医用材料器具、救护车、病房住宿和伙食的业务。

(1)

旅游服务

,是指根据旅游者的要求,组织安排交通、游览、住宿、餐饮、购物、文娱、商务等服务的业务活动。

(2)

娱乐服务

,是指为娱乐活动同时提供场所和服务的业务。

具体包括:歌厅、舞厅、夜总会、酒吧、台球、高尔夫球、保龄球、游艺(包括射击、狩猎、跑马、游戏机、蹦极、卡丁车、热气球、动力伞、射箭、飞镖)。

(1)

餐饮服务

,是指通过同时提供饮食和饮食场所的方式为消费者提供饮食消费服务的业务活动。

提供餐饮服务的纳税人销售的外卖食品;纳税人现场制作食品并直接销售给消费者,按照餐饮服务缴纳增值税。

(2)

住宿服务

,是指提供住宿场所及配套服务等的活动。包括宾馆、旅馆、旅社、度假村和其他经营性住宿场所提供的住宿服务。

纳税人以长(短)租形式出租酒店式公寓并提供配套服务的,按照住宿服务缴纳增值税。

5.

居民日常服务

,是指主要为满足居民个人及其家庭日常生活需求提供的服务,包括市容市政管理、家政、婚庆、养老、殡葬、照料和护理、救助救济、美容美发、按摩、桑拿、氧吧、足疗、沐浴、洗染、摄影扩印等服务。

6.

其他生活服务

,是指除文化体育服务、教育医疗服务、旅游娱乐服务、餐饮住宿服务和居民日常服务之外的生活服务。

三、快递收派服务的具体范围

《销售服务、无形资产、不动产注释》

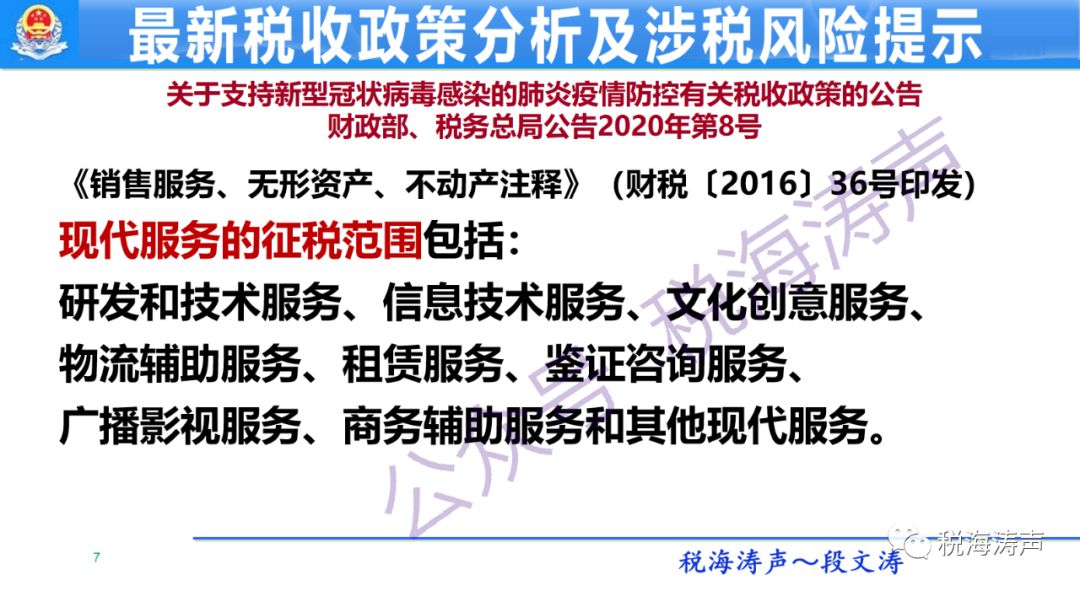

收派服务从属于现代服务业项下的物流辅助服务。

收派服务,是指接受寄件人委托,在承诺的时限内完成函件和包裹的收件、分拣、派送服务的业务活动。

收件服务,是指从寄件人收取函件和包裹,并运送到服务提供方同城的集散中心的业务活动。

分拣服务,是指服务提供方在其集散中心对函件和包裹进行归类、分发的业务活动。

派送服务,是指服务提供方从其集散中心将函件和包裹送达同城的收件人的业务活动。

第三部分 判断经营项目适用税目的方法

实务中究竟如何判断经营项目所适用的增值税税目呢?简单介绍一下方法。

首先要大致判断,该项经营项目是销售货物、劳务等原增值税业务还是营改增的销售应税服务。

如果初步判断与销售货物、劳务无关,属于营改增的销售应税服务,那就这样查找。

财政部、税务总局8号公告第五条已经明确规定:公共交通运输服务的具体范围,按照《营业税改征增值税试点有关事项的规定》(财税〔2016〕36号印发)执行。生活服务、快递收派服务的具体范围,按照《销售服务、无形资产、不动产注释》(财税〔2016〕36号印发)执行。

据此,可先在财税〔2016〕36号文件的附件1《营业税改征增值税试点实施办法》所附的《销售服务、无形资产、不动产注释》中去查找,如果能直接找到,当然是最好了。

这里找不到,再接着到财税〔2016〕36号文件的附件2《营业税改征增值税试点有关事项的规定》中查找。

由于营改增后增值税销售服务的应税业务范围很广,适用税目也分得很细,有些经营业务属于某个税目下的子目的分支,甚至是分支的细支......

例,社区常见的打字复印社,应视为提供文印服务,其税目层级(降序):现代服务业←文化创意服务←设计服务←文印晒图。

再如,商场等场所常见的,投币后自己操作可能获得物件(玩具娃娃、口红、小礼品等)的礼品机(娃娃机、剪刀机等),经营这种业务属于提供游戏机服务,其税目层级(升序):游艺→娱乐服务→旅游娱乐服务→生活服务业。

实务中还有一些更为复杂的情形,就可能很难直接在上述文件中找到对应项目了。在这种情况下,可以进入平时办税用的电子税务局,在本单位的“纳税人信息”栏目中查看“税(费)种认定信息”,将要查询的经营业务与认定的“征收品目”对照,看是按什么税目缴纳的增值税。

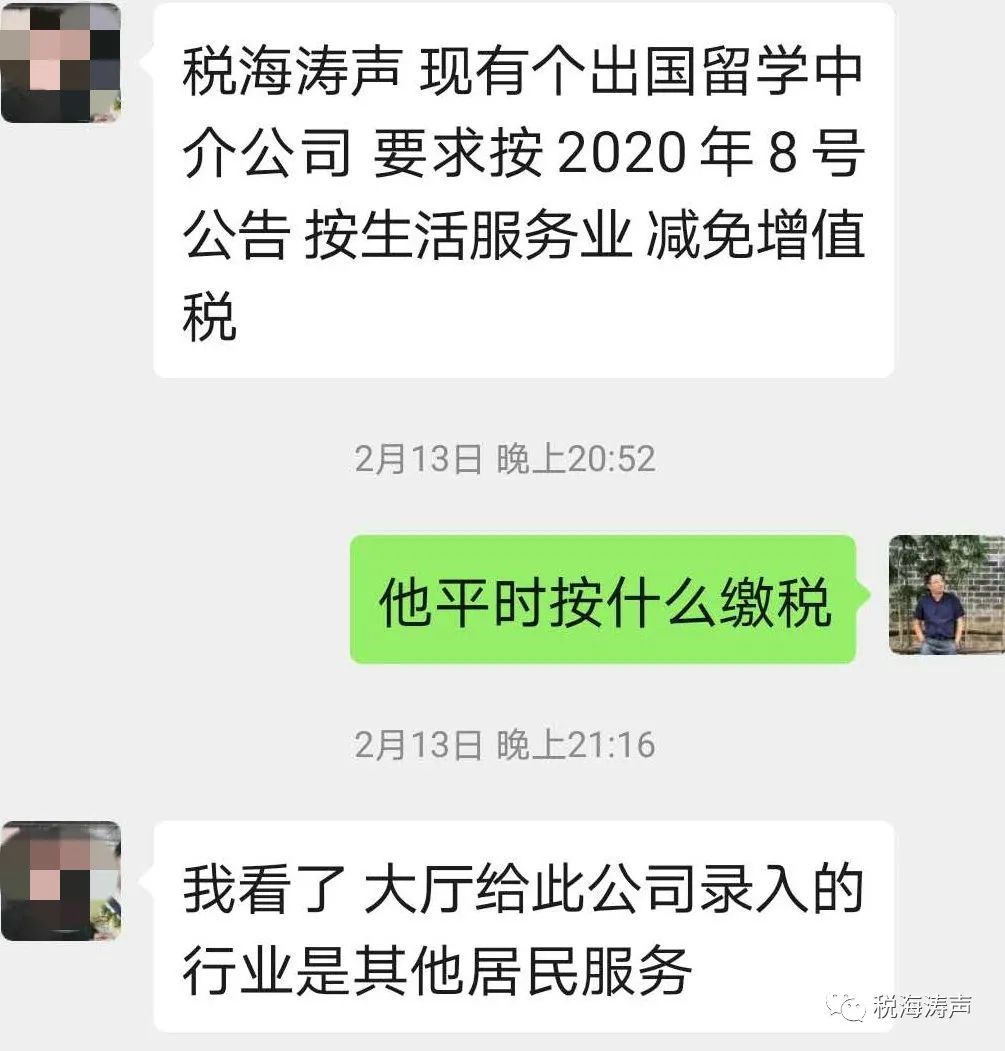

但也不排除有不齐全、不准确的情况,或许新增的经营业务还没去做税(费)种登记,或者原进行税(费)种登记时就认定适用税目有误(如下图所示)。

这

家企业,提供的是代办

出国留学手续及中介服务,做税(费)种登记时竟然被鉴定为适用“其他居民服务业”税目缴纳增值税。

因此,税海涛声建议大家最好还是在《销售服务、无形资产、不动产注释》及相关文件中去查找应适用的正确税目。如果实在把握不准,那就还是询问主管税务机关吧。

最后还有一个需要澄清的问题,有网友提出以统计分类标准来认定是否属于8号公告免征增值税的范围,这是典型的南辕北辙 了。统计分类标准是统计部门为了对经济社会发展情况进行统计调查、分析而制定对内部标准,如《生活性服务业统计分类(2019)》,虽以《国民经济行业分类》(GB/T 4754-2017)为基础制定,但其分类及行业代码却与《国民经济行业分类》的分类及代码都有着很大的不同,更不用说其与税收相关规定的巨大差异了。按照这个统计分类,居民房地产经营开发;百货、超市零售;居民航空、铁路出行服务等都属于统计上的生活性服务业。而从事这些业务取得的收入能按8号公告免征增值税吗?显然不能。

对于享受《财政部、税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(财政部、税务总局公告2020年第8号)规定的

公共交通运输服务、生活服务以及快递收派服务免征增值税的具体范围,应当且只能按照该公告

第五条的明确规定执行,即:公共交通运输服务的具体范围,按照《营业税改征增值税试点有关事项的规定》(财税〔2016〕36号印发)执行。生活服务、快递收派服务的具体范围,按照《销售服务、无形资产、不动产注释》(财税〔2016〕36号印发)执行。