一季报收入增速稳健,成长期持续投入,业绩增速略低于预期

4月26日晚间,公司发布2019年一季度报告,实现营业收入10.10亿元,较去年同期增长25.94%;实现归母净利润1.34亿元,较去年同期增长10.89%,略低于业绩预告。目前公司正处于战略聚焦车联网V2X和公安信息化两大板块,持续的资源和研发投入以及扩张期市场抢占对净利润增速有所影响,但不改我们看好公司长期价值。预计2019-2021年EPS分别为0.36、0.45和0.63元,对比行业平均估值公司仍处于较低水平,维持“买入”评级。

研发费用率处于较高水平

2019年一季度公司研发费用为0.90亿元,研发费用占营收比例为9.00%,处于较高水平,自2018年公司将战略聚焦后,加大研发投入,2018年全年研发费用为3.55亿元,占营业收入比重为9.96%,预计2019年公司将持续加大研发投入聚焦车联网V2X,我们认为研发费用率有望维持10%左右,为其积累核心硬科技价值打下基础。公司营业收入和净利润水平较高,支撑其持续大幅增加研发投入,为铸就核心竞争力提供动力来源。

现金流同比2018年一季度有所改善

2019年一季度公司整体经营性现金流净额为-2.67亿元,去年同期为-3.40亿元,现金流有所改善。由于公司集成类项目仍占整体收入比重较大,而一季度为项目投入期,故而现金流在此报告其均为负,但随着公司车联网和公安产品化业务占比提升,现金流有望持续向好。

公司处于产品投入期和业务扩张期,毛利率水平有所波动

2019年一季度公司整体毛利率水平为32.08%,较去年同期的37.28%下降5.2个百分点。毛利率的波动主要原因是公司车联网和公安信息化产品均处于持续研发和市场扩张阶段,带来短期毛利率水平的下降,为其发展初期打下基础。我们认为未来随着公司核心竞争力的提升,盈利能力有望提升。

看好车联网V2X成长价值,维持“买入”评级

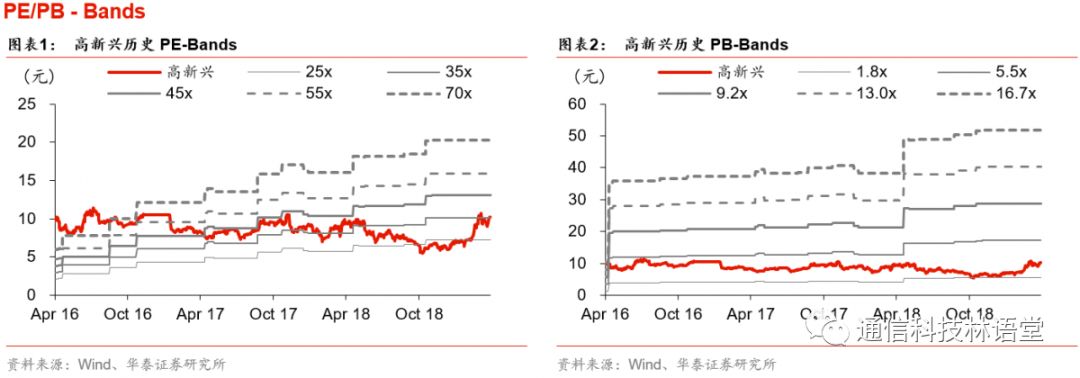

公司进入整车厂前装打造IP价值,V2X产品演进实现IP有效期延长,技术壁垒不断提升。同时,公司伴随车路协同解决方案能力提升,以及智慧交通领域延伸布局,打开新的成长空间。在公安业务方面,公司由传统集成商向软件产品化方向转型,有望带来持续的盈利能力提升,真成长价值逐步显现。预计2019~2021年净利润分别为6.27亿、8.00亿和11.19亿,对应EPS分别为0.36、0.45和0.63元,给予19年PE为34-41倍,对应目标价为12.24-14.76元/股,维持 “买入”评级。

风险提示:V2X业务发展不达预期,公安信息化招标可能延后。