来源:华尔街见闻(ID:wallstreetcn)整理

近日,美国奥本海默基金公司高级副总裁、高级基金经理

李山泉

在华创证券2017年度策略会上指出,2017年将是空前复杂的一年,可能是投资最困难的一年。

没人知道特朗普会出什么牌,欧洲各国大选孕育变局,亚洲的中日韩也面临诸多不确定性。资本市场也注定不会太平,有三大趋势将发生扭转,它们的变动将给股市、楼市和货币市场带来难以预估的冲击,切不可掉以轻心。

从环球投资的角度来说,现在摆在面前的任务,我自己有一个基本的判断,2017年是一个转折年,可能是迎接最困难的投资年份。

这个年份有太多的不确定性,变化主要体现这几个方面:

一个是世界主要经济体政策变化最大的一年。

简单讲,

美国新总统上任,毫无疑问一系列政策的博弈要开始

,这个至少有一个风险要格外注意,每天媒体在头条新闻里头,大量的东西把你吓的够呛,到底是什么结果不知道,至少每天会有很多新的消息,这是造成市场巨大波动的主要来源,美国新总统是第一。

第二个看看欧洲的情况,意大利的选举后,随之而来的就是法国的大选、德国的大选

,全部的问题直接关系到欧元区的稳定,直接关系到欧元,因为欧元连着美元,全世界第二大货币有任何风吹草动,全球资本都得重新配置。

第三整个亚洲的情况也不是特别妙

,展开谈有很多内容,点到为止。日本表面上看起来不死不活的这么多年,实际上安倍经济学基本上没有任何胜算,最后的结果肯定是一塌糊涂。

韩国现在政治上有政治上的问题,经济上也是问题重重,再有一个就是包括中国台湾等。中国大陆主要是经济增长的放缓这个问题怎么看,到底我们的出路在哪?能不能找到一个合适的政策支撑点,使我们从这种困境当中走出来。

任何人都知道,产能过剩的调整、经济结构的调整是一个非常痛苦的过程,因为要关停并转,资本要浪费掉,对中国要防止的就是尽可能的减少资本的浪费。

还有一带一路效果问题,我们现在出去的资金不少,以“一带一路”的名义投出去的钱也很多,但是资本运用上是不是有浪费,或者是这个资金的使用情况是我们值得关注的问题。“一带一路”一百美金投到阿富汗去,和国内的GDP是什么关系,拉动了国内的经济增长没有,是不是拉动了国内的就业?

有的人会说这是长远的战略,但是我希望战略的也好,既然是一个长期战略,不是短期的东西,不要拿短期的东西试图实现一个长期的目标,否则结果会很糟糕,很多钱容易浪费掉。

比如说投资埃及,前两天看到一个报纸说中国到那投资350亿美元,没过一个礼拜看到埃及的货币大幅度贬值。作为国内来说,怎么样摆正国内和国外的关系,一直是一个很关键的问题,如果资本都浪费掉了,辛辛苦苦积累起来的外汇应该说是我们的宝贵财富,用的好的话对于我们走出困境会有很大的好处。

综合上面这些因素,

从操作的角度来讲,2017年投资肯定是一个异乎寻常的超出常规的市场波动为主要特征的一年。要做好思想准备,可能某天突然发生市场暴跌暴涨,2017年可能产生很多这样的现象。

再有一个我这次回来参加了好多会,我发现了一个共同现象就是国内的市场和宏观经济连的非常紧密,特别是市场的参与者特别关注宏观经济因素。

大家一般喜欢赌板块,这方面的策略投资方法很多,我个人体会2017年是不是这个东西还奏效,恐怕值得深思。

我主张最基本的投资方法,

2017年来说就是要把握好大趋势,如果你这个大趋势没把握好,你的投资业绩要想体现出来很困难。

把握大趋势的同时要做什么呢?既然是2017年以波动为特征,你在2017年如果要做一个波动的基本策略可能会有一个不错的收获。因为我不是大类资产配置方面的专家,我把我想到的2017年可能面临的问题,作为海外投资人思考的问题给大家分享一下。

关于这个大趋势判断,第一个和大家要分享的最近美林刚刚做的一个2017年海外基金经理的调研,这个调研问卷包括了177个全球范围内投资的基金经理人,大体上管着4560亿的资产。11月9号到14号做的这个调研有两个重要的变化。

第一个,85%的人认为2017年通货膨胀肯定会起来,而且会比2016年要高,这个比例创了2012年的新高;另外一个,82%的受访者认为,2017年的利息率肯定要上涨很多,这个也是创了2013年以来的新高。

从2013年以来,尽管联储不断的嚷嚷提高利息,但是一直没有提,这次看来狼真的要来了。

现在这些基金经理人认为应当把现金拿出来

,值得关注的是,试图把货币转换成各种标的的投资的速度也创造了自2009年8月份以来的新高。

结合上述两个变化,根据我个人的观察,从1980年以来,通货膨胀和利息率可能真的是创造了一个最低点,以后再想找现在这么低的通货膨胀率或者是利息率,恐怕不存在。

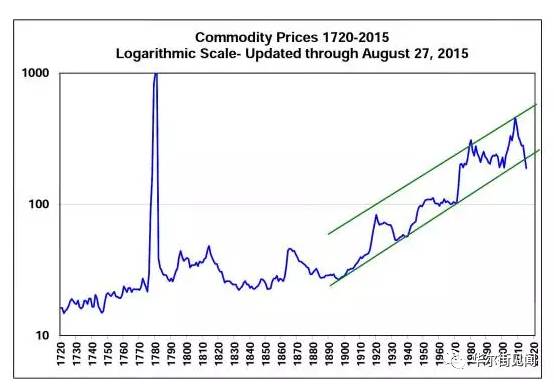

第二个长期趋势的判断是关于大宗商品。

这个图显示的大宗商品价格是1720年到2020年,1890年的时候开始进入了一个新的上升通道。

为什么用这么长的历史数据呢,是想告诉大家人类整个活动离不开地球,大宗商品都来源于地球,整个地球就这么大,地球的资源会越来越少。人类开采的难度会越来越大,尽管技术、劳动生产力水平在提高,开采成本会越来越高。

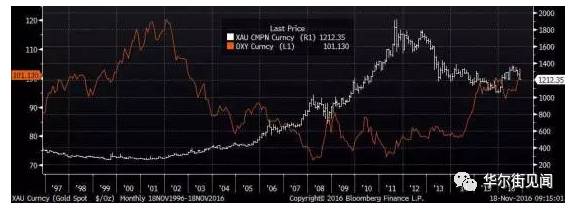

第三个大趋势希望跟大家分享的是关于黄金的变动。有一个最基本的看法是,很多人投资黄金都想预测黄金,预测黄金难度真的很大。

预测黄金有一个规律,历史来看,70%的黄金的变动能用美元来解释。

别小看那30%,这

30%常常是发生预测失误的主要原因,因为影响黄金的因素实在是太多。

如果要找起来,任何一个因素几乎都可以影响。如果要仔细展开,黄金的需求是一个最基本的金属,但是黄金的货币属性又造成了其在投资领域中占有重要的地位,特别是现在交易货币的人都交易黄金。

尤其是最近这十几年纸币的泛滥,躲避纸币风险的重要手段就是黄金。

如果用各种货币来衡量黄金价格,大体上来说趋势一模一样,就是趋势长期上涨。

包括用日元看黄金,人民币看黄金,用全世界主要国家的货币看黄金,黄金都是长期上涨的,所以能看出来

黄金是纸币的一个对冲。

但是这30%有什么因素不容易掌握呢。这里面还有政府的原因

,比如讲一个政府突然发生了什么政变,哪个政府的政策发生了变化。即便不是太大的国家,这个国家居民都买黄金的话,黄金价格就会上涨很多。

尽管全球的金是很有限的,但是从交易额来看市场很大,交易很活跃。因此想把黄金预测搞对,难度非常之大,把握这70%的相关性,那30%有一半取决于你是否幸运,另外一半取决于你是否真的做了很多功课。

关于美国总统大选,我在这里跟大家分享两个最基本的简单的事实。我看到国内外很多评论,

对于川普当选总统寄予厚望,似乎美国的问题、世界的问题都在等待他来解决,但是根据我个人的经验来看,大家不要对此期望太高。

原因是什么,这是由制度决定的,尤其是美国这样的国家,第一总统有没有影响力?有影响力,但是他的影响力的释放是要靠时间一点点来的。第二总统也不是想干什么就干什么,他必须要接手一个前面累积这么多问题的国家,只能一点一点的去解决问题。

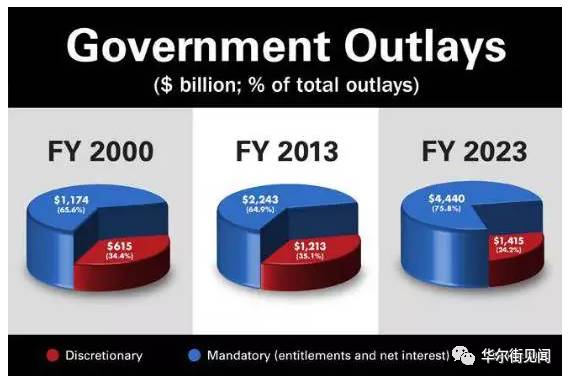

所以一定要在脑子里有这样一个基本判断,美国的问题是什么、困难是什么、这些困难会长久的困扰美国。例如,我们经常讲,政府预算里头的固定支出这部分是必须拿出去,人头费、维持政府的正常运行等等,这个比重年年在提高,而且提高的幅度很大,这就是为什么美国累积的债务数量非常可观,平均每个人大概已经超过了一万多美元,而且朝着两万美元前进。

为什么没有发生问题呢,就是

全世界把美国都惯坏了,原因是什么,美元是国际货币,它发了债全世界人都抢

。

我发现国内很多朋友到美国旅游,美国真的是一个天堂,工资不少挣,东西很便宜。比较起来在纽约买一个东西可能比国内还要便宜,尤其是从中国出口的关系,在国内买可能反而还要贵一些,所以能看出来,全球都抢美国的市场,于是乎美国的市场东西很便宜,但是美国的问题在不断的累积。

美国不断的买东西不断的发货币,债务在不断的增长,这个趋势还在继续。

在预算中固定支出很难压缩的部分, 2013年是64.9%,2015年这个数已经到了68%。2016年的话可能略有增长。财政预算中间如果68%完全都是需要固定支出的,财政预算的回旋余地有多大。

这要提出一个挑战就是,川普想大规模的搞建设,你的钱从哪来?这恐怕是直接的、马上将面临的问题

。而且还要减税,如果把企业的税从35%减到15%,美国的财政赤字会增长多少。

因此美国的问题不是其他的国家要制约他,是自身的规律制约他。川普想减那么大规模,未必减的成,到了国会一讨论发现赤字陡然间上升这么多,会造成什么结果。美元将不是升值而是贬值,美国的运行就会发生问题。要么借债要么大规模削减预算,削减预算是一个直接抵抗增长的措施,政府削减预算,政府的消费就少了。

所以

经济规律本身制约着川普的政策到底多大程度上能落实

,所以不要听到媒体在那嚷嚷,他一会儿想干这个一会想干那个,我们脑子里有个弦,这些政策会大打折扣。

他想把企业的税降低15%,如果他能实现的话,这对全球的经济和企业是一个重磅炸弹,企业会重新评估各种项目,要不要在美国立项。

理想是好的,多大程度上能实现是巨大的问号。当然既使达不到这么高,假设减了10%,这个刺激力度也不小,资本有可能回流。如果很多美国企业回流,这对中国的经济到底有什么影响?对全球的经济有什么影响?这个恐怕都是我们应该注意回答的问题。

回到美国面临的问题,

养老金问题也很突出,也是制约美国增长的问题。

从教科书的角度来学的话,20年以前养老金投资的基本假设是资本的平均回报率长期来说大概是5%—6%,就是说20年以前设计的保险产品,或者是各种退休产品,基本上有一个假定就是所用的利息率大体上是5%~6%。2008年的金融危机到现在,全球范围内各个央行大规模的降低利息率,几乎降到了零。根据11月3号的数据,美国50个州总计的负债是3.8万亿,比2014年高了5%。在这3.8万当中,大概只有2/3这个钱是有资源能够保证退休人员拿到的,还有1/3约1万1千亿没有出路。

由于长期的低利率,退休基金无法实现承诺的5%左右的回报,就产生了支付缺口。

这个缺口怎么样补足呢,很难说,现在没有很好的方法,各个州的矛盾也不少,只能往后拖,现在按照过去的承诺我给你钱,再过十年没钱了,后来再退休的人就没了。这都是美国的固有矛盾。

利率降到零没有空间了,又采取量化宽松,等于往经济系统里面拼命的打钱,美国的量化宽松让其他地方也就学会了,日本早就开始弄,欧洲也在弄。其实中国过度的信贷扩张大体上也差不多。

所以我有一个基本判断是

在全球范围内充斥了大量的资本,相对于经济的实体相比过去正常运营的时候,不知道多了多少倍。往系统里打钱容易,从系统里往外把钱拿回去很困难,尤其是过度宽松以后、长期的低利率以后,往外拿钱的时候往往都是产生各种金融危机的时候。

为什么,因为紧缩的结果是使已经掩藏的矛盾最容易暴露,当中薄弱的环节难以维系就会发生危机。如果美联储2017年开始大规模加息,某个国家或者某种货币或者某个地方一定会发生一定程度的金融危机,这个事情在历史上已经被反复证明过。

在座经济学家不少,我有一个感觉,不管是中国和外国的经济学家都要关注一个问题,我们指导现在经济运行的、或者叫

反周期的一些经济政策就是两大政策,货币政策和财政政策。

实际上货币政策和财政政策创造初始的环境和现在天壤之别,那个时候的债务不像现在这么高,总体政府的预算赤字也不像现在这么高,所以经济学家提出的一个问题就是我们的货币政策和财政政策有没有一个限制,我们这种反周期理论和政策是不是走到头了,要不要一种新的理论来指导未来的全球的资本市场。

还有一个矛盾大家也得注意,我们讲了很多过去全球化,刚才我看牛博说了一下,全球步入后全球化时代,是不是进入了后全球化时代我不知道,但是有一点,

全球化的过程当中掩盖了一些矛盾

值得大家关注。全球化等于是不同地区生产要素跨界的流动。全球化过程当中,资本相对比较容易跨界,但是劳动却不能轻易的跨界。现在看到的欧洲难民问题、墨西哥非法移民到美国的问题,劳动力的跨界始终是受到限制,理解这个矛盾对于我们如何理解全球化,或者全球化未来的发展趋势非常重要。资本跨界相对容易与劳动力跨界相对艰难造成的各种现象,会危及到政治的稳定。欧洲现在面临的就是这个问题,并且很难解决。

第三个问题是科技进步和人口增长间的矛盾。

我们现在拼命搞新的科技、新的创造、都是要提高劳动生产率、降低就业人数的。但全球人口在稳定增长,中国相对来讲由于人口控制,增长不是特别强劲,劳动生产率的提高就与人口的不断增长形成了一个矛盾。这个矛盾不仅产生在发展中国家,也产生在发达国家,这个矛盾直接关系到地区之间的平衡。地区之间平衡问题的解决靠的是汇率。地区之间发展不平衡了,可以通过汇率调整。如果是部门之间发生的不平衡,调整起来就很困难,就会产生像林毅夫和张维迎的争论。

劳动生产率的提高在各个区域之间与行业部门之间是不一样的,不是齐头并进的,这种平衡就会被打破,如何平衡直接关系到经济政策如何反周期,政策的落脚点是不是有效,这个恐怕是经济学界值得研究的问题。还有一点,永远记住了,经济增长不平衡是一个常态,基本上处在平衡的时候很少,不平衡是一个常态。

我简单讲一下中美关系问题,中美关系问题很值得我们深思,这是我们躲不掉的问题。从这几个数你看得出来,为什么川普要指责中国,说中国操纵汇率。通过这些数据,我想告诉你为什么在美国这个问题很严肃。

2015年美国的贸易赤字一共五千多亿,五千多亿的分布中国占了3340亿,日本占550亿,墨西哥占580亿,欧盟占1030亿。川普当选以后汇率先动了,人民币对美元仅仅贬值了1.9%,日元贬值了7.1%。欧元了贬值了4.4%。

川普指责中国,其实中国很冤枉。

未来2017年,中美在贸易问题上的摩擦,或者说是人民币问题上面的博弈才开始。到底怎么出牌,

中国有哪些牌,美国准备打哪些牌,这里面的未知数太多。

中国如果真的要对抗美国的话就公开讲,你想让我放开人民币、不操纵、不控制,那更好了,人民币可能一下子贬很多,对中国的出口更有利。

看华创证券的研究报告里面,专门讲到无人机和无人驾驶汽车技术。作为投资人来说永远不要钟爱技术本身。你如果是搞技术的,你对技术非常钟爱,这是你研究一辈子的东西。对于投资人来说,我担心你可能太钟爱你这个技术了,有可能忽略技术面临的其他方面的挑战。

无人机的问题实际上是一个法规问题

,美国到现在为止对无人机的要求有很多法规,比如无人机飞行的高度,现在规定不能超过400英尺,而且必须在能看到的条件下操作,操作人员必须要有执照,不是随便拿一个无人机就飞,这里面有一个法律问题。

在美国我家里一个后院,你跑到我后院来了,我有权打掉吗,它来了隐私被偷走了,这些在美国都是没有定论的。美国这方面的法律还在大规模的制定。有人讲用无人机送药,听起来很快,可是送的是什么药、要不要规定航线等等问题。暂时的规定是凡是0.5—55磅的无人机飞行要申请允许,操作人员尽管是在地上操控也要有执照,这些都会制约无人机的大发展。

什么方面的应用限制是少的,军事的可以,一个无人机跑到阿富汗打仗没人管你,所以脑子里有数到底投什么。

无人驾驶汽车也是一样,最难解决的是监管的问题。

和监管部门聊起无人驾驶汽车,首先登记管理都是大问题,一个无人驾驶的汽车和一个车撞上了,怎么解决问题。

更可怕的是无人驾驶汽车如果让恐怖分子控制了怎么办。技术上是可以的,法规方面能不能可行是另外的问题。

转载请

回复 授权 查看须知,否则一律举报。

若觉得见闻君写得不错,

请顺便点

或转给朋友。

或转给朋友。