总体结论

1

、

1-2

月份,全国规模以上工业企业实现利润总额

10156.8

亿元,同比增

2433

亿元,同比增幅

31.5%

,增幅比上年

12

月份加快

29.2

个百分点,比上年全年加快

23

个百分点。从上、中、下游行业利润增长情况来看,上、中游行业利润增长较可观,下游行业利润增速仍在下行并创

2012

年以来历史新低。

2017

年

1-2

月下游行业利润同比仅增

127

亿元,同比增幅仅为

2.8%

,较

2016

年全年利润同比增幅

3.6%

继续下降

0.8

个百分点。

2

、

2016

年以来,

PPI

同比数据显示,上、中、下游行业产品价格均在上涨,但下游产品价格涨幅远远小于上、中游行业。从利润同比与产品价格同比走势对比来看,

2016

年以来,上、中游行业利润增速与产品价格走势趋于一致,但下游行业利润增速与产品价格走势却趋于相反。

3

、上、中游行业产品价格上涨与行政去产能导致的供给压缩有关,产销量减少一定程度上抑制了上、中游产品价格上涨带来的利润增长,因此上、中游行业均经历了一段行业利润与产品价格的相关系数不断下降的时期。上、中游产品价格大幅上涨也带动下游产品价格上行,但涨幅较小,难以抵消上、中游价格上涨带来的成本压力,因此虽然下游产品价格上行且工业增加值逆势回升,但其利润与产品价格的相关系数却持续下降,目前二者已呈现明显的负相关。

4

、若下游利润被上中游产品价格上涨持续侵蚀的这种局面延续下去,一个合理的推导则是:上游成本压力越来越大,在终端需求无法有效复苏的情况下,下游行业必然要经历一个重新洗牌的过程,走向市场化的去产能、提高产业集中度。这样会出现两个现象:(

1

)在下游行业产业集中度没有有效提高前,终端消费价格难以出现显著回升,即

CPI

保持低位;(

2

)在下游行业产能去化过程中,会表现为下游行业的工业增加值水平出现回落,宏观总量上的工业增加值水平难以在原有平台有效稳定。

以下为正文:

上周市场行情回顾

1

、美国高收益债市场行情

(

1

)美银美林高收益债指数

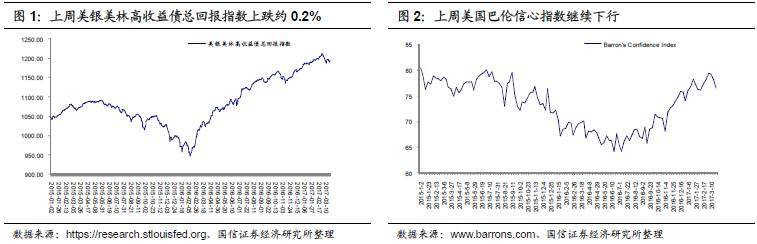

上周美银美林高收益债指数有所回落。指数从上上周五的

1197.43

下跌至上周五的

1194.95

,跌幅约为

0.2%

。

(

2

)美国巴伦信心指数

上周巴伦信心指数值为

76.6

,较上上周的

78.3

略微下行。从巴伦信心指数样本中的低评级债与高评级债收益率走势来看,上周低评级债收益率下行约

3BP

,高评级债收益率下行约

10BP

,低评级债收益率下行幅度远小于高评级债,因此巴伦信心指数继续下行。投资者风险偏好继续减弱。

2

、国内高收益债市场行情

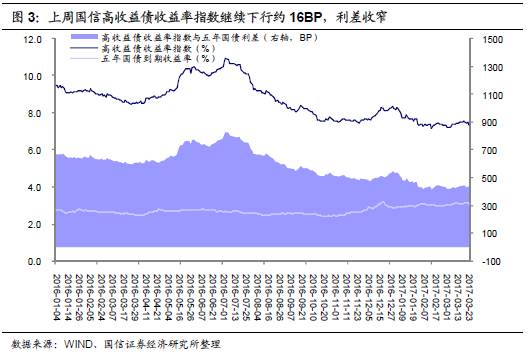

上周国信中国高收益债收益率指数继续明显下行,从上上周的

7.50%

下行

16BP

至

7.34%

。而上周

5

年期国债收益率下行约

1BP

,因此整体高收益债利差收窄,投资者的风险偏好有所增强。

小专题:受上中游产品价格上涨侵蚀,1-2月下游行业利润增速创新低

1

、

1-2

月份,全国规模以上工业企业实现利润总额

10156.8

亿元,同比增

2433

亿元,同比增幅

31.5%

,增幅比上年

12

月份加快

29.2

个百分点,比上年全年加快

23

个百分点。从上、中、下游行业利润增长情况来看,分化异常明显,上、中游行业利润增长较可观,下游行业利润增速仍在下行并创

2012

年以来历史新低。

2017

年

1-2

月下游行业利润同比仅增

127

亿元,同比增幅仅为

2.8%

,较

2016

年全年利润同比增幅

3.6%

继续下降

0.8

个百分点。

国家统计局

3

月

27

日发布

1-2

月工业企业财务数据:

1-2

月份,全国规模以上工业企业实现利润总额

10156.8

亿元,同比增加

2433

亿元,同比增长

31.5%

,同比增幅比上年

12

月份加快

29.2

个百分点,比上年全年加快

23

个百分点。

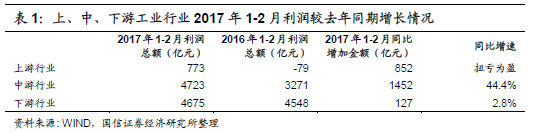

从上、中、下游情况来看,

2017

年

1-2

月上、中游行业利润增长情况较可观,下游行业利润增速仍在下行。(上、中、下游行业划分详见《国信证券

-

宏观固收

-

固定收益专题报告:制造业投资复苏持续性不值得期待

-170307

》,计算是根据

2016

年统计口径下的值,采用累计同比外推其他年份的值)

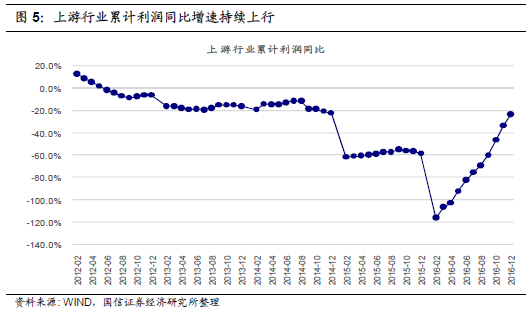

上游行业

1-2

月利润同比增加

852

亿元

,

同比扭亏为盈。上游行业累计利润同比增速自

2012

年以来持续下降,在

2016

年

2

月达到

-116%

的最低点,之后持续上行。

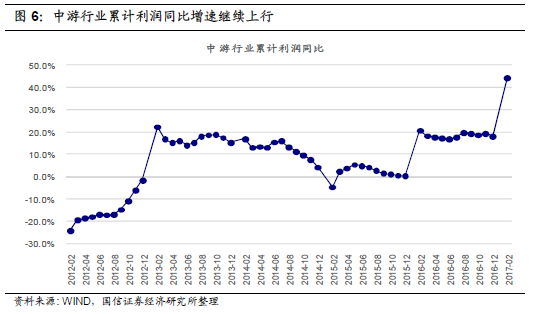

中游行业

1-2

月利润同比增加

1452

亿元,同比增幅为

44.4%

。中游行业累计利润同比增速自

2013

年

3

月起持续下行,

2016

年

2

月起才有明显恢复,

2017

年

1-2

月累计同比创

2012

年以来历史新高。

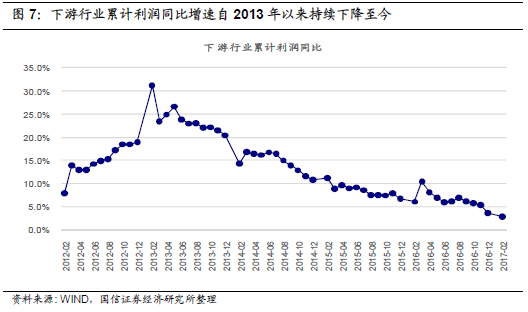

下游行业

1-2

月利润同比增加仅

127

亿元,同比增幅仅为

2.8%

。从历史情况看,下游行业累计利润同比增速

2013

年

1-2

月达到

31.3%

的顶峰后持续下降,

2017

年

1-2

月同比增

2.8%

,较

2016

年全年利润同比增速

3.6%

继续下降

0.8

个百分点,创

2012

年以来历史新低。

2

、

2016

年以来,

PPI

同比数据显示,上、中、下游行业产品价格均在上涨,但下游产品价格涨幅远远小于上、中游行业。从利润同比与产品价格同比走势对比来看,

2016

年以来,上、中游行业利润增速与产品价格走势趋于一致,但下游行业利润增速与产品价格走势却趋于相反。

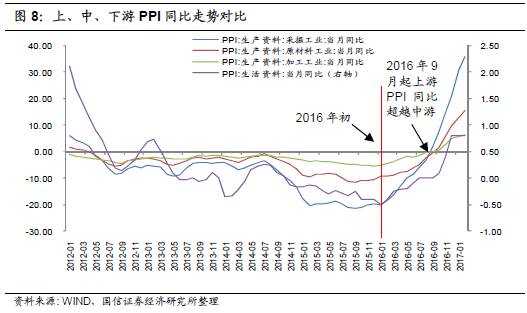

根据上、中、下游行业划分,采掘工业

PPI

同比反映的是上游产品出厂价格变化情况,原材料工业、加工工业

PPI

同比反映的是中游产品出厂价格变化情况,生活资料

PPI

同比反映的是下游产品出厂价格变化情况。

从上、中、下游产品价格对应的

PPI

同比走势来看,

2016

年以来,上、中、下游产品出厂价格均在上涨,但下游产品价格涨幅远远小于上、中游行业。

从利润同比与产品价格同比走势对比来看

2016

年以来,上、中游行业利润增速与产品价格走势趋于一致,但下游行业利润增速与产品价格走势却趋于相反。

3

、上、中游行业产品价格上涨与行政去产能导致的供给压缩有关,产销量减少一定程度上抑制了上、中游产品价格上涨带来的利润增长,因此上、中游行业均经历了一段行业利润与产品价格的相关系数不断下降的时期。上、中游产品价格大幅上涨也带动下游产品价格上行,但涨幅较小,难以抵消上、中游价格上涨带来的成本压力,因此虽然下游产品价格上行且工业增加值逆势回升,但其利润与产品价格的相关系数却持续下降,目前二者已呈现明显的负相关。

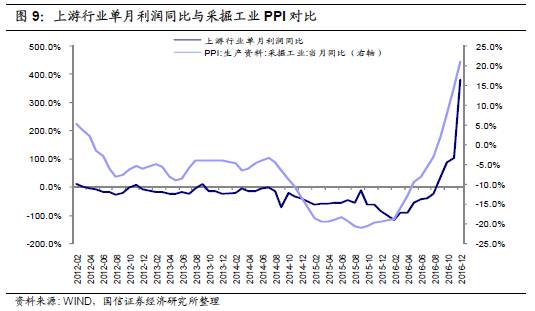

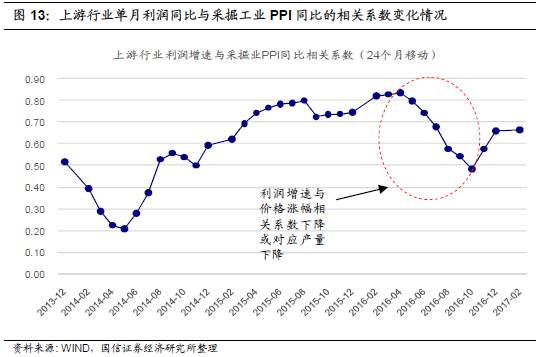

对于上游行业来说,一年的时间内,其成本结构难有大的变化,因此其利润由产品价格及销量决定。

2016

年以来,上游产品价格大幅上涨,而上游行业利润与产品出厂价的相关系数却从

2016

年

4

月

0.84

的高位持续下行至

10

月的

0.49

,后来虽有所回升,但仍明显低于前期值。这反映上游行业供给大幅压缩带来产品价格上涨,但因为产品产销量减少所以利润难以跟随价格上涨而明显提升。从上游行业工业增加值变化情况也可看出端倪,

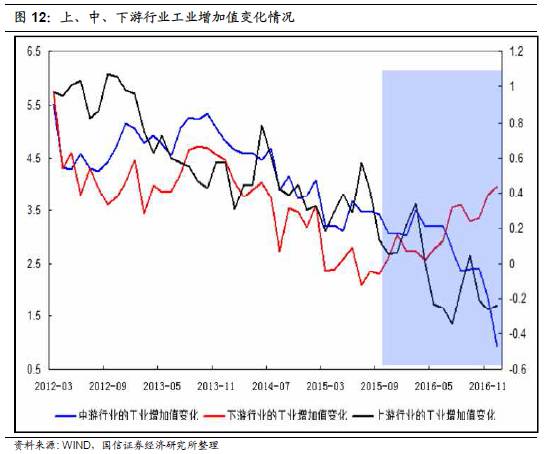

2016

年以来,上游行业工业增加值持续下行,显示上游行业产量增速在持续下降。

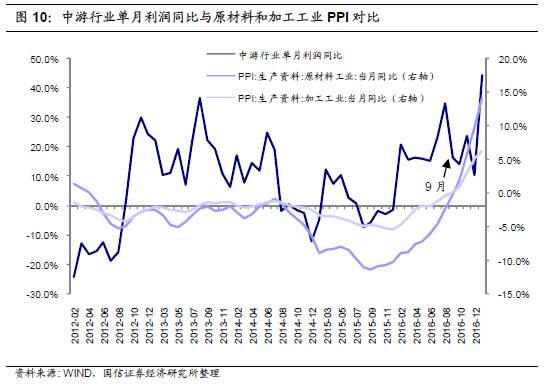

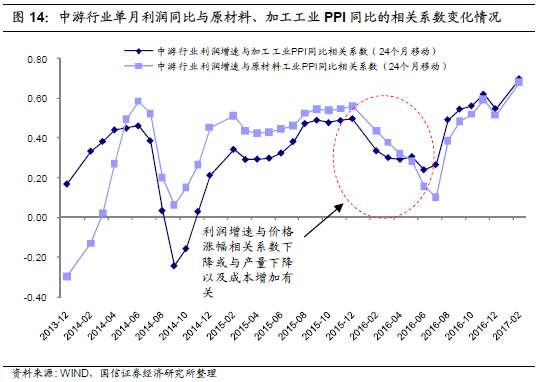

对于中游行业,

2016

年以来,中游产品价格亦明显上涨,但其利润与产品价格的相关系数先明显下行再大幅上行。关于中游行业利润与产品价格的相关系数下降,我们认为与供给压缩有关。从中游行业工业增加值情况来看,

2016

年以来中游行业工业增加值呈现加速下行的态势。后续中游行业利润与产品价格相关系数再大幅回升并创历史新高应与中游行业

2016

年

8

月以后产品价格同比上行幅度加快有关,或许还与中游行业集中度提高、规模经济效益显现使得生产成本有所下降有关。

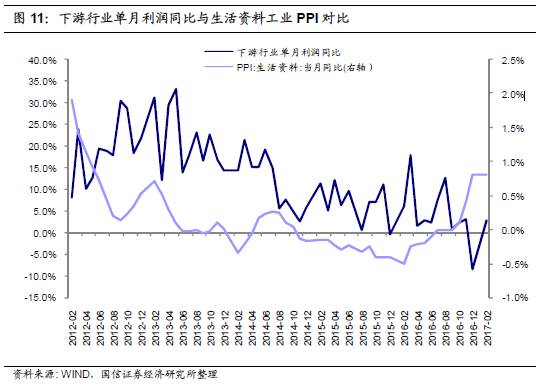

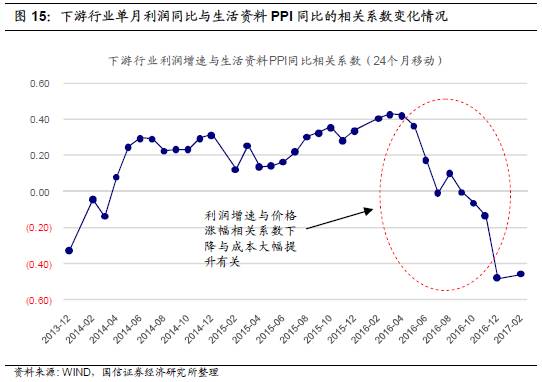

对于下游行业,

2016

年以来,在上、中游产品价格上涨带动下,下游产品价格亦有所上涨,同时下游行业工业增加值逆势回升,但其利润与产品价格的相关系数却持续下降,

2016

年

9

月以来下游行业利润与产品价格逐渐呈现明显的负相关关系。这无疑反映下游产品价格上涨幅度太小,难以抵消上、中游产品价格上涨带来的成本压力,上、中游产品价格的上涨对下游行业利润构成了严重的侵蚀。

2016

年年初,下游行业利润与产品价格的相关系数约为

0.4

,随后持续下降,

2016

年

7

月降至

-0.01

,截至

2017

年

2

月,下游行业利润与产品价格同比增速的相关系数为

-0.46

,呈现非常明显的负相关关系。

4

、若下游利润被上中游产品价格上涨持续侵蚀的这种局面延续下去,一个合理的推导则是:上游成本压力越来越大,在终端需求无法有效复苏的情况下,下游行业必然要经历一个重新洗牌的过程,走向市场化的去产能、提高产业集中度。这样会出现两个现象:(

1

)在下游行业产业集中度没有有效提高前,终端消费价格难以出现显著回升,即

CPI

保持低位;(

2

)在下游行业产能去化过程中,会表现为下游行业的工业增加值水平出现回落,宏观总量上的工业增加值水平难以在原有平台有效稳定。

若下游利润被上中游产品价格上涨持续侵蚀的这种局面延续下去,一个合理的推导则是:当上游成本压力越来越大时期,在终端需求无法有效复苏的情况下,下游行业必然要经历一个重新洗牌的过程,走向市场化的去产能、提高产业集中度。

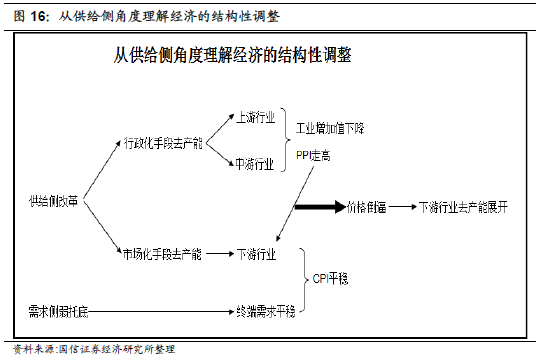

因此,我们理解的

2016

年供给侧过程是:在中上游通过行政化的手段去产能,提升了上游成本价格,但是后期则面临着下游行业的去产能和产业集中度提高过程,预计这主要是通过市场化的手段(价格成本的倒逼)来完成。

展望后期,上中游行业行政化去产能的过程在

2017

年会延续,而

PPI

的走高和

CPI

的稳定已经提供了对下游行业市场化去产能的条件,如果需求侧不大力托举终端需求,则我们会看到下游行业的去产能过程展开,也会看到下游行业的产业集中度提高。这样会出现两个现象:

(

1

)在下游行业产业集中度没有有效提高前,终端消费价格难以出现显著回升,即

CPI

保持低位;

(

2

)在下游行业产能去化过程中,会表现为下游行业的工业增加值水平出现回落,宏观总量上的工业增加值水平难以在原有平台有效稳定。