公募基金恐高情绪明显,北向资金加速买入,结合基本面和资金流向,继续建议增持家电板块。

基金重仓家电板块比例在2017Q2达到顶点,在2017Q3明显回落,其中白电尤甚。我们继续看好家电龙头今年四季度和明年的业绩表现,建议增持家电行业。四条主线选股:

1、受益于良好竞争格局,业绩确定性极高的白电龙头:

青岛海尔、美的集团、格力电器

;2、成长空间大,明年业绩弹性凸显的小家电龙头:

莱克电气、新宝股份、飞科电器、苏泊尔

等; 3、电视面板价格持续下降,黑电龙头的盈利能力将明显修复,同时降价促销和明年世界杯预期下,需求有望复苏,黑电行业或迎来蜜月期,推荐龙头

海信电器、TCL集团

;4、受益于行业快速发展,同时自身竞争优势明显的厨电/零部件龙头:

老板电器、华帝股份、三花智控

等。

新宝股份

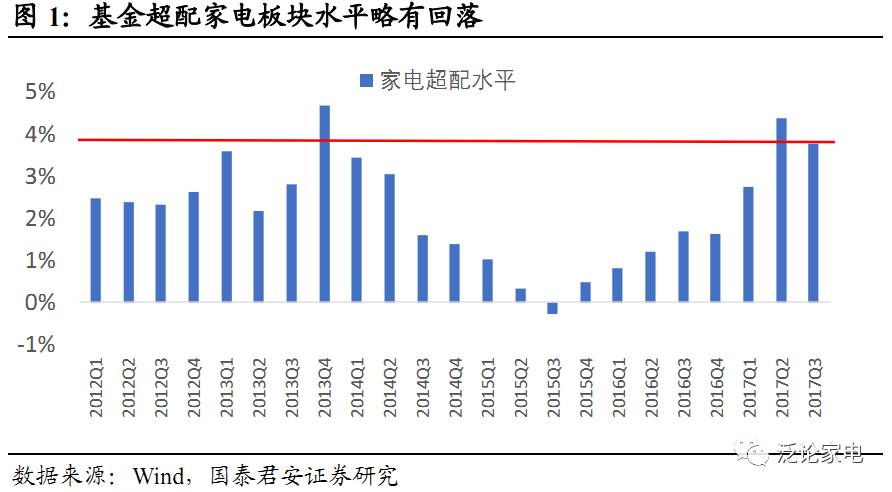

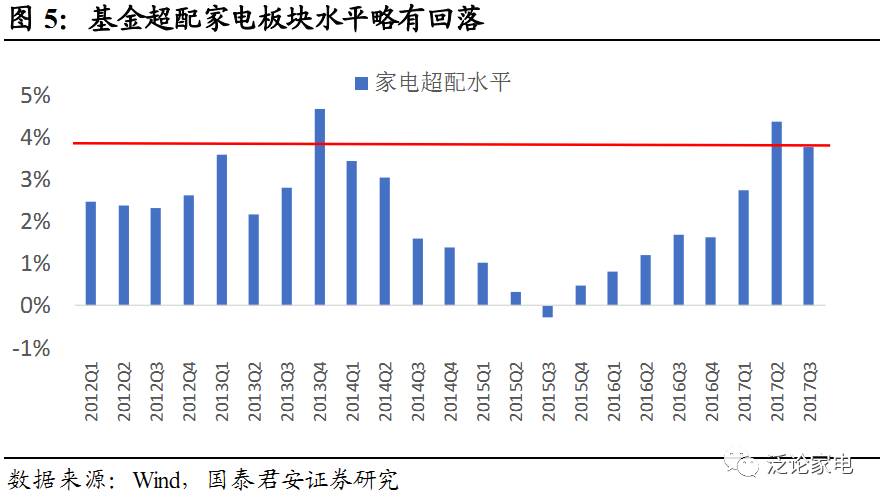

基金超配家电板块水平略有回落。

2017Q3基金重仓家电板块比例环比下降1.25pct至5.56%,其中基金重仓白电板块比例下滑1.14pct至3.76%,或因对三季报略有担忧,基金持仓反映出一定的恐高情绪。

2017Q3家电板块的超配水平仍有3.78%,处于2012年以来的较高水平,家电板块依然很受公募基金青睐。

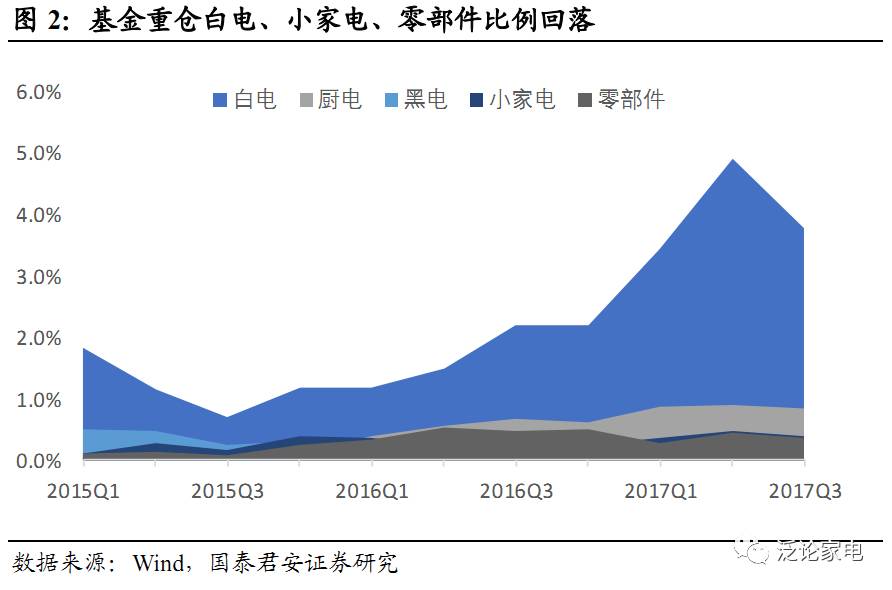

基金重仓白电、小家电、零部件比例回落,厨电变化不大,黑电被增持。

2017Q3基金重仓白电、小家电和零部件比例环比下降1.14pct、0.09pct、0.09pct至3.76%、0.35%和0.37%,重仓厨电比例小幅下滑0.05pct,基本不变,黑电被增持,大幅上升0.13pct至0.25%,基金在2017Q3选择减仓白电、小家电和零部件,牢牢拿住厨电,增持黑电。

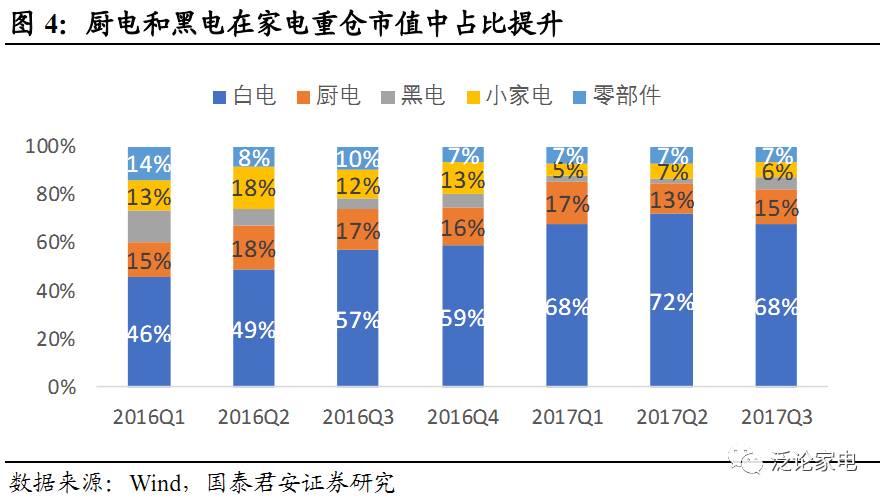

白电板块在家电板块重仓市值中占比回落到68%,和2017Q1持平,厨电和黑电重仓市值占比明显提升,小家电和零部件占比无明显变化。

我们通过基金重仓比例观察到的各子板块变化情况如下:

白电:

大部分白电龙头基金重仓比例下降,美的几乎不受影响。

厨电:

老板电器重仓比例下降,基金继续看好华帝和美大。

黑电:

随着面板持续降价和需求复苏预期,海信最受益,基金大幅增持。

小家电:

受业绩不确定性影响,基金对小家电龙头认知较为短期。

零部件:

三花智控的基金重仓占比大幅下降,我们看好其主题投资机会。

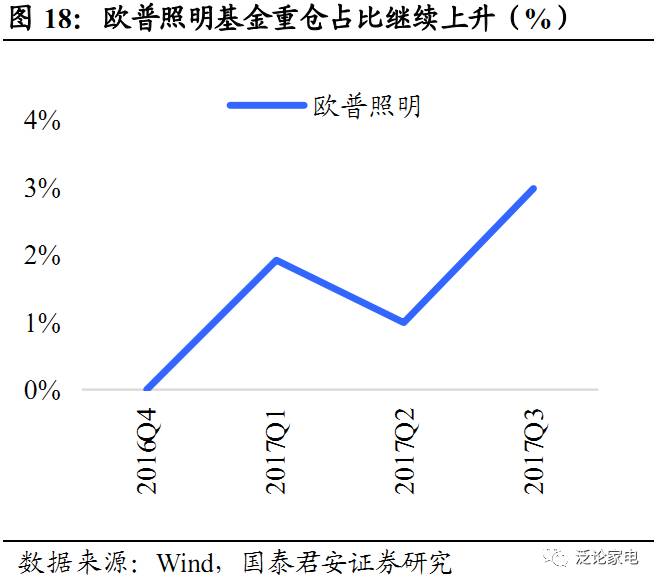

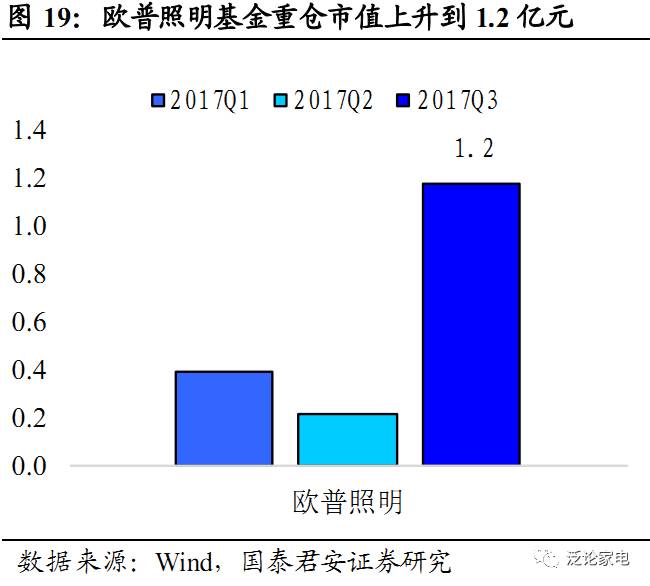

照明:

基金对欧普照明的关注度明显提高。

北向资金持续买入家电龙头,偏好未发生根本改变。

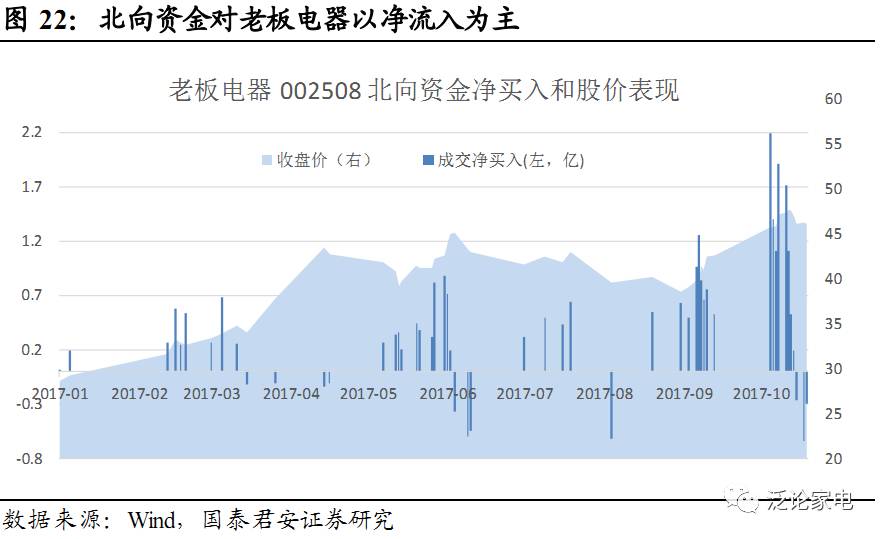

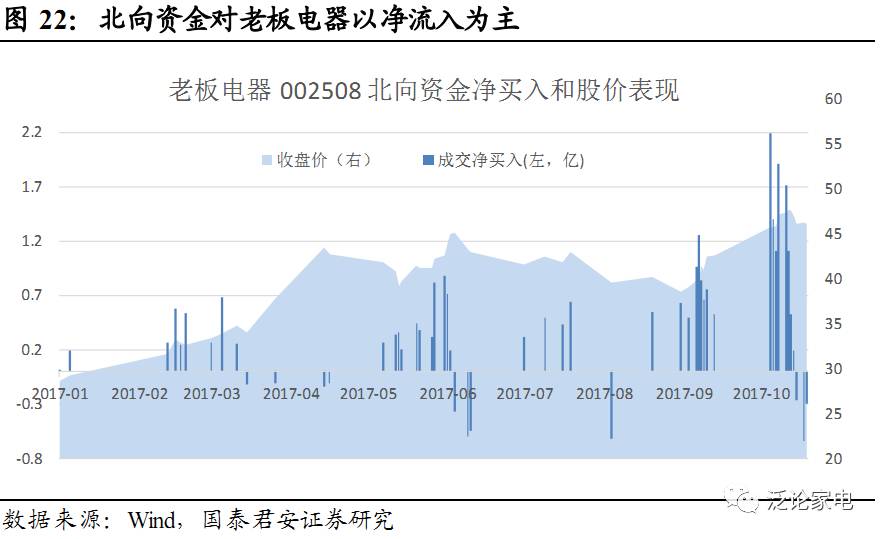

即使家电龙头股价在三季度没有很强的表现,但三季度以来北向资金仍在持续流入家电龙头股,在进入四季度后,北向资金对老板电器、青岛海尔更是加速买入,海外资金偏好没有出现根本改变。

核心风险:

重仓股情况已发生较大变化。

欢迎随时沟通:

范杨18616768762/

王奇琪13162915363

颜晓晴18301745578/

李泽明15692112620

完整

版请查看报告>

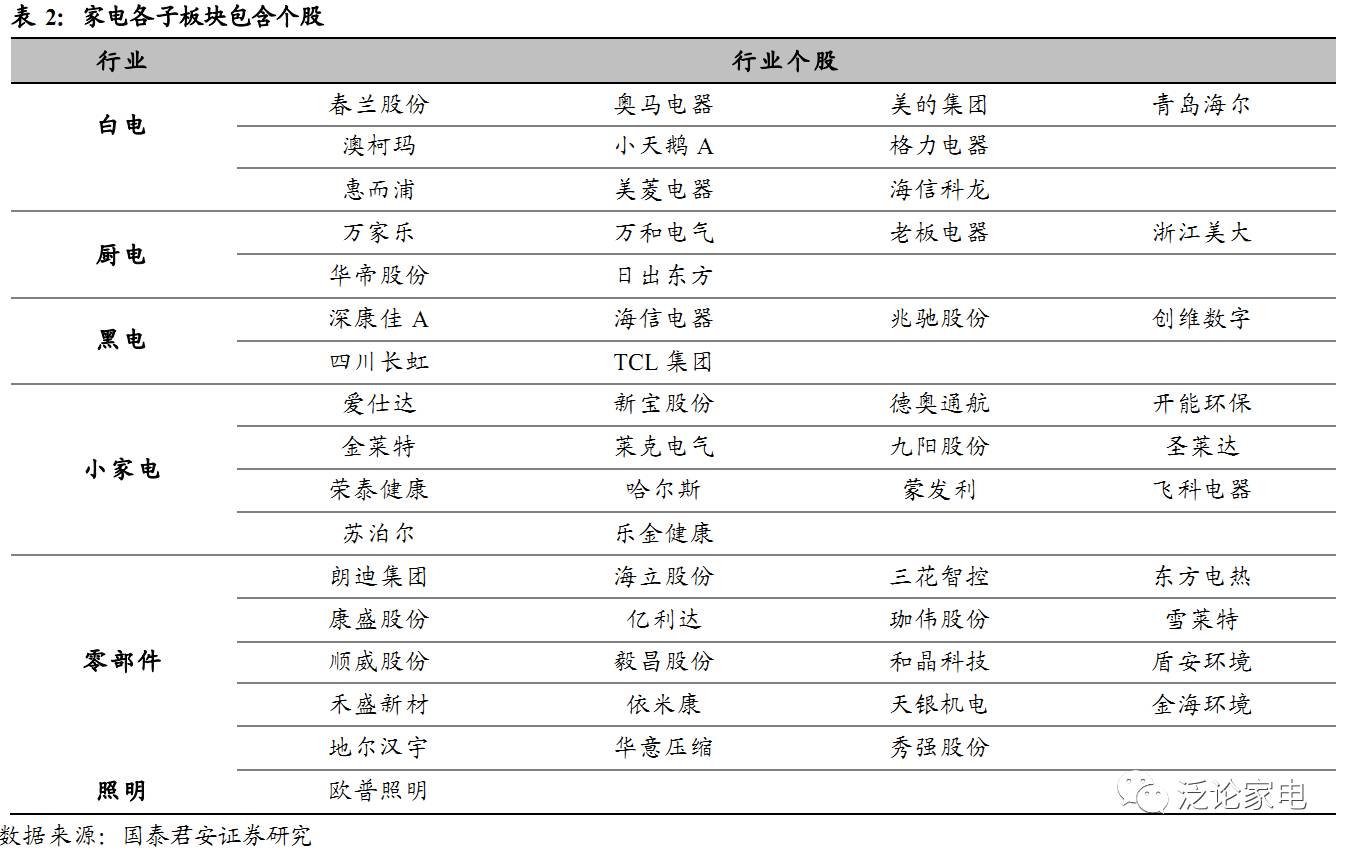

由于行业指数对家电各子板块的划分比较粗糙,我们对家电各子板块重新进行划分,细分为白电、厨电、黑电、小家电、零部件、照明6个子板块,包含的个股如下所示。

我们选取的基金样本为不包含指数基金和纯债券基金的所有开放式基金。

1.1. 基金重仓家电比例回落,但超配水平仍较高

根据基金2017年中报披露,我们

通过

家电重仓股总市值/所有重仓股总市值

这一比例来衡量基金重仓家电板块的比例

,2017Q3基金重仓家电板块比例环比下降1.25pct至5.56%,其中基金重仓白电板块比例下滑1.14pct至3.76%,或因对三季报略有担忧,基金持仓反映出一定的恐高情绪。2017Q3家电板块的超配水平仍有3.78%,处于2012年以来的较高水平,家电板块依然很受公募基金青睐。

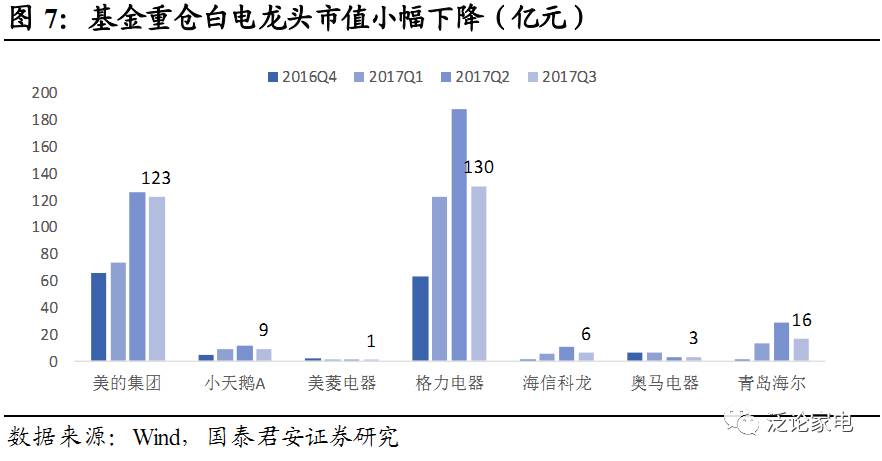

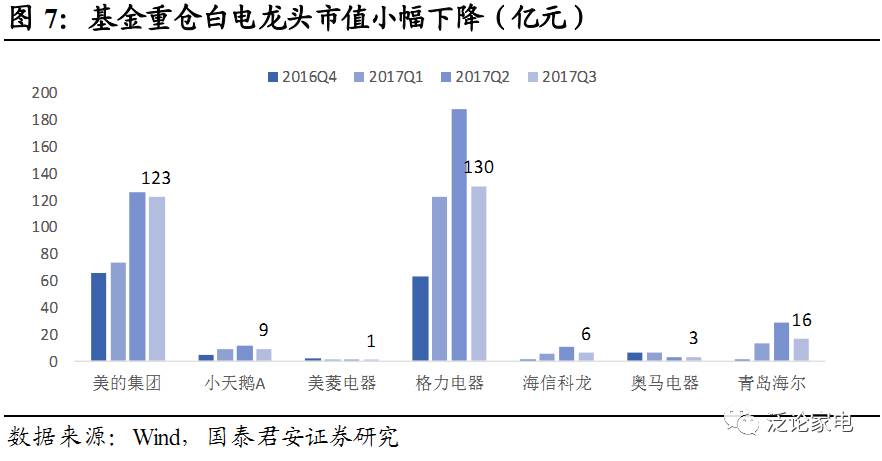

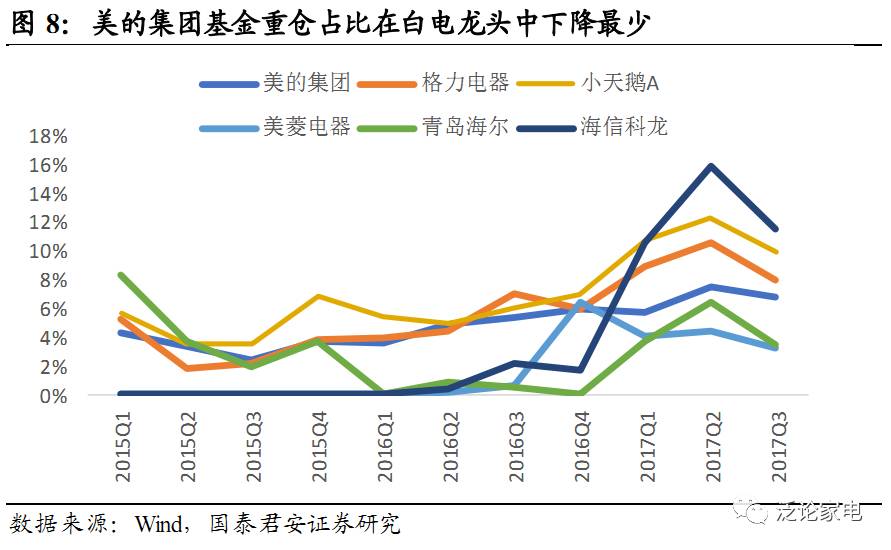

1.2. 白电:基金减持白电,美的集团未受影响

2017Q3白电板块中机构重仓市值排名前列个股的重仓市值和环比变动分别为格力电器(130亿元,-58亿元)、美的集团(123亿元,-3.6亿元)、青岛海尔(16.5亿元,

-12亿元)、小天鹅A(9亿元,-2.5亿元)、海信科龙(5.9亿元,-4.6亿元)、奥马电器(3.1亿元,+0.2亿)、美菱电器(0.8亿元,-0.4亿元)。

从基金重仓占比这一维度来看,多数白电个股的基金重仓占比环比有所下降,下降较多的为海信科龙(-4.3pct)、青岛海尔(-2.9pct)、格力电器(-2.6pct)、小天鹅A(-2.4pct)、美菱电器(-1.2pct),美的集团重仓占比仅下降0.6pct,在白电龙头中下降最少。

值得注意的是:

-

基金在2017Q3减持白电,家电板块在三季度经历较长时间的沉寂,重点持仓仍集中在龙头,未发生改变。

-

海信科龙、格力电器、青岛海尔、小天鹅都在三季度遭基金减持,可能主要是认为三季度业绩存在较大不确定性。

-

基金对美的集团的持仓最坚定,在白电整体持仓下降的同时,基金重仓美的集团占比几乎未下降。

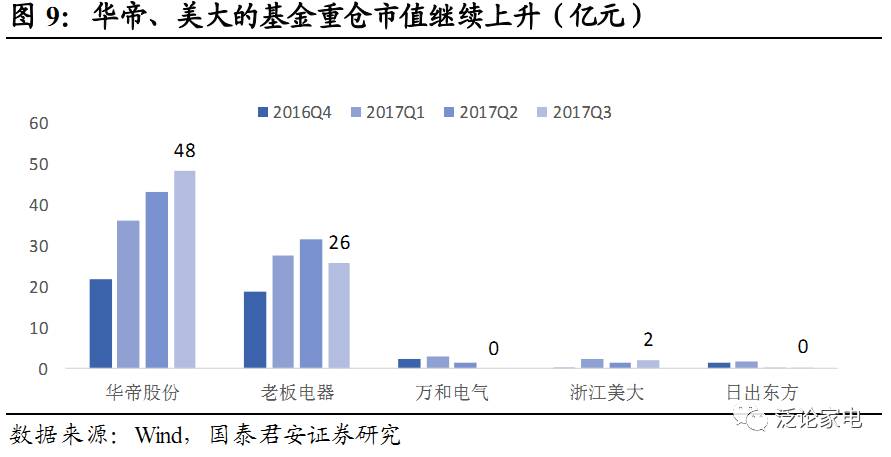

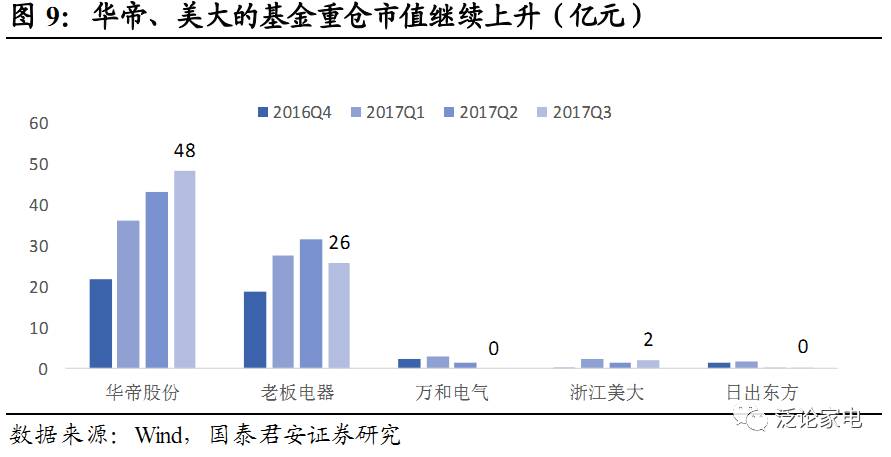

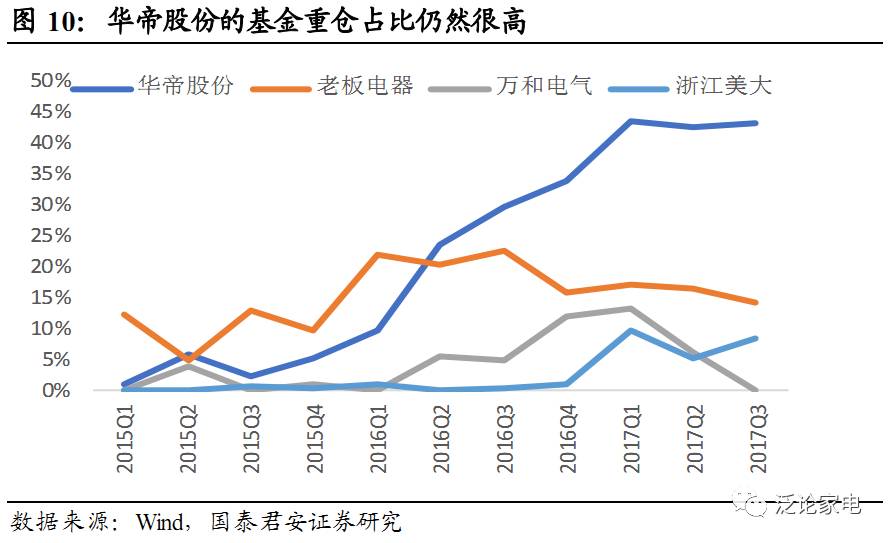

1.3. 厨电:华帝、美大基金重仓市值继续向上

2017Q3厨电板块中机构重仓市值排名前列个股的重仓市值和环比变动分别为华帝股份(48.3亿元,+5.1亿元)、老板电器(25.9亿元,-5.7亿元)、浙江美大(2.1亿元,+0.7亿元)、日出东方(0.3亿元,+0.3亿元)。

从基金重仓占比这一维度来看,基金重仓占比增长较多的为浙江美大(+1.6pct)、日出东方(+1.1pct);老板电器(-2.6pct)、万和电气(-6pct)下降幅度较大,华帝股份基本持平。

值得注意的是:

-

可能是市场对地产调控的后周期影响有所顾虑,2017Q3厨电板块的基金重仓占比略有下降。

-

由于一二线地产调控对地产销售的影响会更早体现,老板电器的基金重仓占比明显下降。

-

华帝股份基金重仓占比几乎没变化,基金公司应是看好其所处三四线厨电市场和公司内部改善带来的业绩弹性。

-

因2016年起集成灶市场发展迅速,浙江美大备受基金青睐。

-

万和电气因业绩持续低于预期,基金重仓占比已从年初的12%下降到0,若风险因素反转应重视公司长期价值。

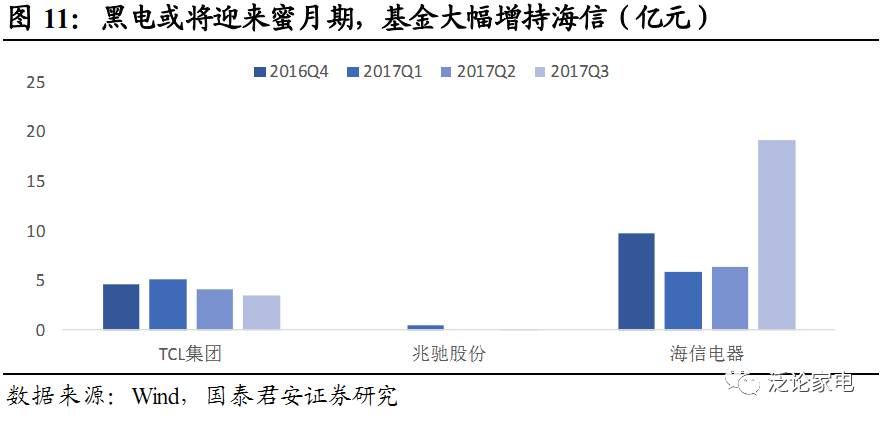

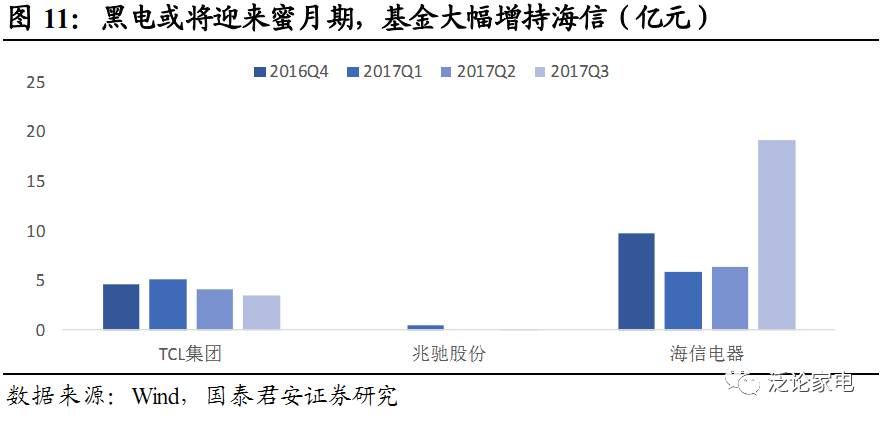

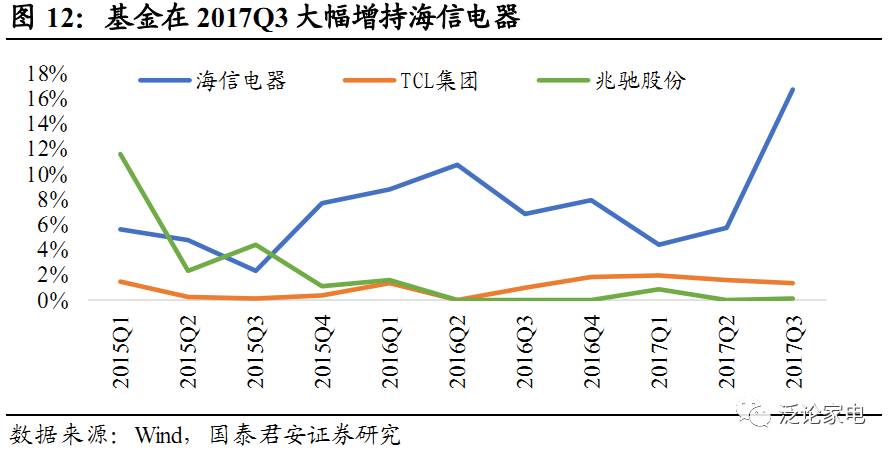

1.4. 黑电:基金加仓黑电,行业或将迎来蜜月期

2017Q3黑电板块中机构重仓市值排名前列个股的重仓市值及环比变动分别为海信电器(19.2亿元,+12.8亿元)、TCL集团(3.5亿元,-0.6亿元)、兆驰股份(372万元,+372万元)。

从基金重仓占比这一维度来看,海信电器基金重仓占比环比大幅增长(+11pct),增长的还有兆驰股份(+0.07pct)。四川长虹(-0.02pct)和TCL集团(-0.3pct)小幅下降。

值得注意的是:

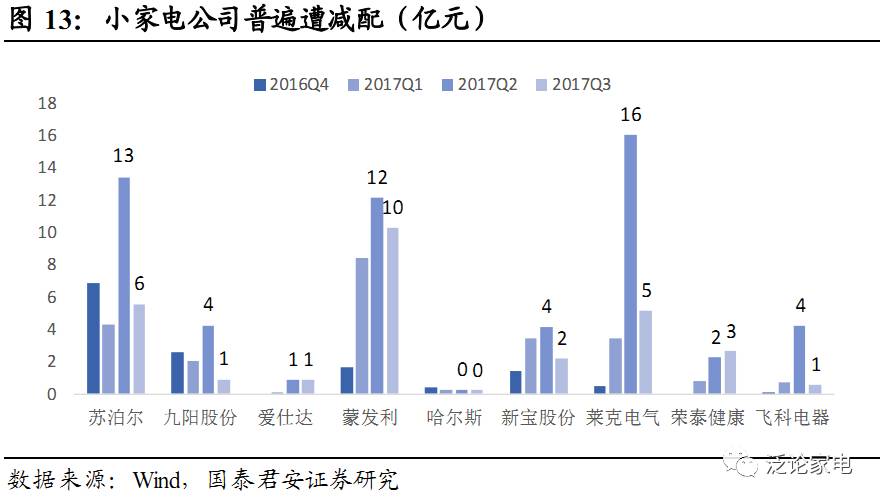

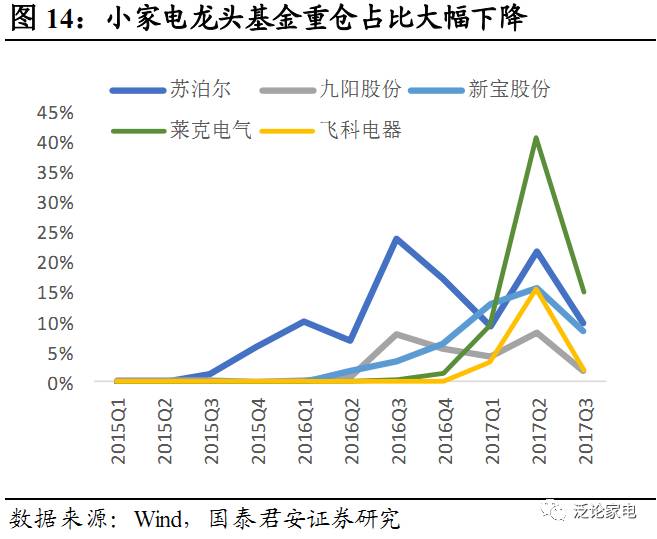

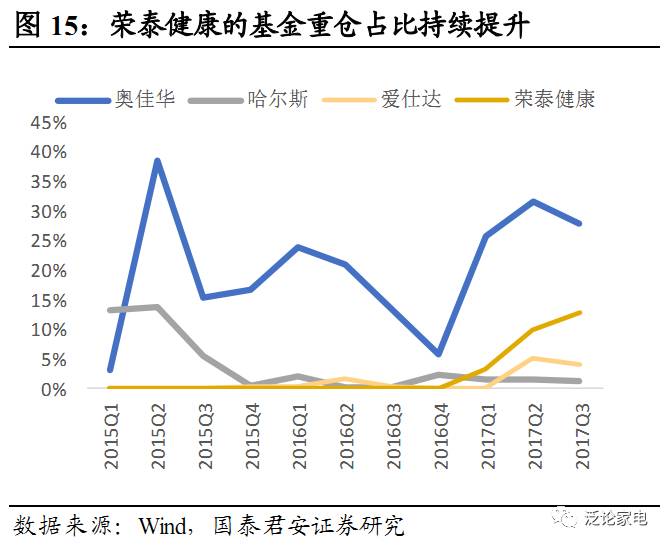

1.5. 小家电:基金恐高情绪明显,认知较为短期

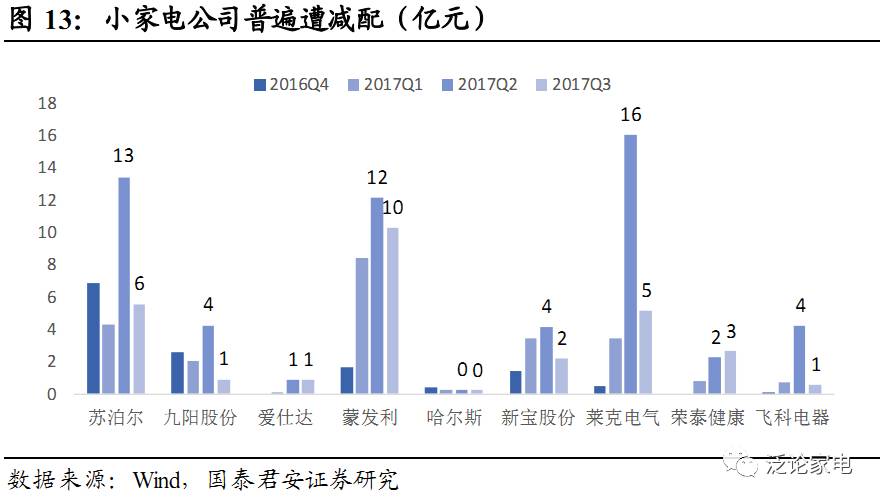

2017Q3小家电板块中机构重仓市值排名前列个股的重仓市值和环比变动分别为德奥通航(6亿元,+4亿元)、苏泊尔(5.5亿元,-7.9亿元)、莱克电气(5.1亿元,-10.9亿元)、荣泰健康(2.6亿,+0.4亿)、新宝股份(2.2亿元,-2亿元)、九阳股份(0.9亿元,-3.3亿元)、爱仕达(8292万元、-496万元)。

从基金重仓占比这一维度来看,基金重仓占比环比增长较多的为德奥通航(+8.7pct)、荣泰健康(+2.8pct)、开能环保(+0.3pct),基金重仓比例下降较多的为莱克电气(-25.8pct)、飞科电器(-13.5pct)、苏泊尔(-12pct)、新宝股份(-7.2pct)、九阳股份(-2.3pct)。

值得注意的是:

-

2017Q3,前期涨幅较大的小家电个股莱克电气、飞科电器、苏泊尔等均被减持,市场对小家电的认知仍较为短期,我们依然看好小家电行业增长的中长期确定性。

-

基金2017Q3对莱克电气和新宝股份的减持都有很大部分原因是人民币汇率升值和原材料涨价导致的中报业绩低于预期。

-

基金对苏泊尔和飞科电器的减持预计主要是由于估值提升过快,并非基本面原因,其实我们认为这种确定性溢价有其合理性。

-

其他小家电个股中,荣泰健康、奥佳华受益于共享按摩椅模式带来的可能空间,较受基金青睐。

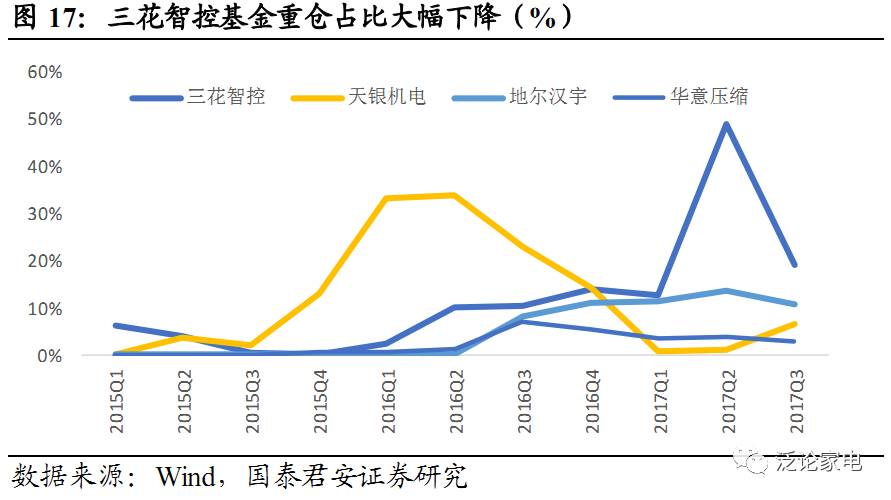

1.6. 零部件:三花智控基金重仓占比大幅下降

2017Q3零部件板块中机构重仓市值排名前列个股的重仓市值和环比变动分别为三花智控(23.3亿元,-38亿元)、地尔汉宇(2.2亿元,-0.8亿元)、和晶科技(1.9亿元,-0.2亿元)、天银机电(1.8亿元,+1.5亿元)、华意压缩(1亿元,-0.4亿元)。

从基金重仓占比这一维度来看,三花智控2017Q3基金重仓占比大幅下降30pct至19%,地尔汉宇基金重仓占比下降2.8pct,基金重仓占比提升比较明显的为天银机电(+5.3pct)。

值得注意的是:

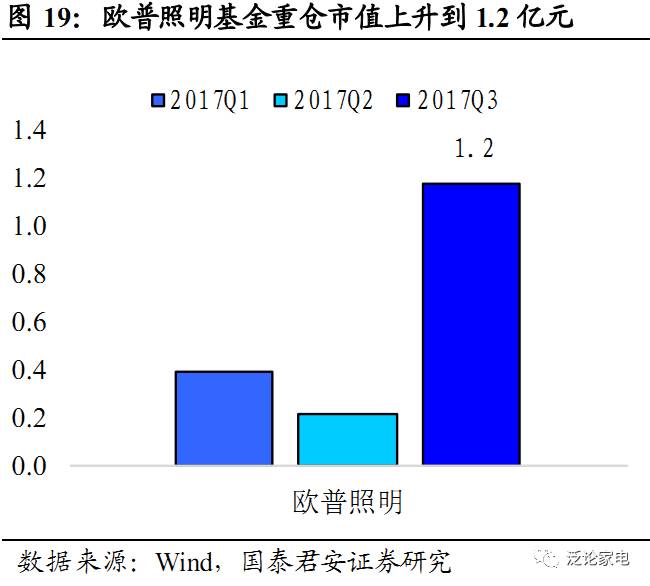

1.7. 照明:基金对欧普照明的关注度明显提升

2017Q3欧普照明的基金重仓占比继续上升2pct至3%,基金重仓市值上升至1.2亿元,自上市以来,欧普照明的基金重仓市值持续上升,部分基金开始关注公司的发展,但基金重仓占比依然不高。

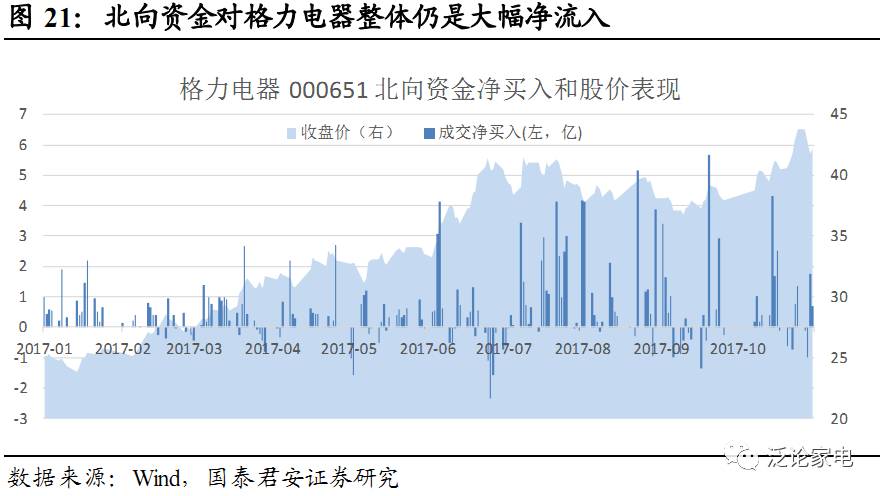

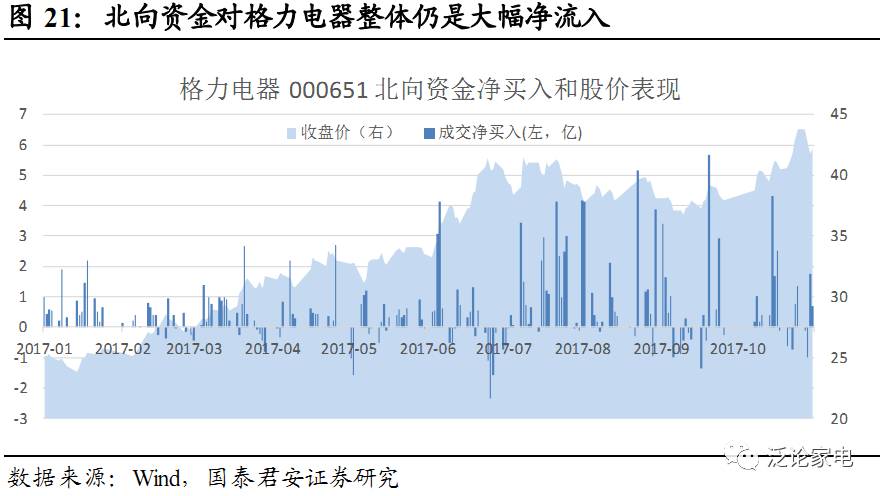

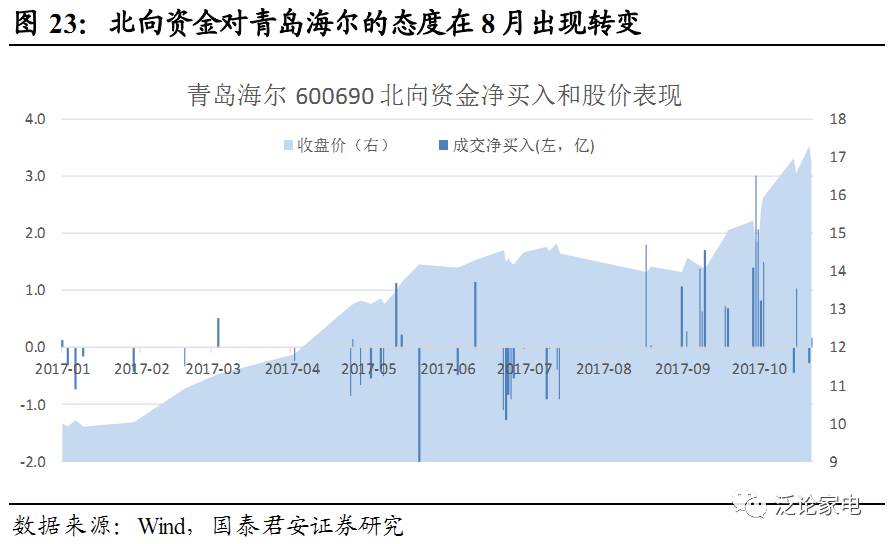

2. 北向资金三季度以来加速买入家电龙头

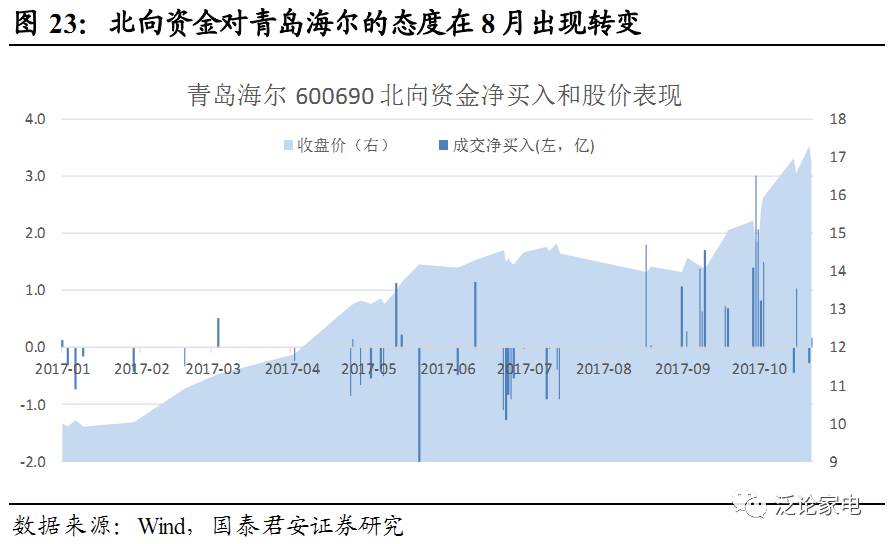

北向资金从2017年初以来持续买入家电龙头,随着北向资金的持续净买入,家电龙头的股价也一路向上,即使家电龙头股价在三季度没有很强的表现,但北向资金对美的集团、格力电器、青岛海尔和老板电器的净买入在三季度和四季度初有所加快。

北向资金在2017年8月前对青岛海尔的看法偏负面

,累计净流出12亿元,

但8月后态度大变,从净卖出转为净买入,短短3个月已累计净买入17.6亿元,青岛海尔的股价也随之出现大幅上涨。

北向资金作为A股的增量资金,资金流向对行情发展的方向具有重要的参考意义,三季度以来北向资金仍在持续流入家电龙头股,在进入四季度后,北向资金对老板电器、青岛海尔更是加速买入,

海外资金对家电的偏好没有出现根本改变。

3. 核心风险

3.1. 重仓股情况已发生较大变化

基金三季报为2017年9月底情况,目前已过去一个月左右,可能基金实际重仓股情况已发生较大变化。

最新行业观点

【国君家电】成本、汇兑、地产压力下,龙头价值彰显—2017W37观点

【国君家电】

弱市延续,家电业绩确定优势凸显—2017W19观点

【国君家电】

看好行业Q2业绩表现,配置优选龙头—2017W18观点

【国君家电】

厨电小家电超预期,预计Q2盈利能力修复—2016A&2017Q1回顾及展望

【国君家电】

超配水平低于历史Q1,继续看好家电进攻行情

【国君家电】

找一个继续搞家电股的理由

【国君家电】Q1业绩喜人,Q2趋势更好—2017W16观点

【国君家电】稍事休息,马上回来—2017W15观点

【国君家电】龙头优势彰显,Q1业绩定乾坤—2017W14观点

【国君家电】家电进攻行情将围绕优势龙头进一步展开—2017W13观点

【国君家电】青岛海尔:经营改善拐点出现,预计业绩持续向好

【国君家电】火力全开,强力进攻,增持家电,主抢龙头—2017W12观点

【国君家电】空调出货量增长72%,引领家电进攻行情—2017W11观点

必读!国君家电:1234线消费升级正全线加速!

【国君家电】家电板块强势领涨,进攻行情继续—2017W10观点

【国君家电】春季攻势不改,板块表现持续强于大盘—2017W9观点

【国君家电】青岛海尔:上调2017年业绩目标,期待王者归来——第二期员工持股计划点评

【国君家电】继续看好家电春季进攻行情—2017W8观点

【国君家电】家电防御转进攻&空调专家交流电话会议纪要

【国君家电】从防御转向进攻,增持家电白马龙头—2017W7观点

【国君家电】春节家电销售火爆,坚守价值品种—2017W6观点

【国君家电】超配水平低于历史平均,建议“增持”

【国君家电】价值品种仍为首选—2017W3观点

【国君家电】回调带来配置良机—2017W2观点

思想与分享都会创造价值...

求变,着眼未来!

国泰君安研究所 家电行业 范杨/王奇琪/颜晓晴/李泽明

GUOTAI JUNAN Securities Home appliance

请爱护环境,减少使用打印机。

Please consider the environment before printing anything. Double-sided print when necessary.