5月M2增速下降的主要原因:商业银行资金运用——股权及其他投资——其他投资大幅下降。

随着金融监管逐步加强,金融体系主动调整资产负债表,与同业、资管、表外以及影子银行活动高度关联的商业银行股权及其他投资等科目扩张放缓。

从脱虚到向实需要一个过程。资产价格可以快速下跌,但债务出清在微观上是一个比较困难漫长的过程。资金从脱虚到向实,既要尽快完成金融去杠杆的过程,又要避免债务收缩对企业和家庭部门造成过于严重的冲击,这是一项技术活。

最近两周资金面情绪缓和,债市看多声音渐多。先有部分银行被允许延迟提交自查报告1-2个月,后有央行加强续作MLF并重启28D逆回购,修复了前期过紧的资金面预期。

在我们看来,当前是机构监管占主导、货币政策被动对冲的监管状态,所以监管工作节奏的主动放缓比货币政策的被动对冲更重要。目前的内外状况,货币也没有主动放松的充分理由。

不过监管节奏放缓并不代表监管要求放松,该来还是要来的,延迟提交自查报告也是为了更认真地检查。所以我们认为,目前债市的行情和3月中旬的抢跑行情一样,只是一个短期的修复性交易机会。

3月中旬的抢跑行情持续到4月上旬后窗口关闭。我们在《开弓没有回头箭》中的观点没变,超额收益主要来自于政策的临时对冲,短期交易可抓,但会攻更会守,会抢更会跑,会买更会卖。

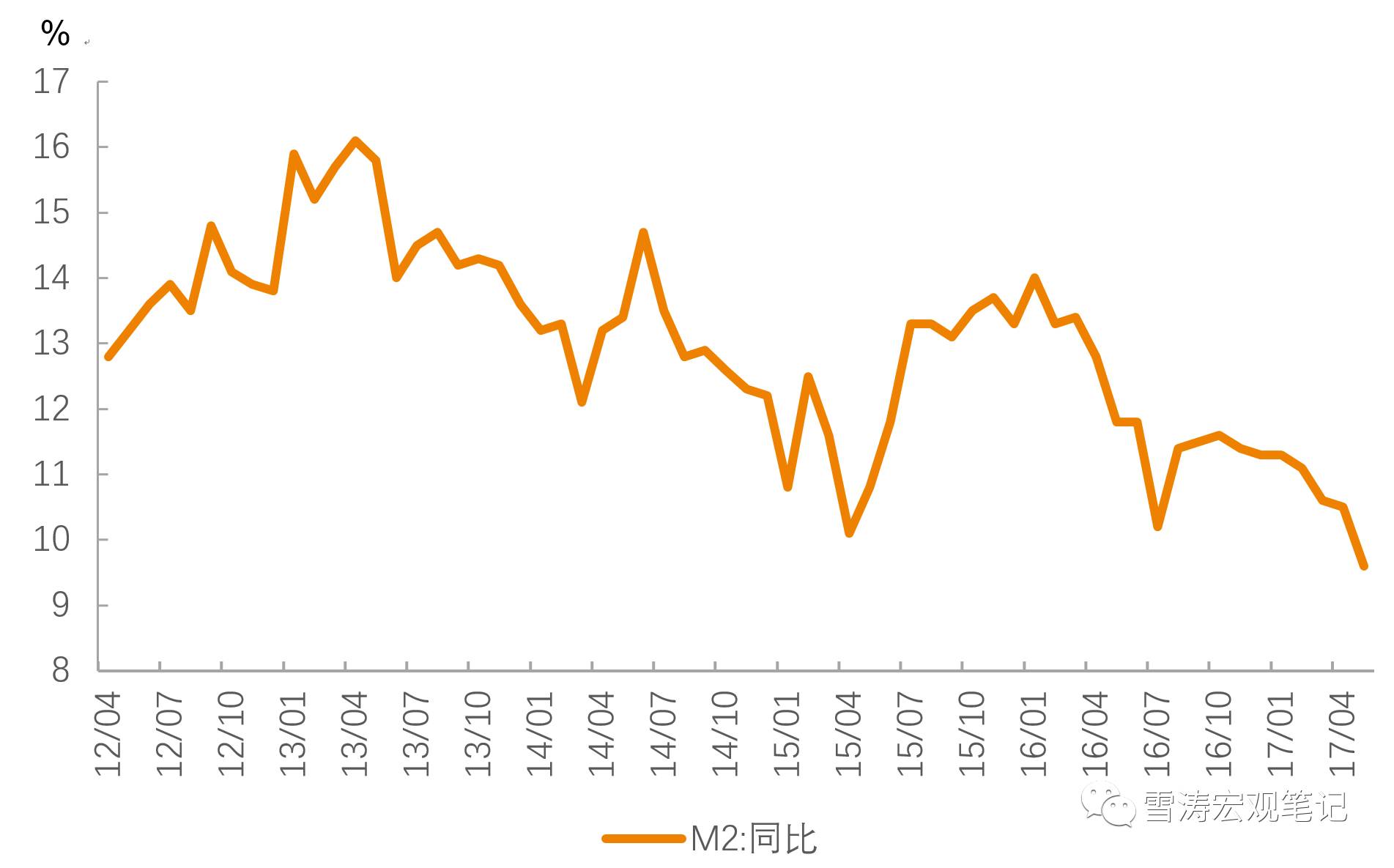

图1:5月M2同比增速下降到10%以下

资料来源:WIND,天风证券研究所

回到标题,5月广义货币(M2)同比增速跌破10%,至历史低位9.6%,当月新增广义货币5028亿。是什么原因拉低了广义货币的增速?

不同于米什金的经典教科书《货币银行学》里所描述的货币创造过程是“存款创造了贷款,贷款又变成了存款”,实际上现代商业银行体系的货币创造过程是“资产创造负债,贷款创造存款”。商业银行的一系列资产扩张行为,如发放贷款、购买外汇、购买债券、开展同业业务等,都会在其负债端派生出等额存款。

基础货币并未显著下降的情况下,广义货币M2(负债端)增速下降对应了货币派生(资产端)的减缓。我们从银行资产端的货币创造过程,解析M2下降的原因。

一、从货币创造的角度看M2下降原因(资产端)

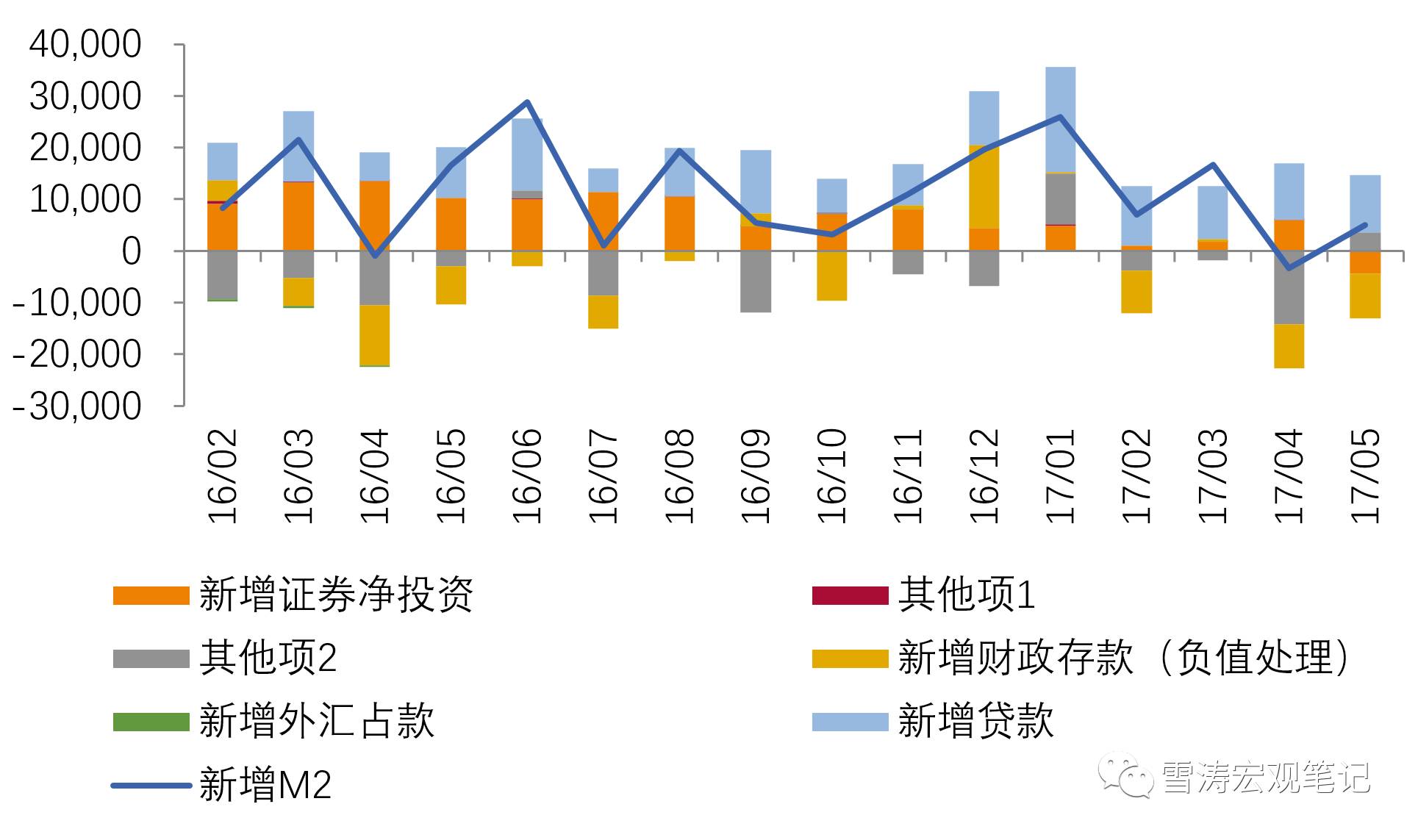

银行在资产端进行货币创造的来源主要有新增贷款、证券净投资、外汇占款、财政存款与其他项目。用一个公式来表示新增M2:

新增M2=新增贷款+新增外占+新增证券净投资-新增财政存款+其他项1+其他项2

其他项1:新增黄金占款+新增国际金融机构资产-新增对国际机构金融机构负债

其他项2:银行资金来源和资金运用之间的“轧差”项

2011年10月之后,非存款类金融机构在商业银行的存款(商业银行负债方的“同业存款”项)纳入了广义货币的统计口径。但银行和银行之间的同业资金往来不纳入广义货币。因此,同业资金运用只反映了银行和非银之间的资金来往,不反应银行和银行之间的资金来往。

“轧差”项的主要用途是轧平银行和银行之间的同业资金运用与来源的不匹配。不匹配的原因是银行借助同业业务,把部分资产从表内往外挪,进行间接投资,但负债还留在表内。所以“其他项2”主要体现了银行-银行的同业资金运用规模。

我们从商业银行信贷收支表建立了下图。其中5月M2环比增加5028亿,贷款环比增加11119亿,外汇占款环比下降293亿,证券净投资环比下降4337亿,其他项1环比增加0.43亿,其他项2环比增加3528亿。

可以看出,给5月货币创造正贡献最多的是新增贷款和其他项2,负贡献最多的是新增财政存款和新增证券净投资下降。

图2:新增贷款给M2正贡献最多,新增财政存款和证券净投资负贡献较大

资料来源:WIND,天风证券研究所

如上文所说,“其他项2”是一个轧差项,反映了银行同业渠道创造的货币。该项在4月时下降1.4万亿,反映金融监管对银行通过同业渠道的资产出表产生了明显冲击。5月时该项已经有所缓和,反弹3528亿。

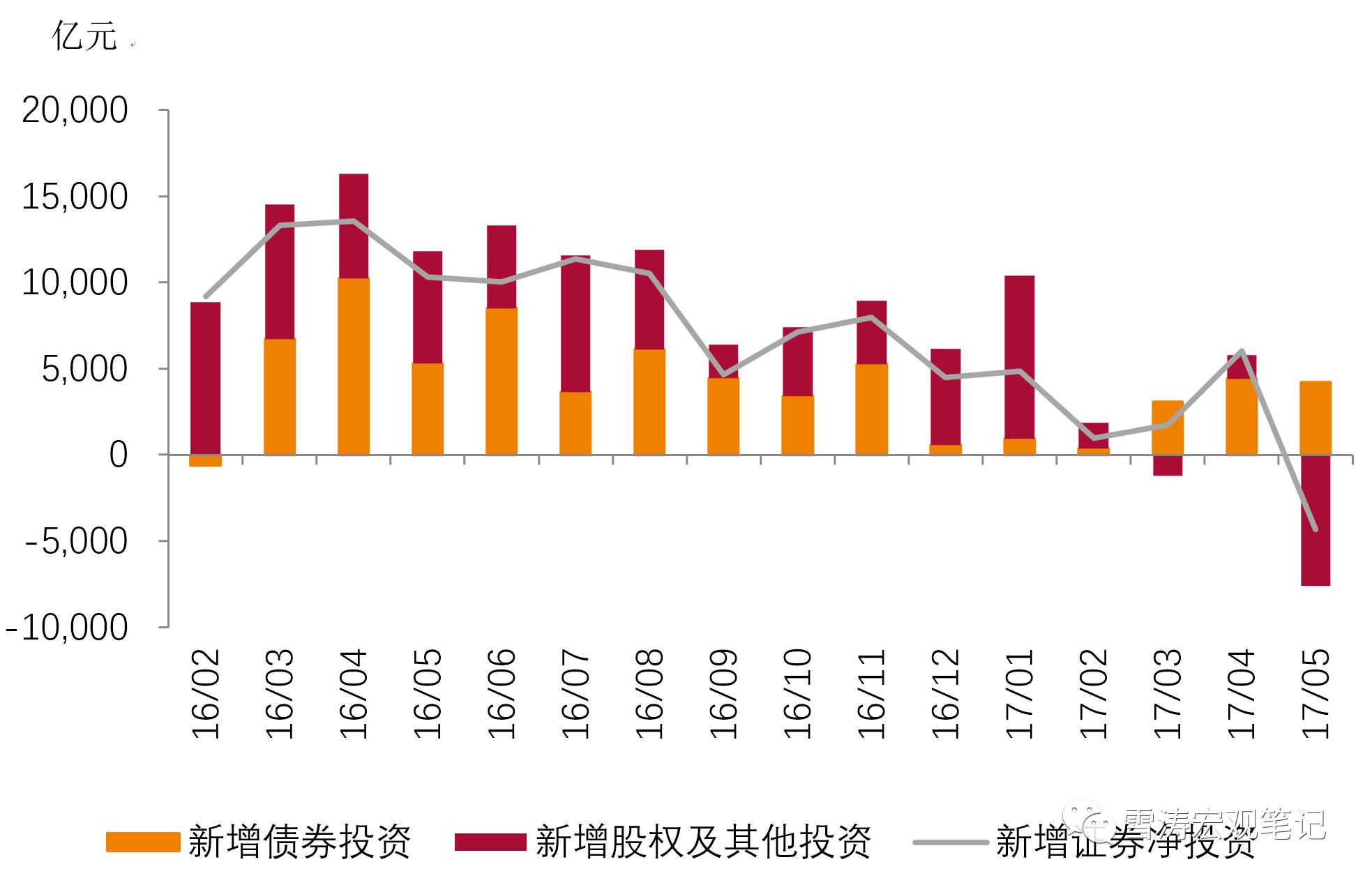

二、“股权及其他投资”项中的“其他投资”是拉低货币创造的主因

“新增证券净投资”从4月6020亿到5月-4337亿,主要原因不是“债券投资”下降,而是“股权及其他投资”下降。5月债券投资增加4191亿,新增金融债融资913亿,股权及其他投资下降7615亿。

图3:股权及其他投资下降是5月货币创造低的主要原因

资料来源:WIND,天风证券研究所

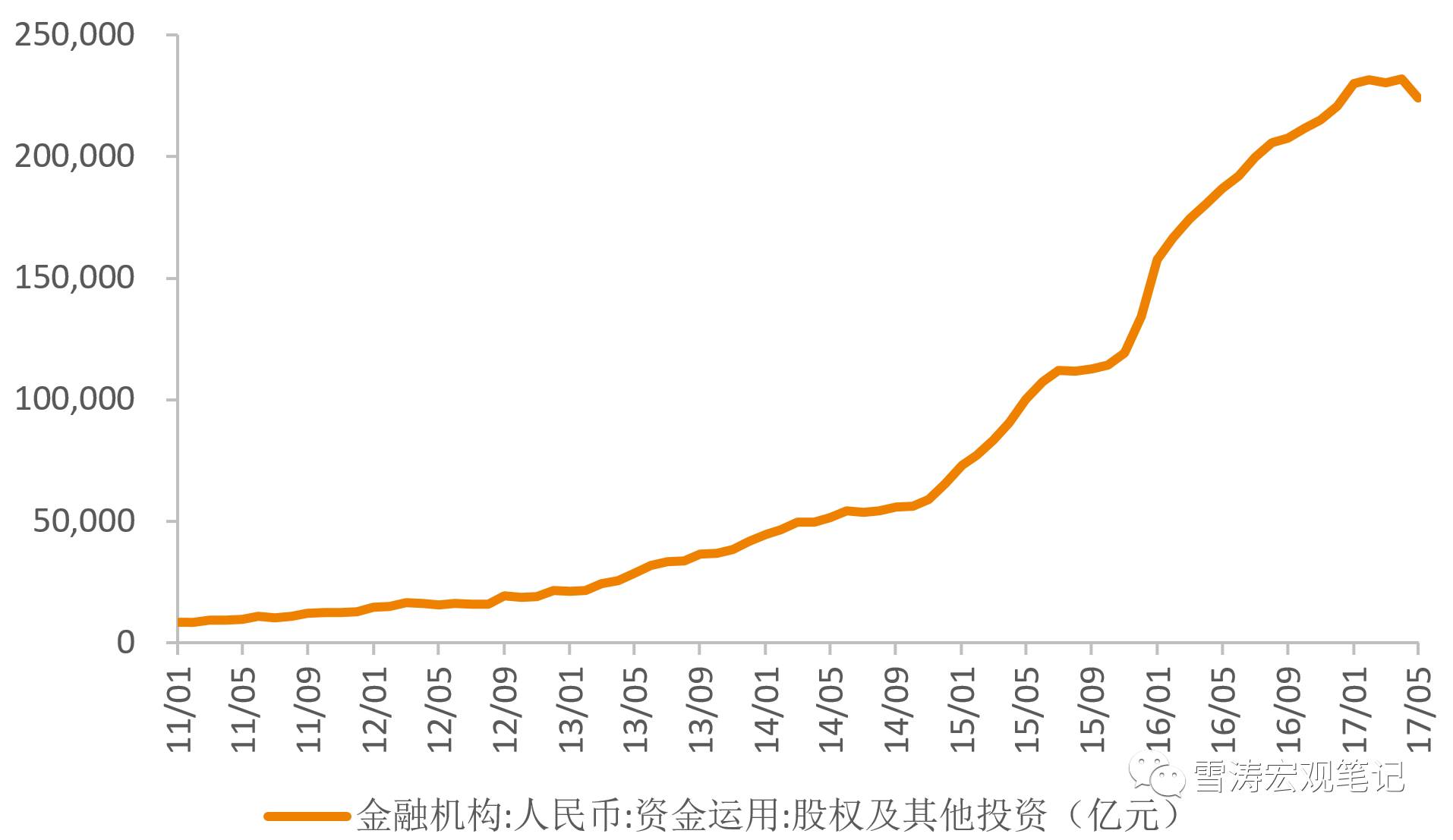

“股权及其他投资项”并不是一个可以忽略的小数字,该项在2015年底时为13.4万亿,但2016年底时已经是22万亿,一年之间增加了65%。截止17年5月,该项是22.4万亿。

那么商业银行信贷收支表里的“股权及其他投资项”里到底有什么?

图4:2016年商业银行信贷支出表的“股权及其他投资”项增加了65%

资料来源:WIND,天风证券研究所

从公开数据看,这是一个黑匣子。

对商业银行来说,“股权投资”占比并不高,“其他投资”实际占了大头。“其他投资”包括信托非标、同业理财、资管计划、自营委外等。但这些投资的规模没有公开数据披露,只能通过出资方和资金获得方的年报财报粗略估算且相对滞后(可参考报告《委外规模有多大》)。

至此,我们找到了货币增速下降的主要原因:商业银行资金运用——有价证券及投资——股权及其他投资——其他投资大幅下降。

至于为什么“其他投资”大幅下降了,央行自己的解读就已经足够到位:

“近些年部分金融机构通过资金多层嵌套进行监管套利,在体系内加杠杆实现快速扩张,累积了一定风险。随着稳健中性货币政策的落实以及监管逐步加强,金融体系主动调整业务降低内部杠杆,表现在与同业、资管、表外以及影子银行活动高度关联的商业银行股权及其他投资等科目扩张放缓,由此派生的存款及M2增速也相应下降。”

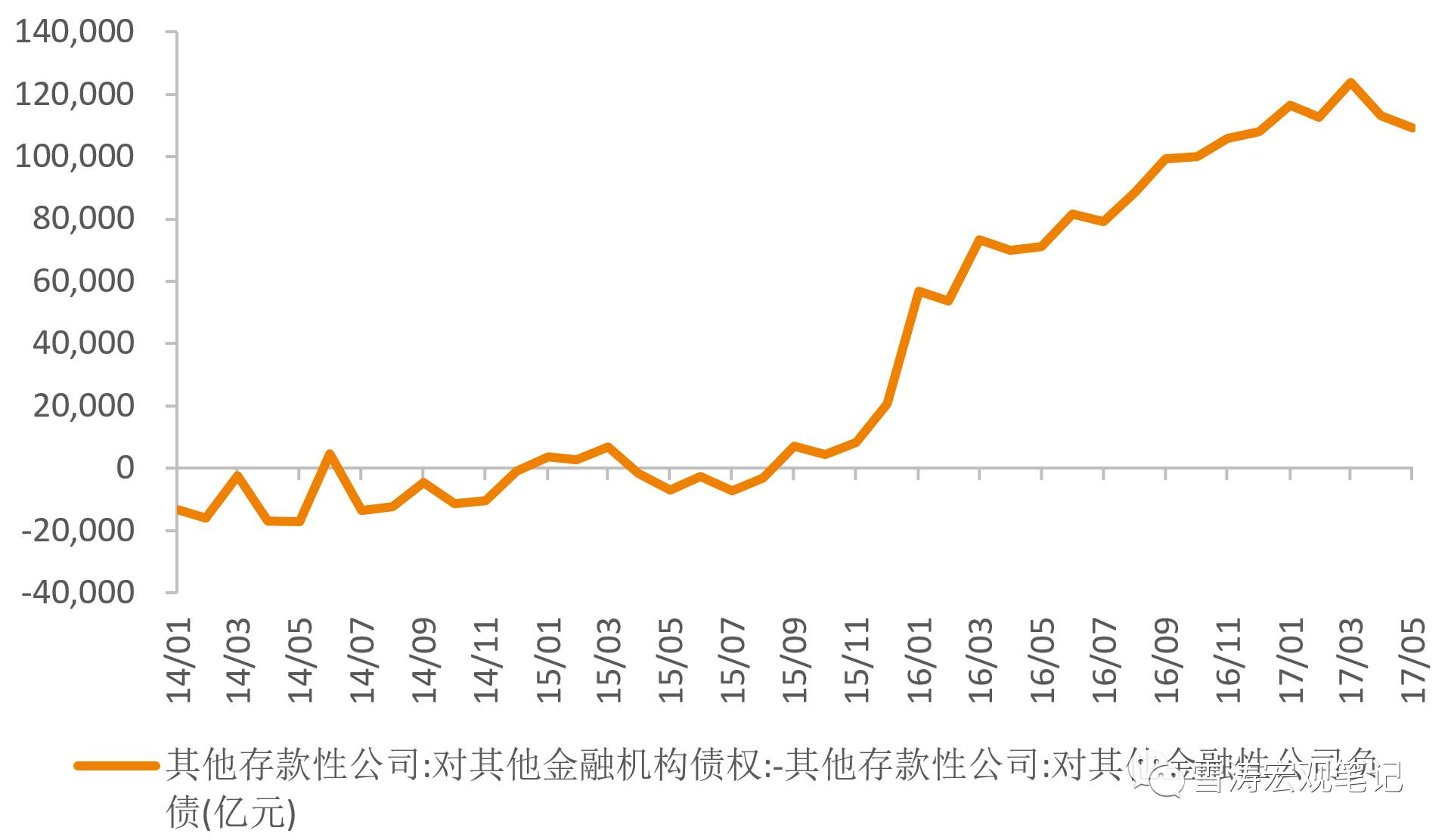

虽然无法观察银行信贷收支表中的“其他投资”内部的构成如何变化,但与“其他投资”的收缩相呼应的是:银行资产负债表中的“银行对非银的净债权”在3月见顶之后,4-5月连续下降,5月下降放缓。说明商业银行通过非贷款的其他科目从非银金融机构回收了大量的货币。

图5:银行对非银债权4、5月连续下降

资料来源:WIND,天风证券研究所

三、从脱虚到虚脱,再到向实

随着金融监管逐步加强,金融机构开始主动去杠杆,调整资产负债表,收缩同业、资管、表外及影子银行业务。强监管背景之下,银行从“法不禁止皆可为”变成“法不允许皆不敢为”,影响了信用派生能力(可参考报告《当潮水退去之后》)。由于委外非标等资产的久期长流动性差,这些资产要经历较长期的调整出清过程,货币创造收缩和M2低增速会维持较长时间。

尽管银行同业和表外不直接影响货币派生,但表内表外相互牵连,银行表内的“股权及其他投资”的货币创造下降,同样也反映在社融里银行的表外非标资产在收缩。

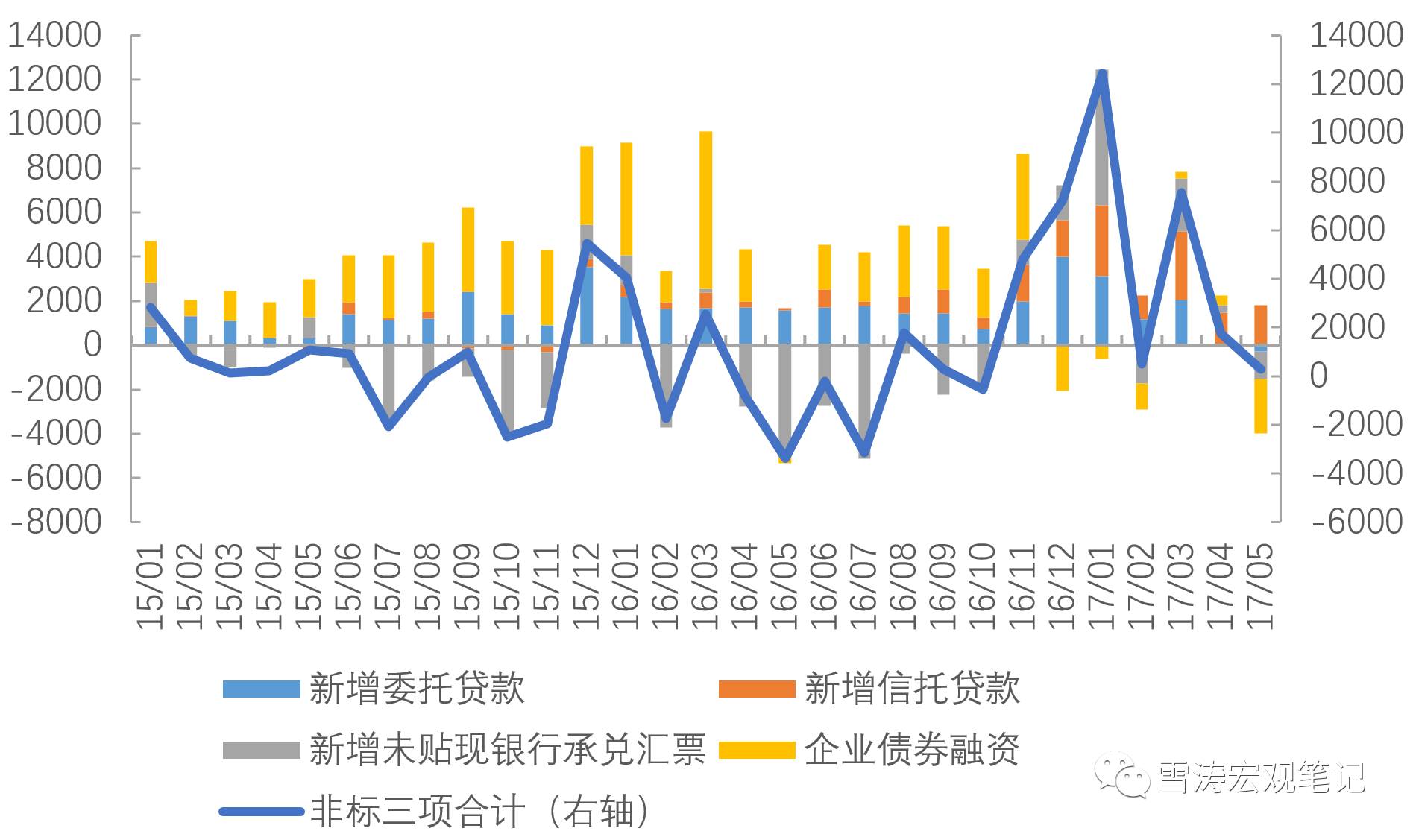

社融是金融体系(银行和非银)给实体经济的融资。社融口径里的非标主要包括三部分:信托贷款、委托贷款和银行未承兑汇票,其中委托贷款和未承兑汇票是银行表外资产。

5月新增社会融资规模1.06万亿元,下降较多的分项是非标和企业债收缩,其中新增委托贷款-278亿元,新增未贴现银行承兑汇票-1245亿元,企业债券净融资-2462亿元。

社融口径的非标下降体现了金融监管加强后对银行的表外非标业务的影响。表外业务收缩,部分转向表内,推升了整体融资成本。同时,债券发行利率的上升使得企业大量取消债券发行,社融中的债券融资规模也大规模收缩。

脱虚未必立即向实,这确实需要一个过程。资产价格可以快速下跌,但债务出清在微观上是一个比较困难漫长的过程,这直接影响到投资和消费的需求,进而影响到实际利率的提升。所以债务紧缩带来的衰退期和收缩期往往长于供给冲击带来的衰退期。美国1929年和2008年两次债务周期结束后都伴随了长时间的实体部门、家庭部门去杠杆,和之后经济的缓慢复苏。

资金从脱虚到向实,既要尽快完成金融去杠杆的过程,又要避免债务收缩对企业和家庭部门造成过于严重的冲击,这是一项技术活。

图6:社融非标和企业债净融资额下降

资料来源:WIND,天风证券研究所

风险提示

货币派生链条收缩超预期

刘煜辉 | 首席经济学家

中国社会科学院经济学教授,博士生导师,中国首席经济学家论坛理事,人民币交易与研究论坛学术委员会主任。曾任华泰证券、广发证券首席经济学家。

宋雪涛 | 宏观团队负责人

美国北卡罗来纳州立大学经济学博士,中国金融四十人论坛(CF40)特邀项目研究员,《华尔街见闻》、《清华金融评论》特约撰稿人。著有多篇学术论文、央行工作论文,担任多家国际学术期刊审稿人,曾任华泰证券宏观固收分析师。

芦哲 | 宏观分析师

清华大学经济学硕士,中国人民大学国际货币研究所副研究员。曾就职于世界银行集团总部(华盛顿),负责金融和私有部门研究,在Journal of International Money and Finance、《世界经济》、《金融研究》等杂志发表论文十余篇。

李雪 | 宏观助理分析师

牛津大学金融经济学硕士,主要负责海外宏观经济研究。

重要声明

市场有风险,投资需谨慎。在任何情况下,本微信平台所载信息或所表达的意见并不构成对任何人的投资建议。