导语:

沪指震荡攀升,中小创表现相对弱势,行情接下来如何演绎?分化会延续到何时?机会会在哪里酝酿?招商证券首席策略分析师张夏为您解析:当前行情的深度思考,敬请关注。

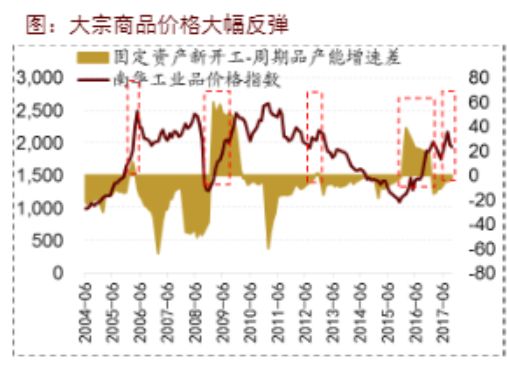

回溯到2009年实施四万亿刺激计划后,大宗商品价格大幅上涨,从2011年开始,产能开始大幅释放,四万亿刺激的后遗症开始显现。一年后即2012年,产能问题开始显现,自十八大召开,政府试图寻求产业结构转型和新的经济增长点。

到了2014年,产能过剩问题已经较为严重,但在2014年年底,政府中央经济工作会议仍把“调结构”作为首要目标,并寄希望于“培育新增长点”。当年,基本上所有的钢厂接近亏损,政府的态度是推动大众创业,万众创新,对于倒闭的工厂正好达到去产能的效果。但与98、99年的状况不同,这次的负债端、杠杆水平都在增加,一旦破产,将引发银行业危机。最终导致自2014年以来银行不良率一直攀升,大宗商品价格暴跌。

一、

2015、2016中央经济会议提出供给侧改革、“三去一降一补”。在扩大总需求的同时,严格执行供给侧改革,限制产能投放。

二、

2016年开始,固定资产投资放量,固定资产新开工计划项目总投资额达到50万亿,真正开启了一轮超大规模的牛市。

三、

如下图,需求增速大于供给增速的时候,供给关系得到了改善,大宗商品价格反弹。居民实际可支配收入回升,消费同比回升明显。家电和白酒都隶属于中国经济复苏的大逻辑。

制造业投资占总投资40%的比重,工业用地增速的回升昭示着制造业投资需求存在明显回升的可能。通过上市公司的资本开支数据来看,与工业工地匹配度相对高,制造业投资回升超预期可能导致投资需求回升超预期。

电子、汽车、化工、地产、有色、环保、机械设备是资本开支的主要细分,但传统煤炭钢铁有色还是负增长的,一季度制造业投资很有可能拉动回升。政府态度变换在于,对地方政府加杠杆,对房地产企业做了很多限制,但在一季度相对乐观。在整个产能整体受控的状态下,政府尽可能保持稳定投资。

2014年以来,存款—理财—同业负债成为新的主动负债的扩张方式。

一、

负债端:

绕开监管,发行理财产品,保本理财变成同业负债、非保本理财转移到表外,都不用缴存准。A银行可以买B银行的存单,一次循环,每一次都是一次资产负债。负债规模无限做大。

二、

资产端:

通过同业投非标,风险系数小,通过委外、通道业务投出去,不用受到资本金存贷比的限制和投放的限制。这些钱投到哪去了,背后是房地产。

三、

监管层面:

资产负债表无限扩大,2017年以来资管新规本质上来讲,9月30号提出的降准正式实施,打掉链条,例如理财产品和同业存单也要纳入考核。回到存款贷款的体系内,谁融不到资了?地方政府和地产企业。

四、

为什么企业融资成本很高还借不到钱?

1、吸收存款负债获得非常难,负债荒。2、非标回标、通道回表、表外回表,要用表内资金对接一笔放掉的非标,没有产生新的信贷,对资本金消耗大。对于商业银行来讲最大的人物找资本金,基本上没有信心放贷了,第二季度基本上就不能这么玩了,是一个风险点。

目前来看,

制造业投资占上风,一季度就是制造业复苏带来的行情

,所以在当下还是不错的。

对策:买四大行。

大行有钱,可以借钱给中小行,利差扩大。同时避险,无论进攻还是防守都是很好的选择,机构投资者更偏向于四大行而不是周期股。银行在这个位置的估值也不是特别贵。4月之前周期股还是可以配的,跟踪指标,信贷数据。

一、 由于并购的下滑,创业板的利润回落,业绩增速下降,2018年仍会回落。同时IPO提速,对壳价值将会产生毁灭性打击。

二、 更大的问题在,解禁了40000亿,因为解禁新规的存在,2017年解禁的股票到2018年才真正解禁。

创业板真正见底时间判断:

一、何时最惨?2018年二季度,正值7月份解禁高峰过去。

二、何时见底?

2018年三季度,中小创业绩预计触底。