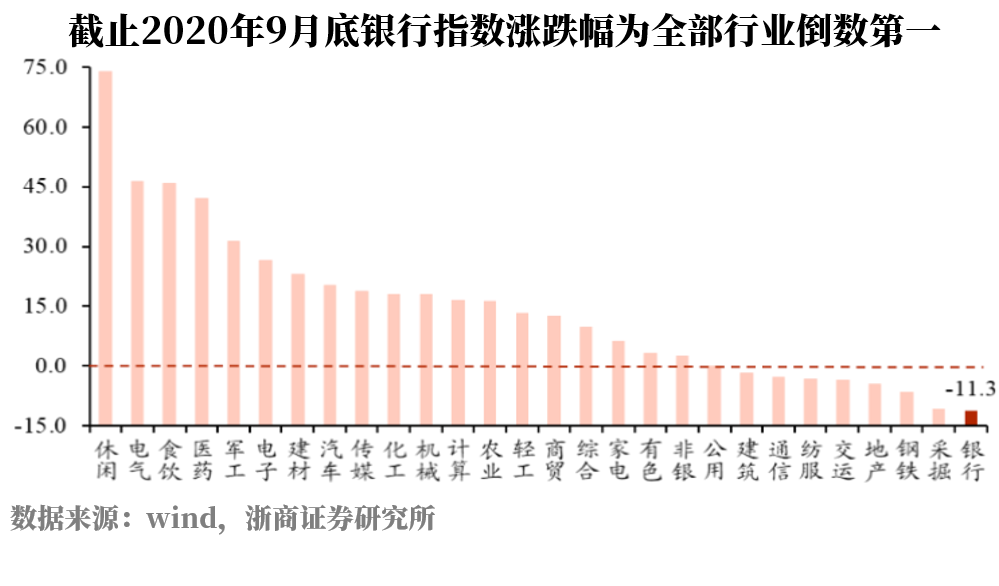

新冠疫情加剧市场波动,2020年上证综指依然逆势上扬。然而,银行股表现偏弱,截止9月底,行业指数全年累计下跌超过10%,涨跌幅为全部行业倒数第一,估值逼近历史最低位(0.67倍PB)。

到底是疫情冲击严重、基本面显著恶化,还是市场错杀、酝酿投资机会?银行股价低迷的背后是怎样的市场预期和博弈?

倾听市场“负向声音”

股价持续低迷说明“负向思考”在主导银行的股价走势,我们不妨先听一下市场上的负向声音:

1.银行信贷是旧的经济模式,间接融资要过时,银行股会陷入长期低估值困境;

2.银行资产质量有问题、潜在风险很高;息差是垄断利润、高盈利长期不可持续;

3.疫情下政策让利及资产质量恶化导致银行业绩下滑,基本面趋势向下;

4.银行是顺周期行业,疫情影响宏观经济,经济下行不能买银行股;

其中,第1点是对银行商业模式的否定。美国作为全球最发达的经济体,以股票、债券等直接融资为主,由此类比中国直接融资占比未来也会提升。但是,不同国家国情不同,适应的融资模式也存在差异,中国未必简单重复美国的路径。即便将来直接融资占优,当前主导中国金融体系的银行业也不会被架空,不能以此简单否定银行股的投资价值。

对于第2点,此前文章有详细论证,我们认为当前中国银行业潜在风险可控、高盈利能力可持续。下文,我们着重针对3,4点进行剖析:

疫情对银行股冲击有限

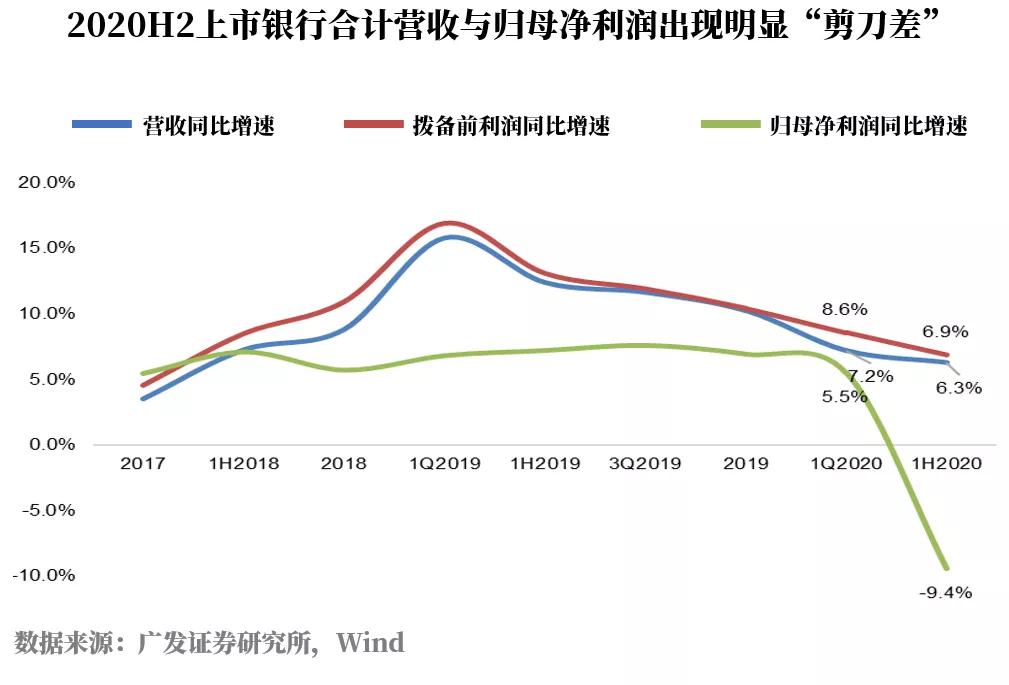

今年上半年36家上市银行净利润下滑了9.4%,四大行出现两位数下降。多数人解读为疫情下1.5万亿政策让利以及资产质量恶化所致。

对此,我们分拆来看:

首先,按照工行的说法“1.5万亿让利绝大部分是融资利率下行,大概有9000多亿”。这部分贷款利率下行,对应银行利息收入的减少(而非“利润”),利息收入扣减利息支出(如存款成本)后以“净利息收入”的形式计入营收,这块业务占到银行收入的7成以上。如果是大幅让利导致业绩下滑,必然伴随银行营收下降,然而2020年上半年上市银行整体营收同比增长6.3%,出现了明显的“剪刀差”。1.5万亿让利显然不会导致净利润大幅下滑。

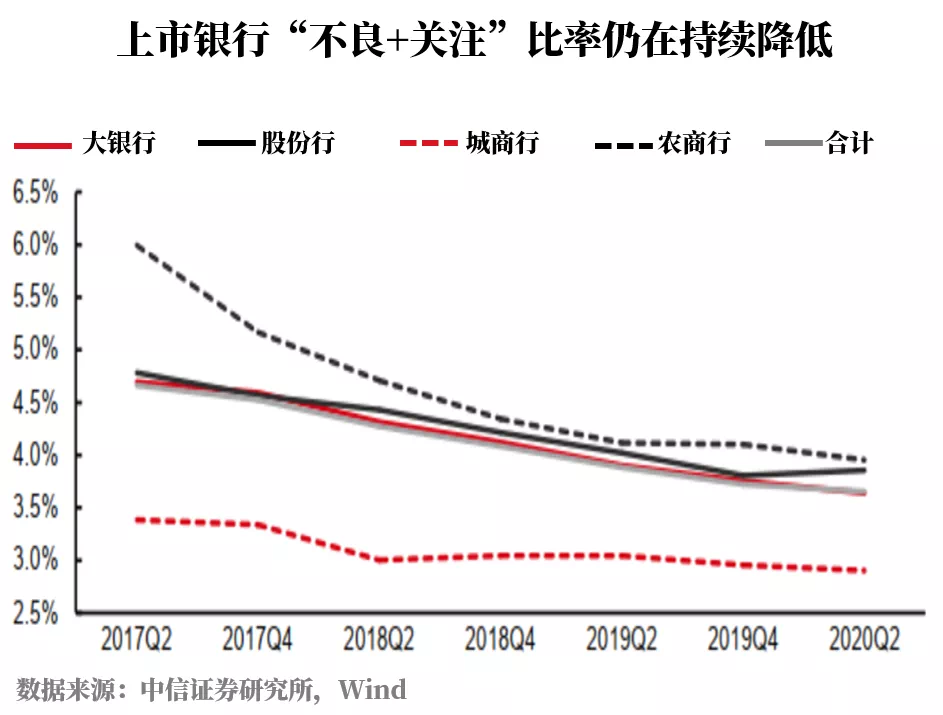

另外,银行资产质量并未恶化。

6月底上市银行平均贷款不良率为1.47%、较上季度上升4bps,主要是由于各银行不良确认标准收严,例如农行将逾期贷款至少下调为关注类,招行加大对存量潜在风险客户下迁力度等,最直接的表现就是,“不良+关注”比率仍在持续下降,环比Q1降低0.07个百分点至3.65%,部分银行甚至出现明显的出清迹象。

新冠疫情对银行冲击有限是由银行商业模式决定的。它的资产端是借给各类企业的贷款,以债权形式存在,当借款企业受到疫情冲击时,企业短期亏损,其股东赚不到钱了,但只要尚未破产、仍能还本付息贷款,就不会影响银行的盈利。

同时,高度的分散性+抵押担保品的保证,决定了银行在短期冲击下的“强韧性”,除非实体企业大批倒闭、资产价值大幅贬值。当前国内情况显然不是这样,疫情对银行的影响会小于社会平均损失。

细拆今年银行中报,我们发现一个有趣的现象:各家银行利润下滑主要是由于总行层面业绩拖累所致。以工行为例,其贷款相对均匀地分布在各大区域分行,2020年主要分部营收均为正增长,总行以外营业利润也大都有所增长,但是2020H1合计营业利润下滑198.58亿元,其中70%为总行拖累,而总行的贷款占比仅为4.2%。

其他银行大都与工行类似,兴业2020H1总行营收增长9.69%、但营业利润下滑了45.2亿元,假设与营收增速一致,上半年整体的营业利润增速会高达27.61%;招行2020H1总行税前利润为35.75亿元,而2019H1为119.44亿元,假设总行的营业利润与营收增速一致,全行的营业利润增速会达到14.58%。

这意味着,除了窗口指导调表因素以外,各大银行今年上半年,大幅计提的减值准备,更多是预防性而非自下而上不良生成倒逼,基本面不是趋势向下。

既然新冠疫情对银行股冲击有限、基本面没有问题,为什么银行股迟迟不涨呢?

既然负向思考缺乏严密逻辑,甚至漏洞百出、似是而非,为什么却能主导银行股走势?

经济学大师凯恩斯以“选美比赛”类比:“所要选出的不应该是自己眼中最漂亮的美女,而应该去预测大众普遍会看好的那个。”

基于这个原理,理性的投资人会如何选择股票?杰克·L·特雷纳将投资观点分为两类:

1.具有直接和明显影响、相对不太需要专业性知识来评估市价,因而传播很快的观点。(比如:热门概念股);

2.需要斟酌、判断、专门性知识等来评估市价,因而传播很慢的观点。

如果一个投资者更加关注“大众心理”对一家公司的股价在未来3个月里会如何变化,那么,他所关注的“就是那些几乎不需要分析便可理解,并因此传播很快的观点”。同时,即便该投资者是理性的,但基于其对大部分人并不理性的预期,他的实际行动也会看上去非常“不理性”,这是典型的“趋势交易”。

参与者多重博弈下,股票定价的思考逻辑往往倾向于“简单化”、“标签化”。

上文中,我们数千字的长篇大论显然没有那4点简单否定来得直接:银行没有未来!银行藏了很多不良!银行要大幅让利!银行杠杆高周期性强!

然而,多数投资者对第1类信息的过分看重,必然导致股价更多反映“快思考”的结论,而强调缜密逻辑、数据印证的“慢思考”往往成为“少数派”。

短期考核下,公募基金成为趋势型资金的代表,今年以来偏股基金对银行股持续减仓,6月底金融行业配置比例仅为4.28%,而在沪深300中权重却有28.35%,严重低配。

这意味着,银行股已经被偏好“快思考”的趋势资金抛弃、潜在下跌空间并不大,而更深层次的“慢思考”在展开、兑现,只是尚未以“标签化”的形式简单呈现在市场面前,恰恰是参与者的博弈行为创造了越来越好的投资机会。