在港股,回购一直是指引投资方向的重要工具,尤其是那些持续性的回购,不说是能直接决定股价的走势,也往往代表管理层看好的信号,所以往往值得投资者多看上几眼。和谐汽车从今年年初至今则是一个持续回购的例子,至今已经累计回购了3500多万股,回购金额则高达1.32亿。

除了回购,公司管理层还大举增持,比如公司董事长年初至今增持了800万股,公司CEO,CFO等高管也陆陆续续增持了约100万股,平均现金持股价格5.7港币,而现在价格只有3元附近。

和谐汽车的股价从2017年业绩预警之后就一路下跌,主要就是因为2016年的业绩大幅下降,出现亏损。

但是仔细分析年报就会知道,公司的很多亏损其实都是一次性的,核心利润非常不错。所以从估值的角度去看,在刨掉很多一次性的东西之后,并考虑充足的现金状况,和谐其实非常低估

。

而且看看和谐汽车2016年的年报,然后看看同行的年报,再看看同行的股价走势,就会有种感觉,和谐汽车在这次年报中把能计提的亏损都计提了,就是为了轻装上阵。要不然怎么可能在行业这么好的时候亏损这么多呢,完全就是不合逻辑的。

永达汽车股价走势:

广汇宝信股价走势:

中升控股股价走势:

一般港股公司,计提一次性亏损之后都是要干大事的,这样看来,跌下来,那就是机会。所以本文就试图简单分析下,和谐值多少钱!

▌

一、介绍

在分析年报之前,先简单介绍下和谐汽车的业务

和谐汽车主营业务为豪华汽车销售、售后服务以及新能源汽车业务,是中国最大的纯豪华及超豪华汽车经销商集团之一。2017年最新公布的财报显示,和谐汽车共拥有47个经销商,网点覆盖了全国21个城市,代理11个豪华及超豪华品牌。包括4个超豪华品牌--劳斯莱斯、阿斯顿马丁、法拉利及玛莎拉蒂;还有7个豪华品牌--宝马、MINI、雷克萨斯、捷豹、路虎、沃尔沃、之诺。

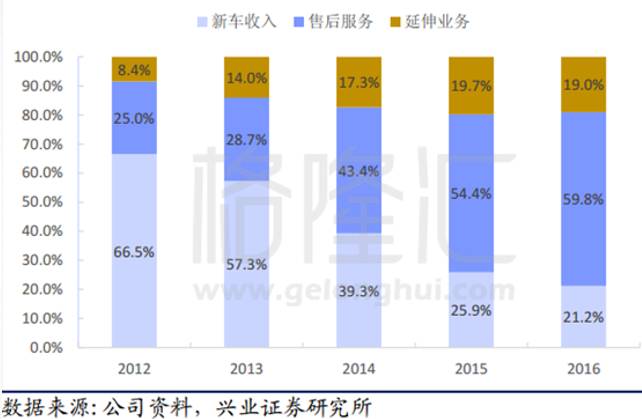

参考2016年报,公司收入107亿,其中新车销售93亿,占到了收入的87%,是和谐收入的最大头。售后服务收入16.8亿,占收入的13%。可以看到和谐的主要收入来源是新车销售,但是和谐的新车销售毛利只有小个位数,而售后服务的毛利高达四五十,所以公司毛利贡献来说,占了收入13%的售后反而贡献了更多的毛利。

▌

二、下面我们把和谐汽车的一些业务拆分出来简单分析下

1

)新车销售

从2016年报的数据来看,虽然新车销售收入同比上升4.2%,但是毛利率大幅下跌1.9%至2.2%,所以毛利贡献大幅下降。不过这其实也只是2016年比较特别的情况。2016年公司加快了存货周转率,降低库存资金占压,集中打折出售一批库存时间较长的新车,所以反应在年报上面的就是毛利率有比较明显的下滑。其实这样处理库存,可以给公司减少资金积压,释放更多的流动资金,提供更充足的现金流。公司在2016底已经将豪华车库存水平降到了一个月,为迎接宝马品牌新产品周期做足了准备。

(和谐汽车存货水平,单位:百万人民币)

(和谐汽车存货占比)

推测下2017年,因为现在的库存水平是历史几年最低水平,这存货基本上都是新车,而且占到和谐新车销售83%多的宝马,2017年这几个月卖的特别好。宝马品牌(不含mini)4月中国总销售46,234台,同比上升42%。华晨宝马4月总零售32,834台,同比增长51%,1-4月总共销售123,006台,同比上升19%。

从产品周期角度,奔驰已完成了全系列的换代,奥迪在小型车方面投放了多款产品,相比之下,宝马缺乏小型车产品,而且主力车型5系老化、X3尚未国产。作为解决措施,宝马于2016年初投放2系旅行车,5月投放换代X1,2017年1季度投放新1系,年中换代5系,全新国产X3有望于2018年中旬上市,3系有望2019年换代。所以宝马今年进入了强产品周期,增长会逐季度加速。

下面给张华晨宝马的股价走势图就能说明一切。

去年宝马品牌占和谐新车销量84%,新车销售收入75%,公司是上市的经销商集团中宝马占比最大的一家,对宝马产品周期十分敏感。以2016年的业绩来看,宝马品牌新车销售毛利率每上升1%,公司的净利润会上升15%,弹性很大。

综上分析,和谐2017年不会存在2016年降价销售的情况,不仅如此,今年的销售收入和毛利率都会有明显上升。公司2016年的新车销售收入93亿,那么今年宝马大爆发,按照前4月增速,总体算20%的增量,毛利回升到2014和2015年水平4%,新车毛利大约可以恢复到4.5亿人民币。

2

)售后服务

2016年和谐汽车的售后服务收入约14亿人民币,同比下滑了17.7%,毛利率为45.1%,也同比下滑了约4%。毛利和毛利率下降的主要原因,年报上解释为:1)公司开设了大量独立售后服务的中心店和社区店,新店促销力度较大。2)2016年下半年河南省提高了对售后服务中心的环保要求,公司大量售后服务项目受到较大影响,导致其收入及毛利下降。

但是从整体汽车售后市场发展来看,总体是增长的。截止2016年12月31日,中国汽车保有量已经达到1.94亿辆。其中私家车总量为1.46亿辆,同比增加了15.08%。据研究机构估计,中国目前三年以上车龄的汽车占比已经超过60%。六年及以上车龄汽车占比已经超过40%,汽车保有量的增加、车龄的增长无疑会促进汽车售后市场服务的增加。

根据艾瑞数据的调查进一步明确了售后市场这块蛋糕的“体积”:2016年,中国汽车售后市场养护行业规模已突破7000亿元,并保持平稳增长,2017年,这一数字将突破8000亿元。所以说和谐汽车选择的这个领域确实是具备潜力的。

具体到和谐汽车的布局上,目前公司已经经营了152个综合售后服务网点,其中:中心店48家,社区店104家,覆盖了全国42个城市。2016年和谐汽车售后服务的收入和毛利率都有小幅的下滑。前面提到过这部分业务收入下降是因为和谐汽车在新开的社区店进行了很多次打折优惠活动,河南省在2016年下半年提高了对售后服务中心的环保要求,这就使得大量售后服务网点的服务项目减少。这些因素的影响在2017年都会被逐渐稀释。

毛利率的下滑是因为公司在2016年的前期投入产生了大量费用导致公司的业绩欠佳。至于这个问题,管理层表示会对独立售后业务进行重组并引入战略投资者,我们猜测和谐汽车会将独立售后业务从上市公司分拆出来独立运营并保留一定股权。

这样一来,和谐汽车2017年的售后业务大概率会恢复到往年的正常水平,毛利润可以达到6亿左右。此外大售后引入外部投资将会提高大售后的整体估值,也会给公司带来一次性收益。按照最新一轮PE投资估值(投前1亿美元估值,融资5000万美元),上市公司今年将计入1亿人民币投资收益。

3

)新店开张及收购

公司目前的战略是回归4S店核心业务,无需再向去年的新能源汽车等业务输血,会将资金用于增加网点并收购其他4S店。

公司目前手头现金31亿,扣除长短期负债18亿,公司手上有13亿的净现金,完全能够支撑网点扩张和收购。

管理层预计2017年新开15个4S店,加上收购,可以给公司新增2亿左右的净利润。不过短期我们可以先等等公告。

此外公司还有3-5亿的其他收入,再扣除公司的三费,算10个亿,不考虑各种投资性收益,那么公司的经营性净利润应该在5亿人民币左右。如果新店开张及收购进展顺利,在2017年,公司在传统4S业务上可以获得超过7亿的净利润。

以上这块算是公司的传统业务,简单给予10倍PE,如此便可支撑80亿港币市值,而目前和谐的市值也就50亿港币上下。

4

)新能源汽车

公司在2016年大幅亏损属于一次性因素,主要来自合营联营公司的亏损。

其中绿野项目已经终止, 该计提的都计提了,未来绿野项目上不会再给公司带来亏损。反而,根据和地方政府资产债务重组谈判,未来可能会出现一些回拨。不过我们就暂且忽略吧。

高端电动车FMC项目整体进展顺利,年初的时候就已经和南京开发区签了建厂意向,今年年底出可量产的概念车,2018年初上车展,2019年量产和交付。

关于FMC的融资,未来会主要依靠外部融资,对公司现金流不会造成影响。随着未来估值的提高,在报表上会有投资收益。今年FMC计划按照6亿美金进行新一轮融资,如果按照这个估值融资顺利,那么在和谐的报表上,就会有2亿人民币的投资性收益。

▌

三、总结

目前和谐汽车现有传统业务加上新增网点、并购的公司可能产生的净利润,这样和谐汽车2017年经营性净利润在7亿的水平,按10倍估值为70亿人民币(80亿港币)。如果再考虑一些投资性收益,比如加上FMC最新一轮的投前估值6亿美元(和谐汽车投前占33%,即2亿美元/15亿港币),再加上独立售后的投后估值10亿人民币(和谐占50%,对应5亿人民币/6亿港币)。以上三块相加,单看2017年业绩预期,和谐汽车就应该有100亿港币的总估值。

到了2017年下半年,投资人就要看2018年业绩预期了,假设现有网点增长20%,即净利润8.4亿,新开及并购晚点贡献2.5亿净利润,合计11亿,按10倍估值为110亿人民币(120亿港币),FMC及独立售后的估值各提升50%,分别达到22.5亿港币和9亿港币,则和谐汽车的公允价值是153亿港币,按照回购后总股本15亿股计算,每股合理估值应该是10港币,而现在股价只有3.2港币,如果市场气氛不错,看到8港币应该不难。

立即点击“

阅读原

文

”,抢先体验

格隆汇app

!