文:韩

其成/陈

笑/罗楠

导读:

2017年3月底,财政部入库PPP项目12287个,总投资14.54万亿元,已签约落地项目1729个,总投资2.9万亿元,落地率34.5%,PPP规模及落地率稳步提升促企业订单爆发。

我们2016年最早洞悉、最及时组织园林板块产业链调研,最早、最深入发掘、最看好、最持续推荐园林板块2016年的表现。

2016年3月21日最早在《建筑新势力2:PPP落地大年与环保转型》中提出PPP改善三张报表园林最受益;3月28日在《关注建筑新势力转型,园林大年业绩发转》中最早明确提出园林最牛。2016年3月以来通过81篇行业报告、69篇公司报告合计150篇园林报告持续推荐园林板块的机会,期间各核心标的涨幅为:东方园林121%、美晨科技114%、铁汉生态80%、云投生态60%、美尚生态54%,是全市场上的“园林牛第一天团”。

2017年我们率先提示园林机会。

1月22日提出“PPP进入增持区域”、2月14日提出“PPP业绩大年”、3月14日提出“园林PPP进入业绩加速通道 ”;我们领跑市场,提示园林机会最早最独特,3月24日在《“特色小镇+生态环保”最强逻辑开启园林新纪元 》提出“特色小镇+环保将打开园林的成长边界”、4月4日在《雄安主题关联度和弹性最大是园林公司 》中提出 “雄安建设生态园林最受益”。我们认为2017年“园林牛”将卷土重来, 我们于2017年春节后密集调研走访上市园林公司,继续重点推荐!

我们2016年以来,撰写铁汉生态20篇报告,美晨科技13篇,棕榈股份8篇,文科园林8篇,美尚生态6篇,云投生态4篇,东方园林2篇(前期是投行项目,无法撰写报告推荐),各核心标的涨幅为东方园林211%、美晨科技170%、棕榈股份153%、铁汉生态150%、美尚生态140%、云投生态81%、文科园林75%。

2017年3月以来我们密集发布园林报告。

4月12日《 粤港澳大湾区主题催化,园林基建继续高歌猛进》,提出粤港澳地区特色小镇、生态园林等建设将高歌猛进

4月7日《雄安新区生态优先,与特色小镇共促园林长牛》,提出雄安新区以绿色环保为优先,园林行业将充分受益

4月4日《雄安主题关联度和弹性最大是园林公司》,提出与雄安主题关联度最大且弹性也最大的是园林公司

3月24日发布74页深度报告《“特色小镇+生态环保”最强逻辑开启园林新纪元 》,提出特色小镇+环保将打开园林的成长边界。

3月16日《特色小镇扩大园林边界,业绩高增长且更持续 》,提出应重视特色小镇建设给园林行业带来的成长机会。

3月14日《基建增速超预期,园林PPP进入业绩加速通道 》,提出园林机会最早最独特。

投资要点:

1、PPP入库总规模稳步提升而落地呈加速趋势,稳经济逻辑下PPP订单大年逻辑逐步强化.

截止2017年Q1,入库PPP项目12287个(+1027个/+9.12%),总投资14.54万亿(+1.04万亿/+7.7%),总体规模持续稳步提升。其中已签约落地项目1729个(+378个/+27.98%),总投资2.9万亿(+0.7万亿/+31.82%),落地率34.5%(+2.9pct)。PPP项目加速释放和落地将助推企业订单持续爆发,PPP订单大年/业绩大年逻辑不断验证。

2、PPP示范项目落地提升至66.6%示范效应良好,财政部酝酿推出第四批示范项目在即。

截止2017年Q1,入库PPP示范项目共计700个(调出43个逾期未完成采购项目),总投资1.7万亿元,已签约落地项目464个,投资额1.19万亿元,落地率66.6%(+16.9pct)。其中第一批22个、第二批162个示范项目100%落地,第三批280个示范项目落地率54.6%。PPP示范项目落地率高、执行流程规范、示范效应良好,财政部酝酿推出第四批PPP示范项目,PPP将再度成为市场关注热点主题。

3、入库

PPP

项目向中西部集中

,

贵州

/

山东

/

云南入库

PPP

项目总投资规模最大

,

新疆

/

湖南

/

内蒙古入库

PPP

项目净增投资规模最大。

中西部地区入库

PPP

项目居前列

,

总投资额前三的贵州

/

山东

(

含青岛

)/

云南合计占入库项目总投资

27.3%,

分别为

1.62/1.25/1.1

万亿元。与

2016

年

Q4

比

,

净增入库投资额前三的新疆

/

湖南

/

内蒙古合计占本季度净增投资额

52.2%,

分别为

2143(+48.8%)/2079(+40.7%)/1354(+19.1%)

亿元。

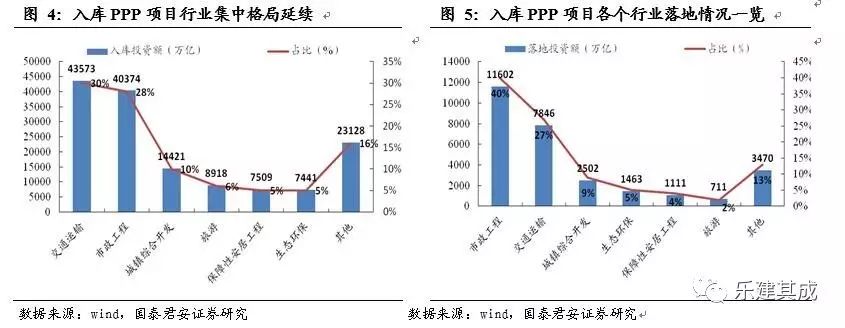

4、入库

PPP

项目行业集中格局不改

,

交通运输

/

市政工程

/

城镇综合开发总投资规模

,

交通运输

/

市政工程

/

旅游净增规模最大。

入库

PPP

项目涵盖

19

个行业领域

,

交通运输

/

市政工程

/

城镇综合开发总投资居前三

,

分别为

4.36/4.03/1.44

万亿元

,

合计占入库项目总投资

67.1%(-0.9pct)

。落地投资规模前三是市政工程

/

交通运输

/

城镇综合开发

,

分别为

1.16/0.78/0.25

亿元

,

合计占落地项目总投资额的

76.5%

。与

2016

年

Q4

比

,

交通运输

/

市政工程

/

旅游

2017

年

Q1

净增投资额最大

,

分别为

4000(+10.1%)/2546(+6.7%)/1764(+24.7%)

亿元

,

合计占比

77.8%

。

5、特色小镇及生态环保打开园林高成长空间,业绩高增长且可持续。

1

)

2020

年我国中央及各省市将规划建设超

2000

个特色小镇,总投资规模达数万亿元,给园林带来超万亿元增量市场空间;

2

)生态文明建设从战略走向落地,园林公司借助景园绿化主业协同、外延突破技术壁垒,生态环保业务规模及占比稳步提升,分享万亿级蓝海市场。

6、首推

PPP

之园林

“

八大金刚

”

:

铁汉生态

(

首推

)/

棕榈股份

(

首推

)/

东方园林

(

首推

)/

美晨科技

/

蒙草生态

/

文科园林

/

云投生态

/

美尚生态;

PPP

之央企:葛洲坝

(

首推

)/

中国建筑

/

中国铁建

/

中国交建;

PPP

之轨交:隧道股份

(

首推

)/

腾达建设;

PPP

之平台:龙元建设

/

苏交科。

7、风险提示:

PPP

示范项目推出不及预期、

PPP

项目落地不及预期等。

重点园林推荐公司逻辑

1、

铁汉生态(29%):现金流大幅改善,订单饱满促业绩爆发

维持增持。

2017Q1营收7.7亿元(+92%),净利-409.4万元(+7%),符合预期。公司是园林PPP龙头,积极布局生态环保/特色小镇,2017年订单/业绩有望持续爆发,上调预测公司2017/18年EPS至0.57/0.87元(原0.57/0.82元),增速67/52%。维持目标价19.41元(29%空间), 2017年34倍PE,增持。

业绩上行趋势不改、经营净现金流大幅改善、毛利率降低。

2017年Q1,1)收入端大增92%,主因是主营业务收入稳健增长以及并表星河园林的影响,业绩持续上行趋势不改;2)经营净现金流1.5亿元(412%),主因是公司加大应收账款催收力度导致回款大幅改善,收现比261.4%(+67.9pct);3)销售毛利率23.6%(-6.2pct),主因是报告期内总营收中低毛利率的土建业务占比较高,销售净利率-0.9%(+0.06pct),综合费用率为28.4%(-7.1pct);4)资产减值损失-0.03亿元(-136.8%),主因是应收款项减少相应确认的坏账准备减少。

园林PPP龙头持续发力生态环保/特色小镇叠加充分的管理层激励共促业绩高增长,9亿元员工持股叠加中植系增持打开估值提升空间。

1)2016年以来累计公告订单160.2亿元,其中2017年62.7亿元(约去年同期6倍);2)持续发力生态环保/特色小镇,2016年以来新签生态治理类订单超60亿元,占总订单比约38%;3)2017年星河园林对赌业绩1.1亿元,并表增厚效应明显;2)管理层激励计划提取激励基金要求业绩增速50%以上,锁定业绩高增底线; 4)推行约9亿元员工持股计划,充分彰显信心;5)引入中植系入股(6000万股,占总股本3.95%),中植系承诺增持打开公司估值上行空间。

2

、

棕榈股份(35%):PPP助推2017业绩大反转,特色小镇第一品牌

投资建议:

公司2016年营收39.1亿元(-11%),净利1.2亿元(+157%);2017年Q1营收5.3亿元(+24%),净利-0.5亿元(+31%),符合公司业绩反转的预期。公司布局雄安新区先发优势,特色小镇及PPP订单持续爆发,2017业绩高增长确定性高。维持预测2017/18年EPS为0.41/0.60元,增速368/47%。维持目标价1

5.84元(35%空

间),2017年约39倍PE,增持评级。

自Q3业绩大幅反转、经营现金流显著改善、毛利率持平。

2016年1)Q1~Q4单季净利-0.78/1.30/0.33/0.36亿元,增速-111.5/-20.9/136.1/114.4%,从Q3开始大幅反转,主因是去年基数较低/营改增/对外投资收益;2)经营净现金流0.67亿元(+110%),主因是公司加强应收账款/投标保证金等款项回收;3)销售毛利率16.7%(-0.6pct),销售净利率3.2%(+7.8pct,主因是公司扭亏为盈),费用率12.7%(+2pct);4)资产减值损失1.5亿元(+32.8%),主因是计提坏账准备/存货跌价准备/贝尔高林商誉减值,应收账款占总资产15.7%(-2.8pct)。

PPP订单爆发且持续受益特色小镇及雄安新区,2017年业绩反转确定性高,管理层增持信心足

。1)2016年公告订单超60亿元(+208%),2016~2017年公告订单152亿元,订单收入比4倍;2)中标梅州雁洋镇项目(国家级)彰显强劲实力,分享特色小镇万亿市场;3)以8.8元/股定增募资9.95亿元顺利过会,募资到位将加快在建PPP项目;4)董秘增持122.48万股(均价8.25元)/总经理增持1724.71万股(均价9.30元)彰显信心;5)目标2017年净利5.07(+319%),预告中报净利增速50~100%,公司业绩高增长确定性极高。

3

、

东方园林(36%):生态PPP促业绩高增,15亿元员工持股信心

投资建议:

公司

2017

年

Q1

营收

12.29

亿元

(+63%),

净利

-0.35

亿元

(+47%),

业绩大增趋势不改。公司作为生态园林龙头

,

持续受益美丽中国

/

雄安新区建设

,2017

年订单

/

业绩双爆发

,

维持预测

2017/18

年

EPS

为

0.74/1.08

元

,

增速

52/46%

。维持目标

价24元(36%

空间

),

对应

2017

年

32

倍

PE,

增持评级。

经营性现金流持续净流入、毛利率大幅提升。

2017年Q1,1)经营净现金流0.26亿元(-8%),主因是加大应收款项催收以及PPP项目回款良好,收现比129.5%(-10.5pct)。2)销售毛利率32.1%(+6.7pct),销售净利率-1.1%(+6pct),主因是PPP项目收入增加及环保标的并表影响,费用率29.1%(-5.5pct);3)资产减值损失0.36亿元(+1369%),主因是公司工程项目结算增加导致相应增加坏账准备,应收账款占总资产比例为21.4%(-1.5pct)。

持续受益生态环保/特色小镇/雄安新区订单爆发,在股权激励叠加15亿元员工持股驱动下公司业绩持续高增长可期。

1)2015~2016年承接PPP订单90%为水系治理类,持续受益生态文明/雄安新区/特色小镇建设;2)2015年以来公司累计新签订单926亿元,其中2017年以来新签订单223亿元(+118%);3)2017年申能环保(60%股权)/中山环保(100%股权)/上海立源(100%股权)对赌业绩为2.38 /1.02/0.5亿元,并表增厚业绩;4)发布预案拟推行15亿元规模的员工持股计划,充分彰显信心;5)公司第三期股权激励计划要求2016~2019年净利润同比增速不低于105/36.6/38.6/30.2%,2016年已顺利完成目标,2017~2019业绩有保障。

4

、

美晨科

技(45%)

:业绩持续高歌猛进,“园林PPP+汽配”动力足

维持增持。

2016年营收29.5亿(+64%),净利4.47亿(+114%);2017Q1营收5.7亿(+39%),净利0.8亿(+81%),业绩靓丽符合预期。公司“园林+汽车零配件”双主业齐头并进,调高预测2017/18年EPS为0.84/1.21元(原0.84/1.14元),增速51/45%,维持目标价24.96元(45%空间),2017年30倍PE,增持。

Q1~Q4业绩持续高增、经营性现金流承压、毛利率平稳。

2016年,1)Q1~Q4净利为0.4/1.1/0.9/2.0亿,增速109/235/84/89%,业绩持续保持高增,主因是市政绿化及PPP项目进展顺利并贡献净利3.28亿,以及汽车零配件营收快速增长;2)经营净现金流-3.78亿(-66.8%),主因是在建PPP项目前期成本投入较多,收现比45.8%(-14.8pct);3)销售毛利率33.4%(+0.1pct),销售净利率15.1%(+3.6pct),综合费用率14.3%(-2.6pct);4)资产减值损失0.4亿(+179%),主因是应收账款增加导致坏账计提增加,应收账款占总资产11.5%(+1pct)。

园林板块加快布局生态环保/特色小镇等领域,汽车零配件板块向汽车后市场延伸,双主业模式持续发力。

1)园林板块:①增资赛石园林4亿元/参股绿城环境/完成法雅园林收购,并与浙江衢州柯城政府合作打造5A 级旅游景区/与张纪中合作开发制作电影和电视剧,加快布局文旅及生态环保;②2016年以来公告订单(含框架协议)约81.7亿元,在手订单饱满;2)汽车零配件:①提升EPDM、NBR+PVC、CSM、FKM等混炼胶性能并增资4000万元子公司“先进高分子”,持续推动产品升级;②拓展乘用车大客户,与北汽福特等合作持续深入;③增资“云中歌”持续布局互联网+汽车后市场。

5

、

文科园林(45%):业绩高弹性彰显,配股助推业绩加速释放

维持增持。

2017Q1营收2.89亿元(+61%),净利0.11亿元(+44%),符合预期。公司不断向特色小镇/生态环保等方向发力,订单/业绩将持续彰显高弹性潜力,调高预测2017/18年EPS为0.98/1.39元(原0.83/1.12元),增速75/42%。维持目标价33元(45%空间),2017年34倍PE,增持。

业绩延续2016高增趋势、经营性现金流承压、毛利率降低。

2017Q1,1)延续了2016Q2以来业绩高增长趋势,主因是在建市政及PPP项目进展顺利;2)经营净现金流为-2.21亿元(-260%),主因是公司业务规模扩大导致相应前期投入以及投标保证金等增加,收现比124.9%(-43.4pct);3)销售毛利率16.2%(-4.8pct),主因是设计业务及地产园林业务毛利率降低,销售净利率3.71%(-0.4pct),综合费用率12.5%(-0.9pct);4)资产减值损失-0.04亿元(-42.7%),主因是公司加大回款力度,应收账款占总资产比14.9%(-7.8pct)。

饱满在手订单/协议、配股融资、股权激励三重动力叠加,公司是稀缺的业绩高弹性园林PPP新秀。

1)2016年以来公告订单26.1亿元(其中2017年20.8亿元,增速292%),框架协议207.6亿元;2)参股江西贝融材料及深圳研源环科,持续发力生态环保领域;3)先后签订水浒影视文化体验园、巴东县高铁旅游小镇等项目,文旅/特色小镇订单有望放量;4)拟以不超过10:3的比例配股融资12亿元,将加快在建项目进度/增强现金流/加大布局生态及文旅领域;5)股权激励考核2017~2018年净利润同比增速30/25%以上,锁定业绩高增长底线;6)预告2017年中报净利润增速50~80%,表现优异。

6

、

云投生态(37%):生态环保加速布局,国企改革预期仍强

投资建议。

预测公司2016/17年EPS为0.20/0.52元,同比增速254/164%,公司在手订单饱满,PPP订单将加速落地,且云南生态旅游资源丰富、特色小镇建设已处风口,叠加国改预期予以一定的估值溢价,给予公司2017年约64倍PE,目标价33.28元,

37%空

间,增持。

定增已顺利过会,大股东控制力将显著增强。

1)公司拟以12.14元/股非公开发行约5931万股,募集资金约7.2亿元,认购方及认购金额为云投集团6.5亿元/财富皇庭计划6377万元/员工持股计划990万元,锁三年,募集资金用途为偿还云投集团委托贷款4.7亿元及补流2.5亿元;2)公司2016年11月2日晚公告定增已过会,目前尚需证监会书面核准;3)定增完成后大股东持股比例将从22%提升至超过40%,控制力将显著增强。

在手订单充沛,生态/国改前景光明。

1)公司2016年新签订单约26亿元(不含25亿元海通框架协议框架协议),订单保障比2.67倍,园林行业位居第二;2)公司2017年3月7日公告设立PPP项目公司,共建遂宁市河东新区海绵城市建设仁里古镇PPP项目,投资总额13.2亿元(为公司2016年营收1.3倍),该项目已入四川省项目库和国家财政部PPP项目库,若顺利开工将增强公司业绩确定性;3)公司2016Q1-Q3净利率分别0.78%、9.16%和9.93%,盈利能力正在改善;4)云南省生态资源丰富,公司深耕云南并积极打造大生态产业平台,且受益于特色小镇建设,未来订单/业绩持续爆发有充分保障设立10亿环保产业基金,外延并购可期;5)生态资产证券化国改步入落实年,员工持股已推,未来将持续受益国改红利。

7

、

美尚生态(48%):内生+外延齐头并进,PPP/特色小镇添动力

投资建议。

公司2016年营收10.55亿元,净利2.1亿元略高于此前预期,预测公司2017/18年EPS为1.67/2.23元,增速92%/34%。考虑特色小镇建设热潮将至,近期PPP多重催化不断,目标价24.55元,48%空间,2017年37倍PE,增持。

毛利率略下滑,净利率小幅提升,经营现金流承压。

1)2016年单季业绩增速为239%/-9%/119%/232%;2)毛利率31.5%(-4pct),因新增地产园林业务毛利率较低,净利率19.8%(+0.8pct);3)经营净现金流-1.8亿元(-29%),因BT/PPP项目产生工程结算收入5.56亿(占收入53%)未进入回款期;4)三项费用率7.9%(-1.7pct),BT项目确认利息收入增加导致财务费率大幅下降;5)应收账款占总资产25%(+12pct),因业务规模扩大及并购金点。

在手订单充沛,产业链进一步完善。

1)2016年至今新签订单24亿元,加上框架协议约60亿元,保障倍数近6倍;2)PPP业务加速布局:①2015/16年PPP订单0.89/12.09亿元,占营收比15%/113%②无锡古庄PPP模式优+落脚稳+规模大,未来有望复制推广;3)通过外延并购金点及绿之源拓展经营地域、完善全产业链,募配资金收购金点的发行价47.75元/股(目前浮亏6%),公司实际控制人参与(占20%);4)信心动力足:①拟10派1.5元转15②实际控制人拟自2017年1月17日起6个月内增持公司股份不超过2%或不超过2亿元;5)成长边界拓宽:受益特色小镇建设及海绵城市、黑臭水体治理热潮,订单将加速落地,保障业绩高增长。

8

、

蒙草生态(35%):内生外延+PPP订单爆发,业绩高增长可期

维持增持。

2016年营收28.6亿(+62%),净利3.4亿(+113%),2017Q1营收3.1亿(+161%),净利0.1亿(+157%),符合预期。公司深耕生态治理及草原修复,是内蒙古PPP龙头,饱满在手订单加速落地,叠加内蒙古70周年庆强力催化,维持预测公司2017/18年EPS为0.52/0.78元,同比增速52/51%,维持目标价21.3元(35%空间),2017年41倍PE,增持。

Q2起业绩大幅加速,经营现金流改善。

2016年1)并表普天净利0.57亿(占比16.8%)、鹭路兴净利0.2亿(占比6.2%);2)单季净利-0.2/1.4/1.2/1.0亿,增速-176/66/216/956%,因在建

PPP项目贡献丰厚利润;3)经营净现金流1.06亿(+25%),因工程回款大幅改善,收现比70%(+5.8pct);4)毛/净利率31.7%(-0.8pct)/12.9%(+3.1pct);4)资产减值损失1.26亿(+11.5%),因应收账款减值计提增加,应收账款占总资产48.2%(-5.4pct)。

在手订单饱满,内蒙70周年强催化。

1)2016年新签合同43.4亿(+131%),储备PPP业务超400亿元;2)2017年是内蒙古自治区成立70周年,“组织好内蒙古自治区成立70周年庆祝活动”被写入2017年政府工作报告,显示出国家对内蒙的重视,预计2017年内蒙的PPP项目将迎来高增长、快落地期,公司将充分受益;3)收购厦门鹭路兴扩展业务线至道路施工养护+市政园林并切入福建/广东等地,外延协同并增厚业绩;4)向西藏/新疆/云南/陕西等地输出生态修复技术并成立藏草生态等公司,区外业务拓展加速;5)大力拓展“生态修复、种业科技、现代草业”三大业务主线。

9、

葛洲坝(51%):

高增具备确定性+持续性,最被低估央企

葛洲坝[鸡年搞基:葛洲葛洲,财霸九洲]一带一路首推_共撰写19篇公司报告+67篇行业报告合计超52万字大力推荐_2016年3月推荐以来最高涨幅165%,2016年9月(出限制清单)重点推荐以来最高涨幅75%!

1️⃣国君建筑推荐最早(2016最早、重点推荐最早、跨年度最早、2017年最早)!

①2016最早:2016年3月30推出报告《环保高速发展、PPP、海外事业愈发兴旺》,全市场最早挖掘。②重点推荐最早:2016年9月26日(出限制清单后)推出报告《PPP龙头之一,进取心强环保龙头在路上》,最早开始密集重点推荐。③跨年度最早:2016年11月24推出报告《PPP/环保/一带一路亮点多,存补涨空间》,最早跨年度底部推荐。④2017年最早:2017年1月5日推出报告《PPP业绩释放期,国改/一带一路利好共振》,2017鸡年搞基,重磅首推。

2️⃣国君建筑推荐最紧密最坚定(共撰写19篇公司报告+67篇行业报告合计超52万字大力推荐)!

①2016年3月以来(165%涨幅)我们共发公司报告19篇超7万字超80页。②2016年9月(75%涨幅)以来我们共发公司报告15篇(超5万字69页)、行业报告67篇约45万字(其中首推葛洲坝)。③数次调研、数百场路演、近万人大会,坚定首推。

3️⃣国君建筑推荐最具深度!

①2017年2月以来我们已发2篇深度报告(30页超2万字)多维度挖掘、撬动行情:2017年2月10日推出《站稳带路、国改、PPP风口,54%空间》(16页超万字);②2017年3月15日再推《水泥价值被低估,一带一路PPP龙头》(11页近万字);③4月5日推出45页深度《催化不断热情不减,继续看好“一带一路”》(近4万字)坚定看好一带一路,首推葛洲坝。

4️⃣国君建筑波段选时最准逻辑挖掘最广:

以2016年11月以来报告为例,11月以来14篇报告合计5万字:1、2016年11月24日《PPP/环保/一带一路亮点多,存补涨空间 》提出公司亮点多、具补涨空间;2、2016年12月1日提出《类中国建筑价值低估,动力足前景广 》首提“类中国建筑”逻辑;3、2016年12月13日《低估值高分红业绩高增长,仍然继续看好 》,再次强调低估值高增速;4、2017年1月5日《PPP业绩释放期,国改/一带一路利好共振 》提出公司是PPP龙头受益2017PPP业绩释放大年;5、2017年1月17日《合同超预期增长,PPP/国改2017加速见效 》;6、2017年1月25日《低估水泥龙头,PPP/一带一路/国改齐发展 》提出公司水泥板块不应忽视;7、2017年2月10日《站稳带路、国改、PPP风口,54%空间》提出三大认知差;8、2017年3月15日《水泥价值被低估,一带一路PPP龙头》再次强调水泥被低估;9、2017年3月21日《插上“PPP+一带一路”的翅膀,空间44%》;10、2017年3月30日《“一带一路+PPP”齐飞,空间50% 》;11、2017年4月6日《雄安崛起,助力“一带一路+PPP”两翼齐飞》提出雄安关联度;12、2017年4月9日《雄安主题最低估值环保股,一带一路龙头》;13、2017年4月10日《2000亿协议落地,雄安估值最低环保股》;14、2017年4月11日《合同高增43%,雄安环保+一带一路+PPP》。

投资建议:

维持增持。

公司插上“一带一路+PPP”的翅膀、是雄安主题最低估值环保公司,三大认知差尚存、管理层有活力(高管持195万股),维持预测2017/18年EPS1.01/1.29元,增速32%、31%,维持目标价18元,对应2017年PE18倍,

空间51%

。

一季度合同高增,一带一路+PPP发力。

①一季度新签合同额690亿元/同增43%。国内工程合同额 417亿元/占比60%/同增12%;国际工程合同额273.1亿元/占比40%/同增147%;PPP合同额334亿元/占比48%。②一带一路/PPP表现亮眼:1)国际工程合同高增147%,签署多个一带一路大额合同,包括加纳30亿元的重油电站项目、49亿元科威特基建项目、巴基斯坦113亿元达苏水电站项目和11亿元的公路项目。2)PPP占比48%,重大项目包括河北武安63亿元水利交通市政建设项目、湖北宜昌11亿元民生改善项目、广东惠州43亿元东江大堤堤路建设项目、广西南宁21亿元公路项目。

雄安概念下估值最低的环保股。

①对比雄安环保股PE:先河环保48倍/首创股份36倍/天壕环境36倍,葛洲坝仅13倍,估值最低。②环保业务的高成长性被低估,2015/16环保营收66/138亿元,增速111%,预计2017年可达250亿元/同增81%。③环保业务有四大板块:再生资源、污水污泥、道路材料、污水污泥;“传统业务+环保”协同发展,环保大平台显现,如基建废旧钢材回收利用/水泥窑固废处理/炼钢废渣生产沥青混凝土钢渣集料/空气储能装备制造等。

插上“一带一路+PPP”的翅膀。

①公司一季度海外订单占比40%/央企前列;2016年“一带一路”项目在国际项目中占比已超50%;在“一带一路”沿线设立了33个分支机构,辐射57个国别市场。未来公司在国际市场继续紧跟国家“一带一路”和产能合作战略。②公司1季度PPP合同334亿元/占比48%;2016年PPP剩余合同849亿元;未来公司重点抢抓的优质 PPP 项目。③公司业绩潜力大,2016年剩余合同2698亿元,收入保障倍数达2.7倍;新签合同2136亿元/同增18%,2017计划2400亿元/同增12%。

10、苏交科(30%):定增批文到手,一带一路将加速布局

投资要

点。

维持预测公司2017/18年EPS为0.86/1.08元,考虑公司内生+外延齐发力,定增完成后将进一步提升实力,且收购TA、EPTISA加速一带一路布局,维持目标价26元(

30%

空间),2017年30倍PE,增持。

拟定增增强综合实力,实际控制人参与显信心。

1)拟19.69元/股非公开发行不超过4510万股,募资不超过8.88亿元(锁三年),扣除发行费用后将全部用于补流;2)发行对象为六安信实28%、太仓铭源22.5%、宁波协慧17%、李威22.5%、实际控制人符冠华10%;3)定增完成后将有效改善资本结构,提高经营安全性、降低财务风险,为长远发展奠定良好基础。

内生增长强,PPP锦上添花。

1)江苏基建需求强:①2月两会强调加强城市综合交通网络、地下管廊等基建;②2017年将投千亿资金建交通基础设施,2020年13市互通高铁;2)公司为江苏咨询设计龙头且连续3年荣登“全球工程设计公司150强”榜单,获得工程设计综合甲级资质将提升其整体实力,通过参股保险、银行业务提升产融结合方面的竞争力;3)以设计切入PPP平台模式优良,且收购中山水利将形成覆盖水资源、水环境全部专业的能力,推动水环境治理PPP承接能力提升。

外延收购持续发力,一带一路不应忽视。

1)收购TA开拓国内环检市场,完善环保全产业链布局、大幅拓展业务范围、增强在环检行业的经验水平及核心竞争力;2)收购EP获水利、交通业务等核心技术,EP在ENR225排名94位,极为熟悉国际建设咨询准则,主要客户包括欧盟发展基金、世行、亚行等并在西亚、东欧等区域具有较强市场能力(工程实践超45国,分支机超25国);3)公司收购二者将加速开拓一带一线沿线国市场:①充分借助二者海外经验、品牌优势及客户渠道;②通过与央企深化合作或以EP为平台独立获取海外设计咨询项目;3)两家公司Q1亏损属于正常现象(Q1为美国环检淡季,EP仍处于整合期),预计Q2起业绩逐步释放贡献并表利润;4)外延扩张为公司基本战略,未来外延预期仍强。

11、龙元建设(43%):PPP订单爆发增长,业绩高增长可期

维持增持。

公司2016年营收146亿元(-9%),净利3.5亿元(+70%)符合预期,因PPP业务利润的贡献及奉化阳光海湾项目的结算对整体盈利带来较大幅度提升。上调预测公司2017/18年EPS至0.46/0.65元(原0.37/0.50元),同增44%/34%,考虑定增摊薄为0.37/0.53元。考虑近期市场风险偏好降低,下调公司目标价至14.2元(43%空间),2017年31倍PE,增持。

净利率提高,经营现金流大幅转正。

1)2016年单季业绩0.69/0.62/0.73/1.44亿元,增速84/12/25/169%;2)毛利率8.5%(-0.2pct),净利率2.4%(+1.2pct);3)经营净现金流11.6亿元(上年同期-5.1亿元)因PPP项目对现金流量有积极贡献;4)三费率2.6%(+0.2pct),财务费用率0.6%(-0.3pct)因募集资金归还部分银行借款、利息减少;5)资产减值损失占比1.4%(+0.4pct)。

PPP订单爆发增长,拟定增加速拓展PPP业务。

1)2016年承接业务378亿元(+54%),传统建施154亿元(-9%),PPP业务224亿元(+192%),计划2017年承接业务560亿元(建施160+PPP 业务400);2)截止2016年底累计中标PPP项目29个360亿元,PPP业务2016年贡献净利0.79亿元占比23%;3)公司PPP平台型模式稀缺,2017年是PPP业绩大年+资产证券化加速推进,公司将受益;4)拟不低于10.74元/股(当前倒挂约4%)非公开发行不超过约2.9亿股,募资不超过约31亿元,锁一年(尚需证监会核准),拟投入PPP项目及补流,将积累项目经验、提高PPP业务市占率;5)大力推进业务转型升级,2016年在建基建项目4.5%(+4.4pct)。

微信号:

1、园林PPP板块看50%空间是二三季度最看好板块,重要性类似1季度一带一路和雄安板块

2、

国君园林74页深度(上)特色小镇+生态环保开启园林新纪元_韩其成国君建筑

3、

国君园林74页深度(下)特色小镇+生态环保开启园林新纪元_韩其成国君建筑

4、

园林84页PPT〔最强主题一带一路,最强行业园林〕“特色小镇+生态环保”扩大园林市场边界-开启园林持续高增长新纪元国君建筑韩其成