文:张蒙

2008-2017,以新医改为始点,中国医药产业经历了特质鲜明的十年发展:政策、经济、社会、技术等各方面因素都发生了前所未有的变化,可以说,过往十年,是传统模式走向终结的十年,也是催生新生态的十年。

值此西普十年即将到来之际,中康资讯全媒体平台将从宏观经济角度、医药产业全局、零售产业变迁三个维度,分别梳理十年发展的前后对比,从数据透视规律,从规律展望未来,多维度解析大会“构筑蓝图 聚焦需求的市场觉醒”的主题逻辑。本篇为【数据话十年之中国药品零售产业十年】篇。

十年间,我国药品零售规模从1430亿元增长至3377亿元,连锁率从35.3%提升至49.4%,在我国民众的自我药疗和药品可及性方面发挥着越来越重要的作用,随着处方外流趋势的逐渐明朗,药品零售终端在国民医药健康体系中的地位日益举足轻重。但从百强规模占比上来看,仍在34%上下徘徊,说明我国药品零售市场的集中度提升空间仍巨大。在可期的万亿级市场前,药品零售业蓄势待发。

图1 2008~2016年零售终端市场规模(单位:亿元)及增速

数据来源:中康CMH

随着人口老龄化、居民健康保健意识觉醒以及医疗保障制度的完善,我国药品市场规模迅速扩张。根据中康CMH研究数据,全国药品市场从2008年的4835亿元增长至2016年的14909亿元。

具体来看,2008~2016年间,药品零售终端市场规模翻了一倍多,从2008年的1430亿元增长至2016年的3377亿元。从增速来看,零售终端在2009年、2010年快速增长,同比增速分别为15.0%、14.7%。随后几年,零售终端增速企稳,并逐渐步入弱增长态势。

图2 2008~2016年药品零售终端市场份额占比变化

数据来源:中康CMH

由于医疗体制等因素,当前医院终端仍然占据主要的药品市场份额,而零售终端占比出现了小幅度的下滑。中康CMH研究数据显示,2008~2009年,药品零售终端(不含药材)市场份额占比约为20%,此后几年所占份额在16%附近徘徊。

经过野蛮生长后的药品零售产业,开始步入品牌化、连锁化、规模化的发展时期。资本热潮裹挟下,一些实力雄厚的连锁开启资本化运作,不断扩张势力范围。但是距离2/3的连锁率目标尚且长路漫漫。

1、连锁率

图3 2008~2016年连锁企业、单体药店门店数(单位:万家)及连锁率变化

数据来源:CFDA各年度统计年报

2008~2016年,我国的零售药店数量不断提升:从2008年的36.5万家增长至2016年的44.7万家;连锁企业由2008年的1985家增长至2016年的5609家;与此同时,单体药店在2013年达到27.4万家的数量顶峰后开始锐减,2016年单体药店数量为22.6万家。

出于提升议价能力、规模化经营等需求,“资本并购”成为了近几年的高频词,当前行业规模化、连锁化、品牌化经营趋势已经显现。2008年连锁率为35.3%,直到2016年达到49.4%,行业集中度逐年提升,但是与2/3的连锁率目标尚有差距,依旧处于较为分散的竞争态势。

2、百强连锁

表1 2010~2015年百强连锁销售规模及市场占比变化情况

纵观2010~2015年,百强连锁规模占比基本保持在30%左右。与美国CVS、Walgreens、Rite三家连锁药店巨头占据了美国药品零售市场75%以上的份额相比,中国药品零售产业要谈寡头经济还为时尚早。

3、资本化

表2 三大上市连锁规模变化情况(按上市先后顺序排序)

数据来源:各企业年报

2014~2015年,在资本风的裹挟下,一心堂、益丰、老百姓相继登陆A股上市。值得注意的是,2016年一心堂、老百姓营收均突破60亿元大关。益丰在成长性方面体现出其优势,2016年营收增长31.2%。

从平均单店产出维度看,老百姓单店产出及其增速最优,2015年和2016年平均单店产出均超过300万元,2016年同比增长7.8%;益丰紧随其后,两年平均单店产出均超200万元,但2016年同比有所下降;而门店规模最大的一心堂,2016年平均单店产出则略有上升,增速为2.7%。

综合来看,虽然三大上市连锁营销网络布局不尽相同,但是“自建+并购”均是他们进行规模扩张的主要方式。不难看出,新一轮跑马圈地的争夺将会愈加激烈,而在资本的推动下,我国药品零售市场的集中度提升也势必加速。

除了三大上市连锁外,一些实力雄厚的主流连锁也开启了资本化之路:漱玉平民、大参林、云南健之佳相继公布了招股说明书,并在募投项目中则纷纷将重头放在了营销网络即门店的扩张上:大参林拟投9.18亿元,漱玉平民则拟投入5.08亿元,健之佳也拟将超过4亿元募集资金用于新开连锁药店建设上。

药品零售领域的资本热潮,归根结底是对产业前景的乐观展望。根据中康资讯发布的《2017战斗檄文:构筑产业十年蓝图》,以社会药房作为承接医药分开主力的前提下,未来十年,药品零售终端市场规模将达到1.72万亿元(不变价),约占整个药品终端市场的65%。

十年间,消费升级驱动下,大健康概念在药品零售业炙手可热。居民自我药疗、自我保健意识的觉醒,无疑为零售产业突破发展瓶颈提供了新的思考。

1、自我药疗

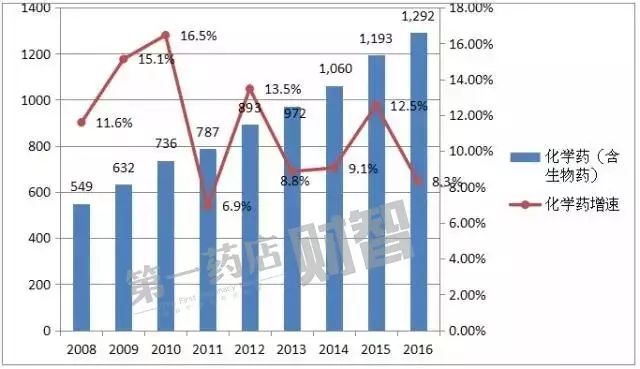

图4 2008~2016年零售终端化学药(含生物药)市场规模(单位:亿元)及增速变化

数据来源:中康CMH

图5 2008~2016年零售终端中成药市场规模(单位:亿元)及增速变化

数据来源:中康CMH

在新医改政策推动下,零售药店在提升药品可及性上发挥了重要的作用。实际上,药品零售终端的持续增长,除了新医改、医保广覆盖等政策红利外,还得益于自我药疗、自我医疗理念的推广和普及。

具体到药品类别,化学药(含生物药)从2008年的549亿元增长至2016年的1292亿元,中成药从2008年的462亿元增长至2016年的1155亿元。

2、自我保健

表3 2008~2016年零售终端畅销品类市场规模(单位:亿元)及增速变化

数据来源:中康CMH

随着居民生活水平的不断提高,我国居民自我保健意识正在不断增强,越来越多居民从被动就医转为主动预防,为健康付费的意愿也愈加强烈。从零售终端10大畅销细分品类来看,2009~2016年补益养生类销售增速始终保持在两位数,市场表现相对于其他的细分品类尤为突出。尤其是在补益养生类上,2009-2016年平均增长率高达22.7%,这也在一定程度上表明消费者健康管理意识逐渐增强。

表4 2008~2016年零售终端非药品及各细分品类规模(单位:亿元)及增长情况

数据来源:中康CMH

零售药店也开始了将目光投向保健品、器械类等非药品类上。根据中康CMH研究数据,2008年零售终端非药品规模增速为-1.5%,2009年开始快速增长,2010年增速达到近十年来的顶峰,为20.5%。结合当时的市场背景来看,2009年新医改在基本药物、医保、基层医疗服务等方面的政策,对于零售终端短期经营产生了一定影响。迫于生存压力,不少药店转而进行多元化探索,寻找新的盈利点。

由于受限于GSP等监管政策以及缺少成功的商业模式,非药品销售增长在2010年达到顶峰后,增速重回一位数。最为直观的是,2008~2012年,曾在药店风靡一时的化妆品销售规模均为负增长;而作为非药品类的大头,保健品始终占据非药品类半壁江山,在2013年出现负增长后,保持缓慢的增长态势。

但值得注意的是,在同一时期,也正是医药电商出具规模的成长期,2012年,天猫医药馆上线,保健品、器械等成为线上销售的增长主力,据阿里健康公告获悉,截至2017年3月31日止的财政年度,有超过950名商家在天猫医药平台销售蓝帽子保健食品,年度活跃买家超过1181万名,蓝帽子保健食品业务成交额约人民币27.72亿元,这说明民众自我保健养生意识在不断增强,而网络消费习惯也正在养成。

自医改政策实施以来,“医药分开”屡被提及。医药分开带来最直观的影响在于处方外流,这也将给现有的医药利益格局带来重构,而零售药店也被视为这场变革中主要受益方。

1、处方药

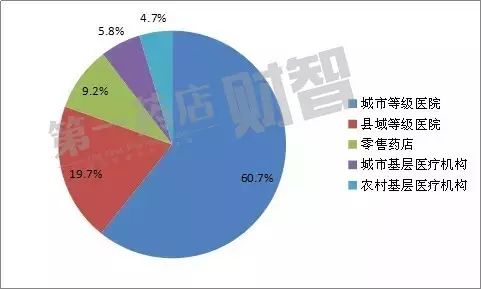

图6 2016年不同市场渠道处方药份额结构

数据来源:中康CMH

根据中康CMH数据,从全国药品市场来看,2016年等级医院终端(包括城市等级医院与县域医院)依然是处方药销售的主渠道,占据了80%的市场份额;零售终端以9.2%的份额位列其后。由于零售终端的处方主要来自于医院,所以零售终端处方药增速与医院增长趋势相近。

从近几年出台的医改政策不难看出,零售药店作为外流处方的承接方,其在处方外流过程中的作用逐渐受到重视。预计在处方外流相关政策的推动下,以及人口老龄化所带来的慢性病发病率的提高等因素的影响下,零售终端将会从承接部分被挤压出来的医院处方开始,逐步提升市场份额。

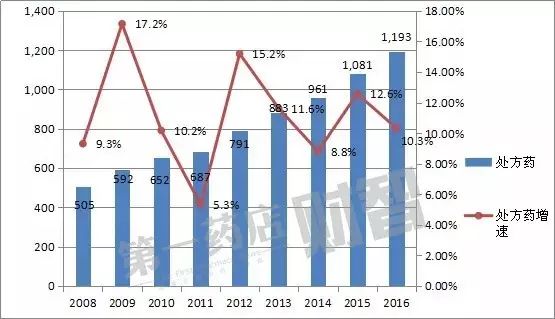

图7 2008~2016年零售终端处方药规模(单位:亿元)及增长变化

数据来源:中康CMH

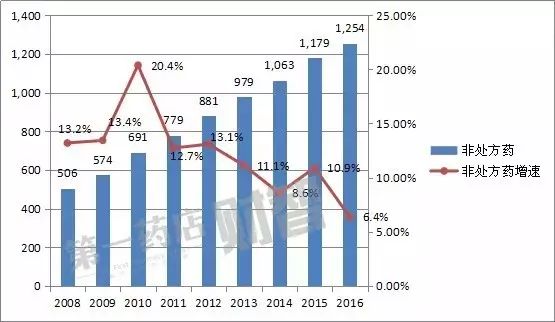

图8 2008~2016年零售终端非处方药规模(单位:亿元)及增长变化

数据来源:中康CMH

聚焦到零售终端,2008~2016年,处方药保持了稳健的增长态势,在零售终端的市场份额在47%左右徘徊。从中康CMH研究数据可以看到,从2012年起,处方药的销售增速始终高于非处方药。2016年,在非处方药陷入弱增长(6.4%)的情况下,处方药销售增速依旧保持两位数,高于零售终端市场(不含药材)整体增速。

2、医保店

2017年5月,国务院医改办发布《深化医药卫生体制改革2017重点工作任务》,鼓励连锁药店发展,探索医疗机构处方信息、医保结算信息与药品零售消费信息互联互通、实时共享。医保信息打通,意味着医院处方流转问题得到重视,对于零售药店承接外流处方无疑是一大利好。

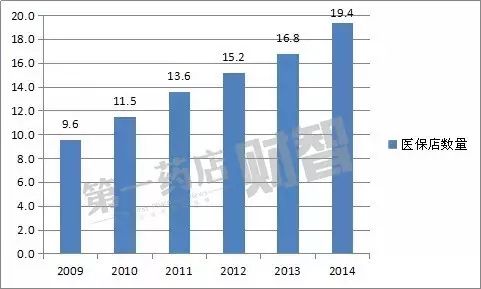

图9 2009~2014年医保店数量变化(单位:万家)

(数据来源:根据公开资料整理)

在医药分开的大背景下,可以说,医保定点药店的广覆盖是零售药店承接外流处方的基础之一。

2009~2014年,全国医保定点零售药店数从2009年的9.6万家上升至2014年的19.4万家。医保店在全国总门店的占比也从2009年的24.7%上升至2014年的44.7%。随着医保定点协议制的推行,医保门店的占比在近两年预测将有一个较大的提升。以北京为例,截至2016年底,北京共有药店5136家,但拥有医保定点资格的仅88家。随着2017年初北京医保定点协议制落地,预测将新增医保门店2000家。

图10 2014~2016年全国执业药师数量变化情况

数据来源:国家食品药品监督管理局执业药师资格认证中心

经过平价时代的耗损后,药品零售产业专业化理念逐渐回归。加之,随着处方外流的预期加速导致的专业服务力短板,以及在GSP等政策铁规下,培养专业人才尤其是执业药师愈加受到重视。2014~2016年,社会药房执业药师数量实现快速增长。与2014年相比,2016年执业药师数量翻了一倍多,店均执业药师数也从0.3人/店上升至0.7人/店。

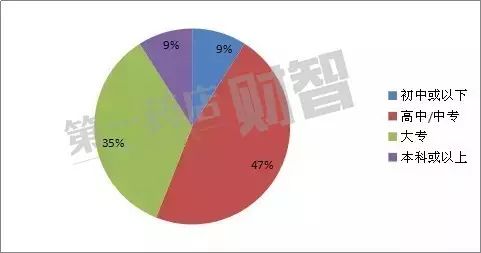

图11 连锁药店不同学历员工占比情况

数据来源:中康研究院•药品零售产业发展研究中心

虽然专业化建设已成行业共识,但是要打造药店专业队伍及树立专业形象依旧道阻且长。根据中康资讯在2017经新会(中国药品零售经营创新峰会)上发布的《中国药品零售业专业化建设研究报告》,2017年连锁企业员工学历分布呈现“两头小、中间小”的橄榄形特征:本科及以上和初中及以下两类人群平均占比只有9%;平均占比最大的是高中/中专学历,为47%;其次是大专学历,为35%。

上述报告还显示,医药背景的员工分布在一线门店的比例较大,有86%的连锁企业把超过75%的医药学背景员工放在一线门店。

但是从总体来看,医药学背景员工整体占比75%以上连锁企业只有18%;在门店一线员工中达到这个占比的连锁企业只有8%。

对于阻碍执业药师发挥作用的原因,报告显示:占比最高的是药店考核导向偏差和激励措施不足,各有48%的认同度;其次是法律地位不明确,占22%;再次是与门店现有经营模式相冲突,占18%。但有32%的连锁高管认为不存在药师难以发挥作用的问题。可见,在零售药店的专业化之路上,药店内部的商业模式、激励制度以及外部的立法保障,都将在很大程度上深远影响整个行业的专业化进程。

【西普十年看产业】适逢西普十年,2017年西普会以“构筑蓝图——聚焦需求的市场觉醒”为主题,承上启下,通过梳理产业过往十年的发展轨迹,为打开产业未来十年的新局面提供新视野。

以新医改为核心,政策、社会、经济、技术的四维驱动造就过往十年的高速发展,也是未来十年继续攀高的主要推力。

“聚焦需求”——对应的是国家供给侧改革大方向,改革的出发点要基于国民需求,健康需求正是其中的核心表达之一。

“市场觉醒”——对应的是企业作为市场主体在战略布局上的主观能动性转变,惟有建立以消费者为核心的发展规划才能赢得未来。

“构筑蓝图”——对应的是健康中国的国家战略目标,企业必须进一步明晰医药产业社会分工,追求匹配未来健康产业生态环境的地位与价值。

2017,我们以蓝图为约,西普十年再聚首,共创产业新未来!