分析师:谢长雁 S0980517100003

陈益凌 S0980519010002

朱寒青 S0980519070002

联系人:陈曦炳 [email protected]

李虹达 [email protected]

■ 博雅生物公告收购罗益生物交易方案

博雅生物拟以发行股份和可转债及支付现金的方式,作价7.78亿元收购罗益生物48.87%股权,加上以现金1.75亿元收购罗益生物11.68%股权,共作价9.53亿元收购罗益生物60.55%股权。

■ 国信医药观点

1)罗益生物估值合理。

罗益生物是一家体量较小的疫苗企业,盈利能力较强,主力品种AC结合苗市占率领先;重磅产品AC-Hib三联苗处于3期临床,进度领先。根据罗益生物60.55%股权总对价9.53亿元,罗益生物整体估值为15.74亿元,对应2019年预计净利润0.71亿元的动态PE为22.18倍。参照罗益生物未来三年25%的预期业绩复合增速,估值较为合理。

2)博雅本部血制品业绩增速约10%。

2019年行业整体采浆低增长,博雅本部今年没有新增浆站,预计2019~2020年采浆增速约10%。纤原市场竞争加剧,公司销售承受一定压力,预计今年纤原销售比去年小幅增长。受限于采浆增速,博雅生物本部血制品业务实现10%左右的业绩增长。

3)血浆调拨有序推进,丹霞注入时间点有所调整。

丹霞生物已经复产,但受限于仅有白蛋白和肌丙批文,利润端无法改善。我们预计丹霞与博雅的血浆调拨将于明年获批;新的血制品管理条例预计在明年颁布实施,可能会利好集团内部的血浆调拨。由于罗益的注入,丹霞注入时间点可能相应后移,我们预计丹霞将在血浆调拨获批后启动注入,2021年完成注入。

■ 投资建议:

并购罗益生物,血制品加疫苗双战略正式启动,继续推荐“买入”。

由于罗益生物的注入,丹霞生物注入的时间点将会随之调整。

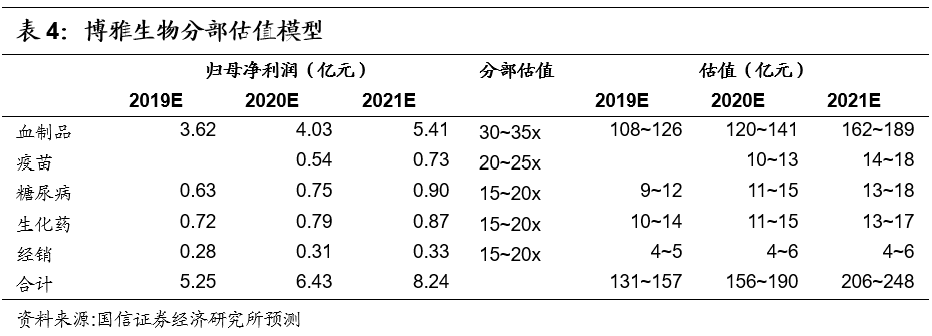

预计博雅生物未来2~3年采浆量增速在10%左右,2019年业绩增长主要依靠内生,2020年调浆获批叠加罗益注入带来净利润增量,2021年丹霞复产并且注入使利润大增。由于行业采浆增速不及预期,我们下调公司的盈利预测,预计2019~2021年归母净利润5.25/6.43/8.24亿(前值为5.70/7.05/9.75亿),考虑到股权稀释的影响(假设可转债全部转股),对应EPS为1.21/1.43/1.47元,对应当前股价PE为25.8/21.8/21.4x,继续推荐“买入”。

■

风险提示:

罗益生物注入进度不及预期、血浆调拨审批进度不及预期、采浆量增长不及预期、纤原销售不及预期。

公司拟共作价9.53亿元收购罗益生物60.55%股权。

2019年12月23日晚,博雅生物公告《发行股份、可转换公司债券及支付现金购买资产暨关联交易报告书(草案)》。

公告披露博雅生物拟以发行股份和可转债及支付现金的方式,作价7.78亿元收购罗益生物48.87%股权,加上以现金1.75亿元收购罗益生物11.68%股权,收购罗益生物60.55%股权价格为9.53亿元,对应罗益生物100%股权的交易估值为15.74亿元。

本次购买资产的普通股发行价格和可转债初始转股价格均为25.00元/股。

拟以现金1.75亿元收购罗益生物11.68%股权。

2019年12月19日,上市公司以支付现金1.75亿元的方式收购罗益生物11.68%股权的事项已经董事会审议通过,具体为:

拟以现金对价8850万元收购王勇持有的5.90%股权,拟以现金对价8670万元收购上海懿仁持有的5.78%股权。

拟作价7.78亿元收购罗益生物48.87%股权。

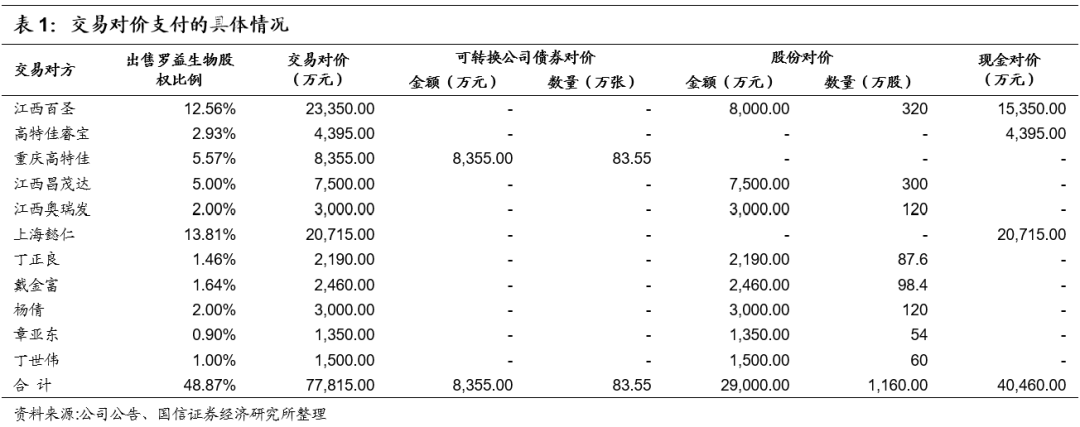

上市公司拟向江西百圣、高特佳睿宝、重庆高特佳、江西昌茂达、江西奥瑞发、上海懿仁、丁正良、戴金富、杨倩、章亚东、丁世伟等11名交易对方以发行股份和可转换公司债券及支付现金的方式,购买其持有的罗益生物48.87%股权。

其中以现金支付对价4.05亿元,以股份支付对价2.90亿元,以可转债支付对价0.84亿元。

交易对手中,高特佳睿宝和重庆高特佳是博雅生物控股股东高特佳旗下的私募基金。

罗益生物估值合理。

罗益生物100%股权交易对价15.74亿元,对应2019~2021年预计归母净利润的PE分别为22.18/17.49/13.12x,参照罗益生物未来三年25%的预期业绩复合增速,估值较为合理。

罗益生物:

主力产品AC结合苗,AC-Hib三联苗研发进度领先

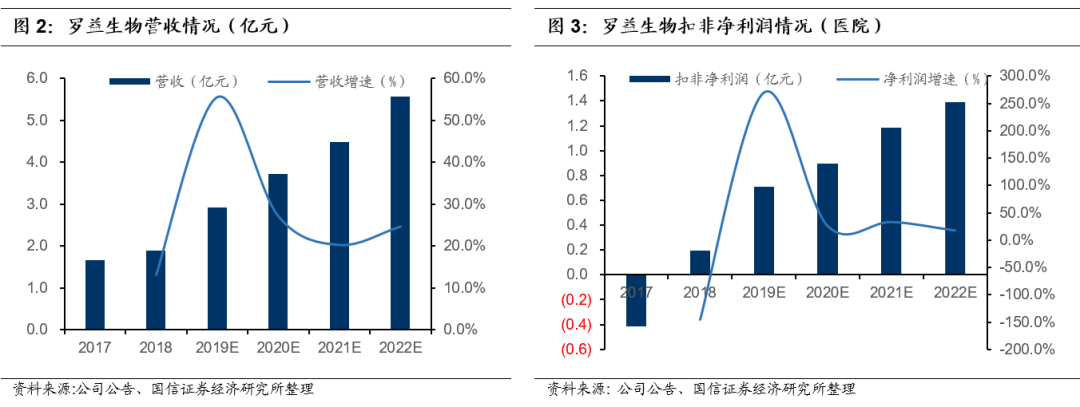

罗益生物盈利能力大幅好转。

2018年前,罗益生物由于股东问题,长期经营不善,销售乏力,长期处于经营亏损状态;

2018年股东结构调整后,罗益生物董事会改组,经营层调整,盈利能力大大增强。

罗益生物2017年、2018年及2019年1~9月的营收分别为1.67、1.88、2.14亿元,扣非归母净利润分别为-0.42、0.19、0.52亿元,业绩大幅好转。

罗益生物的营收主要来自AC结合苗。

罗益生物的产品包括冻干A+C群脑膜炎球菌结合疫苗(AC结合苗)和双价肾综合症出血热纯化疫苗(出血热疫苗),其中AC结合苗的销售占罗益生物2019年前三季度总营收的98.04%,为罗益贡献主要的营收和利润。

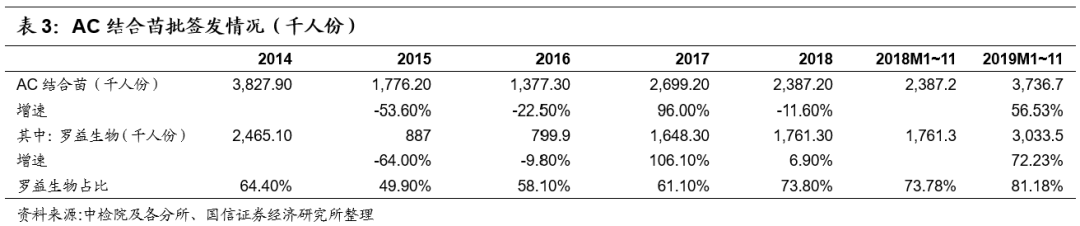

AC结合苗批签发快速增长。

2019年1~11月AC结合苗共批签发374万人份(+57%),其中罗益生物批签发303万人份(+72%),占总批签发的81%。

近三年全国AC结合苗批签发复合增速接近40%,罗益生物的占比不断提升,是AC结合苗市场的主要竞争力量。

由于AC-Hib三联苗今年批签发出现下滑,AC结合苗有望获得进一步的增长。

车间改造对罗益影响较小。

2019年5月罗益生物启动细菌车间技术改造,将现有AC结合苗产能由600万支增加至2000万支。

公司计划于2020年上半年完成技术改造建设工作和GMP认证,预计2020年5月左右可正式复产。

为应对车间技术改造导致的短暂停产,罗益生物在停产前加大A群C群流脑多糖结合疫苗的生产力度,2018年共生产584.78万支,2019年停产前共生产228.46万支,能够在停产期间正常发货,故车间改造对罗益影响较小。

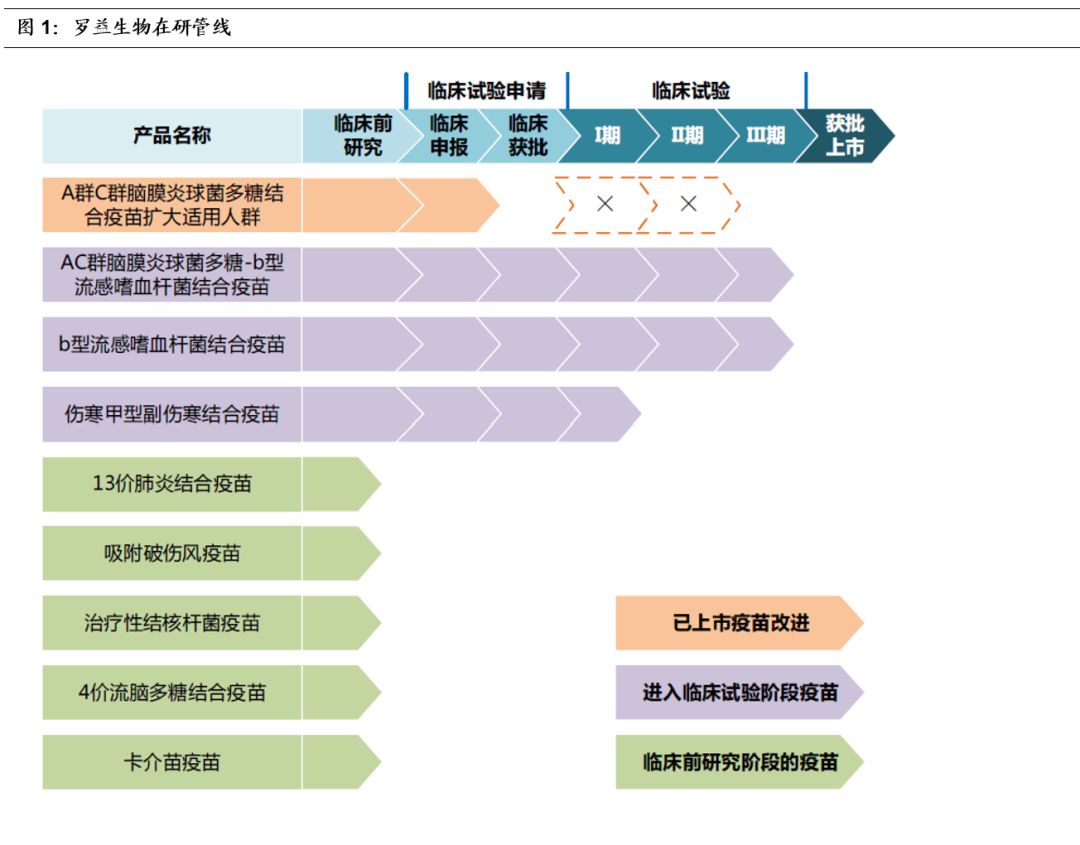

罗益生物的AC-Hib三联苗处于三期临床。

目前AC-Hib三联苗是智飞生物的独家产品,2016~2018年分别批签发11.1/235.2/321.8万人份,估计2018年销售额超过11亿元。

AC-Hib三联苗2014年上市后迅速放量,2018年批签发占比达57%(AC+AC-Hib合计批签发)。

罗益生物的AC-Hib三联苗处于3期临床,进度领先,预计2022年可获批上市。

罗益生物AC结合苗申报临床扩大适用年龄。

目前,罗益生物的AC结合苗适用人群为6月龄~15周岁儿童,公司拟将适用人群扩大为3月龄~15周岁,罗益生物已完成同类产品比较研究实验,未来将申请临床III、IV期临床试验。

由于竞争对手(智飞生物、沃森生物)的AC结合苗适用于3月龄以上的儿童,扩大适用人群年龄将增加罗益产品的竞争力。

罗益生物预计未来三年业绩复合增长25%。

根据上市公司与江西百圣、重庆高特佳及高特佳睿宝签署的业绩承诺补偿协议,罗益生物在2019年至2022年期间每年的扣非后归母净利润不低于7100、9000、12000、14000万元。

根据业绩承诺,罗益生物2020~2022年预计业绩增速分别为26.8%、33.3%和16.7%,三年复合增速超25%。

并且,博雅生物同意将业绩补偿期间累计实现的净利润超过累计承诺净利润数额(4.21亿元)的部分作为罗益生物管理团队的超额业绩奖励(不超过1.5亿元)。

博雅本部血制品增速约10%。

2019年行业整体采浆低增长,博雅本部今年没有新增浆站,预计2019~2020年采浆增速约10%。

纤原市场竞争加剧,公司销售承受一定压力,预计今年纤原销售比去年小幅增长。

受限于采浆增速,博雅生物本部血制品业务实现10%左右的业绩增长。

丹霞血浆调拨有序推进。

丹霞生物已经复产,但受限于仅有白蛋白和肌丙批文,利润端无法改善。

我们预计丹霞与博雅的血浆调拨将于明年获批,为上市公司提供利润增量。

新的血制品管理条例预计在明年颁布实施,我们认为这可能会利好集团内部的血浆调拨。

预计丹霞在2021年完成注入。

由于无锡罗益的注入计划,同一时间段无法进行两项重大资产重组,因此估计丹霞注入时间将有所推迟。

我们预计丹霞将在血浆调拨获批后启动注入,假设2020年启动,预计将于2021年完成注入。

博雅本部的血制品吨浆营收、利润在行业中领先,丹霞拥有丰富的血浆资源(库存血浆+25个浆站);

丹霞注入上市公司后,将于博雅本部实现优势互补。

估值模型的关键假设:

1)罗益生物2020年上半年完成并表,2020~2021年稳定贡献净利润;

2)2019~2021年博雅生物采浆370/405/450吨,吨浆营收、利润小幅下滑;

3)2019~2021年逐步消化纤原库存;

4)丹霞血浆调拨2020年获批,2020~2021年分别调浆100、200吨;

5)2021年丹霞注入上市公司。

合理估值测算。

受限于采浆量,博雅本部的血制品业务2019~2020年约以10%左右的速度增长,血制品业务的成长性依赖于丹霞调浆的获批。

公司血制品业务盈利能力强,对标优秀的行业龙头,给予30~35x的PE估值,则公司2020年血制品业务约4亿的净利润对应120~140亿的估值,我们估计2020年完成100吨的调浆,加上罗益注入带来的利润增量,一年期市值156~190亿(减去约10亿罗益股权,可比市值为146~180亿),有7%~32%的增长空间。