“2016年初至今,中国资本市场开始进入立体化价值投资时代。”

中国金融四十人论坛(CF40)成员、上海重阳投资管理股份有限公司总裁王庆

表示。

在近日由中国金融四十人论坛主办的首届金家岭财富管理论坛上,王庆发表主题演讲称,立体化价值投资时代,其基本特点就是制度套利空间收窄,投资开始回归本质、回归基本面。

他认为,随着制度因素造成的市场估值体系的扭曲被修正,一二级市场套利空间将会大幅压缩逐渐成为市场的一致预期,二级市场投资开始回归投资的本质,通过基本面分析发掘投资标的的价值。

这里所指的基本面则由于利率和汇率的市场化、人民币的国际化、国内和国际资本市场互联互通程度的日益提升等因素变得远比以前更加多维和复杂。能否练好投研内功,基本面分析是关键。在立体化价值投资时代,这也是摆在每一位专业投资管理机构面前的新挑战。

如何对基本面进行深度分析,王庆从“债灾”、“股灾”两方面进行了解剖。为什么会发生“债灾”?因为中国的风险利率开始上行,风险利率为何会上行?

2015年8月11号后,代表中国货币政策走向的最关键利率——七天回购利率波动性突然消失了,对应的就是“8.11汇改”开始,实际上也是人民币贬值周期的开始。贬值开始之后,政策利率就表现出异乎寻常的稳定,直到2016年四季度才开始波动向上,触发了债券市场的“债灾”。

之所以有这个变化,很重要的一点就是汇率政策需要缓慢的、渐进性的、可控的贬值,这就要求利率政策要配合汇率政策保持稳定,保持对美元利差的稳定,缓解人民币的贬值压力。那么,为什么利率在2016年10-11月开始上涨?因为特朗普当选美国总统之后,市场对政策预期开始明确,美国利率开始上涨,美国利率的上行倒逼了中国利率的上行。

2015年“股灾”时,中国股票市场在2015年6月、8月以及2015年底至2016年初出现了三次巨幅下跌,每次跌幅都超过了30%,如何理解这个变化?实际上,股票市场启动的主要原因,是2014年7月央行的降息以及市场对宽松货币政策预期的形成。

但是,股票市场还不成熟,一个重要表现就是一涨就收不住,所以股市很快进入泡沫阶段。股票市场从2000点上涨到3500点的过程,是利率下行所引起的风险资产价格上涨的过程,但是从3500点快速涨到5000点以上的过程,就是泡沫生成的过程,即高估值加高杠杆产生的过程。

所以,2015年6月实际上是股票市场泡沫破裂、估值压缩和杠杆压缩的过程,但是后来的两次大幅下跌——2015年8月份的下跌和2015年底至2016年初的下跌,则与6月第一次下跌的机理则不同。

后面两次下跌的机理也和基本面有关。2015年8月第二次“股灾”对应的是人民币汇率突然快速地贬值,一周内人民币对美元下跌了4%,年化贬值率是72%,人民币快速贬值对应的是股票市场跌了30%。

而2015年底至2016年初,人民币汇率再次出现下台阶式的贬值,年化贬值率是55%,对应的股票市场又跌了超过30%。汇率如此快速地贬值,在任何一个国家都是爆发系统性经济危机的症状。因此,市场就会对系统性危机爆发概率的上升产生预期,风险资产重新定价,导致市场出现了巨幅、快速的下跌。因此,“股灾”背后实际上也有深层次的制度政策方面的因素。

以下为王庆演讲全文。

做投资最重要的是要早于市场、早于其他投资人,去捕捉市场当中的机会。这些机会既可以是几年、十几年的趋势性机会,也可以是几个季度的宏观经济周期波动所带来的机会,还可以是每分每秒每天的小波动所带来的机会。这些机会需要不同技能的人才去捕捉,每一类机会如果捕捉得好,都可以在投资上获得巨大的成功。

我们的判断是,中国当前正在逐步进入一个立体化价值投资时代。这个时代的第一个特征,就是要回归投资的本质,不能乱炒。第二个特征,就是投资管理人可能会出现分化。除非有非常强大的人脑去创造价值,否则还不如依赖电脑去捕捉市场中一些微小、稍纵即逝的机会,这些微小机会积少成多也可以创造价值。既不依赖人脑、又不相信机器,每天炒来炒去的人,最终就会成为“被割的韭菜”。

为什么强调人脑的作用呢?像中国这样一个新兴并处在转轨中的经济体,资本市场还有很多不健全的地方,比如市场效率并不高,对很多趋势的反应滞后等。投资管理者通过一些基本面研究可以捕捉到一些大的机会,市场对此也充满了不确定性和巨大的波动,而这种波动往往需要深度的基本面研究,仅仅靠机器捕捉或者避免风险是比较难的。也就是说,我们经济发展和资本市场发展的阶段性决定了市场的特点,所以我讲的更适用于今天相对不成熟的A股市场投资。

要理解巨大的波动和投资机会,基本面分析是非常重要的,我以分析过去两年来中国资本市场发生的两个重大事件来说明这一点。

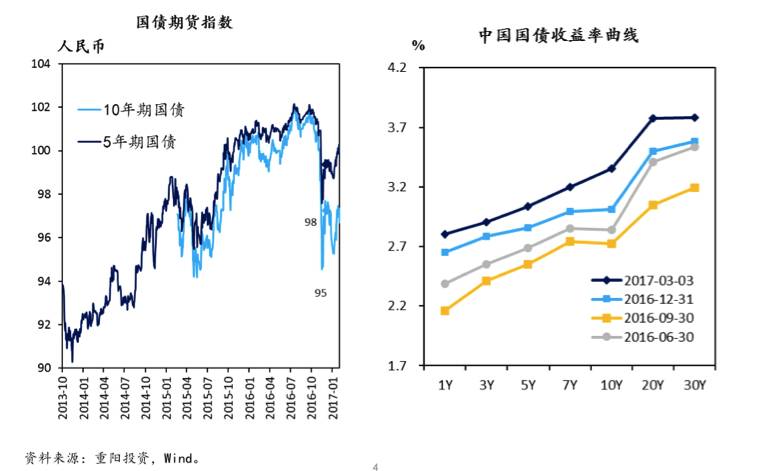

第一个重大事件就是2016年四季度中国资本市场发生的所谓“债灾”。债券市场发生了断崖式的调整,对很多机构造成了很大冲击(见图1)。债券市场波动幅度和惨烈程度不亚于2015年下半年的“股灾”。

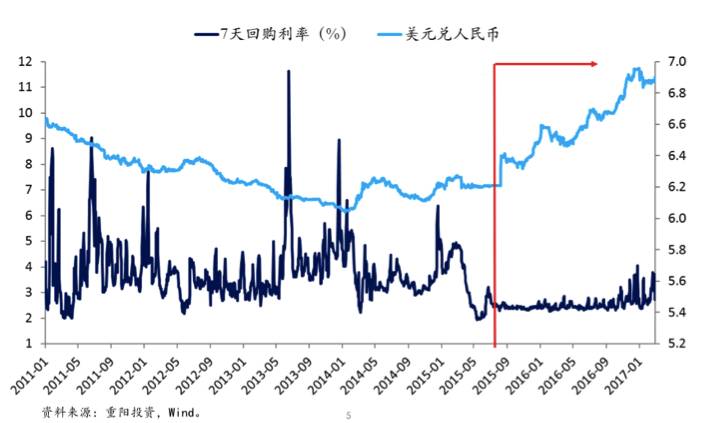

为什么会发生“债灾”?因为中国的风险利率开始上行,为什么上行?从图2可以看出,七天回购利率——代表中国货币政策走向的最关键利率,在2015年8月11号之后波动性突然消失了,对应的就是“8.11汇改”的开始,实际上也是人民币贬值周期的开始。贬值开始之后,政策利率就表现出异乎寻常的稳定,直到2016年四季度才开始波动向上,触发了债券市场的“债灾”。

之所以有这个变化,很重要的一点就是汇率政策需要缓慢的、渐进性的、可控的贬值,这就要求利率政策要配合汇率政策保持稳定,保持对美元利差的稳定,缓解人民币的贬值压力。那么,为什么利率在2016年10-11月开始上涨?因为特朗普当选美国总统之后,市场对政策预期开始明确,美国利率开始上涨,美国利率的上行倒逼了中国利率的上行。这就是我们对“债灾”背后反映的政策环境变化的分析,如果我们能做到这样的预判,将会避免很多风险。

图1 利率走势:解析“债灾”

图2 “8·11”汇改之后利率政策从属汇率政策

第二个重大事件就是2015年的“股灾”。中国股票市场在2015年6月、8月以及2015年底至2016年初出现了三次巨幅下跌,每次跌幅都超过了30%,我们如何理解这个变化?

实际上,股票市场启动的主要原因,是2014年7月央行的降息以及市场对宽松货币政策预期的形成。但是,我们之所以说股票市场还不成熟,一个重要表现就是一涨就收不住,所以股市很快进入泡沫阶段。股票市场从2000点上涨到3500点的过程,是利率下行所引起的风险资产价格上涨的过程,但是从3500点快速涨到5000点以上的过程,就是泡沫生成的过程,即高估值加高杠杆产生的过程。所以,2015年6月实际上是股票市场泡沫破裂、估值压缩和杠杆压缩的过程,但是后来的两次大幅下跌——2015年8月份的下跌和2015年底至2016年初的下跌,则与6月第一次下跌的机理则不同。

后面两次下跌的机理也和基本面有关,我们也把它和人民币汇率波动联系在一起(见图3)。2015年8月第二次“股灾”对应的是人民币汇率突然快速地贬值,一周内人民币对美元下跌了4%,年化贬值率是72%,人民币快速贬值对应的是股票市场跌了30%。而2015年底至2016年初,人民币汇率再次出现下台阶式的贬值,年化贬值率是55%,对应的股票市场又跌了超过30%。汇率如此快速地贬值,在任何一个国家都是爆发系统性经济危机的症状,因此,市场就会对系统性危机爆发概率的上升产生预期,风险资产重新定价,导致市场出现了巨幅、快速的下跌。因此,“股灾”背后实际上也有深层次的制度政策方面的因素。

图3 风险偏好:解析“股灾”

图3 风险偏好:解析“股灾”

进一步地,我们再来看2016年以来直至最近一段时间股票市场的表现,政策的共振影响非常重要。自2016年开始,除了年初的熔断下跌,实际上中国股票市场至今在慢慢爬升,但在指数层面稳定的背后,市场已经发生了巨大的分化,主要表现为以创业板为代表的中小市值股票价格出现了明显下调。创业板在2016年跌了将近30%,今年表现依然不好,这背后是制度原因,也就是2016年初证监会开始推动以“市场化、国际化、法治化”(即“三化”)为方向的相关政策,这些政策的效果从根本上颠覆了过去几年中投资小市值股票的“高成长支持高估值,高估值有利于高成长”的逻辑。当然,最近一段时间又叠加了监管层强力去杠杆的因素,所以政策的共振对市场产生了较大影响。

中国经济的发展阶段和市场的发展阶段都意味着,相关基本面因素会对市场产生巨大的影响,市场因此表现出的巨大波动既是机会也是风险,需要我们做出前瞻性的判断。如果判断准确,就可以规避风险,并创造优异投资。

回顾中国A股市场的发展历程,具有明显的阶段性特征。

A股市场的发展可大致划分为五个阶段。

第一阶段即1991—1995年间的关键词是“技术分析”。在中国股票市场诞生最初的几年,股票作为一个新鲜事物首次出现在绝大多数人们的生活中。当时上市公司数量很少,即使是最早参与股票市场的那批投资者中的佼佼者也主要通过看图表、做一些简单的技术分析来做投资决定。

第二阶段即1996-2001年间的关键词是“微观基本面投资”。在这个阶段,投资者逐渐把股票和股票代表的标的企业联系起来,开始做一些和公司的“三张表”(即资产负债表、损益表、现金流表)有关的基本面分析和预测。也正是在这个阶段,价值投资的概念开始进入了中国证券投资界。

第三阶段即2002-11年间的关键词是“宏观基本面投资”。在这个阶段中,中国宏观经济不断受到来自外部的正面(如加入WTO)或负面(如美国的次债危机)的冲击,也有内部市场制度和货币政策的变化 (如商品房按揭贷款的发展、人民币汇率的持续升值、四万亿的刺激计划等),让投资者认识到宏观经济基本面分析对做好股票市场投资的至关重要性。

第四阶段即2012-15年间的关键词是“中小市值成长股”。在这一阶段里,一方面受益于中国经济结构转型的所谓新经济板块受到投资者的追捧;另一方面,基于一二级市场双轨制的估值套利,上市公司通过并购非上市公司资产从而实现快速的外延式扩张。高估值与高成长相互印证形成正反馈的投资逻辑得到极致演绎,直至催生成长股的估值泡沫。

2016年初以来的以“三化”为核心内容监管新政根本上颠覆了第四阶段的投资逻辑,将有望把中国股票市场投资带入第五个阶段,即“立体化价值投资时代”。随着制度因素造成的市场估值体系的扭曲被修正, 一二级市场套利空间将会大幅压缩逐渐成为市场的一致预期,二级市场投资开始回归投资的本质,通过基本面分析发掘投资标的的价值。而这里所指的基本面则由于利率和汇率的市场化、人民币的国际化、国内和国际资本市场互联互通程度的日益提升等因素变得远比以前更加多维和复杂。能否练好投研内功,在立体化价值投资时代让过往的优秀投资业绩记录得以延续,是摆在每一位专业投资管理机构面前的新挑战。

我相信,立体化价值投资时代对于专注深度研究的价值投资管理人来说是一个黄金时代对于人工智能量化分析也是一个黄金时代。

本文系作者在由中国金融四十人论坛(CF40)主办的“首届金家岭财富管理论坛”上所做的主题演讲,转载请注明出处。文章仅代表作者个人观点,不代表CF40及其所在机构立场。

近期文章精选: