来源丨广发证券发展研究中心机械小组

团队丨罗立波 刘芷君 代川 王珂

前言:

如果以2016年8月挖掘机销量同比高增长作为中游复苏的起点,经历9个月,其业绩成色如何,我们对机械行业2017年1季报进行汇总分析。

行业整体:

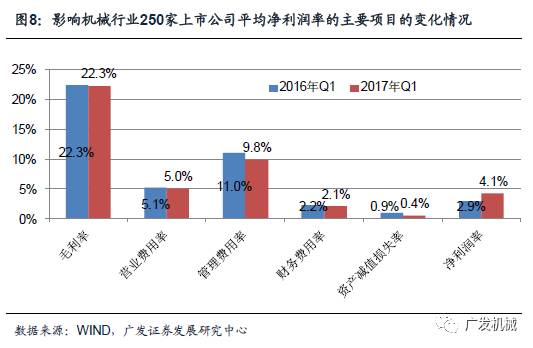

机械行业250家上市公司2017年1季度收入同比增长14.6%,增幅2016年4季度扩大4.7个百分点;净利润同比增长62.6%,绝对额接近2013~2014年1季度水平。从净利润率的分拆来看,毛利率的影响是中性但对具体企业是高度分化,而管理费用、资产减值是两个最重要贡献项。

工程机械:

11家上市公司1季度收入同比增长58.6%,净利润实现扭亏为盈达到1,530百万元,经营现金流净额为4,370百万元,为2010年以来首度在1季度出现经营现金流净额为正的情况。在总量改善的同时,企业差异较大,三一重工、柳工、恒立液压等企业的净利润率恢复较好。

铁路设备:

7家上市公司1季度收入同比减少15.8%,净利润同比减少40.0%。在总需求平稳的背景下,动车组的交付节奏对行业利润具有决定性影响。

海洋装备:

8家上市公司1季度收入同比增长5.4%,净利润同比增长0.2%;其中,集装箱的量价出现积极改善,而船舶海工仍然在底部徘徊。

自动化装备:

14家上市公司1季度净利润同比增长13.9%,自2014年来呈现增速放缓的态势,这主要是并购企业对于财务报表的贡献趋弱所致。

电梯行业:

5家电梯企业1季度的收入和净利润与上年同期基本持平,合计预收款项升至历史最高水平,其中,上海机电、康力电梯贡献增量较多。

泵和压缩机:

10家上市公司1季度收入同比增长17.0%,净利润同比增长16.0%,反映行业订单的预收款项升至2015年以来的最高水平。

油气设备:

6家上市公司1季度收入同比增长84.0%,净利润同比增长199.5%,这主要是部分企业的并购实现并表和LNG装备市场回暖所致。

次新股:

42家上市公司1季度的收入和净利润增速进一步加快,但分化显著,我们梳理了其中业绩增长较快、估值相对合理的个股。

投资建议:

基于行业需求回暖,优秀企业财务改善,我们继续给予机械行业投资评级为“买入”,建议积极关注需求韧性、结构变迁,重点看好细分领域的业绩向好和估值有支撑的龙头企业,

近期推荐组合为:三一重工、中集集团、上海机电、龙马环卫、浙江鼎力、陕鼓动力、中金环境、恒立液压、弘亚数控、豪迈科技。

风险提示:

宏观经济变化导致机械产品需求的大幅波动;原材料价格波动对于机械企业盈利能力具有影响;企业通过新业务或者再融资并购实现扩张发展具有不确定性。

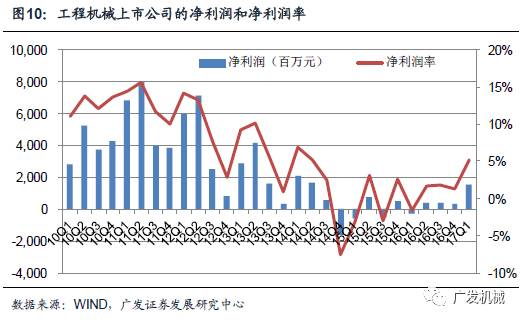

收入增长加快,利润显著改善:

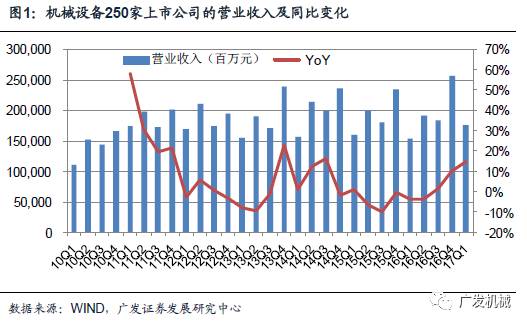

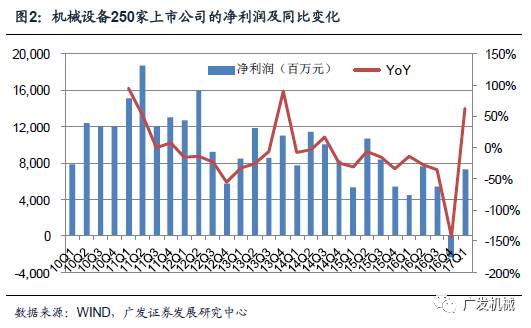

我们统计了机械设备行业(按中信行业分类)2016年以前上市的250家上市公司(不含ST常林、江苏国信、坚瑞沃能等业务发生重大置换或注入的企业;此外,2016年以后上市的机械企业还有53家,在本篇报告作为次新股单独分析),2017年1季度合计实现营业收入175,528百万元,同比增长14.6%,增幅较2016年4季度扩大4.7个百分点;实现归属于上市公司股东的净利润为7,274百万元,同比增长62.6%,从绝对额来说,已接近2013-2014年1季度的净利润水平。

历史包袱在2016年有所释放:

值得注意的是,2016年4季度,机械行业250家上市公司在收入同比好转的情况下,却报出2,387百万元的亏损额,这主要是部分企业集中计提减值准备、释放历史包袱有关,例如,2016年4季度单季,中国船舶、中国一重、太原重工、沈阳机床、厦工股份等五家企业合计的亏损额就达到9,661百万元。

与总量相比,结构也很重要:

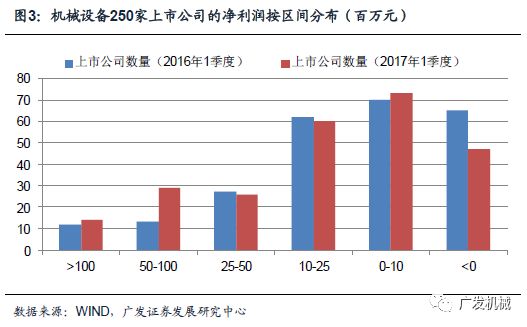

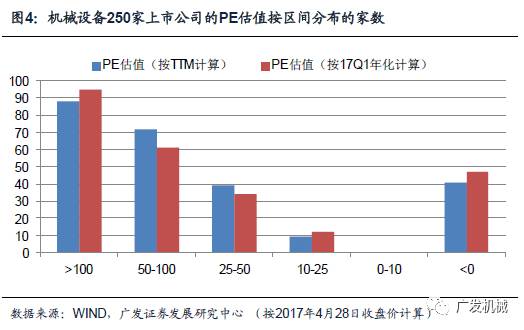

2017年1季度,纳入统计的250家机械上市公司,单季度净利润规模超过100百万元的有14家,超过50百万元的有43家;而超过25百万元(对应年化1个亿净利润)的也仅有有69家,只占行业上市公司数量的27.6%。从PE估值水平来看,按TTM(过去12个月)计算,PE估值在0至50倍之间的有48家;按1季度净利润年化计算,PE估值在0至50倍之间的有46家,只占行业上市公司数量的18.4%。考虑到多数机械产品的市场增长水平,具有合适的利润体量,以最新的PE估值衡量的,板块中具有合理PE估值的企业数量占比应该是很低的。

两方面促进高估值个股调整:

2017年3月1日至4月28日,纳入统计的250家机械上市公司,跌幅超过10%的达到128家,跌幅超过20%的有51家。我们认为,估值调整跟需求回暖带来的流动性预期改变有关,而更重要的是并购转型的预期减弱。此前,机械企业通过并购实现利润规模扩张和业务转型的情况较为普遍,而随着IPO节奏正常化和定向增发新规的实施,市场更加聚焦企业的内在经营而非潜在并购。

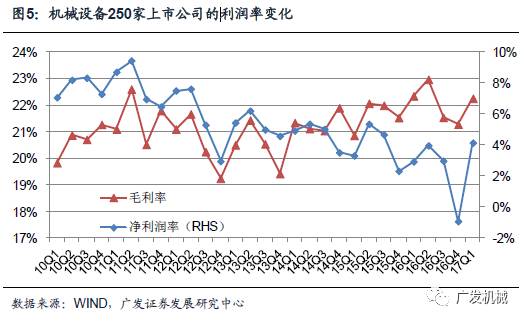

毛利率稳定,净利润率上升:

2017年1季度,250家机械上市公司的平均净利润率为4.1%,较上年同期提升1.2个百分点,接近2014年1季度的水平。尽管原材料成本大降上升,但250家机械上市公司作为一个整体而言,毛利率基本稳定,2017年1季度平均毛利率为22.3%,与上年同期持平。但需要注意的是,尽管统计意义上的毛利率稳定,但企业之间分化显著,2017年1季度收入增速介于0~30%之间的不少企业,由于成本的上升,导致毛利率下降,其收入增长效应并未带来利润的有效提升。

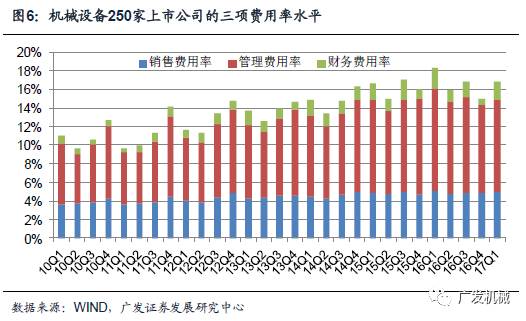

三项费用率出现分化:

2017年1季度,250家机械上市公司的三项费用率平均值,合计加和为16.9%,较上年同期下降了1.4个百分点。值得注意的是,2017年1季度的营业费用率、财务费用率均较上年同期下降了0.1个百分点,而管理费用率较上年同期下降了1.2个百分点。考虑到收入同比增速仅为14.6%,我们认为管理费用率的下降不完全是收入增长所致,来自研发费用削减可能也有相当贡献;由于企业在1季报普遍并未披露研发费用金额,在中报的时候才能更好地验证。

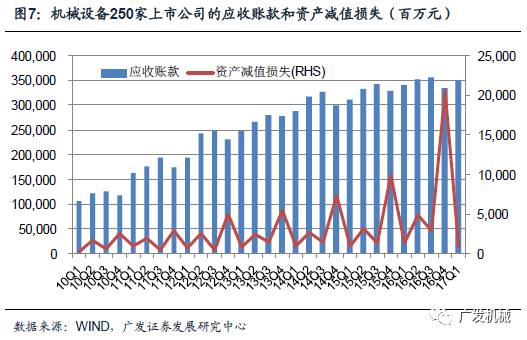

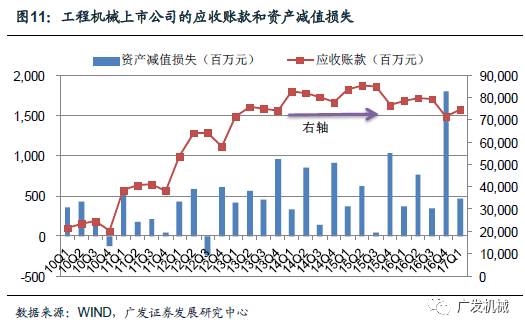

我们统计250家机械上市公司2017年1季度末应收账款合计为351,131百万元,较年初增加了16,255百万元。2017年1季度的资产减值损失为789百万元,较上年同期减少了548百万元。值得注意的是,2016年4季度的资产减值损失达到20,547百万元,超过2016年前3季度的净利润总和,显示资产项目是否扎实对于利润的影响重大。

净利润的改善来自何处:

总体而言,机械产品需求延续好转势头,机械行业250家上市公司2017年1季度收入同比增长14.6%;经历前期历史包袱削减(体现为2016年4季度单季度超过200亿元的资产减值),业绩改善开始体现,2017年1季度净利润同比增长62.6%,净利润率较上年同期提高1.2个百分点。

从净利润率的分拆影响来看,毛利率的影响是中性的(保持稳定但对具体企业分化),而管理费用、资产减值是净利润率改善的两个最重要的贡献项目。

收入高速增长,利润改善显著:

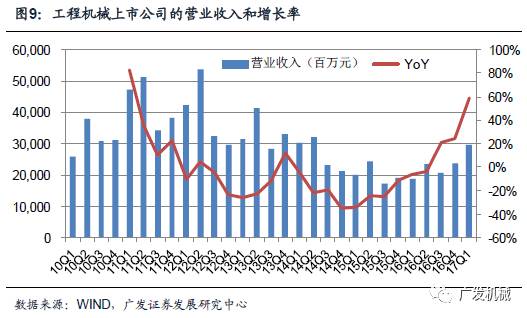

我们统计工程机械行业11家上市公司(三一重工、中联重科、徐工机械、柳工、山推股份、安徽合力、建设机械、恒立液压、杭叉集团、浙江鼎力、诺力股份)2017年1季度营业收入合计为26,927百万元,较上年同期增长58.6%,增速较2016年4季度24.7%的水平进一步加快;归属于上市公司股东的净利润合计为1,530百万元,较上年同期的亏损288百万元大幅改善。2017年1季度,工程机械11家上市公司合计的毛利率水平为25.1%,较上年同期提高1.8个百分点;

但其中收入增速低于40%的企业,毛利率多数受到原材料成本影响而出现降低。

需求向好的领域多元化,显示经济整体形势:

2017年以来,主要工程机械产品普遍实现销量的大幅增长,其中既包括与房地产和基建投资关联较高的挖掘机、装载机、汽车起重机、混凝土机械等产品,也包括物流业和制造业投资关联度较高的机动工业车辆(叉车)、高空作业平台等。

经营现金流有力改善:

2017年1季度,工程机械11家上市公司合计的经营现金流净额为4,370百万元,为2010年以来,首次在1季度出现经营现金流净额为正的情况。2017年1季度末,工程机械11家上市公司合计的应收账款为74,631百万元,较年初上升3,042百万元,但较上年同期已减少4,048百万元。2016年4季度,工程机械11家上市公司合计的资产减值损失为1,799百万元,为历年同期最高水平,显示企业在积极处理历史包袱,而2017年1季度则降至460百万元,对利润释放起积极作用。

总量变化积极,但分化更为显著:

2017年1季度,工程机械在经历近半年的需求好转后,企业的盈利状况出现更为明显的分化。以三一重工为例,2017年1季度实现净利润746百万元,经营现金流净额2,999百万元,分别占全部11家企业的48.7%和68.6%。在周期性相对较弱的细分领域,浙江鼎力的净利润率继续提升,杭叉集团、安徽合力、诺力股份等略有回落。在周期性较强的细分领域,柳工、三一重工、恒立液压在2017年1季度的净利润率已恢复到2011年同期水平的43.3%、41.8%和35.9%,显示其盈利能力恢复情况较好。

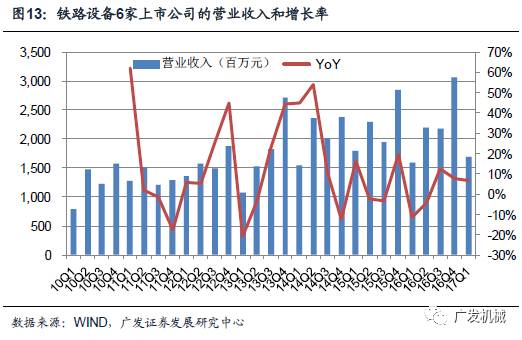

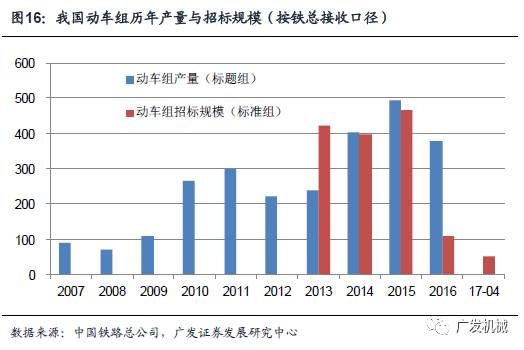

动车组交付影响行业总体利润:

铁路设备行业7家上市企业(神州高铁、永贵电器、晋西车轴、晋亿实业、中国中车、康尼机电、鼎汉技术)2017年第1季度营业收入合计为35,292百万元,同比减少15.8%;实现归属于上市公司股东的净利润为1,243百万元,同比减少40.0%,这主要是中国中车1季度交付动车组较少所致。

总体相对平稳,结构继续分化:

考虑到中国中车占行业的收入和利润比重较高,我们对其他6家企业做单独分析,1季度其营业收入合计为1,699百万元,同比增长6.7%;净利润合计为91百万元,同比增长9.6%,利润增长主要来自于晋亿实业的增长贡献。总体来看,1季度铁路设备行业的业绩偏于疲弱,多家企业的净利润出现同比下滑。

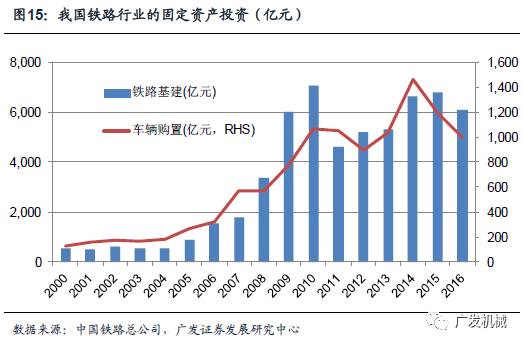

2017年铁路投资平稳偏弱:

根据铁路统计公报,2016年我国铁路完成固定资产投资8,015亿元,投产新线达到3,218公里。根据政府工作报告,2017年我国铁路的固定资产投资规模目标为8,000亿元,其中,根据中国铁路总公司发布的2017年计划为7,300亿元,其中,装备购置投资为1,000亿元。总体来看,2017年铁路设备行业面临着国内市场总量大体平稳,结构略有变化,其中,与铁路货车相关的机车、货车等产品采购将有所增加,而动车组受前期招标影响,交付将呈现前低后高的状态。

我们认为在国内整体经济回暖背景下,具有政策对冲作用的铁路投资改善仍需等待。

海外市场有增量贡献:

2016年,中国中车签订海外订单为81亿美元,较上年的58亿美元实现较快增长。2017年以来,中国中车发布多次海外订单公告,包括印尼雅万高铁时速350公里高速动车组(25.1亿元),总额超过人民币118亿元(含可选订单)。

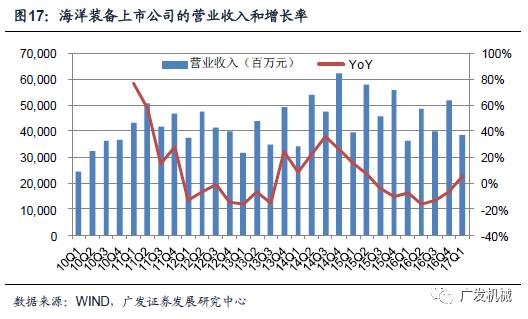

我们将造船、港机、集装箱、海工等从事海洋运输和油气开采装备制造的领域统称为海洋装备,其需求主要受全球宏观经济与国际贸易、海洋油气开发等景气变化影响。我们选取了中集集团、中国船舶、中船防务、中国重工、亚星锚链、润邦股份、振华重工、太阳鸟等8家上市公司作为代表企业进行财务分析。

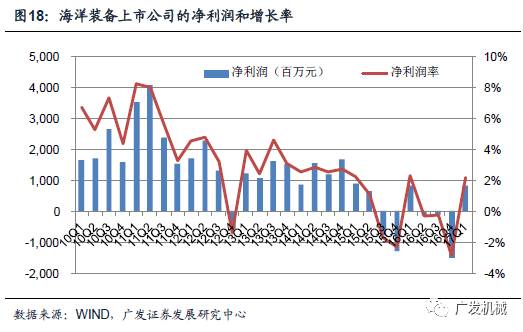

海洋装备8家上市公司2017年1季度营业收入合计为38,441百万元,同比增长5.4%,结束此前连续6个季度同比下降的趋势;归属于母公司股东的净利润合计为834百万元,同比增长0.2%。其中,中国船舶1季度继续出现亏损,抵消了其他公司的净利润改善。值得注意的是,海洋装备8家企业在2016年2-4季度的合计净利润为负值,主要是由于中国船舶、中集集团两家企业计提大幅资产减值损失所致,而前者与船舶和海工产品跌价有关,而后者与收购中止计提损失有关。因此,如果资产减值损失得到控制,海洋装备企业在2017年2-4季度的净利润有望继续好转。

自动化装备是受益于产业升级、经济转型和“机器换人”的重要领域,一方面受下游行业景气度影响,另一方面受益于过去普遍的外延转型。我们选择了14家具有代表性的自动化装备企业(大多是上市较久的传统自动化设备企业和早期通过并购切入自动化领域的公司),其中包括3家印包自动化企业(京山轻机、东方精工、长荣股份)、2家3C自动化企业(智慧松德、智云股份)、7家智能制造企业(机器人、黄河旋风、亚威股份、博实股份、华昌达、科大智能和某电梯自动化转型企业)和2家汽车自动化企业(天奇股份和三丰智能)。

需要说明的是,目前有不少上市公司延伸发展自动化装备或机器人业务,其特色或优势鲜明,但因为是参股投资,财务数据暂时还体现不出相关特点,因此未列入统计分析。同时,有较多新的上市公司涌现出来,例如联得装备、拓斯达、昊志机电等,我们将在次新股公司部分做相应统计分析。

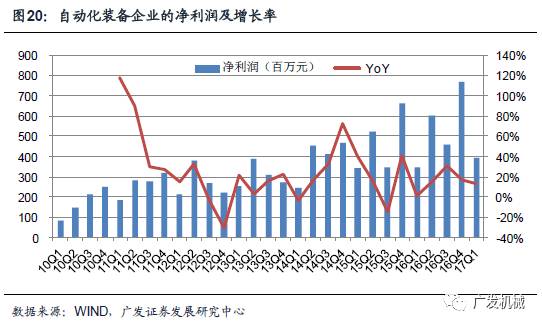

自动化装备领域14家上市公司2017年1季度实现营业收入共计4,649百万元,同比增长32.2%,较2016年4季度38.7%的增速略有降低;实现归属于上市公司股东的净利润合计为392百万元,同比增长13.3%,低于2016年全年15.9%的增速,更低于2015年全年19.0%的增速。增速的降低与自动化装备板块本身的逻辑相关,大部分自动化装备企业在2014年前后启动了外延并购,随着并购企业对财务报表的贡献,驱动了2013-2016年自动化板块现对于其他传统板块较高的业绩增速。

并购时间是分化的主要来源:

以2016年为例,京山轻机、亚威股份、东方精工、智云股份、黄河旋风、科大智能等几个公司的净利润增速较快,普遍达到了30%以上。增速最快的是科大智能(同比增长102.46%,主要是收购了冠致和华晓精密并表所致),其次是智云股份(同比增长73.26%,主要是并购标的鑫三力业绩放量,受3C行业景气驱动)。从增速较快的个案公司中,除了亚威股份是由于营业外收入(并购盛雄激光产生的违约金)导致,其余均是通过外延并购或者外延并购公司业绩超预期达到的。而前两年增速较高的几个公司例如智慧松德、华昌达等,由于并表效应不再突出,因此业绩表现相对比较平稳(分别增长1.09%和15.71%)。

下游领域景气同样推动业绩分化:

自动化装备依托于其下游行业的需求,目前自动化装备领域主要的下游包括3C消费电子、汽车制造业、物流、印刷包装、食品包装等领域。目前景气度较高的领域是3C消费电子、物流自动化领域,汽车制造业和印刷包装自动化行业受行业景气程度影响,相关上市公司业绩压力较为明显。

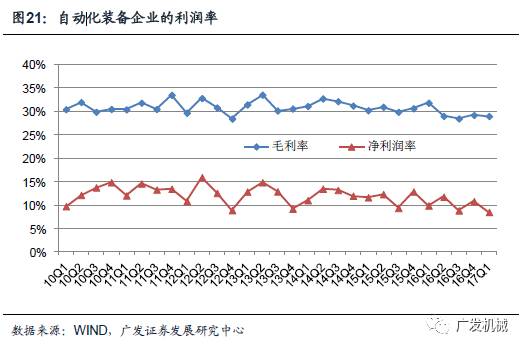

自动化装备14家上市公司2016年的平均利润率为8.2%,相比于2015年的9.4%下滑了1.2个百分点;2016年的毛利率水平为28.2%,基本与上年持平。总体来看,自动化装备子版块的上市公司盈利能力相对比较平稳。

总体而言,目前自动化领域企业增长的来源依然主要依靠于外延并购,其协同效应和并购标的的业绩增量贡献呈现出差异化特征。大部分自动化装备公司传统业务下游应用领域单一,受下游景气度波动显著。

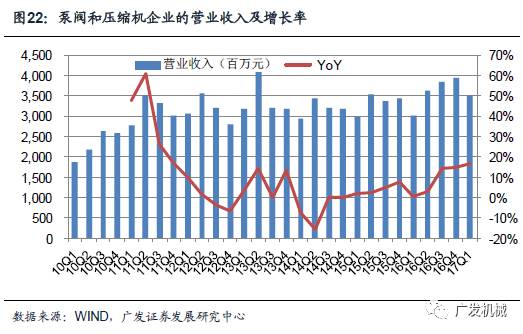

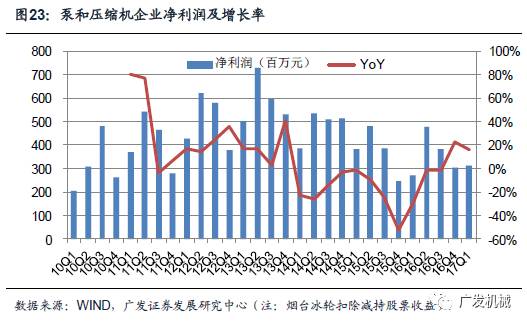

泵阀和压缩机是通用机械设备领域具有代表性的产品,我们选取了相关的10家上市企业(汉钟精机、鲍斯股份、开山股份、烟台冰轮、大冷股份、雪人股份、陕鼓动力、东音股份、纽威股份等)进行统计分析。上述10家企业2017年1季度实现营业收入合计为3,519百万元,同比增长17.0%,增速较2016年4季度提升了2.1个百分点,为2012年以来增速最高的季度。从绝对规模来看,2017年1季度的营业收入已升至历史同期的高点,但各企业相对高点的差异较大,这主要是下游需求的差异。

例如,下游侧重于石油、化工等生产性投资领域的企业营业收入仍然较低,而下游侧重于中央空调、冷链等消费性投资投资领域的企业营业收入多数已创新高。

泵阀和压缩机行业10家上市企业2017年1季度实现归属于母公司股东的净利润为314百万元(注:烟台冰轮在2013年以来减持了万华化学股份,形成了较大的投资收益,统计时将这一部分扣除,以便更好反映行业实际情况),同比增长16.0%。

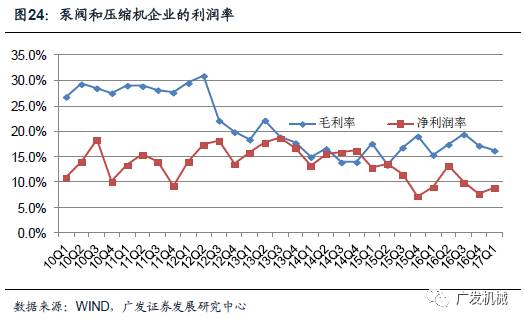

利润率仍处于低位:

2017年1季度,泵阀和压缩机行业10家上市企业的平均毛利率为16.2%,较上年同期提升了0.8个百分点;但净利润率为8.9%,较上年同期略降0.1个百分点。毛利率和净利润率的差异主要来于部分企业对新业务的投入较大,其研发费用、管理成本增加较多所致。

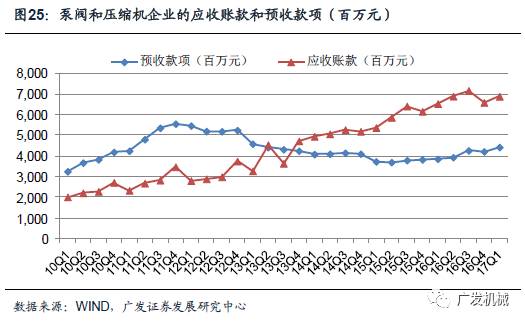

资产负债项目显示经营向好:

上述10家企业2017年1季度的应收账款已较高点有所回落,而反映订单情况的预收款项升至2015年以来的最高水平。这主要反映了订单执行周期较长的企业的经营好转,例如,陕鼓动力的应收账款从2016年3季度最高的2,713百万元,回落至2017年1季度的2,368百万元,并带来资产减值损失项目的好转;而预收款项在2017年1季度增加至3,400百万元,为2014年以来的最高水平。陕鼓动力、纽威股份在2016年的资产减值损失都较2015年有所削减,而2017年1季度相对上年同期也是进一步减少。

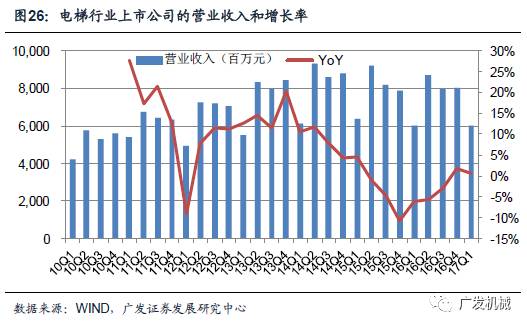

过去十年在房地产、轨道交通建设、机场改建扩建等的强劲带动下,电梯行业快速发展,成为我国装备制造业一大亮点。随着电梯保有量基数不断扩大、城镇化进程和经济增速放缓成为新常态,新梯销售告别高增长时代,面临新的机遇和挑战。从时间尺度上看,2014年及以前,电梯行业的销售处于较快增长,而2015~2016年处于调整收缩期,进入2017年,行业销售有所企稳,订单出现积极变化。

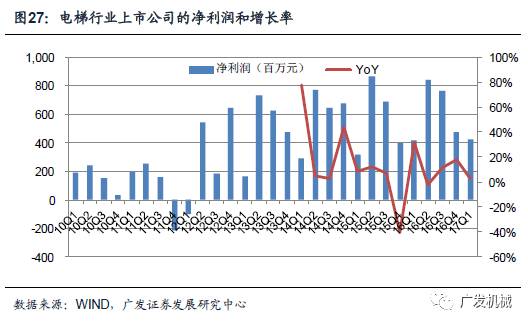

我们选取了上海机电、江南嘉捷、博林特等5家上市公司作为代表企业进行财务分析,2017年1季度营业收入合计为6,028百万元,同比增长0.5%,增速从2016年4季度开始转正,显示行业收缩趋势已从底部扭转。这主要受2016年地产新开工面积转正影响,2017年1季度地产新开工数据走高有利于电梯行业继续回暖。

电梯行业5家上市公司2017年1季度实现归属于母公司股东的净利润合计为427百万元(注:上海机电等采用扣非后的净利润),同比增长2.5%。

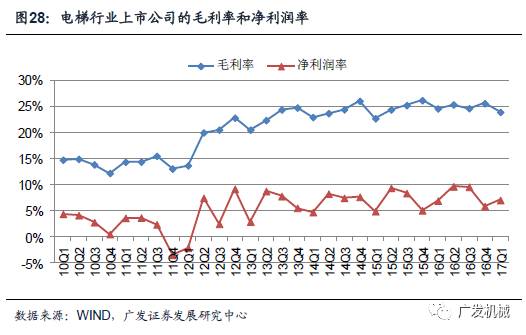

受交付节奏影响,电梯行业利润水平呈季节性波动,5家企业2017年1季度的毛利率为23.9%,比去年同期降低0.7个百分点;净利润率为7.1%,比去年同期提升0.2个百分点。其中,毛利率的降低与原材料价格上涨有关,而净利润率还保持稳定,主要原因是上海机电的三项费用率下降和康力电梯的投资收益贡献。

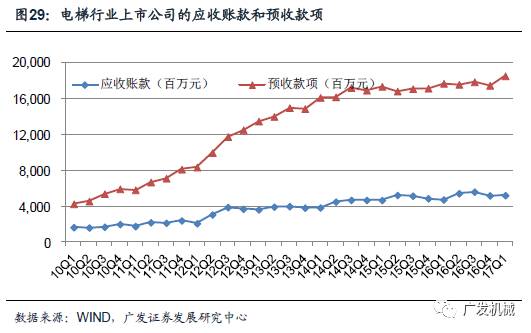

新签订单改善积极:

电梯行业采用订单制生产,从签订合同到销售确认的周期从6~12个月不等,因此,订单是行业领先指标。而从建筑施工的角度,在新开工后的9~12个月,开始签订电梯合同,因此,新开工又进一步领先于行业订单。2017年1季度末,5家电梯企业合计的预收款项为18,533百万元,为历史最高水平,较年初增加了1,066百万元,其中,上海机电、康力电梯分别贡献增量为818百万元、162百万元。从我们近期跟踪行业来看,电梯企业新订单形势普遍有所改善,但改善幅度仍然取决于企业的品牌竞争、市场布局等综合实力。

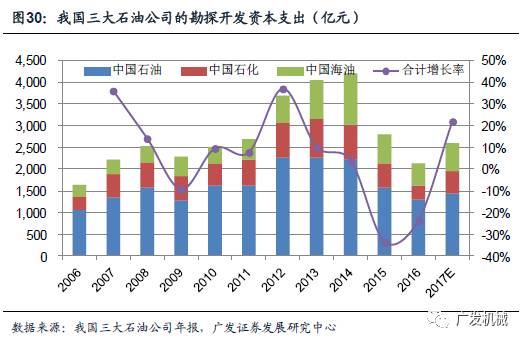

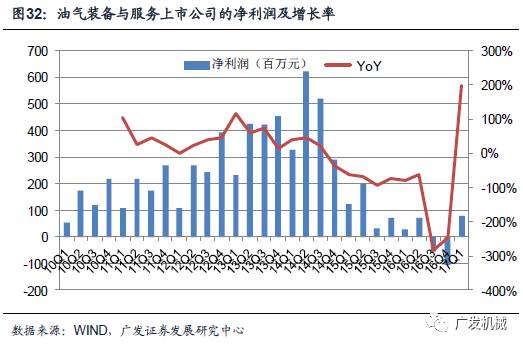

油气装备与服务行业2014年以来遇到三大石油公司缩减资本支出和原油价格下跌等不利因素导致油气开采需求迅速收缩,企业订单减少,盈利能力大幅下滑。根据三大石油公司公布的资本支出计划,按区间中位数计算,2017年预计安排勘探开发等上游资本支出2,591亿元,较上年同期增长21.8%。因此,油气装备和服务企业在2017年将迎来行业需求的回暖,而具体的弹性仍然取决于企业在油气开发链条所处的环节、市场份额、成本管理等综合竞争力。

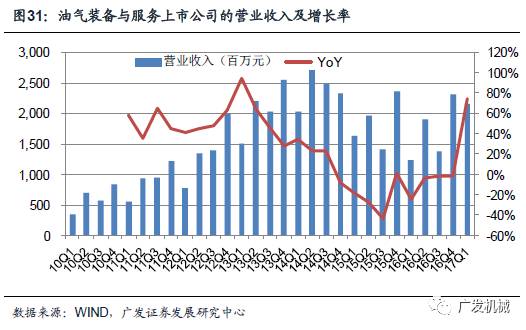

我们选取6家具有代表性的油气装备制造和服务商(杰瑞股份、富瑞特装、神开股份、恒泰艾普、海默科技、惠博普等)进行分析。2017年第1季度,6家企业的营业收入合计为2,344百万元,同比增长84.0%;归属于母公司股东的净利润合计为79百万元,同比增长199.5%。

总量好转,结构分化:

油气装备与服务上市公司的营业收入和净利润好转,但内部结构分化明显。2017年1季度,行业收入的增量主要由恒泰艾普、富瑞特装贡献,前者主要并购企业财务报表所致,而后者是由LNG装备需求好转贡献;行业净利润的改善除了上述因素以外,还包括富瑞特装的投资收益贡献。

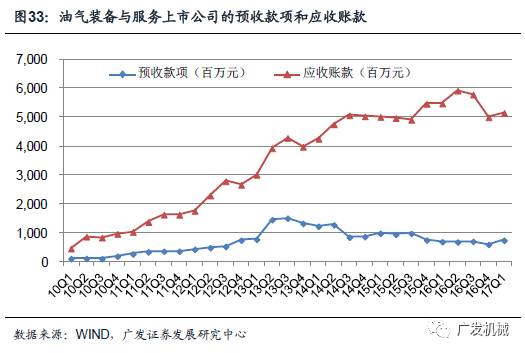

2017年1季度,油气装备与服务的6家上市公司合计的预收款项为729百万元,较年初增加了141百万元,其中,富瑞特装贡献了其中接近60%的增量。对于多数油气装备与服务企业,在未来2~3季度有机会利用石油公司投资好转的态势,争取订单的好转,但考虑订单执行周期,其在2~3季度的利润改善可能还不明显,而更多的需要2018年及后续的体现。

2017年1季度,油气装备与服务的6家上市公司合计的应收账款为5,154百万元,已较2016年中的高点有所回落。值得注意的是,截止2016年末,油气装备与服务上市公司的应收账款的累计减值计提,相当于应收账款原值的比例,多数在10~20%之间。考虑到从2013~2014年的收入高峰,到2017~2018年开始进入3~5年的高计提区间(按会计准则要求),资产减值项目是影响企业后续利润释放的重要因素。