潮汐社区

『千问千答』期权知识专项活动

自上周预告以来

在各大衍生品机构刮起了一阵风

将近20家机构勾搭我们,

要参加此次活动

(悄悄告诉亲勾搭方式:微信puoker)

为啥呢?

因为潮汐社区已经是

国内期权大咖的主要汇聚地

也是国内唯一能够将期权知识

全方位免费分享给大家的线上社区

今天的期权内容推送

来自潮汐社区驻场机构南华期货的分享

亲

们

可为末点击“阅读原文”,上潮汐社区GET更多干货哦

另外,再给大家预告一下

来自东方期货的期权战队

已迫不及待要给大家分享干货哦,共同期待!

➤

Q1:您对当前大豆市场行情怎么看?

智咖解答:

未来大豆比较看空。南美产区天气继续保持良好,巴西本已创记录的大豆产量再度被上调,现有的全球大豆供给非常庞大。如果下一季度美豆再获丰收,则市场的供给压力难以想象。目前根据经纪商INTL FCStone公司发布的预测数据显示,今年春季美国农户将播种8730万英亩大豆,这将是创纪录的水平,高于去年的8340万英亩。作为对比,上周美国经纪商和研究机构——艾伦代尔公司(Allendale)对农户进行的调查结果显示,今年美国农户可能种植约8882.5万英亩大豆,比上年增加6.5%。美国农业部上月曾预计今年美国大豆播种面积为8800万英亩。

根据3月农业部供需报告更新显示了全球期终库存创新高,达8282万吨,高于2月预期的8038万吨。巴西大豆产量估计为创纪录的1.08亿吨,高于2月的1.04亿吨。

因此,从供应来看,偏空。

➤

Q2:如何解读历史上USDA报告对大豆走势的影响?

智咖解答:

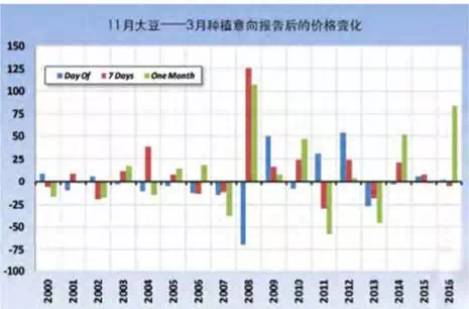

下图显示了USDA过去16年间报告后当日、一周、一个月内大豆的走势情况,在报告当天16年间有8年下跌,8年上涨,下跌概率为50%,报告后一周内也有6年下跌,10年上涨,下跌概率为37.5%。而在过去三年中,USDA报告并没有出现多少意外,市场价格走势也并未出现明显的变化。

3月大豆种植意向报告后的价格变化

鉴于今年大量生产者种植面积的预期,新作物前景已经看跌。我们通过下图豆粕M1705主力合约近100日的走势,可以发现现阶段市场价格可以说已经充分反映了市场的预期情况。因此,笔者预计在本次USDA报告日豆粕价格可能会有小幅度的下跌,而后几日有所修复,整体价格变动范围并不会太大。

豆粕M1705主力合约近100日走势

➤

Q3:我们该如何利用事件来进行豆粕期权的操作呢?

智咖解答:

一般来说,事件发生前隐含波动率就会呈现上升态势,在事件发生时会达到一个巅峰状态,事件发生后则会得到一定的修复。本次USDA报告后,国内会迎来4天的清明小长假,USDA报告对价格和隐含波动率的影响会出现一定程度的修复和滞后。因此,笔者建议考虑CBOT运行两个交易日降温后的市场情况,在3月31日上市当天收盘前做修复策略,在隐含波动率相对较高的情况下做空波动率,即卖出宽跨式策略,并保持Delta为-100,这里考虑保留一定的Delta负值来应对小幅度下跌所带来的收益。

构建策略如下:

A : 卖出100手M1709P2550

B : 卖出100手M1709C2950

➤

Q4:我们该如何控制我们的建仓成本呢?

智咖解答:

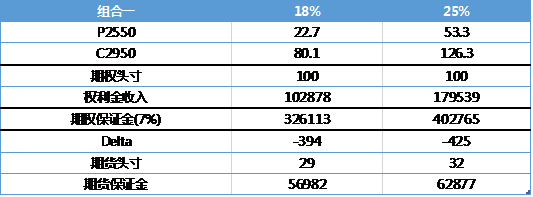

由于USDA报告期渐进,市场预期的不断上升,M1709期权合约的隐含波动率一定会出现不同程度的上升。笔者假设M1709在2017年3月31日收盘价为2807元/吨,期权的隐含波动率可能为18%或25%,对此我们进行了分别的演算。

利用BS模型分别测算卖出M1709P2550和M1709C2950跨式策略的建仓成本。

卖出跨式组合成本测算

➤

Q5:期权构建策略的收益是如何测算的呢?

智咖解答:

利用期权构建策略最大的优势在于即使价格变动不大的情况下,通过隐含波动率的下降依然可以获得丰厚的利润。笔者建议此策略在4月5日清明后第一个交易日进行平仓,而该策略的目标预期隐含波动率下降为3%左右。

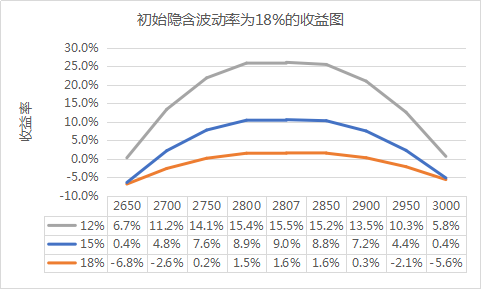

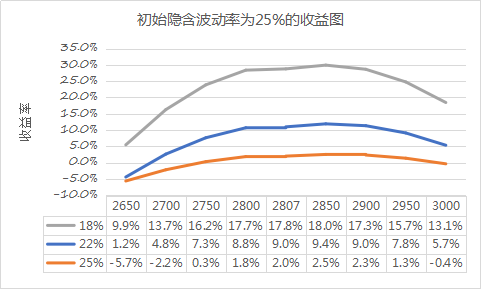

笔者在这里对比了在标的资产价格变化过程中,如果隐含波动率不变和隐含波动率不同程度下降所带来的收益的变化。

隐含波动率保持不变。

隐含波动率为18%,且隐含波动率保持不变时的收益率测算

隐含波动率为25%,且隐含波动率保持不变时的收益率测算

以上两图展示了,如果在4月5日收盘时隐含波动率不变的情况下,价格几乎不动能带来最大盈利大约在1.6%-2%之间。

隐含波动率出现不同程度下降时。

初始隐含波动率为18%的收益率测算

初始隐含波动率为25%的收益率测算

通过测算我们可以发现,对于同样的价格变动幅度,每下降3%隐含波动率可以额外带来7%以上的投资收益,隐含波动率下降带来丰厚收益,符合我们构建此策略的目的。这个策略的最大风险在于大幅度上涨或下跌,但笔者认为市场对其风险已在前期大幅度释放,利空出尽即是利好,价格哪怕下跌空间仍然有限。

➤

Q6:最新上市的白糖期权和豆粕期权的合约交易标的大概怎样呢?

智咖解答:

合约月份对比:

期权合约月份是指期权的到期月份。郑商所白糖期权和大商所豆粕期权是根据挂牌的期货合约进行一一对应挂牌交易。即白糖期权1705合约所对应为1705白糖期货合约,而白糖期权1709合约所对应为1709白糖期货合约。50ETF期权则是以50ETF为标的挂出当月、下月、季月、下季月四个系列合约。

|

交易所

|

期权

品种

|

合约月份

|

|

上交

所

|

50ETF期权

|

当月、下月、季月、下季月

|

|

郑商所

|

白糖期货

期权

|

1

、

3

、

5

、

7

、

9

、

11

月

(同期货标的合约月份)

|

|

大商

所

|

豆粕期货

期权

|

1

、

3

、

5

、

7

、

8

、

9

、

11

、

12

月

(同期货标的合约月份)

|

期权合约月份对比

最后交易日对比:

期货合约的最后交易日,即到期日,为挂牌合约能够交易的最后一天;豆粕期权和白糖期权到期日都较期货合约相对提前,主要是考虑临近交割月份标的期货合约的交易量和持仓量快速下降所产生的影响,不利于投资者行权或履约后处理标的合约,可能产生较大损失。

|

交易所

|

期权

品种

|

最后交易日(到期日)

|

|

上交

所

|

50ETF期权

|

合约到期月份的第四个星期三(遇法定节假日顺延)

|

|

郑商所

|

白糖期货

期权

|

标的期货合约交割月份前二个月的倒数第

5

个交易日

|

|

大商

所

|

豆粕期货

期权

|

标的期货合约交割月份前一个月的第

5

个交易日

|

期权合约到期日

执行价格区间:

行权价也称为执行价格、敲定价格、履约价格,是合约中规定的在期权买方行权时的交易价格。该价格确定后,在期权到期日,无论标的资产的市场价格上涨或下跌到什么水平,只要期权买方要求执行期权,期权卖方都必须以此价格履行交易。

行权价格间距是指相邻两个期权合约行权价格之间的差,行权价格是行权价格间距的整数倍。标的资产价格与行权价格区间成正相关,这主要是考虑间距对于价格变动的百分比尽量合理合适。期权相对于期货在合约数量上要庞大很多,这是由于对于同个标的资产,每个行权价格就有其相对应的一份合约。而每个交易所根据标的资产波动率和合约月份的活跃情况对每个品种有不同的安排,具体如下。

|

交易所

|

期权

品种

|

行权

区间

|

挂牌

合约

|

|

上交

所

|

50ETF期权

|

3元或以下为0.05元,3元至5元(含)为0.1元,5元至10元(含)为0.25元

|

5个(1个平值合约、2个虚值合约、2个实值合约)

|

|

郑商所

|

白糖

期权

|

EP≤3000,行权价格间距为50元/吨;

3000

|

以白糖期货前一交易日结算价为基准,按行权价格间距挂出5个实值期权、1个平值期权和5个虚值期权。

|

|

大商

所

|

豆粕

期权

|

EP≤2000,行权价格间距为25元/吨;

2000

|

行权价格范围应当覆盖其标的期货合约上一交易日结算价上下浮动1.5倍当日涨跌停板幅度对应的价格范围

|

期权合约挂牌概况

外盘白糖期权和豆粕期权合约:

外盘期权挂牌合约在选择上会比国内上市的合约都要广泛许多,几乎每个期权都有超过30个不同行权价的挂牌合约。而行权价格区间相对来说也较小,我们这里简单列举了豆粕、白糖期权外盘合约的情况。

|

交易所

|

期权

品种

|

行权

区间

|

|

CME

|

豆粕

期权

|

EP≤$200,行权

区间为

5美金

/

吨

。

EP>$200,

行权区间为

1

0

美金

/

吨

。

|

|

ICE

|

白糖

期权

|

行权

区间为

0.5

美金

/

吨

。

|

豆粕、白糖外盘期权挂牌合约概况

欢迎关注

『千问千答』

下期分享

来自

“东方期货”

的期权战队

点击

"阅读原文"

,

上

潮汐社区

免费Get更多

"千问千答"

内容哦

潮汐社区是一个连接产业与金融人士的投研知识、观点、经验分享平台,用付费问答和内容社区方式帮你快速精准的获取专业知识及行业人脉,专业的投资逻辑、行业经验与市场研判,实时展现产业与金融深度信息和观点的流动。