来源:路财主A(iMoneyLu) 作者:张美奈

听说港股有一个30年以来都没有被打破的“魔咒”——逢“7字尾”年份必有股灾。不过,这两天看新闻,中外券商出乎意料地团结一致:“全球政经局势纵不明朗,惟港股估值合理,仅会震荡而非遇灾”。笔者却不以为然,决定跳个大神,推演一下未来港股可能暴跌的逻辑,然后耐心等待并验证是自己被市场亲自打脸,还是自己亲自去打券商的脸?

正式推演前,先科普金融常识。今天的核心内容是“蒙代尔不可能三角”。

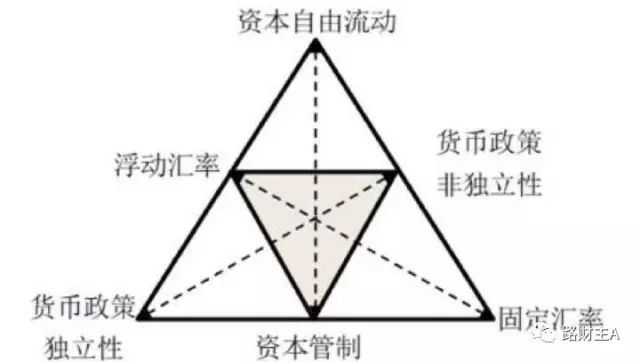

欧元之父蒙代尔:“不可能三角”即一个国家不可能同时实现资本流动自由、货币政策的独立性和汇率的稳定性。也就是说,一个国家只能拥有其中两项,而不能同时拥有三项。

资本流动自由,是指不管国内的钱还是国外的钱,都可以在这个国家自由地流入和流出,而不会受到每人每年5万美金、直系亲属才能互相汇款等限制。

货币政策的独立性,是指“我的印钞机我说了算”,如果央妈想要增加国内流动性,就可以开动印钞机放水,如果想要收回流动性,就能收回来,央妈自己完全hold得住。

汇率的稳定性,是指汇率不会像昨天文章里面写的离岸人民币汇率一样大幅波动。

总而言之,“钱在哪你做主”,“印钞机我做主”和“汇率小样儿别闹”三样你只能选两样。

总之,货币政策的独立性、资本的自由流动和汇率的稳定,必须牺牲一个方可能获得其余两个。牺牲货币政策自主性的策略叫联系汇率,放弃资本自由的策略叫资本管制,而放弃汇率稳定的策略叫浮动汇率。

【第一个栗子】联系汇率

港币上“凭票即付”的意思,就是凭着这张纸能换到对应的美元。所以,港币本质上是美元的代(小)金(马)券(甲)。港币的发行者并不是香港的央行(香港只有金管局,坊间俗称“美联储驻港办事处”),是各个商业银行,比如渣打、汇丰、中银等。所以,“联系汇率”的意思,就是每存入一张美元,发行对应的港币;每一张港币兑换回美元,注销对应的港币。

于是,港府放弃了货币政策的自主性,做到了汇率稳定和资本的自由流动。由于每张港币都有对应的美元背书,故而不用太担心汇率问题,也不存在外汇储备不够的问题。

注:香港自1983年起实施联系汇率制度,港元以7.80港元兑1美元的汇率与美元挂钩,并通过严谨及稳健的货币发行局制度来实施。金管局承诺在7.75港元兑1美元的水平向持牌银行买入美元(强方兑换保证[於每美元兑7.75港元的汇率水平时,金管局保证可以按联系汇率把美元兑换为港元]),以及在7.85港元兑1美元的水平向持牌银行出售美元(弱方兑换保证[指金管局保证在港元转弱至特定水平时,可以向金管局按联系汇率把港元兑换为美元])。

思考:联系汇率制度真的固若金汤吗?

香港在73-83年经历了一次严重的经济滞涨,港府在83年10月宣布港币与英镑脱钩,与美元挂钩,从此实行新的“联系汇率”制度。过去的香港,虽然身处亚洲,经济周期却与美国高度重合,使用美国的货币政策并无不妥。可如今香港的经济越来越与大陆相关(看看港股指数中的大陆公司权重就知道了),还使用联系美元的货币政策,会发生什么?留个悬念,文末解开。

【第二个栗子】资本管制

俗话说“无利不起早”。对天生逐利的资金来说,哪里有利可图,就会去哪里。所以,资本管制存在一个悖论:除非闭关锁国,“资本管制”完全可以使用各种技术手段来绕开。

过去中国的经济基本面尚好,热钱进来套利:大宗商品融资(黄金、铜、橡胶、棕榈油等)虚假贸易,把美元换成人民币买各种理财产品、信托产品、炒房炒股,国际热钱每年赚取大规模的汇差(人民币升值的钱)+利差(投资人民币资产赚的利息),套利套得爽歪歪。

最近几年,中国经济基本面出问题之后,热钱无利可图,以李跑跑、欧美日外企为代表的资本疯狂出走,坊间常见的“洗白白”方法有:澳门赌场、香港保险、比特币、地下钱庄、虚假贸易、“蚂蚁搬家”……

在热钱大量出走,外汇储备持续下降乃至吃紧的情况下,人民币资产正反馈出现反转,国内的高杠杆高负债扎堆的资产价格自然无以为继。给大家留道思考题:外汇储备的下降超过临界点之后,固定汇率会如何?

【第三个栗子】浮动汇率

汇率浮动机制是一种市场化机制,让市场去决定汇率到底该是多少最合适。表面上看,貌似很合理——当央行大放水的时候,市场可以用脚投票,资本大量流出,不会导致汇率依然不变消耗完外储。

美元、日元、欧元和英镑等发达国家货币的发行机制,都是实行央行从中央政府手上买入国债,然后印钞放水,资本自由流动去全球套利,导致本国货币发生大幅贬值。反之亦然。

然而,浮动汇率制度也不是万能的,经常会出现投机资金、本国经济活动和名义汇率之间的“撕逼大战”。比如,我们隔壁邻居黑田桑就经常被“渡边太太”无脑碾压,欲哭无泪。

综上所述,世界从来都不是完美的,三角关系永远都是有致命bug的。回到今天的重点,接下来手撕香港“联系汇率”的致命bug。

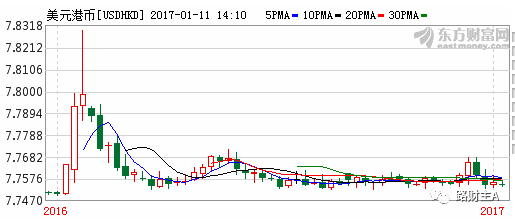

我们首先根据周线图的提示来仔细回忆一下,去年同期的那一场“联系汇率保卫战”。在短短三周时间里,美元港币从弱保区间7.75狂飙到强保区间7.83。同时,港元3个月hibor利率创下六年新高。最悲惨的是港股,国企指数直接暴跌成“双五”(市盈率5倍,股息率5%)行情。

美奈帮大家翻译一下这三个数据背后的联系:香港金管局为了维持“联系汇率”,在市场上不停地抛售美元,买入港币,导致市面上的港币减少,从而拆借利率hibor飙升,而利率的飙升又把资产价格带到沟里去(当钱值钱的时候,资产通常都不值钱了)。

上图是从我的男神付鹏先生的微博里面PO过来的。如果你能看懂图表上隐含的信息,你就会明白现在正在香港市场发生的事,不过是去年同期的二次轮回。

目前香港金管局的操作仍然是大量抛售美元,不断买入港币,维护港币盯住美元的联系汇率制度。

白线:即期港币汇率保持稳定7.7675(理解为现货报价)

粉红线:1年期港币汇率已经贬值到7.7898(理解为期货报价)

绿色线:三个月港币拆借利率创新高(被动跟随美国加息+保汇率就保不住利率的后果)

所以,目前香港的情况是,联系汇率虽然暂时保住了,但代价却是拆借利率已经“一飞不复还”了。

蓝色线:恒生指数已经从阶段性高点24000点,回调到目前的22000点附近。

红色线:恒生地产指数已经从阶段性高点35000点回调到目前的29000点附近。

香港的经济支柱就是金融业和地产业,所以当利率高企的时候,对资产价格极为不利。所以,占港股权重最大的两个板块金融股和地产股,同样也就不乐观了。

根据香港金管局最新公布的数据显示,截止2016年12月的外汇储备为3862亿美元,而亲妈家的余粮是3万亿美元。假如索大爷率领做空军团再来狙击一次港币,这次香港还能指望亲妈像二十年前一样再给一张无限额的美元信用卡吗?(亲妈表示,自己都是泥菩萨过河,小少爷你还是自己看着办吧!)

所以,在美国进入加息周期之后,香港为了维持“联系汇率”制度,只能被动跟随加息,于是陷入了“经济周期跟亲妈,货币政策跟后妈”的尴尬局面。这样期限错配的结果,可能就是“撕逼”到一个临界点,最终彻底大爆发。

前文给大家留的思考题:联系汇率制度真的固若金汤吗?也许在2017年,就会给出答案。假如港币与美元被迫脱钩,选择与人民币挂钩,必然引发资本市场的剧烈震荡,这也是投资港股可能面对的最大风险。

所谓“危机”,从来都是“危”中有“机”。所以,面对全球估值最低的主流股市——港股,那么,将是一生一次收藏“落难男神”的机会。

(本文观点不代表凤凰财经,不构成投资建议)

来源:路财主A(iMoneyLu) 作者:张美奈

新媒体运营编辑 王程海伦

凤凰财经官方微信(ID:finance_ifeng)

联系邮箱:[email protected]

喜欢此文,欢迎转发和赏赞支持财经君!