来源:公众号“阿尔法搬运工”

成长股是指一种类型公司的股票,这类公司的销售额和利润的预期增长速度快于同行业其他的公司。

他们最大的特征就是股价很高。一个每股盈利不足一美元甚至尚未盈利的公司,可以卖到100美元甚至200美元一股。什么概念?假设一个市盈率(股价/每股净利润比)100倍的公司,如果维持现有盈利水平,作为公司股东的你需要至少100年才能回本。

特斯拉、脸书、Netflix、阿里巴巴,这些都是美股上市的典型的成长股,他们造就了一个个财富神话。但对于普通投资者而言,

这些股票是好的投资标的吗?如何判断股价是否被严重高估?分散地投资这一类成长股真地能致富吗?

成长股 = 优异回报?

价值投资鼻祖本·格雷厄姆在《聪明的投资者》一书中对于专门从事成成长股投资的基金公司1961年-1970年的表现进行了研究,一共有45家公司的记录长达10年或10年以上。他的发现如下:

在这10年间,45家公司的总体平均收益为108%,同期标普综合指数的收益为105%。在1969年和1970这两年,在126种“成长型基金”中大多数的业绩都不如标普和道琼斯同期表现。因此他认为,

对成长型公司股票的分散化投资并不能带来优异的回报。

其实,这个研究结果是值得推敲的。

一方面样本时间有点短,

10年的表现并不足以断定成长股不能带来优异回报的结论。

其次这些表现都是

在

管理费用剔除之后,

因此也可以反驳投资成长股在剔除费用前是可以带来超额收益的。

为了让大家认清投资成长股的真实回报,我们在大师本·格雷厄姆的基础上做了更深入的测试。

成长股就一个字,贵!

鉴别成长股的唯一标准就是一个字,贵。但这并不是一个绝对概念,而是一个相对概念。

200美元的股票贵不贵?对于每股盈利20美元的股票来说不贵,但对于一个每股盈利1美元的股票来说那基本就是上天了。

市盈率,市净率 ( P/B ),市销率( P/S), 息税前盈利市值比 (EBIT/TEV) 等都可以用来作为鉴别一个股票贵不贵。

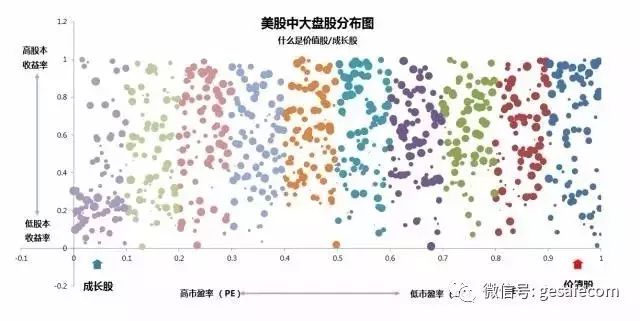

根据2017年5月5日的数据,我们将美国中大盘股大约1000个左右股票按照市盈率 ( P/E) 将它们十等分。如下图

图中每一种颜色代表了其中的一个十等分,比如最右边的深蓝色,代表了中大盘股中市盈率最低也就是最便宜的那10%的股票(价值股),每一个蓝色的小圆点都代表了一个股票,大小代表了其市值大小。Michael Kors、惠普、西南航空、IBM都在这里。这10%的股票的平均市盈率只有10倍。

我们再来看最左边的淡紫色的圆点,组成了市盈率最高也就是最贵的那10%的股票(成长股),其中包括了亚马逊、Netflix、新浪、Facebook。

这10%的股票的平均市盈率是140倍!

开始测试

本·格雷厄姆做的研究样本里只有120家基金公司,而且其中有10年以上记录的只有45家公司,整个研究长度只有10年。

如果我们把这个时间延长到几十年,样本数(基金公司数量)增加到上千个会怎么样?这样一来样本数量够多,时间够长,如果它的平均回报低于或者高于市场同期回报,那我们基本就可以下一个比较肯定的结论了。

带着这样的设想,我们做了下面的测试。

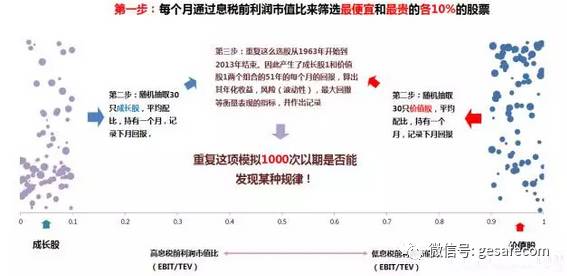

-

第一步是确定两个投资组合,首先我们从美国上市的中大盘股中用价值指标来筛选最便宜和最贵的那10%的股票,分别作为成长股和价值股的选股池。在模拟中我们选用了息税前利润市值比 (EBIT/TEV)。用别的指标比如市盈率、市净率都可以,不影响结果。

-

第二步就是从这成长股和价值股的选股池中分别随机选取30只股票组成成长股1号和价值股1号,分别平均配比到每个股票。这就是我们选股的过程,其实就是随机但系统地去选取30个成长股和价值股。

-

第三步,我们从1963年开始每个月都重复这种选股的过程,直至2013年结束,这样我们就产生了成长股1号51年的每个月回报和价值股1号51年的每个月的回报,因此我们可以算出成长股1号和价值股1号这51年的年化收益、风险(波动性)及最大回撤等衡量表现的指标。大家可以视为这是两个基金公司,一个专注成长股投资,一个专注价值股投资。