01 美股现在这么高,怎么办?

“简七,现在美股都涨这么厉害了,被高估了吧?极简投资,是不是少买点标普和纳指?”

从去年年末到这周网易云的课程答疑,我不断地收到这个问题。

的确,美股今年开年就涨了5%,去年到现在累积已经涨了差不多15%。不少坚持定投极简组合的小伙伴,有点坐不住了。

其实这个问题挺有意思的。

我们投资,跌了怕风险,现在美股涨得厉害,我们更担心风险,是不是要落袋为安。

我们不妨从两个角度看看这个问题:

一、极简投资的策略,为什么能赚钱?

极简投资有三个基本原则(还不太了解的小伙伴,欢迎查看:

极简全集:每年60分钟,你早就该这么投资了!

):

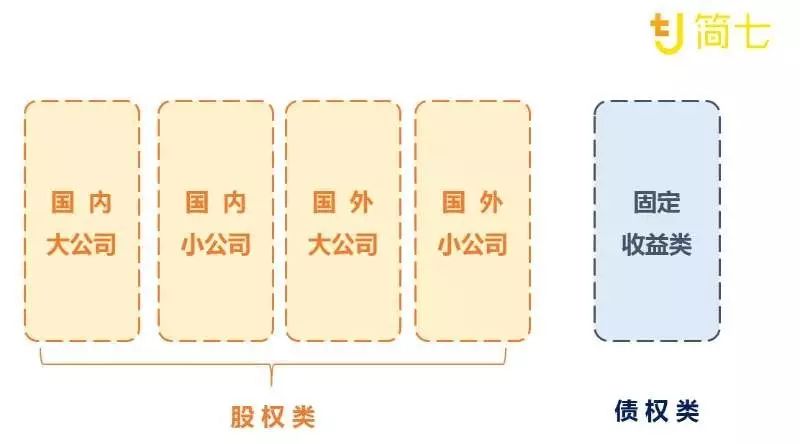

1.五大组成部分,按照固定比例投资

2.不择时,每年动态平衡一次,恢复到初始比例。

3.必须是

长期投资,长期投资,长期投资

。(至少5年以上用不到的钱)

为什么要坚持这三大原则呢?

投资中有句话很经典:资产配置,是唯一的“免费午餐”。因为它能够同时提高收益+降低风险。极简投资,其实就是一个极简的资产配置方案。

为什么它能帮助我们赚钱?

长期来看,想要赚钱,我们都需要配置足够的股权类投资。

2013年-2016年中期的数据。

最上面的白线是国内所有股票基金的平均走势,中间黄线是所有债券基金的平均走势,最下面的是货币基金的平均走势。

为什么它能帮助我们降低风险呢?

1)东边不亮西边亮:

股权、固定收益产品都配点,股权投资分散在国/ 内外、大公司/ 小公司上,波动就会更小。

去年,国内股票收益一般,美股却很不错,就体现了这个效果。

2)降低你选错时点的风险:

据数据显示的,80%的基金过去10年是赚钱的,但是大部分买基金的人都亏钱了。主要就是因为,大部分人想要低买高卖,最终却高买低卖。

不得不说,择时是件很难的事。所以,我们不如不择时,“不乱动”。

虽然美股从去年开始,涨了这么多;但长期来看,美股长期的大趋势是向上的。所以,极简投资选择不择时,静静享受时间给我们的,更确定的答案。

3)动态平衡,是止盈,也是降低成本:

每一年固定日期,极简投资要求我们卖出相对涨得好的,就是一种止盈;

而用卖出的钱,再买入相对便宜的资产,就可以买入更多低成本资产,本身也是一种积累胜利筹码的方式。

02 美股的投资逻辑是什么?

当然,我们也很关心,目前美股到底风险高不高。

上周参加了一场诺亚财富主办的关于全球资产配置的分享,来自摩根资产管理公司多元资产团队的董事总经理Leon Goldfeld,分享了对2017年全球市场的看法。一些分析逻辑我们可以做个参考:

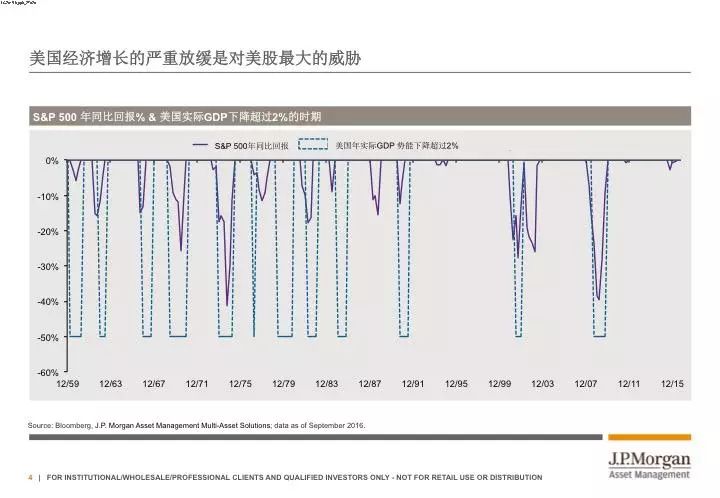

摩根观察了过去几十年间,美国股市的情况,有一个很有趣的发现:

标普500指数的大幅下跌,往往伴随着美国的经济的大幅下滑(经济增速减缓超过了2%)。

图中紫色的线代表标普同比回报

蓝色的方块代表美国的经济下跌超过2%的区域。

标普500指数由美国股市中500家大公司组成,其中,占比最高的两个行业,是科技和金融,这两个行业,是美国经济的重要动力。所以说标普500是反映美国经济的晴雨表,也不难理解。

基于这个前提,分析美国的经济走势,对我们判断美国股市走向,有重要的参考意义。

总体来说,摩根对未来2年美国股市的走势,持正面观点。

一方面,目前就业、消费、企业盈利等各项基本数据显示,美国的经济还是保持着比较健康的增速;

美国关键经济指标分析

另一方面,美联储的加息动作比较缓慢,不太会出现突然收紧信贷,进而影响经济增长的动作。

当然,风险我们也要关注到。

目前美股估值偏高,短期如加息、特朗普政策变化等不确定因素较多,波动在所难免,想要获取高回报也不太可能。摩根认为,近两年5%到10%会是一个比较合理的预期年化收益率。

03 老司机,得会踩刹车

摩根的分享中,还有一点让我印象深刻。