并购汪,精品投行下辖研究品牌;

并购汪社群,高端人脉与价值分享平台;

添加微信ibmawang2为好友,点击上方加关注↑↑

一己之力并购细分行业龙头,银亿股份80亿跨境并购,资深地产商的转型宏图,与28亿业绩承诺,靠什么支撑?

跨境交易监管审核趋紧,资金出境难,目前大体量跨境并购交易已变得罕见。银亿股份近80亿作价收购比利时汽车变速器制造商邦奇集团,这一交易着实让人眼前一亮。

这次交易控股股东凭借一己之力进行收购,没有引入外部投资者,完全凭借自身强大的融资能力和对交易的把控,先通过投资控股平台将标的买进来,再装入上市公司,促成这笔大体量交易。

邦奇集团是比利时优质的汽车变速器独立制造商,系汽车变速器细分行业龙头,旗下多个跨国子公司及研究中心,具有完备的研发技术水平和成熟的管理团队,2015年至2016年净利润实现了翻倍。

收购后,银亿股份继续向“房地产行业+高端汽车制造业”双主业产业战略布局迈进。此前,控股股东通过同样的方式,已帮助银亿股份完成了对作价35.75亿元的优质标的美国汽车安全气囊制造商ARC的收购。

银亿股份的跨境并购战略有很多可圈可点的地方,但是本次交易,业绩承诺占交易对价35%左右,且历史业绩增长较快,这又是建立在什么基础上的呢?

外汇管制趋严,资金出境难,银亿股份却由控股东出资并主导,完成了两笔大体量跨境并购交易。此次70亿境外资金募集,有什么可能的来源呢?

下面小汪@并购汪与大家一起看看这次交易吧。

交易方案

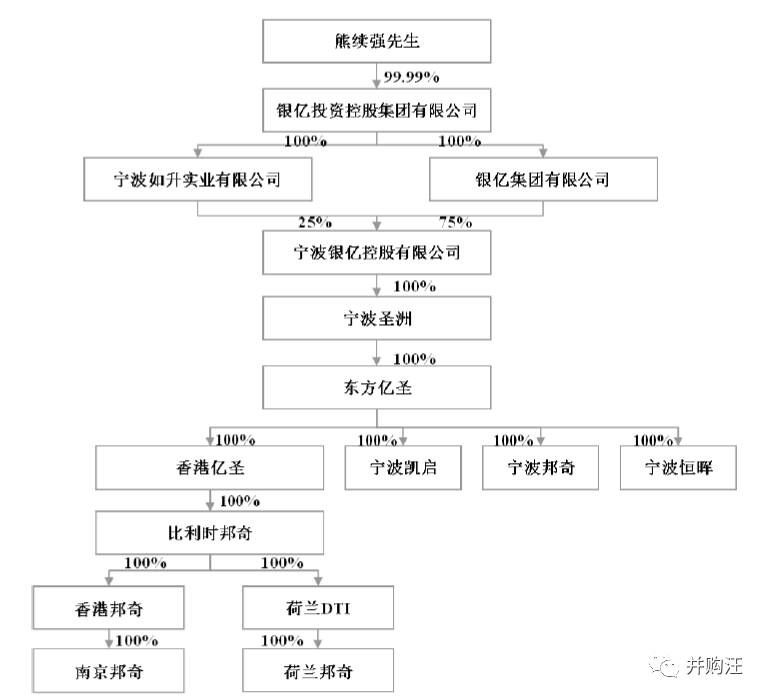

上市公司为完成对实际标的邦奇的收购,实际在交易安排中分了两步走,前次交易中,由控股股东银亿集团出资,主导其下属全资子公司宁波圣洲,搭建海外平台完成对标的的“过桥收购”。

2015年11月26日,银亿集团收到全球竞价出售比利时邦奇全部股权的非约束性报价邀请函。2016年1月15日,银亿集团向交易卖方提交了最终的约束性报价。银亿集团通过其间接持股的下属全资子公司宁波圣洲对邦奇100%股权进行收购,此次交易作价9.48亿欧元(约合人民币71.98亿元)。

完成报价后,控股股东为本次交易开始布局,设立三层持股平台并为其注入资金:

宁波圣洲:同时为下一步交易的交易对方;

东方亿圣:同时为下一步交易的标的;

香港亿圣:为交易主体,完成对标的比利时邦奇的收购;

前次交易已于2016年8月完成交割,交割完成后股权结构图如下:

更多精彩跨境并购交易,可订阅小汪@并购汪出品的《并购基金》报告:

2017年6月1日,银亿股份发布重大资产重组草案,通过发行股份并募集配套资金不超过4亿元,对宁波圣洲所持有的东方亿圣进行收购,交易作价798,058.63万元。

同时,参与配融的对象中,熊基凯为上市公司第二大股东,宁波维泰、宁波久特和宁波乾亨均为员工持股平台。配融对象均为控股股东的一致行动人。

(1)发行股份购买资产

交易对方:宁波圣洲投资。

交易作价:798,058.63万元。

发行价格:8.67元/股。

发行股份数量:920,482,848股股份。

标的资产:东方亿圣100%股权。

(2)发行股份募集配套资金

锁价/询价:询价。

交易对方:熊基凯、宁波维泰投资合伙企业、宁波久特投资合伙企业和宁波乾亨投资合伙企业。

发行价格:尚未确定。

发行股份:不超过611,686,079股。

募集资金:不超过40,000.00万元。

控股股东认购比例:熊基凯认购19,255万元,宁波维泰认购8,250万元,宁波久特认购6,870万元,宁波乾亨认购5,625万元。

资金用途:用于宁波邦奇年产120万台变速箱总装项目。

本次交易作价798,058.63万元,相较于前次交易,作价增加87,079.34万元,增幅约为12.25%,不足一年间产生这样的估值增长,主要原因是两次交易的估值时点不同。前次交易的估值时点为2015年末,本次交易以2016年12月31日为评估基准日,最终确定的交易金额为收益法评估的估值结果。

一方面,前后两次估值时点期间,标的资产基于货币的时间价值获得了内含增长。

另一方面,本次重组评估时点标的资产的盈利指标较前次交易估值时点有所提升,公告披露的主要指标体现在:

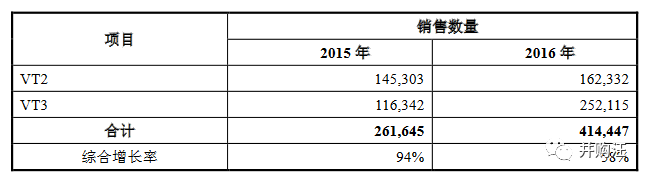

(1)前次交易中,比利时邦奇管理层预测2016年销售量为36.1万台,而实际销售量达到41.44万台,较前次交易对2016年的销量预测增长14.79%;

(2)前次交易中,比利时邦奇管理层预测2016年度EBITDA为1.08亿欧元,而2016年实现的EBITDA为1.17亿欧元,较2016年的预测EBITDA增长8.33%。

一般在并购交易中,监管高度重视标的短期内的估值增长情况。标的一年内估值增长12.25%,主要也是由于标的今年来业绩增长明显,短期内各指标实现较高涨幅。

银亿股份如何布局汽车行业

近年来,随着房地产行业走低,银亿股份由房地产行业向“房地产+高端汽车制造业”双主业发展进行战略布局。

值得一提的是,由控股股东银亿集团出资并主导,通过其下属子投资公司先行完成“过桥收购”,再装入上市公司,如此方式,银亿集团已经是第二次使用了。

2016年2月5日,控股股东通过其下属子公司西藏银亿,作价约35.75亿元人民币,完成对美国汽车安全气囊公司ARC的收购并完成交割。

2016年3月2日,上市公司银亿股份发布发行股份购买资产暨关联交易报告书,向西藏银亿购买其持有的宁波昊圣100%股权,作价约28.34亿人民币。

ARC集团是全球第二大独立生产气体发生器的跨国公司,在应用于乘客气囊和侧气囊等的混合式气体发生器市场,ARC集团的销量为全球第一。气体发生器是汽车安全气囊模块中最为核心的部件。

通过这次收购,银亿股份开启了向高端制造业发展战略布局的第一步。

一方面,随着各国对汽车安全性能标准趋于严格,整车厂对于安全气囊的需求呈现增长态势,这也拉动了气体发生器的市场需求,

另一方面,中国已经成为全球最大的汽车业产销国,ARC集团目前在全球4个国家建有6个生产基地,西安工厂规模最大,而生产成本最低。随着后期对ARC的整合和运营,ARC在中国市场会有更大的发展空间。

上市公司银亿股份的主营业务为房地产,但随着房地产市场走向多元化拐点,区域性房地产经济发展开始放缓。受到政策调控及宏观经济的影响,房地产市场的盈利能力弱化,上市公司在适应市场新格局的同时,谋求其他方面的变革。

中国作为汽车业产销第一大国,高端汽车制造业相对开发空间较大,并且汽车制造生产重心已经开始转向中国。汽车变速器是汽车动力总成系统核心零部件之一,自动变速器作为高端汽车制造业,逐渐加快对手动变速器的替代步伐。

上市公司通过收购标的邦奇集团,在优化房地产业务的同时,开始对高端汽车制造业进行挖掘,发展高端汽车制造业+房地产“双主业”的发展战略布局。

邦奇集团在未来中国及海外市场的发展前景非常广阔,是全球知名的汽车自动变速器独立制造商,一直在研发和创新上不断投入。

汽车变速器是汽车动力总成系统的核心零部件,并且目前处于自动变速器全面取代手动变速器的阶段,无论是变速器产品的多样性,还是产品质量上,邦奇集团都具备在新一轮自动变速器竞争中脱颖而出迅速占领市场的绝对潜力。

制造业的核心竞争力是技术,邦奇集团的管理团队和技术研发团队行业经验丰富,是邦奇集团保持竞争力的核心所在。比利时工厂和南京工厂皆承担产品和应用研发功能,核心技术人员构成较为稳定,与邦奇集团签订的聘任合同中均包含竞业禁止条款,在完成收购后,可以很大程度保持核心竞争力。

客户方面,邦奇集团是整车厂的一级供应商,在中国市场及海外市场有多家保持长久稳定合作关系的客户,中国市场主要客户如下:

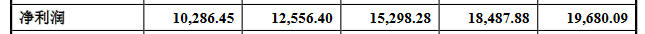

从营收方面来看,公告披露东方亿圣(实际为邦奇集团)经审计备考合并财务报表后,2015年、2016年的营业收入为22.67亿元、36.65亿元,涨幅61.67%,净利润为2.25亿元、4.16亿元,增幅高达84.89%。

从业绩的角度,邦奇集团近两年增长飞速,未来经过后期整合以及在中国市场的运营推广,可能会创造更大的利润空间。

并购汪点评

本次交易之前,控股股东进行“过桥交易”,为上市公司解决了大体量跨境并购的资金问题、审核问题。

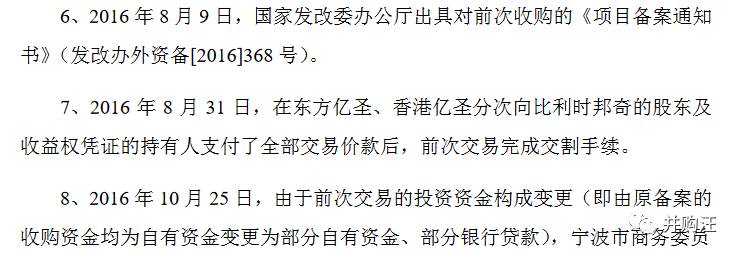

公告披露,前次交易中,控股股东的资金包括部分自有资金及部分银行贷款,如图所示:

虽然目前并不清楚具体的资金安排情况,但我们可以得知,本次交易的标的东方亿圣仍拥有3笔2016年取得的贷款,包括并购贷款。

交易对方宁波圣洲承诺,东方亿圣(实质为邦奇)2017年度、2018年度、2019年度实现的净利润分别不低于75,161.07万元、91,747.08万元、111,781.49万元。在2015年度、2016年度,邦奇集团的净利润增幅86.89%。

但是,对比2016年度净利润41,615.79万元,要达到2017年业绩承诺,邦奇的净利润增幅仍要保持80.61%水平之上。

邦奇主要产品为自动变速器(型号为VT2、VT3),为行业内少有的变速器独立生产商。公告披露,邦奇从2009年开始发力中国市场,目前主要深耕中国为主的新兴市场。邦奇集团主要产品VT2和VT3均处于供不应求的状态,2015年和2016年产品销售分别实现了94%和58%的高速增长。

邦奇的历史销量数据如下:

本次交易采用收益法估值,预计邦奇将推出更先进的变速器产品,邦奇的产品销量预测如下:

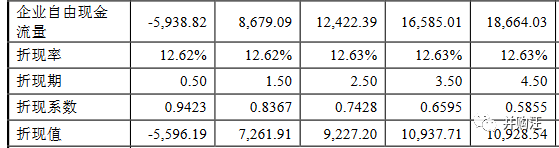

因此,预测期内邦奇的利润水平如下:

邦奇能否实现业绩承诺,第一要看中国乘用车市场未来发展速度如何,第二要看邦奇能否在国内竞争中脱颖而出。而邦奇的新产品将是非常关键的。

小汪@并购汪会继续跟进本次交易,有兴趣的读者可以加入并购汪会员群,与群友们共同讨论,加入可扫描下方二维码。

免责声明:本文根据公开资料撰写,并购汪研究中心无法保证公开资料的准确性。在任何情况下,本文不代表任何投资建议。

公众号并购汪,企业家都在看

并购汪个人会员

《市场观察》+《并购基金》+《案例精编》+《法规汇编》

会议及培训产品专享会员折扣+项目资源对接

并购汪·添资本社群

添加微信群管理员小汪(微信号ibmawang2)为好友

提交名片申请,或已入群好友实名推荐

项目资源对接/职业信息

▼

并购汪资本业务

咨询顾问服务/资本战略咨询/并购顾问

资金业务/并购融资/大宗交易/控制权巩固

添睿投资/并购汪兄弟单位/资产管理/并购基金

联系方式:[email protected]

版权声明:本文版权归“并购汪”运营主体所有,转载本文时,需在正文前显著位置标注文章来源且在文末附上“并购汪”公众号二维码并简要说明,否则视作侵权,“并购汪”运营主体将保留追究法律责任的权利。引用观点、数据,请注明来自并购汪研究中心。