▲米筐投资提醒:本音频大小1.6M

在昨天凌晨(9月21日)刚结束的美联储议息会议上,

美联储公布了维持1%-1.25%的联邦基金利率目标区间不变,并且从今年10月开始缩减资产负债表规模

,这项决议得到了联邦公开市场委员会全票通过。

至此,传闻已久了美联储缩表计划终于实质性降临!

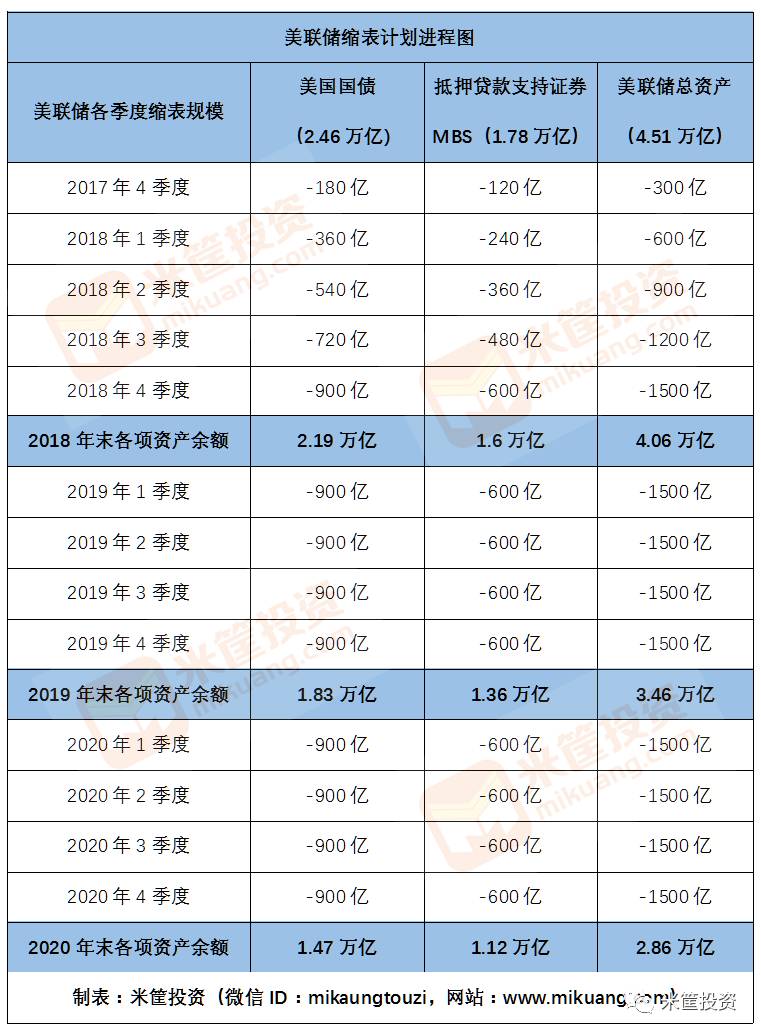

实际上在今年6月的美联储议息会议上已经公布了未来缩表计划,具体缩表预计为每月初始缩减60亿美元国债和40亿美元的MBS(抵押贷款支持证券),每三个月缩表规模会增加一次,直至达到每月缩减300亿美元国债和200亿美元MBS为止。

但目前为止,我们依然不知道美联储最终到底希望一个多少资产规模的负债表。

如果按照美联储目前这个缩表计划,两年后,也就是2020年末,美联储缩表进程图就如下所示:

由于不能确定美联储主席耶伦明年卸任后,新一任主席会继续坚持贯彻缩表计划,所以我们以2020年末作为一个时间节点。

按此计划,届时,美联储

总资产将减少1.2万亿,也就意味着两年后美联储资产缩表近30%。

这将是全球资本流动的一个重大改变。

然而在美联储计划退出量化宽松的行动中,全球另外两大央行——欧央行和日本央行却并不打算及时跟随美联储的步伐。

为什么呢?

笔者写了一个小段子,放在这里极为应景:

美联储(主席耶伦):

我要缩表,我要加息!我要退出QE(量化宽松政策)!

欧央行(行长吉拉德):

我擦,老大要缩表加息,我跟不跟啊?我不想这么快就跟啊……欧洲经济刚有复苏好转的迹象,现在退出宽松会不会对经济形成打压啊?但是老大退出,我不退不行啊。但我不能让市场知道我未来还是想退出啊,好纠结啊……

市场:

MD,吉拉德这小丑隔三差五当墙头草,大伙听好了,欧洲经济复苏好转了,这孙子一定是准备退出宽松了,大家赶快买欧元啊……

资本:

买欧元!买德债!买法债!买买买!

日央行(行长黑田东彦):

你们爱谁退谁退反正老子不退!

美联储(主席耶伦):

这俩是傻子吧,听懂我说话没啊?

▼2017年8月,杰克逊霍尔全球央行年会,央行三巨头碰面

(

图片来源于网络

)

所以,美联储缩表背后,并没有我们看到的那么简单。作为全球流动性根源和信用支撑的美联储想退出量化宽松,但是自08年次贷危机发生后的这十年来,全球已经习惯了由美国向世界各个角落提供的流动性和信用,美国的退出使得各个经济体都担忧没有美元流动性支持后的本国经济体能否依旧保持稳定健康的发展。

所以,

美联储缩表背后是全球各国央行间的相互博弈,也是市场与资本对各大央行未来预期的巨大博弈。

如果要分析全球资本的转向,我们要看看全球三大央行这十年来是怎么开启量化宽松,又怎么一步步走到现在这番田地的。

而这些年作为资本和技术跟随国的中国,又能否从中借鉴学习到什么经验。

2004年至2006年6月,美联储连续17次加息,将利率从1%提升至5.25%,高速攀升的利率加重了购房者的还款压力,进入下半年后,市场开始出现房产次级抵押贷款市场的借款人无法按期偿还贷款的现象。

进入2007年后,越来越多的人开始无力偿还贷款,终于到了夏天,美国次级房屋信贷违约出现暴增,美国次贷危机全面爆发。

一年后的2008年9月,次贷危机终于演化为全球的金融危机。美联储为了向市场注入流动性,开始创设了诸如信贷拍卖机制、商业票据融资便利等多种流动性工具。

然而,这些措施基本无济于事……

随着美国第四大投资银行——百年雷曼兄弟的轰然倒塌,美国政府和美联储意识到需要一场更大的拯救。

2008年11月25日,美联储开始第一轮量化宽松政策。

当日,美联储宣布购买6000亿美元资产计划,这里面包含1000亿的房利美和房地美以及联邦住房贷款银行发行的债券,还包括房利美、房地美以及吉利美购买的5000亿美元的MBS(按揭贷款支持证券)。

2009年3月18日,美联储宣布继续在未来6个月内继续购买3000亿美元长期国债以及8500亿美元MBS。

这两次购买奠定了美联储正式开始量化宽松道路上坚实的一步。

第一轮量化宽松之后,美国的经济有所企稳,2010年第一季度,美国经济增长率从去年的-6.7%至3.9%。股市也有了30%的上涨。但是到了2010年三季度,经济增长的势头开始减弱,GDP环比下滑,失业率也开始上升。

为了防止经济重回下轨,2010年11月3日,美联储开始推出第二轮量化宽松政策。

于2011年6月前购买6000亿美元美国长期国债。

然而,两次量化宽松并未使得美国的经济出现明显的好转,反而由于接下来的欧债危机更加剧了美国复苏的难度。

受困于经济增长乏力,

美联储于2012年9月13日推出了第三轮量化宽松政策

,通过每月购买400亿美元的MBS,直至就业市场明显持续改善,同时继续执行卖出短期国债买入长期国债的“扭曲操作”到2012年底。而后者的行为使得美联储每月购买长期债券达到850亿美元。

第三轮量化宽松政策使得美国的经济出现了复苏,企业订单开始好转,失业率也持续下降。

到了2012年年底,美联储为了维持目前的态势,保持目前必要的国债购买量,并且解决美国政府的财政问题,推出了第三轮量化宽松的补丁版本-第四次量化宽松政策。

也就是在每月购买400亿美元的MBS计划之上,从2013年1月每月再增加购买450亿美元的长期国债。

直到2014年10月29日,美联储宣布停止购买资产,至此,为其6年的量化宽松政策画上了一个句号。

▼美联储资产负债表下四次推出量化宽松时间节点

2008年下半年,美国次贷危机引发的金融危机如期传导至欧洲。一年后,欧洲主权债务危机开始不断的恶化,利率传导机制也开始失效。

欧洲央行开始采取非常规货币政策操作。包括证券市场计划、担保债券购买计划、、扩大长期再融资操作等等一揽子购买方案。

该方案计划一直持续到2014年末,

但是由于美联储更大级别的量化宽松,欧央行的货币政策效果成效甚微,欧洲人民依然困于经济疲软。

终于2015年1月22日,在欧洲长期物价低迷所带来可能引发经济萎缩冲击的可能下,欧央行宣布推出欧洲版QE。

欧央行的量化宽松包含三大块:

第一,扩大资产购买范围,可以购买欧元区成员国中央政府、机构和欧盟机构所发行的债券。

第二,每月将购买价值共计600亿欧元的资产。

第三,欧央行将从当年3月份开始购买国债以及欧洲投资银行等欧洲机构发行的债券,目标实施期限为持续至2016年9月份。如果欧洲央行无法实现2%的通胀目标,那么将进一步延长债券购买计划的实施期限。

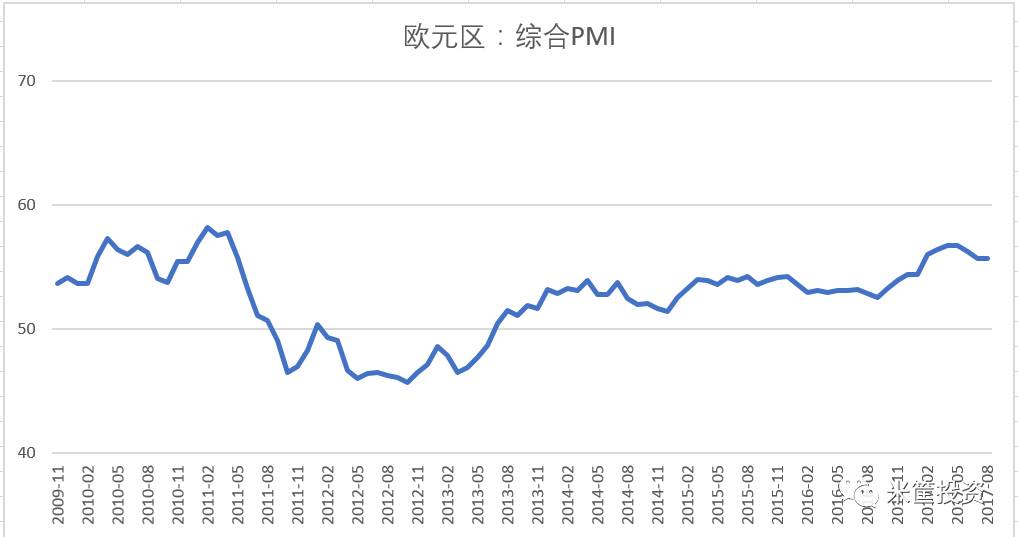

在欧洲央行的持续货币刺激下,欧盟的经济出现了回暖。

▼欧盟GDP,当季同比

▼欧元区采购经理指数(PMI)

但这也出现了欧央行与美联储的严重分歧:当美联储推出量化宽松的时候,欧央行并不愿意效仿美国的做法,而当美联储退出量化宽松货币政策之后,欧央行的量化宽松政策才刚推出没多长时间,经济也才刚刚回暖,这一时间上的大错位就是前面两大央行行动不一致的核心逻辑。

但日本央行就聪明的多。

2008年末,随着美国次贷危机引发的全球金融危机,刚刚出现经济好转的日本也被一棒子打倒在了地上。

2009年12月1日,日本央行决定,为金融机构提供最多10万亿日元的3月期贷款,并于次年10月宣布实施供给35万亿日元的量化宽松政策。

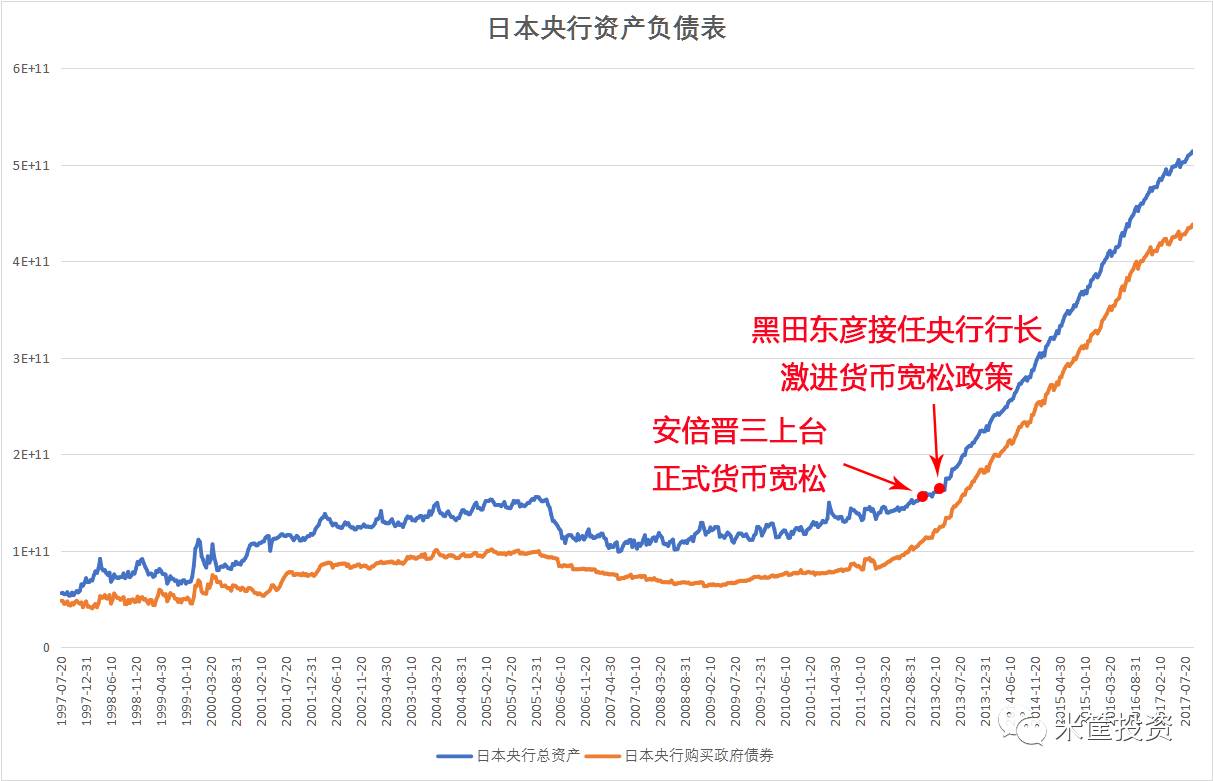

2012年12月底安倍晋三上台,安倍经济学开启,日本央行正式宣布开启扩大量化宽松规模,前后七次上调资产购买计划至101万亿日元。

2013年3月,黑田东彦接任日本银行行长,更是开启了更为激进的货币宽松政策。

2013年4月4日,日央行决定提前实行开放式货币宽松政策

,以每年60-70万亿增加基础货币,计划在两年内将基础货币规模扩大一倍,即从138万亿到270万亿。(看到这儿想必大家也就不埋怨我们的央行放水了,人家放水你不放就是二缺啊。)并且每年分别购买1万亿日元交易型指数基金和300亿日元房地产投资信托基金。

货币宽松初期,日本股市上涨,日元贬值。但好景不长,疲软的日元并未给日本带来出口的增长。日本经济继续低迷不振。

在此背景下,日本央行于2014年10月31日宣布追加货币宽松政策

,从每年基础货币增加规模60-70万亿日元到80万亿日元,进一步增购国债规模从50万亿至80万亿,并且决定购买高风险的股票型基金。

2015年12月18日,日本央行宣布将从2016年4月起新增一项每年3000亿日元的ETF购买计划。

至此,日本的量化宽松政策使得央行资产出现了大跳跃。

但宽松的货币环境并未给日本带来相应的出口增加和经济扭转,国内的物价也一直保持在地位。

这也是日本央行为什么不愿意退出量化宽松的原因。

▼日本央行资产负债表