Q1关键节点:成长股的至暗时刻

和拂晓晨曦

天风策略:刘晨明/李如娟/许向真

联系人:韩旭东/吴黎艳

具体报告内容和数据交流请联系:

刘晨明

核心结论:

(1)商誉减值高发与业绩承诺的最后一年和结束的第一年,2018年是高峰期,2019年边际改善。

(2)1月31日是所有创业板公司年报预报强制披露的截止日,虽然市场对商誉减值的风险早有预期,但是糟糕的报表真正披露的时候,

股价风险仍然较大,不排除会带动整个成长股进入至暗时刻。

(3)两类公司尤其要规避:一是业绩承诺18年结束的公司,盈利增速断崖的风险较大;二是中报披露的被收购标的已经不及预期或者亏损,但没有计提商誉减值准备的公司。(具体筛选列表欢迎与我们联系)

(4)2月份春节过后,伴随创业板18年报利空消化和资金面改善,

成长股可能迎来拂晓晨曦,成为春季躁动的主力。

Q1其它关键节点:

(1)2月末MSCI可能会宣布是否将A股纳入比例从5%提升到20%,并同时决定是否将创业板纳入指数。

(2)2-3月份关注科创板的进展,对存量科技股在情绪上有带动作用。

(3)3月份两会,关注GDP、赤字率、减税、基建规模等具体数字。

(4)整体Q1关注专项债发行的规模、节奏和去向,此前多用于土储、高速公路、棚改三大方向,19年可能有所变化。

(更多关键节点请参考正文Q1重要事件投资日历)

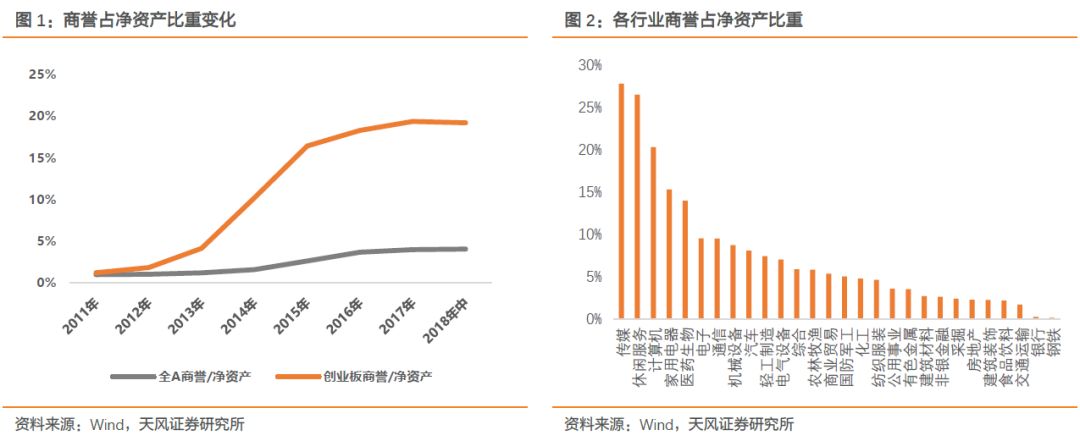

过去几年积累的商誉问题,仍然是目前市场对创业板公司最大的担忧。

我们通过逐一梳理所有创业板公司过去8年发生的每一起外延并购案例,掌握了创业板公司并购业绩、业绩承诺、商誉减值的完整数据库。

通过这些详实的数据,我们再简要回到几个市场最关心的商誉问题:

1.1 2017年商誉、商誉减值以及对创业板公司利润影响如何?

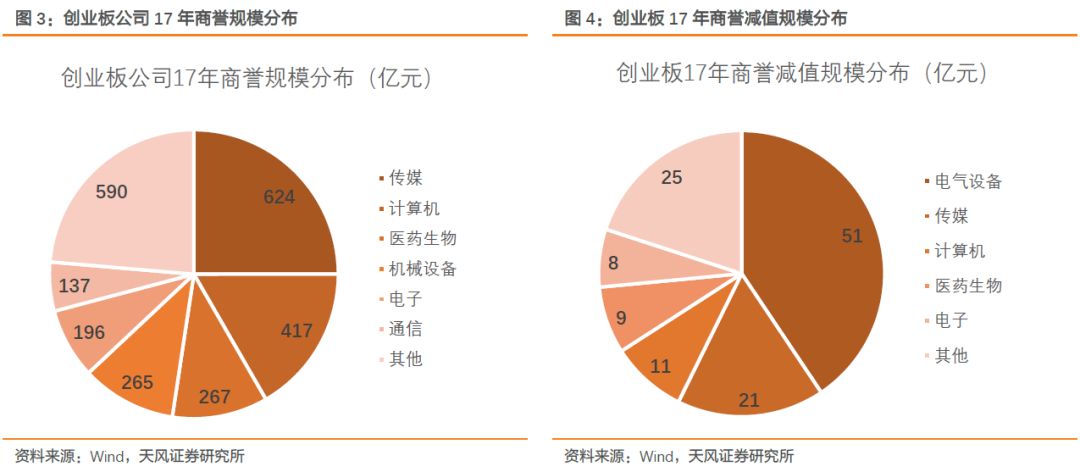

2017年全部创业板公司商誉总规模2500亿、计提商誉减值125亿,向下拉动利润增速11.6%。

存量商誉中,传媒624亿、计算机417亿、医药267亿、机械265亿,是创业板中规模最大的四个行业。

商誉减值中,电气设备51亿(其中坚瑞沃能占比最高)、传媒21亿、计算机11亿、医药9.5亿,是创业板中规模最大的四个行业。

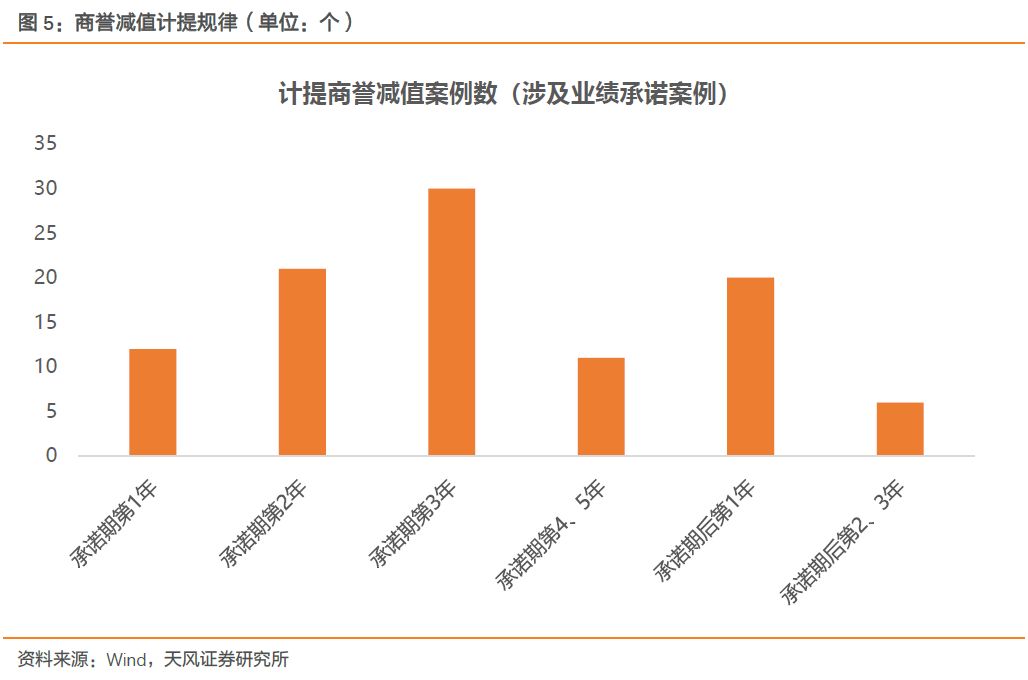

1.2 商誉减值的高发期在哪一阶段?

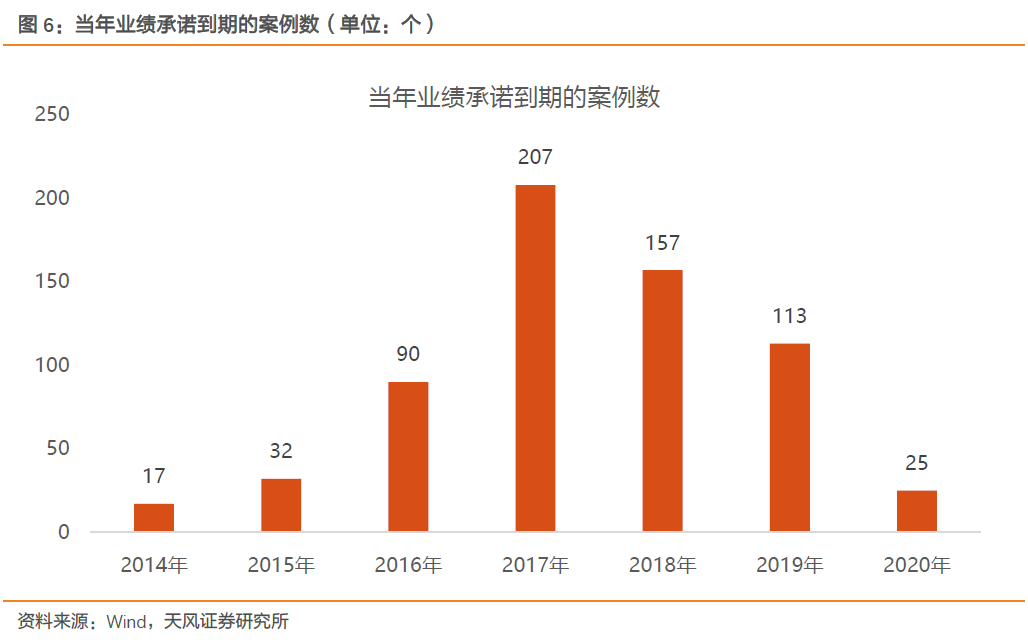

我们对业绩承诺期内或到期之后的商誉计提时间规律进行统计。在样本中,我们可以观察到,历史上商誉减值多发于业绩承诺的后期和业绩承诺结束的第一年,前者的高峰是17年(业绩承诺最后一年是17年的被收购标的最多),后者的高峰是18年(相应地,业绩承诺结束第一年的被收购标的18年最多)。因此,19年商誉减值对创业板的业绩冲击有望边际缓解。

(业绩承诺一般为3年,4-5年的相对少一些)

上图中的具体数据可以看到,

2017、18、19年有较大风险计提商誉减值(也就是业绩承诺处于最后一年+处于结束第一年的案例)的业绩承诺案例数为:297个、364个、270个;对应的业绩承诺金额分别为217亿元、305亿元、249亿元。

因此,商誉减值在2018年年报的风险仍然不得不警惕,但2019年会有边际改善,2020年则有较大程度改善。

1.3 商誉减值对18、19年业绩的影响有多大?

从我们梳理的数据和案例来看,当年形成的商誉,当年基本不会计提商誉减值,因此整体商誉减值计提的基数是前一年存量的商誉总规模。

因此,对于2018年的商誉减值,我们需要预测的是商誉减值占2017年商誉规模的比重。对于2019年的商誉减值,我们需要预测的是商誉减值占2018年商誉规模的比重,以及结合并购重组的进展,预测2018年商誉规模的增长速度。

创业板公司严重分化,因此我们分创业板指成分和创业板全部股票两个维度进行预测。

(1)创业板指预测过程:(样本为2017年末的上市公司,剔除光线、温氏、坚瑞)

对于创业板指成分股而言,2017年计提的商誉减值,占2016年的商誉总规模比重在1.4%,预计2018年至少不会低于这个数字。

假设2018年创业板指计提商誉减值的规模占2017年商誉总规模的比例在1.4%到3%,那么商誉问题对创业板指2018年业绩的负面影响在3.4%到7.2%左右。

(2)创业板整体预测过程:(样本为2017年末的上市公司,剔除光线、乐视、温氏、坚瑞)

假设2018年创业板指计提商誉减值的规模占2017年商誉总规模的比例在4.5%到6%,那么商誉问题对创业板指2018年业绩的负面影响在11.8%到15.8%左右。

对于创业板整体而言,2017年计提的商誉减值,占2016年的商誉总规模比重在4.23%,预计2018年至少不会低于这个数字。

1.4 商誉减值对创业板股价的影响的关键时点?

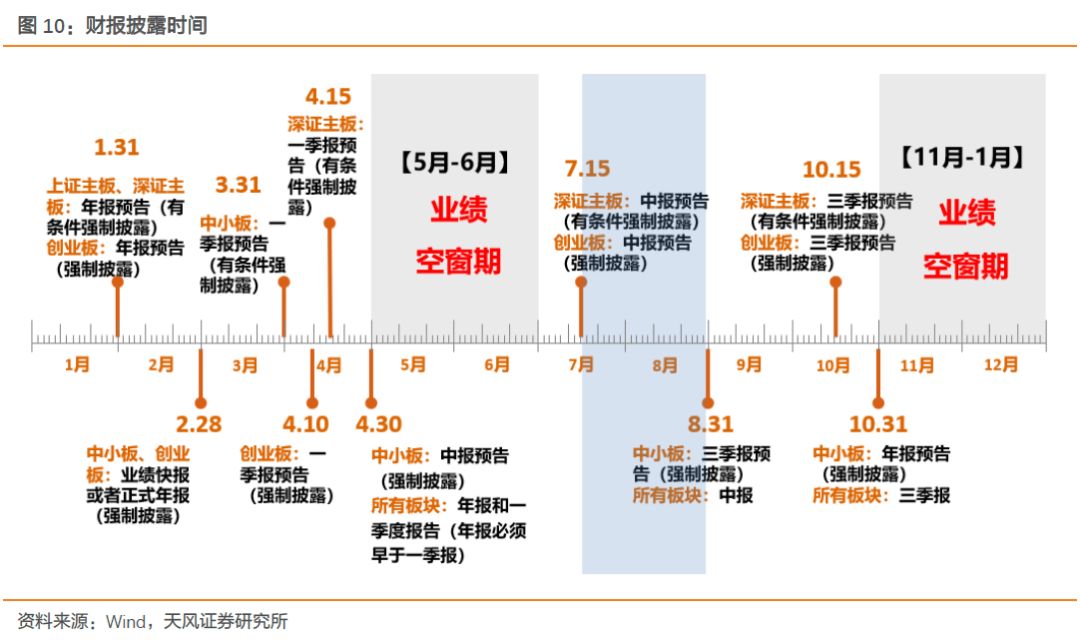

根据交易所规定的业绩披露时间,每年的1月31日是创业板公司年报预告强制披露的截止日,并且从过去上市公司业绩披露的意愿来看,业绩不好或者业绩暴雷的公司,往往倾向于在最后时间披露。

2018年1月底,由于创业板公司年报预告出现较多业绩暴雷和商誉减值的情况,即便是代表头部公司的创业板指数,在1月最后一周和2月第一周,也快速下跌超过10%。

虽然市场对商誉减值的风险早有预期,但是糟糕的报表真正披露的时候,股价风险仍然较大,不排除会带动整个成长股进入至暗时刻。

2月份春节过后,伴随创业板18年报利空消化和资金面改善,成长股可能迎来拂晓晨曦,成为春季躁动的主力。

1.5 哪些公司尤其需要规避?

第一类是业绩承诺最后一年是2017年的207次并购案例,根据以往我们统计的数据,业绩承诺期内,被收购公司业绩往往保持较快增长,完成业绩承诺的可能性较高,即便无法完成也有对赌协议。

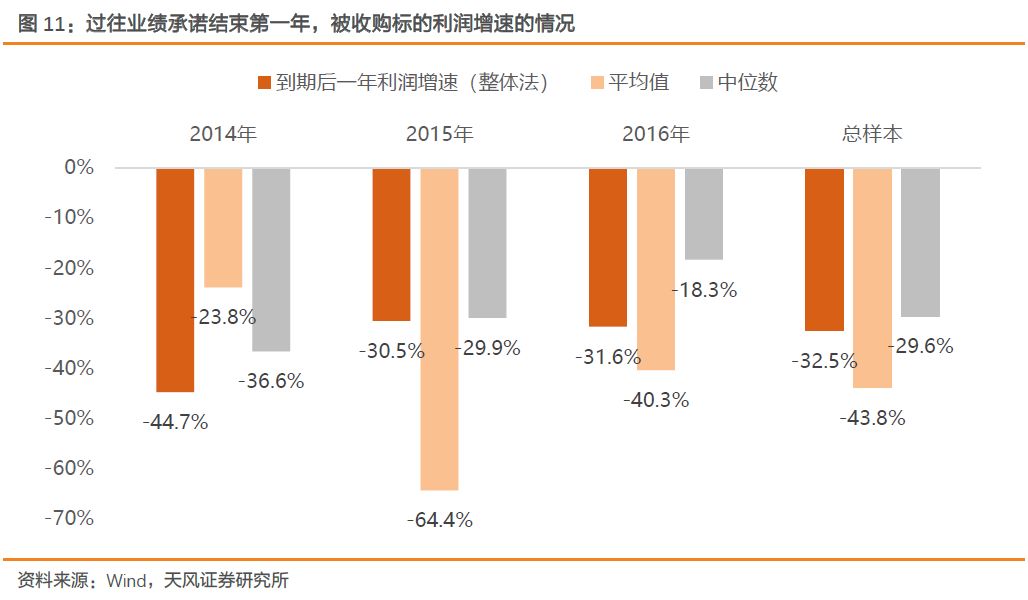

但是一旦业绩承诺结束,统计被收购标的的利润增速,在所有案例中,不论是整体法、中位数、还是平均数,利润的增速都出现大变脸,通常下滑30-40%,即使不计提商誉减值,对公司整体利润也可能有较大影响。

第二类是中报上市公司披露被收购标的利润中,已经明确提到不达预期或者亏损的标的,同时还没有计提商誉减值,年报风险较大。

(1)2月末MSCI可能会宣布是否将A股纳入比例从5%提升到20%,并同时决定是否将创业板纳入指数。

(2)2-3月份关注科创板的进展,对存量科技股在情绪上有带动作用。

(3)3月份两会,关注GDP、赤字率、减税、基建规模等具体数字。

(4)整体Q1关注专项债发行的规模、节奏和去向,此前多用于土储、高速公路、棚改三大方向,19年可能有所变化。

风险提示:

海外不确定因素,宏观经济风险,公司业绩不达预期风险等。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《

策略·周观点:

Q1关键节点:成长股的至暗时刻和拂晓晨曦

》

对外发布时间 2018年12月31日

报告发布机构 天风证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师

刘晨明 SAC 执业证书编号:

S1110516090006

李如娟 SAC 执业证书编号:

S1110518030001

许向真 SAC 执业证书编号:

S1110518070006