【小讨论:再议EB减持问题】此前,在证监会新发布的减持新规中,提到了将通过可交换债换股实现减持纳入管理范围。不过,由于在减持新规的文件中,除了在开头部分提到了可交换债以外,并没有进一步的详细规定,沪深交易所的实施细则差别也不大。我们在新规出台时也发布了相关报告进行讨论,但由于很多问题亟待权威的解答,不少方面仍是未知数。而在上周,深交所发布的一则监管函引起了我们和投资者的注意,其中涉及到通过EB换股实现减持的问题,我们在此简单跟进讨论。

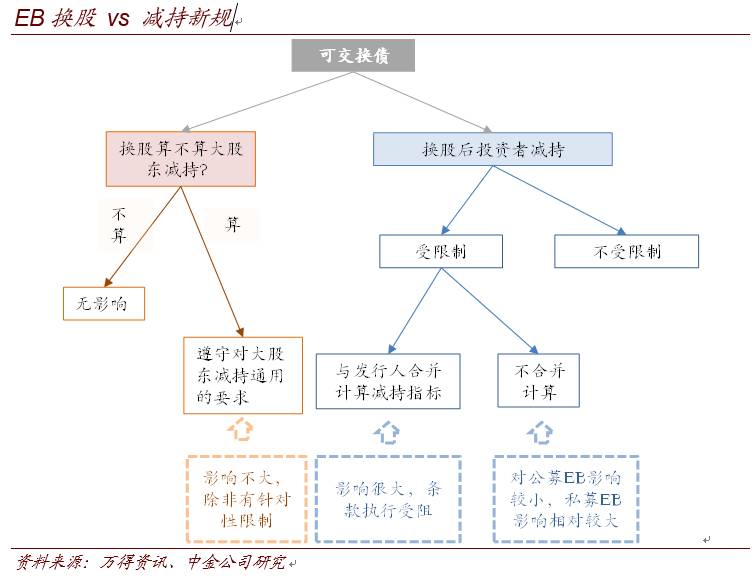

首先,我们可以回顾一下,此前市场的争议点在哪里。我们在此前的简评中进行过归纳,简单来说:1、大股东换股算不算减持,这一环节受到哪些限制;2、投资者通过换股得到股份之后,再减持是否会受到限制?(可参考下图)

上周,深交所对歌尔股份股东发出监管函,提到了其发行的私募EB。在监管函中,交易所提到,几位股东作为公司控股股东、实际控制人及一致行动人,在12年至今年5月10合计减持公司股份12993万股,减持比例达到8.748%。其中,通过大宗减持约6%,EB换股减持约2.74%。但直到5月25日,股东才披露权益变动报告书,因此构成违规。

交易所关注的重点在于信息披露及“停止交易”。从监管函来看,一方面是股东减持时没有及时披露信息,另一方面则是没有在规定的期限内停止买卖股票。根据《上市公司收购管理办法》,持股5%以上股东,其拥有股权每增加或减少5%时,都要在三日内编织简式权益变动报告书,并向证监会、交易所报告。同时在报告期限内及公告后2日内,该股东不得再买卖该上市公司股票。此前,监管机构对EB关注相对较少,且EB换股并非股东主动行为,而是被动地接受投资者指令,因而产生了披露不及时、没有停止交易(换股)的情况。本次深交所发布的监管函,给了市场一个重要的案例,我们可以看到:

1、通过EB换股显然也要被算作减持,只是还没有受到如集中竞价减持(90天不超过1%)和大宗减持(90天不超过2%)等更为进一步的限制;

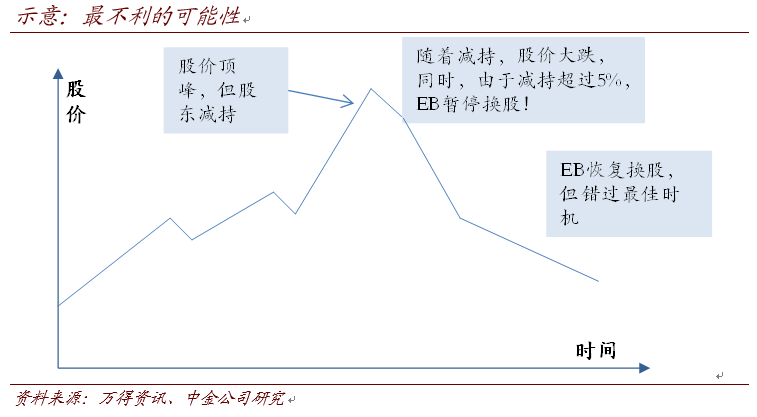

2、但即便EB换股是被动交易,《收购管理办法》要求的信息披露依然要遵守。值得注意的是,当股东减持超过5%时,需要在报告期及公告后停止交易股票,这也意味着,EB需要在这一时段暂停换股。当然,在没有进一步限制的情况下,这只是影响了EB换股的节奏,转债在正股权益分配时段也有相应暂停换股的要求,市场影响总体不大。同时,多数EB换股的规模可能不到总股本的5%。

3、但实操仍有一些问题需要注意。首先,尤其对于私募EB而言,由于二级市场流动性很差,换股是兑现收益、提前平仓的重要方式。如果出于风控要求,需要立即平仓私募EB,但恰逢股东暂停换股的窗口,则无法尽快地换股—>卖出,进而实现平仓。对于正股波动很大的一些私募EB而言,是投资者值得考量的一个问题。

其次,这里的“5%”是将股东的各类减持合并计算,如果除EB之外,发行人还通过其他渠道减持(例如清控EB股东前期就进行了减持),则EB换股本身不足总股本的5%时,但依然可能面临暂停换股。最为极端不利的可能性是,股东通过其他方式减持并引起股价大跌,同时减持比例达到5%,EB暂停换股,错过了及时退出的最佳时机。

最后,如果“5%”可能出现在EB即将到期或者密集换股的时间,会造成投资者争先恐后“拥挤换股”的现象。

4、不过,到目前为止,还没有看到投资者换股之后,卖出股票受到限制的案例。在深交所的监管函中,也没有提到其他投资者换股后减持的问题,近期一些私募EB陆续进入换股期,投资者换股也并未面临障碍。当然,我们在此前点评中也提到,一方面尤其是公募EB,本身就有一年后才能换股的要求,投资者群体也颇为分散,有利于减少对股价的冲击,透明度也高,反而应当是被鼓励的减持方式。而监管的初衷本就在于“堵漏洞”,例如限制了此前所谓“过桥减持”的行为。部分私募EB投资者集中、信息透明度低甚至不乏不规范的现象,与“过桥减持”形不同而神似,不排除会面临进一步的限制。

【转债研判】

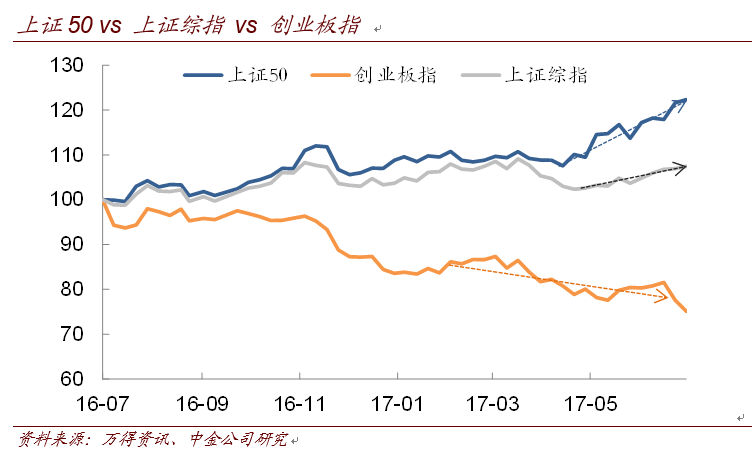

股市方面,巨幅震荡过后,几个主要指数再度“分道扬镳”。我们在上周周报中分析到,无论从监管态度来看,还是从游资行为来看,都能感受到市场正在面临分化。我们提到,这意味着普涨式反弹基本告一段落,同时市场情绪又将面临回落。实际表现来看,虽然大方向符合我们的判断,但不可否认的是行情演绎的剧烈和戏剧程度显然超出了我们的预期。

往后看,上周可能成为行情从普涨反弹回到结构分化的一个转折点。一方面,从周线趋势上看,即便遭遇周一的大幅调整,上证综指依然依靠随后的反弹回到了原本的震荡上行趋势中,上证50、沪深300指数的情况显然更好,但创业板指则进入了下行通道。另一方面,周一大跌过后,此前众多股票(以走势较弱的中小盘股票为主)面临的股权质押平仓压力问题,乃至融资盘平仓压力问题又再度出现。

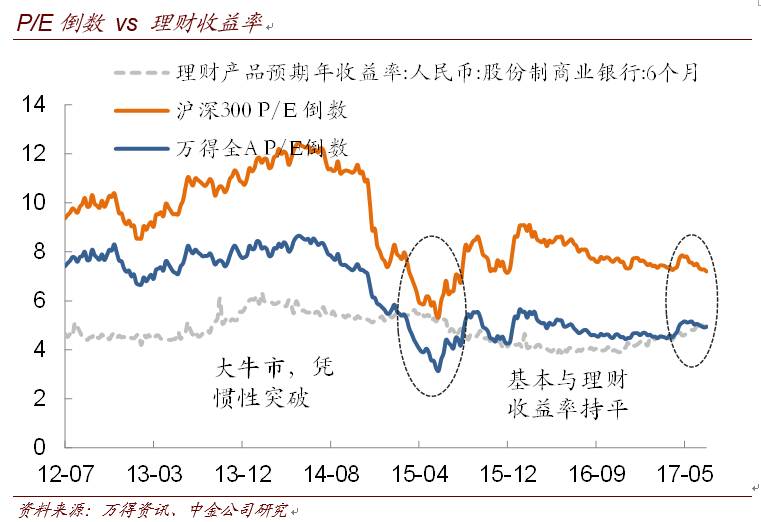

也有投资者重新开始关注股市估值水平的问题。总体水平上,万得全A经历过近期的反弹之后,P/E倒数已经与理财收益率接轨。后者逐步走高,已经对股市估值形成制约。历史上看,15年股票大牛市中,万得全AP/E倒数曾凭借惯性跌破理财收益率,但自此之后,便再难重现。原因容易理解,理财收益率构成不少投资者的机会成本甚至直接成本,如果没有显然的趋势性机会(如15年)或对盈利增长更强的预期,理财收益率对估值形成一定制约。

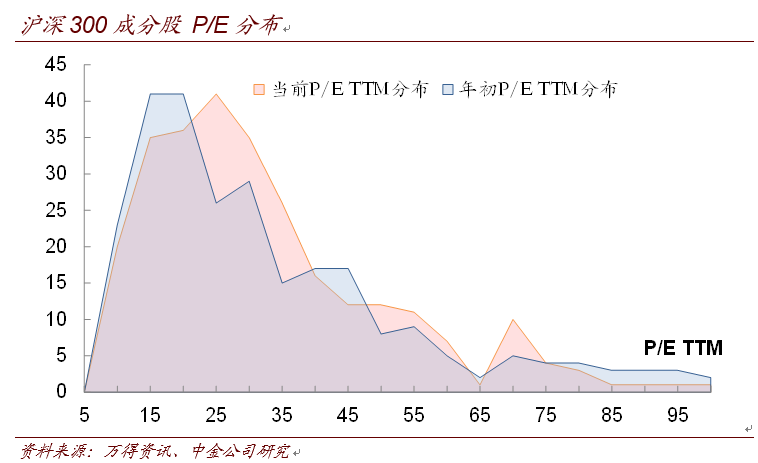

从估值分布水平上看,沪深300成分股P/E总体上移,也体现一定集中化趋势。与今年年初水平比较来看,当时沪深300成分股P/E的核心区间在15~25x,而如今则移动到了20~30x,甚至不少传统意义上的白马股已经来到40x左右的水平。也就是说,一些印象中“低估值”白马股、蓝筹股的估值已然不低,进一步拉升要么依赖交易惯性,要么需要新的触发剂。与此同时,高估值(50xP/E以上)股票明显减少,部分源自股价调整,也有很大一部分源自盈利改善(以周期行业为主,有色、煤炭等)。如果将样本放宽至全部A股,也可以看到类似的现象。

三季度仍是情绪驱动期。从市场驱动因素来看,经济表现出很强的韧性,业绩表现比此前预期要更具持续性,但提升空间不大。在理财利率居高难下,货币政策不松不紧,股市存量资金博弈特征明显,整体估值提升也不是主要驱动因素。因此,情绪驱动的特征将会较为明显,关注政策协调、经济预期差等引发的机会。在这一阶段,投资者还不用担心有系统性风险,更多关注结构性机会。

总体上,虽然市场的波动比想象中剧烈,但总体方向、结构与我们近期判断相符,我们的看法与此前变化不大。我们对三季度股市不悲观,上周股指20日线失而复得,总体仍保持震荡略偏上行趋势。但如我们上周的判断,普涨式反弹将基本告一段落,大小盘结构分化将再现。指数在技术形态得以修复,快速拉升并不符合各方利益,震荡格局下的结构性机会仍更值得关注。结构上,白马分化(指数稳定器)、二线蓝筹(向二线蓝筹寻找确定性机会)、题材活跃(国企改革等)仍是我们较为看好的方向,尤其是三周前就开始建议关注中报业绩,事后来看收效不错。至于上周周期股的爆发源于对经济韧性的预期差修正,实际仍是资金追逐靓丽中报的延续,相比于一些存在盈利质量不佳、商誉高等问题的公司而言,周期股业务简单、报表干净等优势凸显。从投资者博弈的角度看,对于此前踏空大盘股的资金,也有动力通过周期股博弈超额回报。而从上周的盘面上看,中报预增仍是一些最敏感的资金追逐的方向,未来一段时间可能仍是结构行情的关键线索。

转债方面,下周将有两只规模较大的新券上市,将会如何表现?上周一、周二由于股市的剧烈震荡,转债总体略有回落,转债估值也出现调整。但从下半周开始,随着股指又重新回到此前震荡上行的轨道,投资者对转债的热情重燃,转债估值再度回升。债市短期更多是票息机会,缺少足够的弹性,这些投资者有动力通过转债博弈弹性,这也是我们三季度提出向转债要弹性的逻辑。而追求相对收益的公募债基等投资者更有动力参与其中。因此,虽然新券规模都不小,但市场求券若渴,预计上市价位也可能较为理想。

其中,券商转债的中签率明显低于了市场预期,好在后来的股价表现令人满意。从上市公告书来看,不仅前三大股东按承诺全额配售,此前放弃电气转债配售的上海城投也参与了配售。更值得注意的是其排名第四的转债持有人,转债持有量占比达到4.93%,但却并不在16年年报前十大股东之列。综合股价及行业板块趋势、正股基本面以及股东利益一致性的角度来看,券商转债在上市初期的表现值得期待,具备持有价值。不足之处在于转债上市前正股上涨提前发动。

而能源EB正股上周也有着不错的表现,但在油价下行趋势,正股弹性弱、触发剂不明显的情况下,投资者普遍对其并不乐观,配置意愿偏弱,对其表现不做过高期待。好在正股是权重股,经常成为股指的稳定器。其次,正股涨幅明显滞后于A50指数。

转债估值会否受冲击?规模较大的新券接连上市必然分流较多存量资金,可能分流存量券的买盘,客观上仍构成一定冲击。但我们之前也曾分析,转债估值可能仍将是股市趋势的“放大器”,股市趋势不坏,转债需求不灭,此时新券上市对存量转债估值的压力更多是阶段性的。而且当前的投资者群体早已经更为壮大,该规模的冲击已经不构成实质影响。

总体上,上周市场波动之剧烈、空间之大,让不少投资者痛惜失去了一次波段机会,但那只是事后正确。对于转债市场,我们前期强调“换券不离场”,上周建议腾挪仓位,为新券预留空间并预防股市震荡。市场还没有大的风险点、结构性机会还在,因此不离场。而换券操作也切合了近期的市场风格,也为这种调整和新券供给中增持筹码赢得了先机。因此,某种程度使得投资者能更好的应对上周的剧烈波动。在三季度这一情绪驱动的时期,遇破位调整可能仍是机会,但基于上述股市判断,八月份不建议追涨。在市场一再上演戏剧性走势的背景下,转债比直接持有股票能更好的应对波动。下周开始新券将接连上市,显然应关注上市初期吸收筹码的机会,尤其是券商转债。同时,若新券上市对存量券形成挤出,其中正股有结构性机会的品种也应关注低吸机会。

【热点个券】

【应合规要求,此处有删减,请参见正式报告】

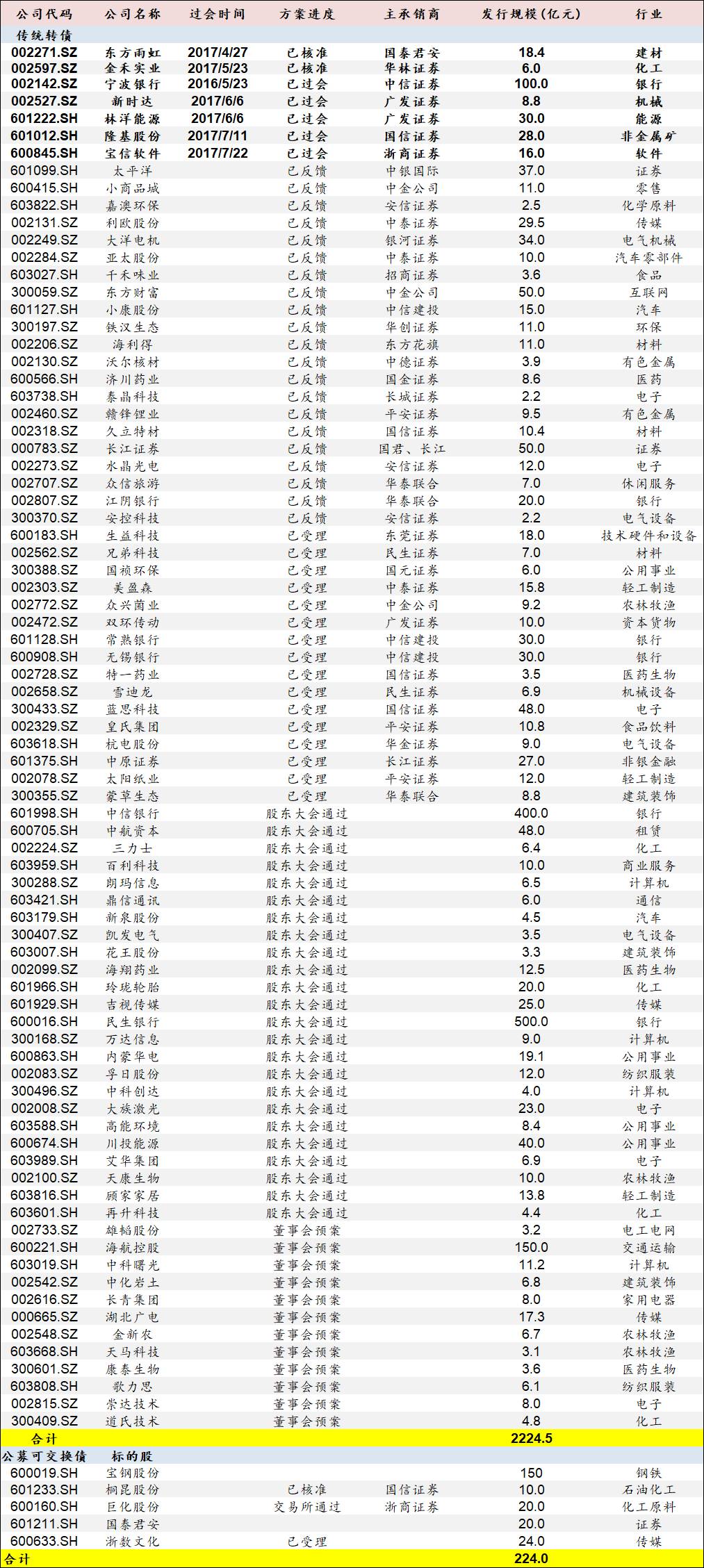

【转债/公募EB拟发行跟踪】

新增4只转债发行方案,包括康泰生物(3.6亿元)、歌力思(6.1亿元)、崇达技术(8.0亿元)以及道氏技术(4.8亿元)。此外,隆基股份转债发行方案通过证监会审核。宝信软件转债发行方案于上周通过证监会审核,融资额16亿元。

此外,投资者还关注新发行的两只转债的上市时间,根据公告,券商转债将于下周一上市交易,相邻时间发行的能源EB也将很快上市。

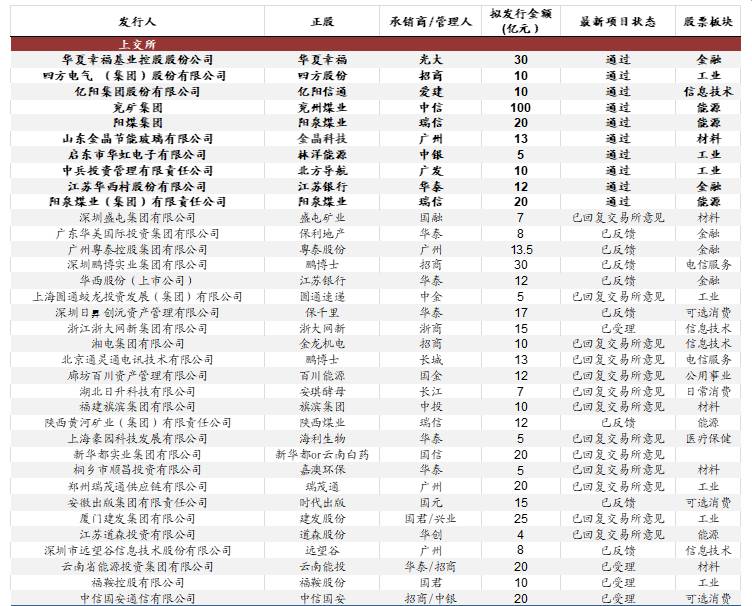

【私募EB信息追踪】

上周新增1个私募EB发行预案:

1)中国南方工业集团公司:正股中原特钢,发行额10亿元,主承销商为海通证券。

【应合规要求,此处有删减,请参见正式报告】