点击上面 蓝色字关注,即可免费收阅政商内参。

蓝色字关注,即可免费收阅政商内参。

By政商内参 (微信最好的政经读物,以专业的视角传递政商信息,深度解读政商新闻,这里使你了解更真实的中国) 微信号:zsnc-ok

房地产税的路还很长,但它终将到来。

来源:21财闻汇(ID:jiayou21cbh)综合

2月23日上午,一个大消息破空而来:住建部副部长陆克华在国新办新闻发布会上透露,有关部门正在为房地产税做准备工作。

他的原话是这样的:

回答您第二个关于房地产税的问题。这个问题是十八届三中全会明确的改革任务,要加快房地产税立法,并适时推进改革。有关部门正在按照中央要求开展工作。

陆克华还表示,将严厉打击租房租赁市场上的违法违规行为,大力整治“黑中介”、“黑二房东”,保护租房群众的合法权益。要加快住房租赁市场立法,目前正会同有关部门积极开展调研、论证等工作。

一方面,要坚持分类调控,因城因地施策,重点解决三四线城市房地产库存过多问题;另一方面,要抓好热点城市防过热、防风险工作,抑制房地产泡沫,防止出现大起大落。

在我国的现行税制体系中,并没有房地产税这一税种。房产税开征于1986年,仅适用于单位和个人的经营性房地产,对个人住房则实行免税,因此对百姓生活基本没有影响。相较房产税而言,房地产税是一个更广泛的综合性概念,其课税对象可能将涉及所有房产。在中国目前的税收体制下,围绕房地产的税收及土地费用很多,多税种重新调整,复杂程度可见一斑。

业内解读:

@齐俊杰:大起已经成为事实,那这句话的意思就是主要防止大落。

@黄生看金融:住建部表示要加快房地产税立法,如果真的是,会加重持有房产者的成本,一旦推出房地产税,短期对房价有打击,但是中长期决定房价的不是房地产税,最终还是货币,因此长期作用不大,只是房地产税的推出恐怕需要很长时间,不动产联网都推进艰难,何况这个,阻碍的力量太大。

房地产税要来了?

在2017年1月11日,中共中央办公厅、国务院办公厅印发《关于创新政府配置资源方式的指导意见》文件中,提出“支持各地区在新型城镇化、国资国企改革、区域性金融市场和金融机构、房地产税、养老和医疗保障等方面探索创新。”

2017年2月23日,从住建部副部长的讲话来看,房产税真的就要来了!

那么问题来了:房地产税到底能在什么时候开征?哪些人、哪些城市将受到房地产税最大的影响?

由于国家已经确定了“税收法定”的原则,开征房地产税须经全国人大立法。此前,关于房地产税有种种争论,但在当前民意基础下,开征显然是必须的,立法过程也会比较顺利。但即便如此,完成整个程序恐怕也要到2018年末了。

那么,房产税到底是什么?

房产税是以房屋为征税对象,按房屋的计税余值或租金收入为计税依据,向产权所有人征收的一种财产税。

而房产税的税率分以下两种情况:

1.按房产余值计征的,年税率为1.2%;

2.按房产出租的租金收入计征的,税率为12%。从2001年1月1日起,对个人按市场价格出租的居民住房,用于居住的,可暂减按4%的税率征收房产税。

简单说来就是自己的房子,按原值减除10%~30%后作为房产余值,乘以1.2%每年;如果是出租的房子,按照租金的12%每年征收。

房地产税怎么收?百万房产或每年缴税5000元

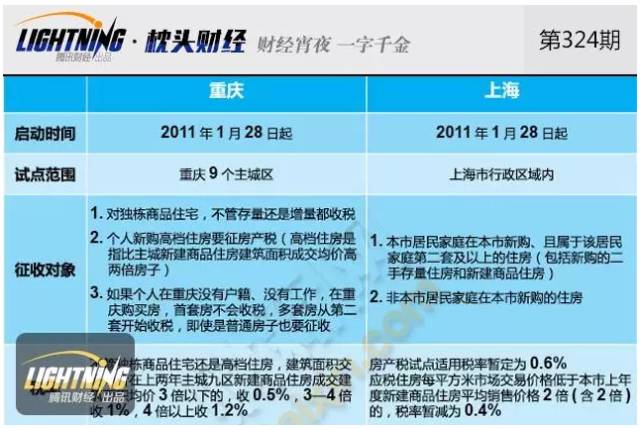

有关房产税,早在2011年就开始在上海和重庆两地试点。在上海试点时,新购且属于家庭第二套及以上住房的,按人均计算,人均超过60平方米的进行房产税征收。比如一个居民家庭原来已拥有的住房面积共计180平方米,刚好人均60平方米,现又新购一套100平方米的住房总价100万,那么其一年应缴房产税4200元左右。

据了解,未来的房地产税主体税种由房产税、城镇土地使用税合并而成。收税标准将参照世界通行做法,估算价值100万的房产可能会每年增加约5000元税负。

从2010年以来,房产税就一直是业内外热议的焦点。曾有观点认为,房产税确实能起到抑制房价的作用;也有观点认为房产税的具体细节不明确,也未经实践检验,对房价影响有限。

房地产税能不能带来房价大降?

实际生活中的房价高低受多种因素影响,仅凭房地产税单一因素并不会起决定性作用。在当前卖方市场下,房地产税对于调控房价的作用不太明确,因此不能把调控房价的期望全部放在房地产税上面。

据了解,美国、英国、加拿大、德国等百余个国家都会征收房地产税,税率平均在1.5%左右,以低于市场价的评估价为税基,评估价隔几年便会适度调整。从国内征税前景看,将来我国征收房地产税的税基和税率,将总体小于发达国家,对房价的冲击没想象的那么大。因此,通过征收房地产税以期未来房价大幅下落是不现实的。

这六种人要怕了

谁最害怕房地产税呢?以下6种人比较危险:

1、在中心城市囤积了大量住宅的人

伤害指数★★★

虽然北上深等中心城市房价非常贵,但对贪官污吏、一夜暴富的人来说,拥有多套房子一点都不是问题。比如媒体披露的北戴河一个科级贪官,就拥有68套房子,其中7套在北京。在一位部级干部腐败案里,被罚没的房产有370多套。知名开发商潘石屹也曾说过,据他所知,有人在北京拥有100套住宅。

房地产税如何征收,目前尚不可知。但从目前民意来看,在中心城市实施“累进制、惩罚性”的房产税,是很有可能的。对于拥有100套住宅的人来说,即便第一套免征、从第五套开始累进税率,他的压力也会非常大。到时候会出现集中抛盘,对中心城市短期房价构成影响。这可能意味着,囤积大量房子的人财富将显著缩水。但这很难影响中心城市长期房价,因为这些城市有显著人口增量。

至于商办物业,应该不会有累进制、惩罚性的房地产税。

2、盲目购买了旅游物业、养老地产的人

伤害指数★★★★

如果不是顶级旅游区,不是配套好、位置佳的房子,旅游地产只能等着免征房地产税。如果不能免征,则其持有成本大增,加上利用率不高,这类房子将成为鸡肋。部分位置差、附近景区级别低的旅游物业,最终可能被废弃,用来养鸡养鸭。

养老地产的情况,也大多类似旅游地产。除非在有人口增量的大城市,否则也非常麻烦。

此外,别墅的房地产税也会比较沉重,未来有可能成为鸡肋资产。

3、盲目购买了三四线城市郊区、新区住宅的人

伤害指数★★★★

国家发改委“城市和小城镇改革发展中心”曾调查过12个省、区的156个地级市。结果发现,90%以上的地级市正在规划建设新城、新区,很多县城也不例外。按照规划,这些新区、新城可以居住34亿人。但事实上,绝大多数三四五线城市人口增长乏力,各地围绕着高铁站建设的“高铁新城”很多都非常荒凉。如果你盲目在这些地区购买了住宅,未来开征房地产税后也会非常惨。

说实话,即便小城市免征房地产税,郊区、新区的房子也没有多大价值。

4、加杠杆、超承受能力买多套房的白领

伤害指数★★★★

最近一个深圳中年IT男买房、失业的故事,在朋友圈刷屏。其实,他遭遇困难的核心问题,是因为盲目加杠杆买房,月供远远超过了安全线,一旦遇到事业上的挫折,现金流就面临很大的问题。房地产税的开征,会让房价进入一个平稳期,房子很难套现。这些人“死扛现金流压力”的期限就会加长,生活会变得比较痛苦。

5、在三四线城市囤积了大量住宅的人

伤害指数★★★★★

相对而言,这种人更惨。即便在三四线城市不实施累进制、惩罚性的房地产税,他们持有房产的成本将大增。但由于多数中西部三四线城市人口增长乏力,很多家庭都拥有多套房,所以很难通过出租转嫁房地产税,而卖房子很有可能找不到接盘侠。

他们只能寄希望于所在的城市免征房地产税,但这个颇有难度。

6、手中有多套房、负债率非常高的炒房者

伤害指数:★★★★★

房地产税即将出台这个消息,就足以对这类人产生巨大的压力。因为今天的消息公布后,会加剧市场的僵持,目前仍然拿了很多房子、承担巨大债务的炒房者,将会非常困难。他们只能选择斩仓,否则房子可能断供被银行申请查封、拍卖,到那时套现价格会更低。

【延伸】深圳炒房客:只用2年,100万变成5000万!如今却...

深圳楼市在去年10月份新政出台之前,投资客十分活跃,占购房客比例一度高达40%。现在炒房客的境遇如何呢?

靠炒房,2年,100万变5000万

当记者见到李先生的时候,他正在中介门店将手里一套房产挂盘进行出售。两年前,李先生还只是上海一个普通白领,2014年年底,深圳房价刚刚开始出现异动的时候,他敏锐的发现了其中的机会,立刻辞去工作回深圳专职炒房,以100多万做首付在福田买了第一套房子进行投资,没过多久这套房子从400万涨到了800万。

深圳楼市投资者 李先生:当时看到房价涨得这么快,把爸妈名下的房子也都拿去做了加按(加按揭贷款),亲戚的指标也都借来买房,2015年反复操作了17次,2016年操作了4次,到现在差不多有5000万的盘。

通过不断地加按揭贷款滚动操作,在2015年深圳楼市大牛市中,李先生手里房产市值达到了5000万,个人资产翻了十几倍。

然而他每个月需要还20万的贷款,压力非常大。

2016年10月,深圳出台了史上最严限购政策,非深圳户籍购房由三年社保提高为五年,同时二套房首付提至七成,市场成交量大幅下滑,这让李先生十分担心。

为了保证资金链的安全,李先生陆续将手里3套房子降价挂牌出售,平均每套房相对于最高价时期降了10%。另一方面,由于现在深圳楼市现在进入量价齐跌的阶段,他也一改以往实收的交易模式,愿意承担一部分的税费。

曾经风光无限,如今如坐针毡。像之前那样,从房地产市场获得高额回报的时机,似乎已经过去了。

21财闻汇综合自:大众证券报董秘第一圈(ID:dmq1st)、财经韬略(ID:tttmoney8,作者:韬略哥)、戴德梁行(ID:DTZ_China)、证券时报、新浪微博、央视财经(ID:cctvyscj)

开征房产税 细节很重要

作者:黄小鹏

来源:证券时报

这些年房产税话题被炒烂了,但在征税动机、70年产权与征税依据、房产税与税制完善等大问题上仍未取得共识。如此局面既因为此税涉及太多人利益,“口袋决定脑袋”,也因为理论界研究的肤浅。从近期新闻看,房产税推出只是时间问题,既如此,不如先搁置基本问题,关注一下细节,因为细节问题可能最终决定着房产税的成败。

首先看征税权分配。大多数国家房产税是地方税,中国也应如此,中央层面的首要工作是通过立法确定指导性原则,如征收对象、征收方式等,而税率的决定权应交给地方,因为各地市场状况不同,财政收支情况差异极大。具体到地方哪级?美国房产税是在市、县和学区三个层面进行分割的,有些地方分配给学区的比例超过一半,考虑到中国国情,房产税以市为单位统一征收和使用较为合适。

再看征收对象。对商品房征税没有疑问,其实,房改房和保障房只要产权完整、能够自主交易,也应该是征税对象。保障房制度本身有巨大漏洞,已经造成了一定程度的逆向不公,通过追溯调整矫正不公不现实,房产税则能起到一定的平衡作用。从远期看,农村住房如果获得了较多的公共服务并且市价较高,也应纳入征收对象。

有人提议通过房产税将“小产权房”合法化,这混淆了基本概念。房产税对应的是公共服务,而“小产权房”问题的本质是级差地租私有还是国有,因此合法化的途径是补缴地价,与房产税完全是两码事。如果在这个问题上卡住了,“大产权房”交税而“小产权房”不纳税,是很不公平的。

再看征收方式。房产税在其他国家都是普征,中国房产税开征时大概率有一个起征点,因此征收方式这个“细节”非常重要。目前的意见有两种:一种建议按套数征,一种建议按人均面积征。这两种方式都有很大问题:按套数征收虽然简便一些,但极可能引发大规模“假离婚”或无必要的户口分立;按人均面积征似乎更合理一些,但纳税负担与房产价值之间不能很好对应(普征情况下不存在这一问题),例如甲乙两套住房,甲面积较大但地处偏远、公共服务较差,乙相反,面积小但公共服务好,结果可能是甲市价比乙低但征税额反而较乙高。

笔者认为,按人均评估价征收最为合理。家庭人均住房价值精确体现财产多寡,也对应着获得公共服务的多少,所以这种计征方式能最好体现财产税的本义。在这种方式下,不是规定人均免税面积,而是规定人均免税额,如规定人均免征额为100万元,某三口之家住房总评估价值500万元,则只对300万以上部分征税。这种征收方式可以实现最大程度的公平,在不动产统一登记完成后,借助完善的信息系统,征收成本也很低。这种方式还有一个好处,即地方出于多收税动机,有动力改善低房价地区的公共服务,有助于促进公共服务均等化。

至于是按固定税率还是累进税率征收,也应由地方决定:需要强化对房价调节功能的地方,可设置较低起征税率并实行累进征收;更强调税源作用的地方,则可实行较高的起征税率并按单一标准征收。