核心观点:

公司公布16年年报和2017Q1季报,2016年公司实现营收69.59亿元,同比增24.55%,净利润7.54亿元,同比增0.98%。2017Q1公司实现营收15.22亿元,同比增28.79%;净利润1.51亿元,同比增31.5%。预计2017H1公司将实现净利润6.39~7.59亿元,同比增长60~90%,步入快速成长期。

2016年亮黑色机身带来冷光源激光设备需求、双摄的推广带来了蓝宝石切割设备增量,成为了消费电子业务成长的主要动力。2017年A客户机型改款较大,带动了激光设备的升级换代:新机型大概率采用“玻璃+中框”机身,将推动焊接设备的应用;双摄机型的增加将带来更多蓝宝石切割设备的增量需求。受益于消费电子创新趋势,公司小功率业务将迎快速成长。

2016年,公司大功率激光业务实现销售收入14.6亿元,同比增长47.69%。得益于下游汽车领域、自动化系统集成领域市场的打开,公司在大功率设备逐渐打开局面。同时,公司正不断向更高功率激光器自产化努力,从中长期看,公司大功率业务盈利水平将得到不断改善。

我们预计公司 17-19年EPS分别为1.22/1.47/1.80元,对应PE分别为21.6/17.9/14.7倍。我们看好公司未来拥抱产业领域创新趋势,巩固核心技术能力,提升行业地位,我们认为公司成长逻辑清晰,给予“买入”评级。

下游终端销量低于预期风险;核心激光器自产进度低于预期。

1、消费电子、新能源业务双驱助力,小功率业务实现快速成长

2016年,公司小功率激光及自动化配套设备实现销售收入36.9亿元,同比增长16.03%。公司小功率激光设备主要应用于智能手机产业链,近几年智能手机产业链累计向公司采购设备规模超过100亿元。2017Q1公司营收净利润均得到显著改善,小功率设备业绩增长贡献明显,从2017年消费电子创新趋势来看,小功率激光设备将为公司带来显著的业绩增长。

紫外激光设备是公司小功率激光设备业务的一大亮点。2016年,苹果推出了亮黑色版本iPhone,vivo则推出了曜石黑机型旗舰机,黑色手机成为高端象征。在亮黑色机身进行加工难度很大,公司配套自产超快脉冲紫外激光设备凭借冷加工优势,实现亚微米级加工精度,成为多家高端手机客户唯一设备供应商。2017年,随着大客户机型改款升级,公司紫外激光设备有望获得进一步成长,进而推动公司业绩。

公司小功率设备的另一个重要业绩贡献来自于焊接设备新增需求。A客户2017年机型的方案是“双面玻璃+金属中框”,iPhone 4曾采用过这种玻璃机身方案。在金属中框加工中,需要制作出CNC倒钩来卡住手机背部的背板玻璃,并在中部形成螺纹柱,这需要先在边框上CNC出一个圆凹槽,然后利用激光点焊焊接。相比于全金属机身,这无疑需要更多的激光焊接设备的支撑,为公司带来更多的焊接设备订单。未来,安卓阵营有望跟随采用玻璃机身方案,或将进一步拉动小功率激光焊接设备需求。

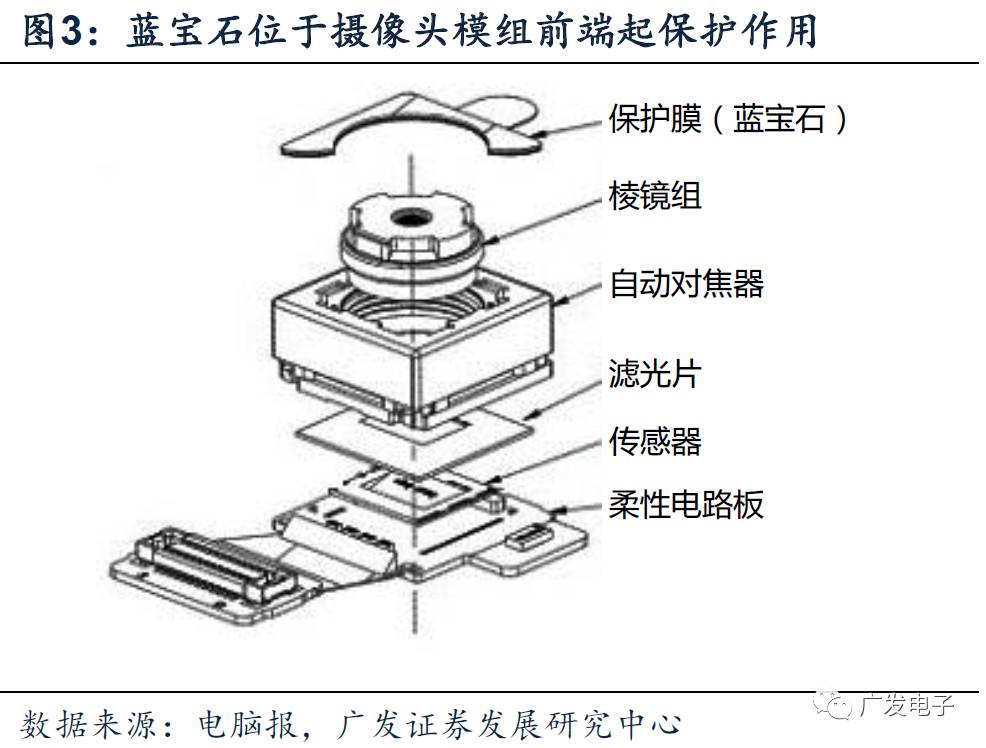

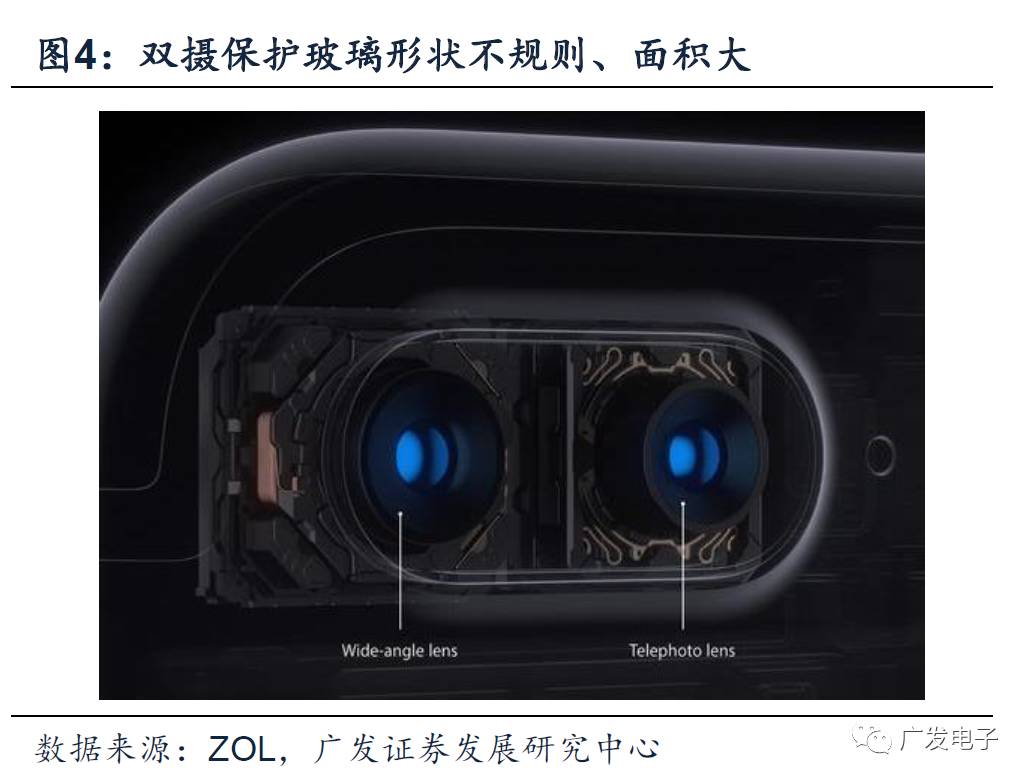

公司小功率设备业绩驱动的第三个因素来自于双摄像头蓝宝石的切割设备。蓝宝石的重要应用之一是手机摄像头模组的保护膜。双摄像头的应用趋势已经确定,A客户2017年大概率将会增加更多双摄机型,双摄同样会成为安卓阵营旗舰机型标配。双摄比单摄结构复杂,蓝宝石在摄像头模组的保护膜形状和结构都将会相较于单摄有较大不同,不仅面积更大,形状也变得不规则,不再是规则的圆形,这会为蓝宝石保护膜的切割加工带来更多的新设备增需求,成为驱动大族激光设备出货量增长的动力。

新能源汽车正在蓬勃发展,动力电池产业迎来产业良机。动力电池是大族激光小功率设备和自动化设备的另一增长点。在动力电池市场需求快速启动的背景下,公司在立足传统技术优势的基础上,积极整合上下游资源。通过新设和并购方式,加大锂电池前、中段生产装备的供应能力:

2016年11月设立东莞大族鼎新智能装备公司,将实现输送计量、搅拌混合、剪切分散、均质乳化等设备自产;

2017年1月战略控股江苏大族展宇新能源科技有限公司,实现涂布机等设备自产;

2016年4月战略控股东莞骏卓公司,实现软包动力电池、铝壳动力电池设备及模组/ Pack线和公司激光焊接设备无缝对接;

2016年8月战略控股深圳铂纳特斯公司,实现公司激光焊接设备与注液机无缝对接。

目前,公司已经具备了70%前段/中段整体锂电池装备供给能力,成为拥有资本、技术、产能优势的核心动力电池设备企业。2016年,公司新能源业务实现销售约3亿元,同比增长200%。2017年公司新能源业务有望维持快速增长势头,成为小功率业务增长的新型驱动力。

2、新增需求兴起、核心器件自产,大功率业务前景可期

2016年,公司大功率激光业务实现销售收入14.6亿元,同比增长47.69%。并成功打入中航工业、中国船舶重工、东风农机等国家重点行业知名企业,并在宇通客车、金龙客车、比亚迪等新能源汽车领域实现垄断,激光焊接设备顺利交付上汽、一汽、东风等汽车主机厂。

汽车工业是大功率设备的最大应用下游,占比约20%。这与汽车工业独特的属性紧密相关,汽车行业科技含量高、产品安全属相强、涉及防错设计的批量生产方式,都与激光设备的精密、自动化特点有着天然的联系。

相比于德国激光设备企业,大族的大功率业务占比较低。德国有着世界领先的高端汽车工业,为大功率激光设备的应用提供了广阔的下游市场空间,事实上,也正是德国车企最早使用了大功率激光焊接工艺。同时,德国的汽车工业也较为成熟,以宝马为例,激光焊接在其焊接环节中的占比已达50%以上。

综合来看,大功率激光设备得以快速成长依赖于国内汽车工业的下游兴起,而其在国内汽车领域的应用进展得以提升,将主要得益于激光焊接对传统焊接方式的替代和光纤对CO2的替换。

目前国内自主汽车品牌崛起之势已成,大族的大功率激光设备将会受益于此,为其注入长期增长的持续动力。

激光器和激光设备是激光行业最主要的两部分,其中激光器是激光加工设备的核心部件。大族激光作为激光加工设备厂商,自产核心部件光纤激光器既有直接收益即提高其产品的毛利率、增强盈利能力,又有间接收益即增强其激光加工设备产品的竞争力和市场影响力。

目前,公司自主研发的Draco系列皮秒激光器已经实现了规模销售,作为新一代核心光源打破国外垄断,在LED晶圆、蓝宝石、玻璃等脆性材料切割领域基本替代进口。

公司自主研发的DracoTM系列紫外激光器采用模块化设计实现不同功率、频率、脉宽的多参量输出,实现客户需求快速响应,满足不同行业需求。根据公司年报披露,截至2016年底,公司已经累计销售4850台,2016年当年实现单年销量最高纪录1200台。

公司的主要原材料采购中,激光器的采购量最大,2014年就达到7.27亿元,对应当年营业收入55.66亿元,与营收比值达13%。伴随公司激光器自产加快,并不断向高功率设备发展,将会为公司中大功率设备业务带来持续的成本下降和利润水平的不断改善。

3、发力系统集成业务,向多领域加速渗透

公司依托于自身的激光技术,在生产工艺中的各重要环节中将激光技术进行设备化,并加速向机器人技术布局,从而逐渐建立起全生产线设备供应能力,具备了向系统集成业务加速发展的底气。

在大功率业务领域,公司向以汽车行业为代表大型工业制造领域,提供专业的切割、焊接系统集成解决方案。目前公司已累计向宇通客车、日立电梯、中农博远等十几家大型企业提供了20条自动化生产线;公司已完成激光焊接自动化装备的研制并发机。国际三大豪华汽车品牌都已采用公司系统集成解决方案:奥迪(焊接17款全新奥迪Q5门槛),宝马(焊接涡轮增压器),奔驰(焊接GL全系列天窗)。2016年8月,公司启动打造5个数字化智能车间,预计将于2018年底建成,建成后将显著提升公司的系统集成配套服务能力,有利于在工业智能化时代占得先机。

在消费电子行业领域,公司的系统集成业务份额逐年提升,目前已全面切入产业链各重要环节。2016年公司在消费电子领域系统集成业务实现销售收入近4亿元,拓展领域包括镜头加工、耳机加工、手机屏组装、气密性检测等。其中,耳机自动化生产线由十多项设备集成,浸锡、点胶、剥线、切割等技术达到国内领先国际先进水平,市场占有率达到70%;气密性检测集成设备由整机系统、密封系统、测试系统、软件及控制系统组成,设备70%的核心部件均为公司自主知识产权,市场占有率达60%。消费电子产业链的自动化水平提升和终端厂商对零组件品质管控的加强都将助力公司系统集成业务在消费电子领域的进一步渗透。

在半导体、面板显视行业领域,公司不断加大投入,目前已站在业绩快速增长期的始点。2016年,公司在LED行业晶圆划片系统集成业务实现销售收入约2亿元,同比增长114%,市场占有率达90%;在LCD行业实现销售收入约1亿元下游客户包括京东方、华星光电等国内面板龙头企业。未来,随着国内面板厂布局柔性OLED面板,借助于公司在激光设备领域的深厚积累以及自动化配套服务的能力提升,在国产面板行业在全球面板市场地位愈发重要的背景下,公司有望实现面板显视行业系统集成业务的高速增长。

未来,综合的系统集成业务供应能力将成为公司的核心竞争力之一,依托于激光技术优势和机器人技术的成熟,公司不断在新的市场下游打开局面,凭借技术优势和配套服务能力,开拓高附加值产业链环节,并占领工业制造领域的长尾市场,形成核心技术能力向对应工艺环节全覆盖的局面,进而提高盈利水平,为公司远期成长注入持续动力。

4、盈利预测与推荐

我们认为公司近、中、远期的成长逻辑清晰:短期内,智能硬件的创新趋势将为公司业绩增长带来动力,2017年是A客户的创新大年,公司将充分受益,此外,新能源汽车的快速崛起也将在短期内成为新的业绩增长点;中期来看,公司通过核心技术的升级掌握了面板产线激光设备的量产能力,OLED面板产线国产化将会助推公司OLED产线激光设备的业务成长;长期来看,公司的激光器自产、大功率业务的不断成长以及向系统集成业务的积极布局,将为公司带来持续的业绩改善和竞争力的不断提升。

设备正在成为电子行业产业链新的利润聚集环节,未来伴随产业趋势的变迁,公司有望在变革中受益,成为全球激光设备领域核心科技的领导者。

预计公司 17-19 年 EPS分别为1.22/1.47/1.80元,对应PE分别为21.6/17.9/14.7倍。我们看好公司未来拥抱产业领域创新趋势,巩固核心技术能力,提升行业地位,我们认为公司在近、中、远期的成长逻辑清晰,给予“买入”评级。

5、风险提示

下游终端销量低于预期风险;核心激光器自产进度低于预期。

法律声明:

本微信号推送内容仅供广发证券股份有限公司(下称“广发证券”)客户参考,其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,广发证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归广发证券所有,广发证券对本微信号及其推送内容保留一切法律权利。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。