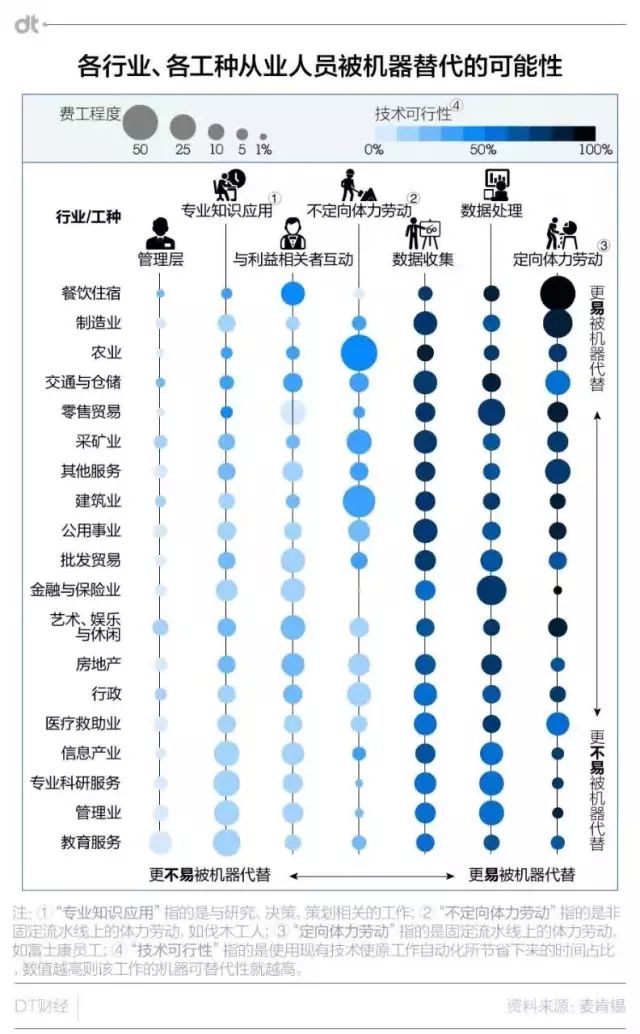

世界人工智能专家维威克·沃德瓦预言:到2036年,机器人和人工智能将“淘汰”所有人类工作,智能化的世界正在悄无声息地到来。当你惊叹那些诸如LBS、RealSense实感、人脸识别、智能机器人、支付宝“到位”,AR增强现实/VR虚拟现实/MR混合现实的黑科技狂拽酷炫吊炸天的时候,各行业、各工种从业人员也将被机器所替代。

对于未来你会不会失业?我们暂且不论。但智能化对传统的银行业的人员架构和业务模式的冲击并非危言耸听。

比如区块链,一种暗藏在比特币背后的分布式数据库技术。

中银香港和汇丰正在试用区块链提供按揭服务,国际汇款也在尝试区块链的应用,甚至连央妈都在研究这项技术,还抛出要早日发行数字货币的雄心。

正因为这项技术安全到几乎无法被摧毁,所以当它与银行联系到一起时,碰擦出了神奇的火花。

区块链成为国际汇款的信用中介

逆天的高科技,让我们与世界无缝衔接

逆天的高科技,让我们与世界无缝衔接

比如,许多上市银行大力推进网点智能化、轻型化。

2015年,工商银行、中国银行分别完成网点智能化改造3121家和2598家;建设银行启动了深圳等8 家分行物理渠道的转型创新试点,推进智慧网点、轻型网点建设;中信银行实施了“小型化、智能化、多业态”的网点发展战略;民生银行持牌开业的社区支行达1576家。

传统银行业正在经历前所未有的变革,作为银行人,怎样才能保住你的“金饭碗”。

先来看一下目前银行主要在做的事:

银行主营业务脱离不了“销售”,而偏向市场端的对公对私岗位是银行价值创造的源头,财金君就围绕这三个方面所涉及的岗位展开分析。

这是实现自我转型最重要的一个决策。根据你自己的性格、特长、价值观、以及对工作的诉求点来做慎重的决定。肯定有不少银行人时随时都有辞职的念头,只是在等待合适的时间,那小编建议你们先做一个职业匹配度测试+个人商业模式的分析。最后,得出结论决定继续留在银行的小伙伴们,请继续往下看。

柜员:你比你想象的更重要

网点中各种多功能的自助机具和智能机器人会逐渐普及,这时候与其说柜员会面临失业,不如说她们将会从操作岗中解放出来。智能化的网点中柜员不再是毫无存在感的机械化操作工,柜员人数会精简但是一定是网点中的核心岗位。

智能机器人引导客户在自助区域取号填单,完成之后会生成二维码信息,将传导到后台远程授权机上,去除了中间繁琐的输入过程。同时,例如VTM(远程视频柜员机:自助办理存款证明、开通网银开卡挂失、兑换外币等等)智能化机器也会分担先前柜员的工作。你会不会觉得:柜员不就没活干,失业了么?其实不然。

柜员岗位原本考核的是技能的娴熟度、业务办理的速度和精准度,而现在需要将工作重心转移到业务咨询和产品营销上。操作的技能淡化,取而代之的是服务营销意识的加强。

耗时耗力的活计算机能统统解决,柜员就有了更多了精力钻研不同金融产品的特性,以便更好地服务客户。对私、对公柜员、大堂经理的岗位职责不断地趋同化。

柜员需要转变的3个观念:

-

业务咨询不单单是业务上的答疑解惑,而是开发潜在客户和维系老客户的重要一环。

-

小额存取款等业务从银行花费的人力成本来看是亏钱的,与绩效挂钩的产品营销才是银行盈利所在。

-

从“超市的收银员”的角色转变为“KFC/McDonald's快餐店的服务员”,对于不同客户提供金融产品套餐或单品。客户得到实惠同时搭配厚利产品。

理财经理:“客户思维”+“设计思维”+“产品思维”

身为对私客户经理的你,应当将“产品导向”的思维模式转变为“客户导向”。以前是通过短信、电话等方式进行无差异化地传播,今后大行其道的将会是利用大数据、云计算分析不同目标客户的需求,进行精准地投放和推送理财产品。

理财经理是直接与客户对接的第一人

,应当主动参与

客户的数据收集和挖掘—建立营销评价模型—设计非标准化、个性化的产品和服务—客户反馈

的过程中。

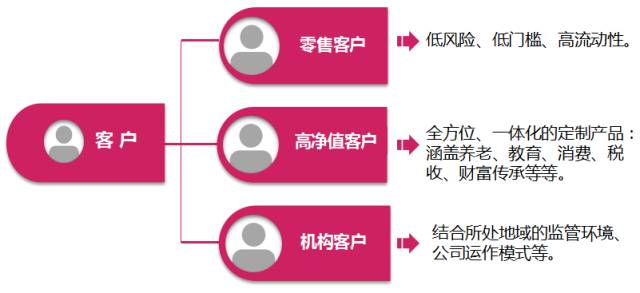

图一:客户财富状况分类

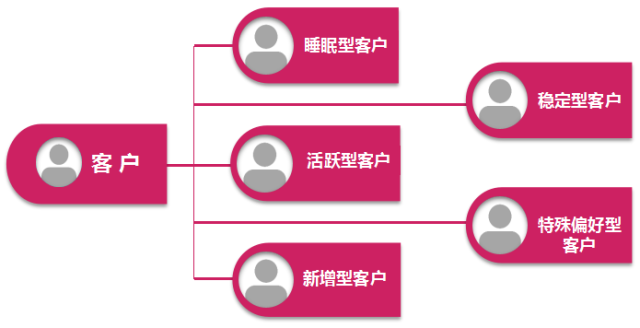

图二:客户行为特征分类

举上述分类是想说明私人理财经理需要建立自己的客户数据库,这是差异化服务的前提。

而且不同客户人群的思维方式也大相径庭,学会投其所好,让客户觉得你和他on the same side,这样基于情感诉求的营销才成功。

当前传统银行的大资产的收益率仍在地位徘徊,就像我们面临的“L型”经济走势,理财经理要协助产品研发岗设计更多的净值型理财产品,使负债成本和投资收益达到平衡,缓解理财产品的“刚性兑付”压力。

待VR/AR技术成熟之后,尝试在金融产品销售中结合现实和虚拟呈现不同金融场景的运用,实现良好的客户体验。

类似虚拟购物的场景或许会运用到银行的金融产品销售中

客户经理:KYC(客户识别)+CRM(客户关系管理)+数字化资产配置

如果你现在或者未来想胜任这个岗位,小编不得不先给你一个大赞!

对公客户经理无论在什么时候都是银行极为重要的角色

。

比如向企业机构拉来的存款、发放贷款、办理代发工资项目、同业存款、授信业务、ABS项目、保险债券、套利项目等等都是直接为银行创利的。银行业中常说的“20%的客户贡献80%的收入”,这些20%的优质大客户往往就是对公客户经理的企业客户。

银行每到季末或年末都会盘点一下储户在自家存放多少钱,有多少资金可以用来放贷,中收结算量完成了多少......考核指标完成的好证明自家经营水平高,就可以向央妈交出漂亮的成绩单。

小编认为即便科技再发达,大数据能捕捉到客户所有的行为特征、购买偏好,但是营销、公关、谈判这类软性技能还是得落在人的肩上。

银行历年来一直有存贷比的考核压力,客户经理到月底季末就会进行高息揽储,自从前两年银监会设定了月末存款偏离度不得超过3%的标准后,财金君认为今后“冲时点”时间就不那么固定了,行庆日、纪念日、或者每个月最后一个周五等等都有可能,考核参照的基数也有可能会是任何一个时间段,所以对于客户经理今后

重中之重就是稳固核心客户群,充分了解客户的KYC管控之下,强化CRM的管理系统(辅助完成放贷前的尽职调查),利用线上的算法和技术与线下人才优势,将本行的产品合理的配置到客户资产组合中,人机结合的模式实现业务升级和业绩提升。

这里说的CRM的精准营销和数字化资产配置都需要涉及数据库、人工智能、计算机科学等知识,所以客户经理这个职位需要

懂业务和技术的复合型人才

。

如果说技术是精准营销的根基,那业务谈判、营销技能更是不可或缺的。

小编身边有不少银行人都觉得“ 银行压力大、工资低、每天无偿加班不在少数、全靠责任感撑着! ”所以,在此也呼吁银行业亟需建立完善的薪酬激励制度,不单单是金钱激励,还有成就激励、地位激励等等,银行人只有找到归属感和认同感才能激发无限大的潜力和工作欲望!