你看到的是资管从业必备公众号:资管君,资管君就是资管万人实名社区居委会主任。主任正在筹建amc群。四大amcer(只要在体系内的母分子孙都可以)和地方amcer凭名片进入。非amcer邀请三名amcer入群即可入群。感兴趣加微信positioningpig amc一群快满了,大家快来占座。加好友请注明单位,名额有限。

你看到的是资管从业必备公众号:资管君,资管君就是资管万人实名社区居委会主任。主任正在筹建amc群。四大amcer(只要在体系内的母分子孙都可以)和地方amcer凭名片进入。非amcer邀请三名amcer入群即可入群。感兴趣加微信positioningpig amc一群快满了,大家快来占座。加好友请注明单位,名额有限。

长按识别二维码添加

positioningpig

个人微信号加amc群

来源:腾讯财经 棱镜 公众号id:lengjing_qqfinance

原标题:11亿元资金被“空手”套取 事涉9家银行

作者 李微敖 责编 张伯玲 孙春芳

盘下“空壳公司”、租用银行的同业账户、再私刻几枚“萝卜章”,然后买通银行内部关键人员。

浙江金华人季铭铭,与河北张家口人孙占新,就是通过上述几种手段,借道“商业承兑汇票贴现”业务,从银行成功“套取”11亿元资金。随后,他们将所“套取”的资金用于偿还炒股旧债,还有约3亿元被“同行”“黑吃黑”套走。

此案将民生银行(600016.SH/01988.HK)、兴业银行(601166.SH)、宁波银行(002142.SZ)、平安银行(000001.SZ)、苏州银行等9家银行卷入其中。

截至2017年6月底,这桩票据案件,至少引发了两地警方的介入;也导致至少7家涉事银行的连环诉讼,仅法院的受理费,一次审理,少则五十多万元,多至两百多万元。官司之多、链条之复杂,令人咋舌。

本文作者通过梳理“中国裁判文书网”公开披露的6份司法文书,苏州银行IPO预披露的文件,以及走访多位知情人士后,将展示这起案件的“冰山一角”。

买下“壳公司” 租下两个银行对公账户

这起案件的核心“作案工具”是一种叫商业承兑汇票的票据。其原理简而言之为:当A公司向有生意往来的B公司支付一笔钱款,但又不能或不愿立即支付现金时,在取得B公司同意的前提下,可以签发一张商业承兑汇票。这张汇票上,要注明到期兑付日,一般不超过六个月。

(商业承兑汇票样式,图片来源:会计师网)

收到这张汇票的B公司,如果急于变现,可将其折价后,转让让给其他公司或者银行,这叫“贴现”。实际操作中,一张汇票可能在多个公司,或多家银行间流转,“层层贴现”。汇票的最终持有者在到期日可持票向开票的A公司兑付款项。

在这样的业务模式上,也由此诞生了一批专门从事寻找票据、联系贴现业务的票据中介及中介公司,从中收取中介费用。

“浙江杭州是票据中介集中的一个大本营,他们的力量,经常可以左右票据市场的定价,包括盈利与否。”从事票据业务的人士,向本文作者介绍。

生于1982年,家住杭州的浙江金华人季铭铭,就是这样一个票据中介。

知情者介绍,2015年4月,季铭铭、展猛以仅仅5万多元的代价,从王加明、黄泉永手中受让了杭州汉康公司的全部股权,其中季铭铭占股20%,展猛占股80%。

而从2011年1月至2016年12月,汉康公司纳税总额仅有1200余元,并且自季铭铭接手之后,再无任何纳税。

“季铭铭收购汉康公司的目的,就是为了做票据的生意”。上述知情人士称。

盘下“空壳公司”,只是季铭铭等人谋划的第一步。

两家位于偏远边陲之地的村镇银行——贵州黔东南州从江县的从江明月村镇银行(下称从江村镇银行),及新疆阿克苏地区库车县的库车国民村镇银行(下称库车村镇银行),进入了他们的视野。

这两家银行均在其他银行开设了自己的对公账户。

季铭铭分别租下了这两家银行的对公账户,价格均为每月200万元。2017年6月26日,本文作者向从江村镇银行及库车村镇银行,发去了问询邮件,但未获回复。

而知情人士介绍,与季铭铭共同谋划,租下这两家银行账户的,还有一位他的“合作伙伴”——孙占新。

孙占新,1978年生,河北张家口人。

2015年3月,孙占新独资注册成立了杭厦国际贸易(上海)有限公司(下称杭厦国际),并任法定代表人,季铭铭为公司的监事。

搞定民生银行内部人——资金中转在此完成

在季铭铭、孙占新之外,还有一位银行内部人士,也成为他们的重要“合作伙伴”——那就是生于1981年,时任民生银行三亚分行票据部副总经理的姚东。

民生银行三亚分行,在2013年9月,获得银监部门批准开业。

如后所述,这两起总涉案11亿元的票据案,在其资金的周转过程中,核心中转站即为民生银行三亚分行。

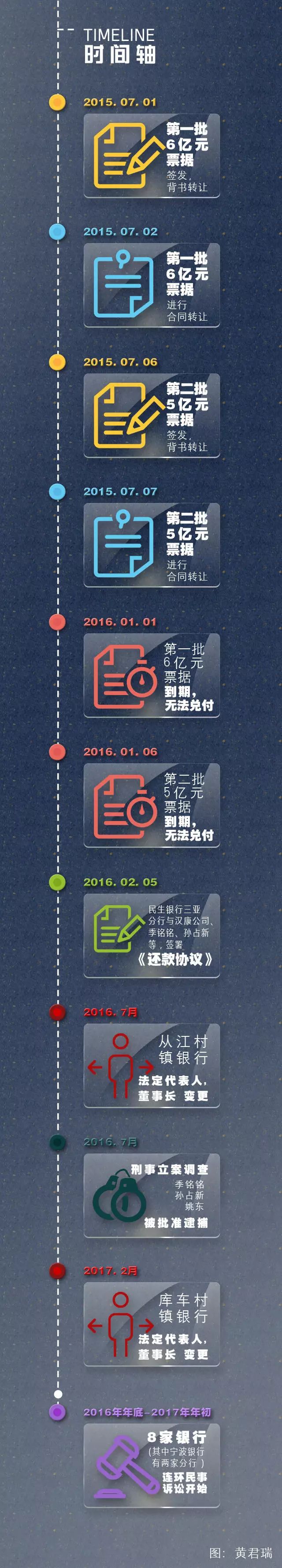

2015年7月1日,杭州汉康公司签发了6张金额均为1亿元的商业承兑汇票,收款人是中航国运国际贸易(北京)有限公司(下称中航国运贸易公司)。杭州汉康公司为这6亿元票据的承兑人,其开户银行是民生银行杭州分行,票据到兑付期日均为2016年1月1日。

中航国运贸易公司于2014年8月被万春贺买下。此外,万春贺也与孙占新一道,每人持股50%,成立了北京中航国运科贸有限公司(下称中航国运科贸公司)。

知情人介绍,无论是中航国运贸易公司,还是中航国运科贸公司,其实都是孙占新用来“倒票”(买卖票据)的公司。

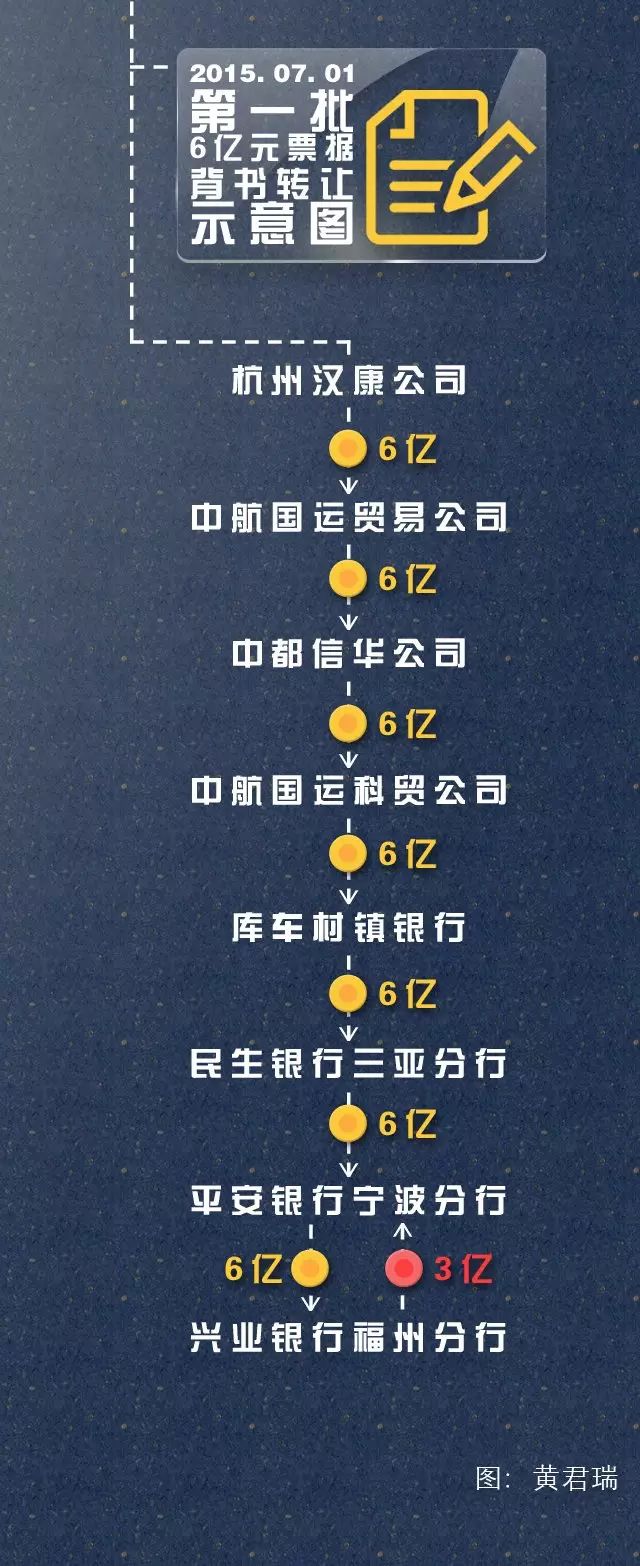

这6亿元票据签发之后,开始了连环的“背书”转让,最后落入兴业银行福州分行。不过,后来,兴业银行福州分行又将其中的3亿元票据,“背书”转让回了平安银行宁波分行。(见下图)

于是,平安银行宁波分行、兴业银行福州分行成了这6亿元票据的最后“背书”者,两者分别持有3亿元。

所谓“背书”,《票据法》界定为“指在票据背面或者粘单上记载有关事项并签章的票据行为”,并规定,“背书人以背书转让汇票后,即承担保证其后手所持汇票承兑和付款的责任”。

银行界人士称,“合乎监管规定”的交易,理应这么进行:交易环节中的后手从前手那里拿到票的同时,应将票面款项扣除“过桥费”(即手续费、利润等)后支付给前手。

然而,交易记录显示,在这个交易中的前面环节,层层“倒票”并没有真实的现金流转,只是到了兴业银行福州分行、平安银行宁波分行这两个最终的持票人手中时,才向各自的前手——民生银行三亚分行,扣除“过桥费”后分别支付了对应3亿元票据的资金。

交易记录亦显示:这一系列涉及到八九个环节的票据“背书转让”行为,都发生在2015年7月1日同一天。

多家银行被卷入其中

按照常理,民生银行三亚分行,应该在扣除自己的“过桥费”后,将对应这6亿元票据的现金,打给库车村镇银行了。

但是,这时候,“蹊跷”发生了。

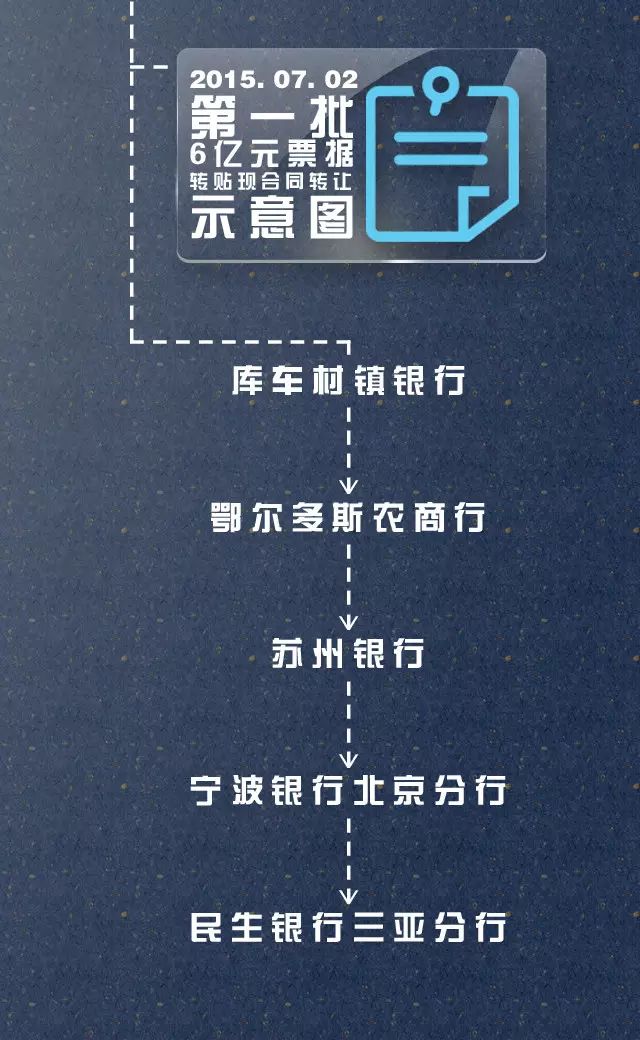

7月2日,即转让第二天,库车村镇银行作为乙方(卖出方),与甲方(买入方)内蒙古鄂尔多斯农商行,签订了《商业承兑汇票转贴现合同》,约定将这6张汇票,转给后者。

但实际上,如前所述,这6张汇票,已经通过“背书”的方式,层层转让,到了平安银行宁波分行、与兴业银行福州分行手中。

“季铭铭、孙占新,通过私刻的公章,自行制作了《商业承兑汇票转贴现合同》,冒充库车村镇银行,与鄂尔多斯农商行签订了《商业承兑汇票转贴现合同》。”知情人士介绍。

在7月2日同一天里,通过层层转贴现,这6亿元票据,到了民生银行三亚分行的手中。(见下图)

然后,票据对应的资金通过层层扣除“过桥费”后,最终从民生银行三亚分行到了库车村镇银行手里。

为什么民生银行三亚分行,明知这6亿元票据已在7月1日“背书”转让到了兴业银行福州分行、平安银行宁波分行手中,还要“张罗”多家银行层层签订《商业承兑汇票转贴现合同》?

一位参与这项交易的银行界人士表示,“民生银行的解释是,他们与库车村镇银行之间‘地位不对等’,双方体量差距过大,所以需要找几家银行‘过桥’,才能把资金,打到库车村镇银行的账户上。”

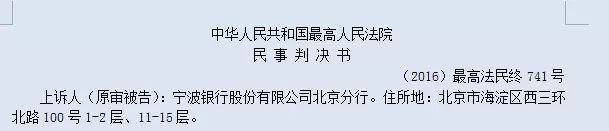

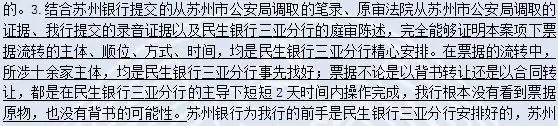

部分已经公开的判决书也提到了类似的信息,当事银行之一——宁波银行北京分行就称:

这些“票据流转的主体、顺位、方式、时间,均是民生银行三亚分行精心安排。在票据的流转中,所涉十余家主体,均是民生银行三亚分行事先找好;票据不论是以背书转让还是以合同转让,都是在民生银行三亚分行的主导下短短2天时间内操作完成”。

而促成这一交易的“关键人士”,就是时任民生银行三亚分行票据部副总经理姚东。

接近案情的人士称,季铭铭与姚东相识,他们共同策划、完成了这套复杂的交易。姚东也涉嫌从季铭铭等人手中收取了巨额的“好处费”。对此,2017年6月26日,本文作者亦向民生银行发去了问询邮件,但始终未获回复。

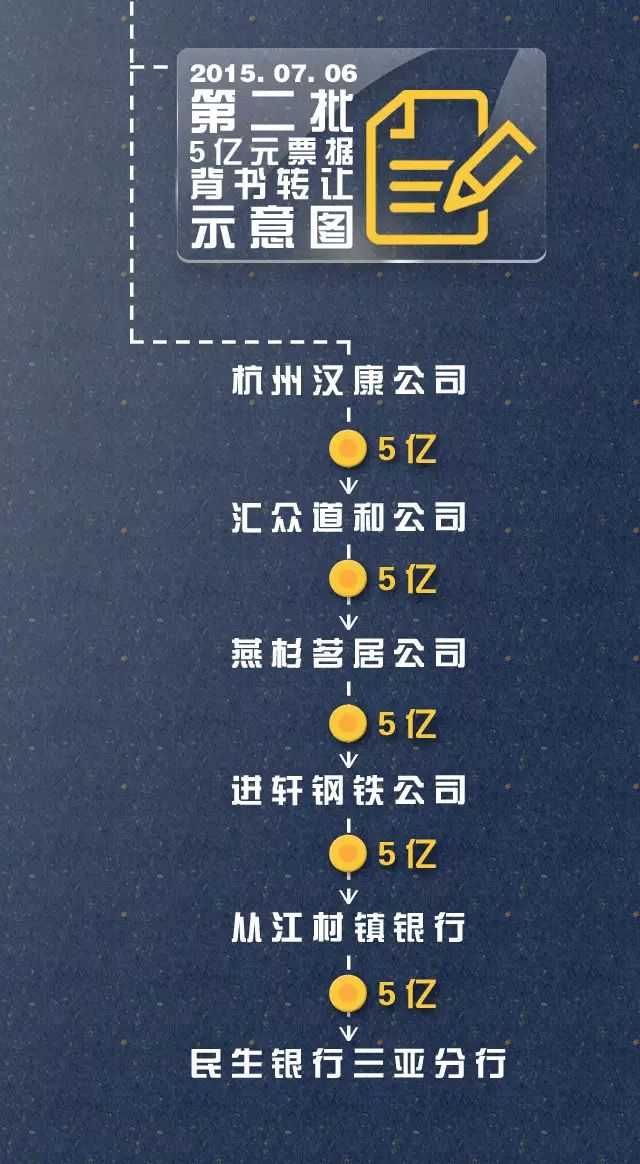

2015年7月6日,四天之后,季铭铭等人如法炮制。杭州汉康公司又签发了另外5张共5亿元的商业承兑汇票。这些票据通过层层背书转让最终到达民生银行三亚分行。(见下图)

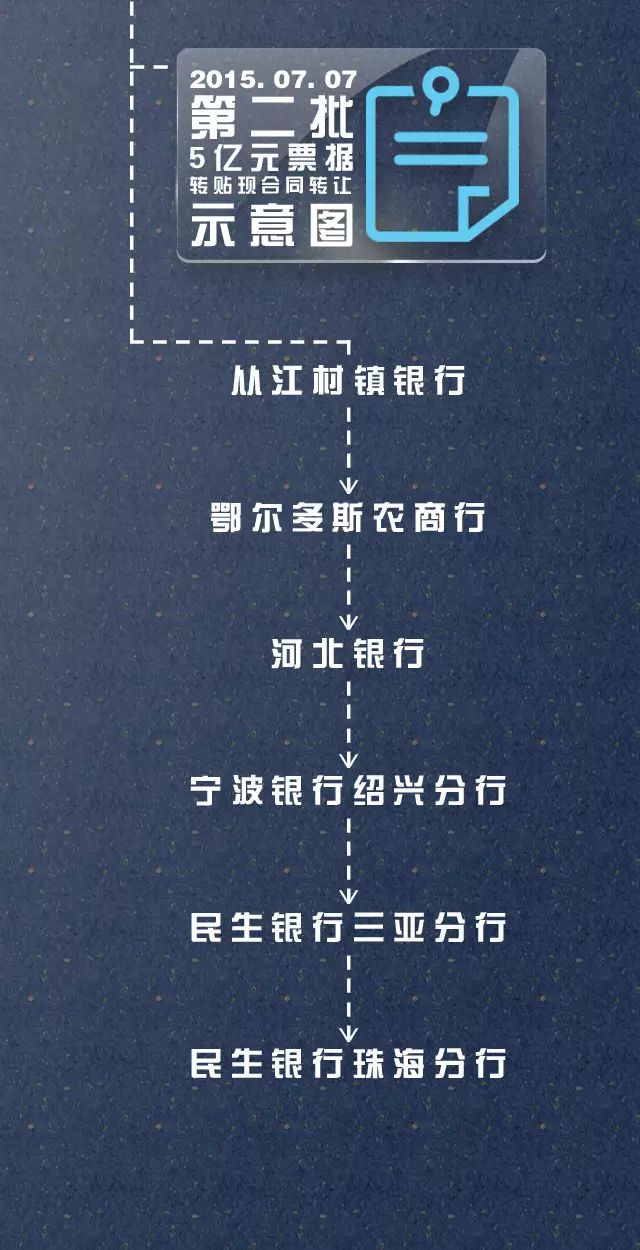

7月7日,季铭铭、孙占新等,故技重施,以从江村镇银行为起点,通过各家银行的层层转让,这5亿元票据,最终“转到”了民生银行珠海分行手中。(见下图)

7月7日这一天,通过层层扣除“过桥费”后,票据对应的资金最终从民生银行珠海分行到了从江村镇银行手中。

根据宁波银行绍兴分行在海南省高院法庭上提交的证言,这一系列交易的发起、路径,及参与交易的各家银行,都是由民生银行三亚分行事先确定的。

一位接近案情的人士介绍,在这笔5亿元票据的“生意”中,时任民生银行三亚分行票据部副总经理姚东,涉嫌从季铭铭等人处,收取“好处费”200万元。

票据到期了钱却兑付不了

由于季铭铭、孙占新已经租下了库车村镇银行、从江村镇银行的对公账户,上述票据金额扣除“过桥费”获得的10亿多元的资金,进入两家银行的账户后,迅速被二人转移到其他的账户里。

知情者介绍,这些已为季铭铭、孙占新“自由支配”的资金,一部分是“还旧债”、“补窟窿”。

2015年夏天的“股灾”之前,季铭铭曾从河北的廊坊银行借巨款,投入股市,结果“亏损4亿余元”。季铭铭拿这套取的10亿多元资金,一部分就来还了廊坊银行的借款。

具有讽刺性的是,季铭铭、孙占新还有3亿元的资金,后来被北京一家医疗设备公司同样以票据之名所“骗取”,为此他们向北京警方报案。2016年11月,北京警方以该医疗设备公司涉嫌票据诈骗罪,立案侦查。

北京市第一中级法院披露的司法文书也显示,在这些票据“过桥”中曾经出现,并且为孙占新持股的中航国运科贸公司,也向这家医疗设备公司,发起了票据追索的民事诉讼。

2016年1月1日、6日,第一批6亿元票据,与第二批5亿元票据,相继到期。

通过背书转让获得这11亿元票据的最终持票人——平安银行宁波分行、兴业银行福州分行、民生银行珠海分行,开始向出票人汉康公司兑现票据,但被拒绝。

同年2月1日,汉康公司的开户行——民生银行杭州分行出具的拒绝付款理由书,称:“无法联系上(汉康公司)单位负责人,(汉康公司)单位账户余额不足”。

出具拒绝付款理由书的第二天,汉康公司兑付了1亿元。

几天之后,即2016年2月5日,民生银行三亚分行(甲方)出面,与汉康公司(乙方)、中航国运科贸公司(丙方)、季铭铭(丁方)、孙占新(戊方),签订了编号为MSS201601号的《还款协议》。

这份《还款协议》约定:

“鉴于甲方(民生银行三亚分行)为乙方(汉康公司)为出票人的商业承兑汇票转贴现业务,并为乙方票据背书,乙方获得资金,甲方在票据到期后陆续对持票人付款,甲方成为实际付款人。现甲乙丙丁戊五方经协商一致,同意将甲乙方票据关系明确为普通民事欠款关系,丙丁戊方自愿对上述债务承担连带还款责任,甲方为债权人,乙丙丁戊方为债务人。

汉康公司(乙方)与中航国运科贸公司(丙方),承诺在2016年6月30日之前以现金方式偿还(甲方民生银行三亚分行)全部欠款及利息”。

由于季铭铭是新三板挂牌公司浙江启鑫新能源科技股份有限公司(835941)的前十大股东之一,持有该公司股份1000万股。民生银行三亚分行与季铭铭,就这1000万股证券,到中国证券登记结算有限公司办理了证券质押登记。

中航国运科贸公司持有的在此案之外的另3亿元商业承兑汇票债权,也转让给民生银行三亚分行。

此外,季铭铭、孙占新等人拥有的云南省石屏县范柏寨铅矿的采矿权,也质押给了民生银行三亚分行。

“季铭铭、孙占新等人还是有一定的资产,他们虽然用票据的途径,‘套取’银行的资金,其实质一开始并非是纯粹骗钱来挥霍。其本来的意图,可能是以较低的资金成本,用来进行投资,或者投机——在这11亿元里,其全部的资金成本,包括票据贴现的利率,租用账户的成本,行贿的成本等等,加起来,不会超过10%(年利率),对于他们来说,这是相当低廉的。”一位接近交易的银行界人士称。

涉案银行展开连环诉讼

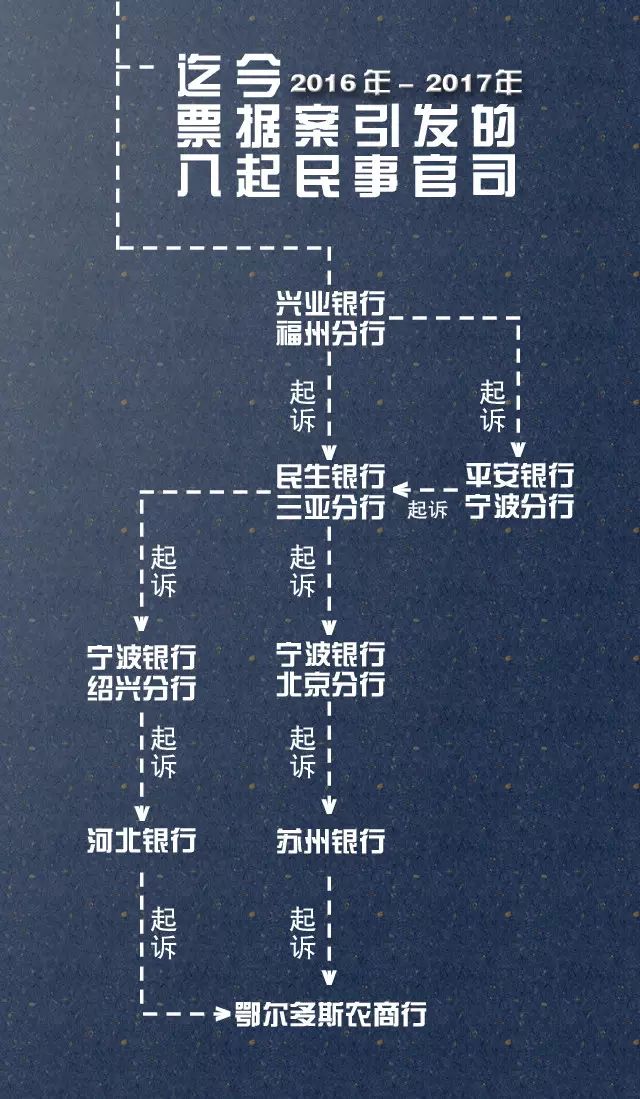

上述《还款协议》约定的截止日期2016年6月30日,然而涉案的银行等不及了。在还款截止日前几个月,一场连环诉讼开始了。

兴业银行福州分行,起诉了它的“前手”——平安银行宁波分行,并将民生银行三亚分行列为第二被告。

平安银行宁波分行,也起诉其“前手”——民生银行三亚分行。

民生银行三亚分行,同样起诉了其他银行。

“兴业银行福州分行、平安银行宁波分行,与民生银行三亚分行之间,是背书转让,按照《票据法》规定,民生银行三亚分行作为‘前手’,对票据的兑付清偿有明确的责任,所以这两起官司,民生银行三亚分行必输无疑。”一位参与案情的司法界人士介绍。

按照背书转让的路径,民生银行三亚分行,应该向库车村镇银行,以及从江村镇银行,提起诉讼,要求追索这11亿元的资金。

但是,民生银行却依据所签订的《商业承兑汇票转贴现合同》,向通过“合同转让”方式转让路径,当时“卖”给其票据的“卖家”——宁波银行绍兴分行、宁波银行北京分行,提起诉讼,进行追索。

有接近交易的银行界人士分析,“如果依据背书转让,起诉库车村镇银行、从江村镇银行,民生银行三亚分行肯定会赢。但是这两家村镇银行,体量太小,注册资本都只有几千万元,不可能有能力来进行11亿元的赔偿”。

随后,按照这两起票据案各自层层转贴的路径,连环诉讼随之引发。

这些案件的法院受理费,每一审,少则50多万元,多则200多万元。

季铭铭、孙占新,在2017年年初,已因涉嫌票据诈骗,被检察院批准逮捕——迄至2017年6月底,11亿元票据里他们兑付的现金,只有约2.5亿元;同时被批捕的,还有涉嫌巨额受贿的民生银行三亚分行票据部副总经理姚东。

至于对外出租账户的两家银行——从江村镇银行、库车村镇银行,则分别在2016年7月、2017年2月,更换了各自的法定代表人兼董事长。

这桩“刑事民事”交叉、复杂异常的案件,究竟何时才能了结;各家参与机构,最终将承担多少损失;涉嫌刑事犯罪的季铭铭、孙占新、姚东等人,最终将受到何种惩处,我们只能拭目以待。

附:票据诈骗手法盘点及票据诈骗罪量刑标准

来源:北京商报 票据圈

1、假冒承兑汇票

在许多企业日常生意往来中,一些商家为避免麻烦,常采取拨打电话查询票号等简易方式鉴别票据真伪。但这种方式并不能起到有效的甄别作用。所以,尽量通过银行等出票方进行全面核对,一旦发现可疑情况应及时报警。

典型案件:2015年7月25日,济南市中区公安分局大观园派出所接到报案,称可能遇到诈骗。报警人是沈阳某金属股份有限公司在济员工罗先生,不久前,该公司设在太原的办事处收到一张承兑汇票,对方欲以该汇票从该公司购买价值约35万元的钨铁材料。巧合的是,该金属公司此前遇到过类似情况,并在那场生意中被诈骗损失了30多万元的货物。谨慎起见,公司相关负责人将此次收到的承兑汇票寄往出票银行进行核对,果然,银行方面初步认定该汇票系假冒。

2、变造承兑汇票

伪造、变造的银行承兑汇票仿真度很高,能顺利通过银行系统的专用检验设备,也能得到出票银行的回复。犯罪嫌疑人利用地域跨度大,疏于实地核票的特点,进而用伪造、变造后的大额银行承兑汇票在中西部经济欠发达地区以贴现的方式骗取金融系统、私营企业或个人大量资金。

典型案件:2013年9月10日,朱某伙同李某预谋用变造银行承兑汇票后质押借款的方式诈骗。朱某将3张小面额的银行承兑汇票交给李某,李某在广州将3张小面额的银行承兑汇票变造成一张金额为450万元的银行承兑汇票。随后李某指示陈某从广州将伪造好的银行承兑汇票交给朱某。2013年9月22日,朱某将其中一张变造的银行承兑汇票交给老何等人,老何等人在明知银行承兑汇票是变造的情况下,通过小翠到银行办理贴现业务,诈骗得赃款4321520元。

3、承兑汇票丢失,他人冒名兑现

企业将票据丢失后,没有挂失。虽然很多人捡到票据会归还失主,但有人起贪念冒名兑现,将款项据为己有。所以,当票据丢失后,企业应第一时间进行挂失。

典型案件:2013年8月25日,冠县张先生停放在冠县工业园区晨阳交通设施有限公司门口的汽车玻璃被砸,车内钱包被盗,内有15万元的银行承兑汇票一张。邓培华拾得该汇票后,明知自己持有的一张出票金额为15万元的银行承兑汇票来路不明,仍然以合法持票人的名义结算给聊城一家无缝管有限公司,用以偿还所欠货款9300元。该无缝管有限公司扣除贴现利息款后,将剩余的135500元兑现给邓培华。

4、合同协议使诈

在实际操作中,犯罪分子往往利用空壳公司以低息贴现为诱饵骗取企业的银行承兑汇票,在贴现后只支付一部分贴现款以稳住被害企业,或者直接卷款潜逃,给企业造成巨大的经济损失。汇票栈提醒您:低息贴现的广告不要轻信;在进行承兑汇票贴现交易时,谨慎阅读、签署协议,并妥善保护好自己的那份合同,不给不法分子留下可乘之机。

典型案件:2014年11月16日,徐先生和同事陈先生、周小姐来到江都区,与江都居民朱某交易承兑汇票。朱某及其朋友陶某以3.25‰和3.2‰的利息,购买徐先生公司持有的两张承兑汇票,一张10月份签发的100万元面额,另一张11月份签发的200万元面额。

如此低的利息,令徐先生等人非常满意。交易当天,双方签署协议时,他趁着徐先生等人不注意,偷偷在协议书上的利息数字后面加上了“%”。朱某计划着,如果被徐先生他们发觉,他就以粗心大意为由,在“%”后面再加一个“0”,形成“‰”。下午4点左右,徐先生得知汇款进账,但金额却让他们大吃一惊——242.1万元,比起双方商量好的294.1万元,少了52万。

5、签订假购销合同来骗取银行对之承兑

当出票人向银行申请承兑时,购销双方只是签订了购销合同,真正的商品交易还未发生,银行审查商品交易的主要依据是购销合同,一些企业借此相互串通签订假购销合同,以此来骗取银行对之承兑,获取银行信贷资金。

典型案件:2012年2月9日,龙湾一坐拥3家贸易公司的女老板管某利用伪造的购销合同,骗取银行承兑汇票1000万元并贴现使用。管某还清银行贷款1000万元并要求该银行给予续贷。为了顺利办理贷款,管某利用与浙江某金属有限公司业务往来时扣下留存的已盖好该公司印章的空白合同,在无真实货物交易的情况下,填报虚假的购销合同,送交银行。银行顺利为她办出共计1000万元银行承兑汇票贷款,期限半年。后因经营不善,投资失败,贷款到期后无法归还银行的借款,给银行造成重大损失。

先打款?先背书

典型案件:2015年7月,乐清某公司反映,该公司上海办事处与某公司洽谈承兑汇票贴现业务,被骗走电子承兑汇票一份,损失近5000万元。据了解,嫌疑人携带一只伪造的华夏银行数字证书(U盾),通过该数字证书进入“华夏银行网银”显示其公司账户资金达2亿余元,以此骗取持票人对其实力的信任,并将电子承兑汇票背书给诈骗公司。得手后不法分子立即将电子承兑汇票在市场上贴现,贴现款项被迅速转移到多个个人账户取现。

2015年5月,昆明一家公司的财务经理刘某,因公司资金周转需要,找“财务机构”办贴现,被骗5000万。刘某了解到,一家叫“恒丰银行”的财务机构对外宣称可以帮助企业快速办理电子银行承兑汇票贴现业务,并且具有周期短到账快的特点,而且利息远远低于银行。5月6日上午,刘某如约将该汇票交到了冉某的手上,但3天后刘某依旧发现资金没有如约到账。刘某立即赶到“恒丰银行”办公地点,却发现已经人去楼空。

2014年11月14日,上海恒顶*****公司(以下简称:上海恒顶)与成都****公司的5000万以及陕西******公司的3000万,合计8000万的电子银行承兑汇票,委托其公司代理票据贴现;上海恒顶在收到电子承兑汇票之后,选择了苏州恒锦******公司(以下简称:苏州恒锦)进行票据贴现。

上海恒顶与苏州恒锦协商,上海恒顶将8000万票据背书给苏州恒锦,但在约定时间,苏州恒锦没有将约定的贴现金额转账到制定账户,且苏州恒锦电话不通,公司人去楼空。在14日16时,即大额支付系统关闭时,上海恒顶向上海市虹口分局报案。

2014年9月,遂宁市某再生利用有限公司经成都银行签发了一张金额为900万元的电子承兑汇票给遂宁某农机有限公司。遂宁某农机有限公司急需现金,该公司负责人认识了嘉兴某贸易有限公司的负责人唐某,唐某表示能够将电子汇票兑现。哪曾想,遂宁某农机公司将电子汇票转给贸易公司后,对方就关了机。

分析:电票在交易过程中,先打款还是先背书,这个问题一直困扰着交易双方;犯罪分子为获取信任有的显账作假,有的先给一定的费用,其实根本没钱,欺骗一些不严谨的企业或机构的票据背书,再销账。

附:票据诈骗罪量刑标准

1、自然人犯本罪的,处五年以下有期徒刑或者拘役、并处二万元以上二十万元以下罚金;数额巨大或者有其他严重情节的,处五年以上十年以下有期徒刑,并处五万元以上五十万元以下罚金;数额特别巨大或者有其他特别严重情节的,处十年以上有期徒刑或者无期徒刑、并处五万元以上五十万元以下罚金或者没收财产;数额特别巨大并且给国家和人民利益造成重大损失的、处无期徒刑或者死刑,并处没收财产。

所谓情节严重,是指诈骗数额巨大或者具有其他严重情节。所谓数额巨大,参照《解释》规定:是指个人诈骗数额达5万元以上,单位诈骗金额达30万元以上。至于其他严重情节,一般是指进行票据诈骗集团的首要分子;多次进行票据诈骗、恶习不改的;因其诈骗造成受害人巨大经济损失的;诈骗票据款项用于其他违法犯罪活动的;等等。

所谓情节特别严重,是指诈骗数额特别巨大或者具有其他特别严重情节。个人诈骗数额达到10万元以上,单位诈骗达到100万元以上的,参照《解释》规定,即可认定为数额特别巨大。至于其他特别严重情节,主要是指以票据诈骗为常业的,因其诈骗造成他人特别巨大经济损失的,属于惯犯、累犯或多次作案的,具有多个严重情节的,等等。

单位

2、单位犯本罪的,对单位判处罚金,并对其直接负责的主管人员和其他直接责任人员,处五年以下有期徒刑或者拘役;数额巨大或者有其他严重情节的,处五年以上十年以下有期徒刑;数额特别巨大或者有其他特别严重情节的,处十年以上有期徒刑或者无期徒刑。

长按识别二维码添加

positioningpig

个人微信号加amc群